Все, что вы боялись спросить о дивергенции на форекс

Здравствуйте, товарищи трейдеры! Меня часто спрашивают: работает ли технический анализ? Какой форекс индикатор лучший?

Лучшего индикатора не существует. Но если бы мне предложили выбрать только один элемент теханализа на форекс, который несет в себе наибольшую мощь, то я бы выбрал дивергенцию.

Что такое дивергенция?

Вас, должно быть, интересует, что такое дивергенция? Возможно, вы догадываетесь или вы, должно быть, являетесь одним из немногих, кто действительно знает, что представляет собой этот сигнал.

Дивергенция является ранним признаком того, как поведет себя рынок в ближайшем будущем.

В момент своего разворота рынок, как правило, достигает своего пика и дает нам знать о том, что он уже не имеет той силы, необходимой для продолжения своего движения в том же направлении.

В качестве интерпретации данного термина словарь приводит короткий список следующих родственных слов:

Изменение направления, отклонение, расхождение и разногласие.

В ходе трейдинга на рынке форекс вырисовывается явление дивергенции, которое отображается в следующем: «направление движения индикатора расходится с направлением движения цены».

В большей степени данный феномен отображают такие индикаторы, как MACD, осциллятор стохастик и RSI. Вы можете также увидеть дивергенцию и на других индикаторах, о которых бы вы даже никогда бы и не подумали, что они могут ее отобразить.

Как известно, рынок движется в направлении вверх и вниз, даже в тренде. Осциллятор строго следует за движением цены. Если рынок движется вверх, осциллятор также движется вверх. Когда рынок вырисовывает более высокий максимум, осциллятор также вырисовывает более высокий максимум.

Дивергенция образуется, когда рынок демонстрирует на графике высокий максимум, а осциллятор, который строго следует за ним, не отображает более высокого максимума, а вместо этого вырисовывает более низкий максимум! Это четко демонстрирует ситуацию, когда осциллятор указывает на то, что рынок ослабел и что существует большая вероятность того, что в ближайшем периоде времени произойдет коррекция цены (откат), или даже разворот рынка.

Рынок делает более высокий максимум, однако индикатор вырисовывает более низкий максимум!

Дивергенция в приведенном выше примере, называется классической «медвежьей» дивергенцией. Мы будем постепенно вводить новые термины и их интерпретацию. На данном примере мы демонстрируем вам тот момент, что индикаторы не всегда отображают тенденцию, имеющуюся на рынке. И мы можем воспользоваться этим расхождением для открытия позиции!

Аналогичная ситуация может появляться и на падающем рынке. Если рынок демонстрирует более низкие минимумы, индикатор также отображает более низкие минимумы. При наличии расхождения между графиком цены и индикатором мы предполагаем возможное изменение направления.

Рынок делает второй более низкий минимум, однако индикатор делает более высокий минимум!

Дивергенция, описанная выше, называется классической «бычьей» дивергенцией. Термин «бычья» относится к направлению графика цены, в котором пойдет рынок после дивергенции.

- «Бычья», если рынок затем будет идти вверх.

- «Медвежья», если рынок затем пойдет вниз.

Различные виды дивергенции

Ранее мы рассматривали возможность торговли в обоих видах трендов, используя различные контр-трендовые приемы торговли. Существуют различные виды дивергенций.

Наиболее распространенный вид дивергенции – это контр-трендовая дивергенция. Многие трейдеры в некоторой степени владеют приемами торговли против тренда. Поскольку эти приемы являются настолько распространенными в обычной торговле, данный вид дивергенции называется классической или же обычной дивергенцией.

В основе других торговых систем, используемых трейдерами, порой лежит та же обычная дивергенция, просто трейдер не осмысливает в ней ее наличия.

В этом руководстве мы поможем вам глубже понять приемы торговли, и вы будете определять дивергенцию в своих торговых стратегиях, наряду с применением других принципов торговли.

Виды дивергенций

1. Классическая или обычная дивергенция

2. Скрытая дивергенция

3. Расширенная дивергенция

Классическая дивергенция является наиболее часто встречаемой; она имеет место при развороте тренда.

Скрытая дивергенция известна приблизительно 25%-ам форекс трейдеров, которые используют обычную дивергенцию. Скрытая дивергенция – это признак продолжения тренда.

Расширенная дивергенция является также признаком продолжения тренда. Мало кто знает об этом виде дивергенции. Тем не менее, это мощный сигнал, который можно использовать в торговле.

Классическая дивергенция

Обычная дивергенция является одним из видов дивергенции, который предвещает разворот тренда на рынке форекс и может являться сигналом для открытия длинной (покупки) или короткой (продажи) позиции.

- Обычная медвежья дивергенция указывает на то, что график цены собирается пойти вниз, будьте готовы к продаже.

- Обычная бычья дивергенция указывает на то, что на график цены собирается пойти вверх, будьте готовы к покупке.

Классическая медвежья дивергенция:

Для того чтобы выявить обычную медвежью дивергенцию, мы должны смотреть на максимумы, или пики, графика цены и индикатора. Обычная медвежья дивергенция имеет место в том случае, когда график цены вырисовывает более высокий максимум, а индикатор – более низкий максимум.

Для этого вовсе необязательно, чтобы была серия более высоких максимумов на графике цены (на рынке); достаточно увидеть один более высокий пик по сравнению с предыдущим.

Если индикатор показывает дивергенцию, то это сигнал к возможному нисходящему движению, который мы можем использовать для открытия позиции на продажу.

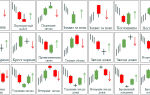

Классическая медвежья дивергенция

Пунктирные линии помогают вам определить, находится ли второй максимум выше или ниже первого.

Классическая бычья дивергенция:

Для того чтобы выявить обычную бычью дивергенцию на форекс, мы должны смотреть на минимумы, или низы, графика цены и индикатора. Обычная бычья дивергенция возникает тогда, когда график цены вырисовывает более низкий минимум, а график индикатора – более высокий минимум.

Подобно ранее сказанному, вовсе необязательно, чтобы это была серия более низких минимумов на графике цены; достаточно увидеть один более низкий минимум по сравнению с предыдущим.

Если индикатор показывает дивергенцию, то это сигнал к возможному восходящему движению, который мы можем использовать для открытия позиции на покупку.

Классическая бычья дивергенция

Пунктирные линии помогают вам определить, находится ли второй минимум выше или ниже первого.

Как вы можете заметить из этих примеров, демонстрирующих дивергенцию, в большинстве случаев, вы увидите линию, соединяющую первый максимум (или минимум) со вторым максимумом (или минимумом), как на графике цены, так и на индикаторе. Это самый лучший способ четкого обнаружения дивергенции.

В дальнейшем вы будете видеть дивергенцию визуально, но для начала, пока вы только начинаете осваивать данный сигнал, соединительные линии очень помогут вам в этом.

Я использую дивергенцию в качестве сигнала для входа в рынок в течение многих лет, но даже и в настоящее время я до сих пор рисую на своих графиках эти вспомогательные линии.

Скрытая Дивергенция

Скрытая дивергенция – это дивергенция, которая является сигналом продолжения тренда и увидеть ее намного сложнее. Об ее существовании знают очень немногие трейдеры. Подобно обычной дивергенции скрытая дивергенция может являться сигналом к открытию либо длинной, либо короткой позиции.

- Скрытая медвежья дивергенция указывает на то, что график цены продолжает идти вниз.

- Скрытая бычья дивергенция указывает на то, что график цены продолжает идти вверх.

Скрытая медвежья дивергенция:

Для того чтобы выявить скрытую медвежью дивергенцию, мы должны смотреть на максимумы, или пики, графика цены и индикатора. Скрытая медвежья дивергенция возникает тогда, когда график цены (рынок), двигаясь вниз, вырисовывает более низкие максимумы. Индикатор в этом случае, отображая дивергенцию, вырисовывает более высокий максимум.

Скрытая медвежья дивергенция

Пунктирные линии помогают вам определить, находится ли второй максимум выше или ниже первого.

Скрытая бычья дивергенция:

Для того чтобы выявить скрытую бычью дивергенцию, мы должны смотреть на минимумы, или низы, графика цены и графика индикатора. Скрытая бычья дивергенция возникает тогда, когда график цены (рынок), двигаясь вверх, вырисовывает более высокие минимумы. Индикатор в этом случае, отображая дивергенцию, вырисовывает более низкий минимум.

Скрытая бычья дивергенция

Пунктирные линии помогают вам определить, находится ли второй минимум выше или ниже первого.

Скрытую дивергенцию иногда сравнивают с рогаткой. Смысл заключается в том, что индикатор выступает в роли рогатки – после небольшой коррекции рынок катапультирует в том же направлении, в котором он уже движется. Индикатор отображает небольшой откат, предоставляя вам хороший сигнал для входа в рынок.

Расширенная дивергенция

Расширенная дивергенция похожа на обычную дивергенцию, однако в этом случае график движения цены вырисовывает фигуру, очень похожую на двойную вершину или двойное дно.

Наряду с тем, что вторая вершина (или дно) на графике цены находится на том же уровне, что и первая, индикатор же вырисовывает второй максимум (или минимум) на другом уровне, который значительно отличается от первого.

Эта расширенная интерпретация поведения рынка указывает на то, что рынок продолжает идти в том же направлении.

Довольно часто, если рынок делает похожие взлеты и падения, есть надежда то, что произойдет некоторая консолидация. Расширенная дивергенция может говорить о том, что рынок еще имеет достаточный потенциал для продолжения своего движения и, что консолидации пока еще не произойдет.

Расширенная дивергенция – это одна из разновидностей обычной контр-трендовой дивергенции. Вы увидите ее всякий раз в нижней части мощного движении рынка, в тот момент, когда рынок начинает задумываться о приостановке своего движения. Вместо того чтобы поменять направление на противоположное и вместо того, чтобы сформировать фигуру консолидации, рынок продолжит движение в том же направлении.

- Расширенная медвежья дивергенция указывает на то, что график цены продолжает идти вниз – время продавать.

- Расширенная бычья дивергенция указывает на то, что график цены продолжает идти вверх – время покупать.

Расширенная медвежья дивергенция:

Для того чтобы выявить расширенную медвежью дивергенцию, мы должны смотреть на максимумы, или пики, графика цены и индикатора. Расширенная медвежья дивергенция обычно выявляется по вершам большого движения.

Рынок образуют своего рода двойную вершину, но важно отметить тот факт, что двойная вершина не обязательно должна быть классической: второй максимум может быть немного выше или ниже первого. Несмотря на то, что максимумы на графике цены располагаются приблизительно на одинаковом уровне, индикатор будет показывать значительно более низкий второй максимум.

Индикатор НЕ ВЫРИСОВЫВАЕТ двойной вершины, аналогичной графику движения рынка. Взаимосвязь между графиком цены и индикатором будет казаться довольно неординарной… расширенной.

Расширенная медвежья дивергенция

Пунктирные линии помогают вам определить, находится ли второй максимум выше или ниже первого.

Максимумы на графике цены располагаются приблизительно на одинаковом уровне, напоминая двойную вершину. Индикатор же показывает значительно более низкий второй максимум.

К данной ситуации можно подойти и с другой стороны: не думая о расширенной дивергенции, можно увидеть, что график цены вырисовывает двойную вершину (или двойное дно), в то время как индикатор не пытается сформировать аналогично рынку двойную вершину (или двойное дно). Это выглядит подобно тому, словно индикатор просто перестал пытаться копировать движение цены.

Расширенная бычья дивергенция:

Для того чтобы выявить расширенную бычью дивергенцию, мы должны смотреть на минимумы, или низы, графика цены и индикатора. Расширенная бычья дивергенция обычно выявляется по низам большого движения.

Рынок образуют своего рода двойное дно, но важно отметить тот факт, что двойное дно не обязательно должно быть классическим: второй минимум может быть немного выше или ниже первого. Несмотря на то, что минимумы на графике цены располагаются приблизительно на одинаковом уровне, индикатор будет показывать значительно более высокий второй минимум.

Индикатор НЕ ВЫРИСОВЫВАЕТ двойного дна, аналогичного графику движения рынка. Взаимосвязь между графиком цены и индикатором будет казаться довольно неординарной… расширенной.

Расширенная бычья дивергенция

Пунктирные линии помогают вам определить, находится ли второй минимум выше или ниже первого.

Минимумы на графике цены располагаются приблизительно на одинаковом уровне, напоминая двойное дно. Индикатор же показывает значительно более высокий второй минимум.

Заключение

Дивергенция на форекс -явление постоянное и является одним из самых мощных элементов технического анализа. Однако видеть дивергенцию на живом графике непросто. Помочь в этом вам может опыт.

Естественно, не стоит опираться на одну лишь дивергенцию при открытии позиции на форекс. Следует учитывать показания других индикаторов, графические паттерны, уровни поддержки / сопротивления и сигналы Price Action.

В следующий раз, когда вы будете пользоваться осцилляторами не забывайте о дивергенции, это действительно важно.

Источник: http://tradelikeapro.ru/divergentsiya-na-foreks/

Дивергенция Форекс: виды и примеры

Близкими словами дивергенции есть:изменение направления, отклонение, расхождение и разногласие.

Самое замечательное в дивергенции – так это покупка на дне или продажа на пике. Риск очень мал в сравнении с потенциальной прибылью. А для торговли это то, что нужно!

Во время трейдинга на рынке форекс явление дивергенции отображается в следующем: «направление движения индикатора расходится с направлением движения цены».

Дивергенцию отображают такие индикаторы как MACD, осциллятор стохастик и RSI.

Для того чтобы выявить дивергенцию, нужно смотреть на максимумы, или пики, графика цены и индикатора.Как известно, рынок движется вверх или вниз. Индикатор строго следует за движением цены. Если рынок движется вверх, индикатор также движется вверх.

Когда рынок вырисовывает более высокий максимум, индикатор также вырисовывает более высокий максимум.

Дивергенция образуется, когда рынок демонстрирует на графике высокий максимум, а индикатор, который строго следует за ним, не отображает этот высокий максимум, а вместо этого показывает более низкий максимум! Это указывает на то, что рынок ослабел и что есть большая вероятность того, что в ближайшее время цена может развернуться. Это может коррекция или разворот рынка.

Дивергенция в приведенном выше примере, называется классической «медвежьей» дивергенцией.

Аналогичная ситуация может появляться и на падающем рынке. Если рынок обозначает более низкие минимумы, индикатор также отображает более низкие минимумы. При наличии расхождения между графиком цены и индикатором предполагается возможное изменение направления. (См. рисунок ниже)

Дивергенция, описанная выше, называется классической «бычьей» дивергенцией. Термин «бычья» относится к направлению графика цены, в котором пойдет рынок после дивергенции.

- «Бычья», если рынок идет вниз, значит затем будет идти вверх.

- «Медвежья», если рынок идет вверх значит затем пойдет вниз.

Виды дивергенции

- Классическая или обычная дивергенция

- Скрытая дивергенция

- Расширенная дивергенция

Классическая или обычная дивергенция является наиболее часто встречаемой; она имеет место при развороте тренда.

Скрытая дивергенция известна приблизительно 25%-ам форекс трейдеров, которые используют обычную дивергенцию. Скрытая дивергенция – это признак продолжения тренда.

Расширенная дивергенция является также признаком продолжения тренда. Мало кто знает об этом виде дивергенции.

Тем не менее, это мощный сигнал, который можно использовать в торговле.

Дивергенция случается не так часто, однако, если это происходит, то обратите на это внимание. Классическая дивергенция поможет вам взять с рынка существенную прибыль, так как Вы войдете в самом зарождении тренда.

Скрытая дивергенция поможет оставаться в направлении тренда дольше и взять профит больше, чем запланировано, так как укажет, что тренд продолжается.

Классическая дивергенция

Обычная дивергенция является одним из видов дивергенции, который сигнализирует на возможный разворот цены на рынке форекс и может являться сигналом для открытия длинной (покупки) или короткой (продажи) позиции.

- Классическая медвежья дивергенция указывает на то, что цена собирается пойти вниз, будьте готовы к продаже.

- Классическая бычья дивергенция указывает на то, что на график цены собирается пойти вверх, будьте готовы к покупке.

Классическая медвежья дивергенция:

Возникает, когда на графике цены второй пик выше предыдущего, а на индикаторе второй пик ниже предыдущего. Если провести линии между пиками, то на графике она направлена вверх, на индикаторе – вниз. Это сигнал к возможному нисходящему движению, который можно использовать для открытия позиции на продажу.

Классическая бычья дивергенция:

Возникает, когда на графике цены вторая впадина ниже предыдущей, а на индикаторе вторая впадина выше предыдущей. Если провести линии между впадинами, то на графике она направлена вниз, на индикаторе – вверх. Это сигнал к возможному восходящему движению, который мы можем использовать для открытия позиции на покупку.

Скрытая Дивергенция

Скрытая дивергенция – это дивергенция, которая является сигналом продолжения тренда и увидеть ее сложнее. Об ее существовании знают очень немногие трейдеры. Подобно обычной дивергенции скрытая дивергенция может являться сигналом к открытию либо длинной, либо короткой позиции.

- Скрытая медвежья дивергенция указывает на то, что график цены продолжает идти вниз.

- Скрытая бычья дивергенция указывает на то, что график цены продолжает идти вверх.

Скрытая медвежья дивергенция:

Возникает, когда на графике цены второй пик ниже предыдущего, а на индикаторе второй пик выше предыдущего. Если провести линии между пиками, то на графике она направлена вниз, на индикаторе – вверх. Это сигнал к возможному продолжению нисходящего движения, который мы можем использовать для открытия позиции на продажу.Скрытая медвежья дивергенция

Скрытая бычья дивергенция:

Возникает, когда на графике цены вторая впадина выше предыдущей, а на индикаторе вторая впадина ниже предыдущей. Если провести линии между впадинами, то на графике она направлена вверх, на индикаторе – вниз. Это сигнал к возможному продолжению восходящего движения, который мы можем использовать для открытия позиции на покупку.

Скрытую дивергенцию иногда сравнивают с катапультой. Смысл в том, что индикатор выступает в роли катапульты – после небольшой коррекции рынок катапультирует в том же направлении, в котором он двигался ранее. Индикатор отображает небольшой откат. Это хороший сигнал для входа в рынок.

Расширенная дивергенция

Расширенная дивергенция похожа на обычную дивергенцию, однако в этом случае график движения цены вырисовывает фигуру, очень похожую на двойную вершину или двойное дно.

Наряду с тем, что вторая вершина (или дно) на графике цены находится на том же уровне или немного выше/ниже, что и первая, индикатор же вырисовывает второй максимум (или минимум) на другом уровне, который значительно выше или ниже.

Эта расширенная интерпретация поведения рынка указывает на то, что рынок продолжает идти в том же направлении.

Вы увидите ее всякий раз в нижней части мощного движении рынка, в тот момент, когда рынок начинает задумываться о приостановке своего движения.

Вместо того чтобы поменять направление на противоположное и вместо того, чтобы сформировать фигуру консолидации, рынок продолжит движение в том же направлении.

- Расширенная медвежья дивергенция указывает на то, что график цены продолжает идти вниз – время продавать.

- Расширенная бычья дивергенция указывает на то, что график цены продолжает идти вверх – время покупать.

Расширенная медвежья дивергенция:

Возникает, когда на графике цены второй пик на уровне предыдущего, а на индикаторе второй пик существенно ниже предыдущего. Если провести линии между пиками, то на графике она будет ровная, на индикаторе – вниз. Это сигнал к возможному продолжению нисходящего движения, который мы можем использовать для открытия позиции на продажу.

Расширенная бычья дивергенция:

Возникает, когда на графике цены вторая впадина на уровне предыдущей, а на индикаторе вторая впадина существенно выше предыдущей. Если провести линии между впадинами, то на графике она будет ровная, на индикаторе – вверх. Это сигнал к возможному продолжению восходящего движения, который мы можем использовать для открытия позиции на покупку.

Важно знать:

- Впадины и пики на графике и индикаторе должны находиться в одном и том же временном промежутке. Например, если пик на графике цены на 4 часовом графике приходится на 12-00, то и пик на индикаторе тоже должен быть на 12-00.

- Дивергенция подтверждается только в том случае, если склон линии, соединяющей вершины/низы индикатора, отличается от направления склона линии, которая соединяет ценовые вершины/низы. Склон должен быть одним из следующих: Восходящий (возрастающий), Нисходящий (убывающий), Плоский.

- Если Вы определили дивергенцию, однако цена уже развернулась и двигалась в определенном направлении какое-то время, то дивергенцию следует считать отработанной. В этот раз “пароход уплыл”. Все, что можно сделать в таком случае – ждать формирования другой волны вершин/низов и тогда начинать выявление дивергенции сначала.

- Дивергенция на продолжительных тайм-фреймах более точна. Меньше ложных сигналов. Вы также получаете и меньше сигналов, однако потенциал для прибыли огромен. Дивергенция на небольших тайм-фреймах случается чаще, но ее сигналы не так надежны. Мы рекомендуем искать дивергенцию на часовом графике или выше. Некоторые трейдеры используют этот инструмент на 15-минутных графиках или даже на еще меньших. Однако на этих тайм-фреймах достаточно много шума, так что лучше на них не работать.

Для облегчения предлагаем скачать индикатор Divirgence Panel, который может автоматически находить образование дивергкнции на всех валютных парах и выводить все данные в едином окне панели.

Заключение

Дивергенция на форекс возникает постоянно и является одним из самых мощных элементов технического анализа, который нельзя не учитывать. Однако увидеть дивергенцию на рабочем графике не так просто. Помочь в этом может приходящий со временем опыт.

Естественно, не стоит опираться на одну лишь дивергенцию при открытии позиции на форекс. Следует учитывать сигналы других индикаторов, сетапы Price Action, уровни поддержки/сопротивления. Также весьма опасно торговать против дивергенции.

Если Вы не уверены в какую сторону нужно вести торговлю, то оставайтесь вне рынка.

Источник: https://fxmoneylab.ru/obuchenie-forex/divergencia-forex/

Дивергенция на форекс

Многие трейдеры часто задаются вопросом о том, какой индикатор на финансовом рынке является максимально эффективным и лучшим. Искать такой инструмент бесполезно, потому что его попросту не существует.

Но если трейдерам предложить выбрать лишь один инструмент для проведения технического анализа на финансовом рынке, который является наиболее мощным, то их выбор бы пал на дивергенцию.

Понятие дивергенция (divergence) — это в узком смысле расхождение, отклонение или смена направления.

Видео

Что такое дивергенция

На самом деле, это понятие, возможно, слышали как начинающие, так и опытные трейдеры неоднократно. Но далеко не все знают, что оно представляет собой и как им пользоваться на практике.

Дивергенция — это предвестник возможного поведение рынка в краткосрочном периоде. То есть когда на рынке происходит разворот тренда, как правило, цена достигает своего пика, и вот именно дивергенция показывает, что движение в аналогичном направлении прекратится, а сама тенденция утратит свою силу.

Понять, что такое дивергенция в трейдинге, можно из ее краткого описания: движение индикатора расходится с трендом цены. Помогают предвидеть такое событие на графике и на рынке индикаторы MACD, стохастик, RSI и другие.

В этом списке находятся даже те индикаторы, о которых невозможно даже предположить то, что они смогут отображать дивергенцию.

Лучшие брокеры бинарных опционов:

| Брокерская контора | Мин. депозит | Мин. ставка | Бонус | Демо-счет | Лицензия |

| Binomo | 10$ | 1$ | До 100% | Да | ЦРОФР |

| FinMax | 100$ | 5$ | До 150% | Да | ЦРОФР |

| Migesco | 5$ | 1$ | До 110% | Да | ЦРОФР |

| Бинариум | 9$ | 1$ | До 60% | Да | ЦРОФР |

| 24option | 200$ | 24$ | До 100% | Да | IFSC |

В зависимости от тренда, у рынка есть два направления: движение вниз и вверх. Как правило, осцилляторы должны повторять это направление. То есть при движении рынка вверх осциллятор тоже возрастает. При достижении максимума наибольшего значения достигает и осциллятор.

Феномен дивергенции можно заметить в тот момент, когда рынок на графике находится в максимальной точке, а движущийся за ним осциллятор, наоборот, демонстрирует минимум. Это является предпосылкой того, что в кратчайшие сроки будет осуществлена коррекция цены или будет возможен разворот рынка.

Такая ситуация показывает ослабевание рынка.

Возникающее расхождение, как в описанном выше примере, является разновидностью классического «медвежьего типа». То есть не стоит всегда ожидать от индикатора демонстрации текущего положения на рынке, иногда могут возникать расхождения, которыми нужно пользоваться для открытия сделки.

Такая же ситуация может возникнуть при существовании ниспадающего тренда на рынке. То есть если на графике более низкие минимумы цены, индикатор при этом тоже будет отображать низкие минимумы. Если появляются расхождения между индикатором и графиком цены, то вполне вероятны дальнейшие изменения направления.

Это классический пример «бычьего» расхождения.

Итак, существуют два вида дивергенции на рынке:

- Бычья — при дальнейшем стремление рынка вверх к максиму;

- Медвежья, когда тенденция рынка стремится вниз.

Виды дивергенции

Самой распространенной разновидностью дивергенции считается контртрендовая. За долгие годы работы на финансовых биржах трейдеры успели освоить различные приемы против направления движения цены.

Эти приемы настолько широко распространились и так часто используются в торговле, что этот вид дивергенции приобрел название классический, или обычный.

Такая дивергенция может проявляться не только в стандартной торговле, но и других торговых системах, но некоторые ее попросту не замечают.

Существуют разновидности дивергенции:

- классическая, или обычная;

- скрытая;

- расширенная.

Классическая разновидность считается самой распространенной, она появляется при развороте тренда.

Скрытая — вид, о котором знает примерно 1/4 часть всех трейдеров, работающих на «Форекс» и использующих в своей деятельности классическую дивергенцию. Этот вид предполагает продолжение тренда.

Расширенная — также еще один верный признак продолжения тренда. Но этот вид самый нераспространенный и неизвестный. В то же время он является мощным сигналом, позволяющим заключить прибыльную сделку.

Классическая дивергенция

Что представляет собой дивергенция на «Форекс» классического типа, так это признак разворота тренда и хороший сигнал для выбора длинной сделки (покупки) или короткой операции (продажи).

То есть классическая медвежья дивергенция будет подсказывать трейдеру о том, что дальнейшее движение цены будет ниспадающим. Поэтому нужно приготовиться к продаже.

В случае со стандартной бычьей дивергенцией график, наоборот, предупреждает трейдера о предстоящем движении цены вверх. Поэтому нужно готовиться к покупке.

Медвежья дивергенция классического типа

Для выявления классической медвежьей дивергенции нужно обращать внимание на максимальные значения индикатора и графика цены. Дивергенция медвежьего типа появляется в том случае, если на графике цены есть более высокий пик, а у индикатора есть более низкий пик.

Для этого не нужно проводить анализ долгосрочного периода на рынке, исследуя предшествующие максимумы и следующие за ними более высокие пики. Достаточно двух рядом идущих пиков, где последний оказывается более высоким.

Если на индикаторе заметна медвежья дивергенция в виде ниспадающего тренда, то, используя эту стратегию, можно открывать сделку «Sell».

Особенности бычьей дивергенции классического типа

Чтобы обнаружить классическую бычью дивергенцию на бирже, рассматривать нужно минимумы на графиках цены и индикатора. Нужно смотреть, когда на графике цены появляется более низкий минимум, а на графике индикатора — более высокий минимум.

То есть происходит ситуация, аналогичная вышеописанной, только по ниспадающему направлению. Искать серию низов на графике также не нужно. Достаточно двух вариантов, идущих с последующим увеличением минимумов в сравнении друг с другом.

Если на графике индикатора будет обнаружена бычья дивергенция, то, значит, высока вероятность появления восходящего тренда. Значит, при этом нужно открывать позицию «Buy».

Чтобы новичкам быстрее понять, как обнаруживать бычью и медвежью дивергенцию на графиках цены и индикаторов, на картинках для наглядности проведена соединяющая линия соседних минимумов или максимумов.

Проводить их можно самостоятельно на и графике цены, и на графике индикатора.

Поначалу так будет очень удобно обнаруживать дивергенцию на рынке, в дальнейшем это действие не понадобится, так как трейдер научится определять ее визуально.

Скрытая дивергенция

Скрытую дивергенцию обнаружить на графиках намного сложнее. Она сигнализирует о продолжении движения тренда. Используют такую разновидность в работе незначительное количество трейдеров на рынке. Как и классический тип, эта разновидность может быть предпосылкой для открытия длинной или короткой сделки.

Скрытый медвежий тип говорит о том, что движение графика останется ниспадающим. Скрытый бычий тип, наоборот, — о том, что цена продолжит возрастать.

Скрытое медвежье расхождение

Для определения такого вида дивергенции нужно обращать внимание на максимальное возвышение на графиках индикаторов и цены. Дивергенция появляется тогда, когда ценовой тренд на рынке движется вниз, оставляя более низкий максимум. Дивергенцию можно увидеть на графике индикатора, когда там заметно появление более высоких пиков.

Скрытая бычья дивергенция

Для определения бычьего расхождения скрытого типа нужно смотреть на минимумы графиков цены и индикатора. Когда цена на рынке в целом постепенно возрастает, на графике прорисовываются более высокие минимумы. У индикатора в этом случае будет обратная ситуация, и расхождение проявляется путем прорисовывания более низких пиков.

Между собой трейдеры называют этот вид изменения направления рогаткой. Суть стратегии такова: индикатор является своеобразной рогаткой, демонстрирует незначительный откат, тем самым дает трейдерам отличный сигнал для открытия сделки. Это целесообразно, так как рынок после небольших изменений катапультирует в аналогичном направлении, в котором и двигался до этого.

Расширенная дивергенция

Расширенный вид является самым малознакомым отклонением тренда для трейдеров. Однако он чем-то напоминает классическую разновидность. Но при расширенной дивергенции тренд на графике формирует фигуру, напоминающую двойную вершину или двойное дно.

Из-за того, что второй верхний или нижний пик находятся на одном уровне с первыми вершиной или дном на графике цены, у индикатора ситуация вырисовывается немного по-другому. Второй минимум или максимум будет отличаться от первого пика.

Дивергенция продемонстрирует трейдеру ситуацию, при которой рынок продолжит свое движение в том же направлении.

Подобные ситуации, появляющиеся на рынке, становятся предпосылками к некоторой консолидации. Ну если это все-таки расширенная дивергенция, то можно сделать вывод о том, что рынок все еще имеет высокий потенциал для продолжения тренда, а на консолидацию не стоит надеяться.

Расширенная дивергенция является разновидностью классической контртрендовой. В самом низу мощного движения рынка можно увидеть появление этого феномена, когда наблюдается снижение скорости движения рынка.

Но при этом изменения направления движения не произойдет. Расширенная медвежья дивергенция является признаком того, что нужно открывать сделку на продажу, так как тренд сохранится в ниспадающем направлении.

Расширенный бычий тип служит сигналом для покупки, так как тренд будет продолжать возрастать.

Расширенное медвежье расхождение

Медвежий тип определяется методом поиска на графике пиков и вершин, которые расположены на одном уровне. Форма этих вершин не обязательно должна быть идентичной или классической.

Также максимумы тоже могут немного отличаться, быть выше или ниже, но приблизительно на одном уровне. Притом на графике индикатора не появляется двойная вершина, как на первом рыночном. Это связь не будет выглядеть ординарной, она как раз оказывается расширенной.

На графике индикатора, как правило, в этой ситуации наблюдается более низкий второй максимум.

Расширенное бычье расхождение

Наблюдается бычий тип при таких условиях: на графике цены есть две впадины, находящиеся приблизительно на одном уровне. На графике индикатора тоже не появляется двойное дно, как на рыночном. Наоборот, у него второй минимум будет значительно выше.

Заключение

Дивергенция и конвергенция проявляются на торговых графиках рынка «Форекс» регулярно, поэтому считаются одними из самых сильных составляющих технического анализа. Распознать феномен дивергенции на живом графике очень сложно и практически невозможно для трейдеров-новичков. Но только с опытом они смогут научиться распознавать этот сигнал и использовать его в работе.

Несмотря на высокую эффективность этого индикатора, не стоит только его постоянно использовать в работе.

Также нужно выбирать и другие мощные инструменты, индикаторы, графические паттерны, уровни поддержки и сопротивления и многие другие сигналы.

Только тогда можно отыскать наиболее эффективную, действенную и прибыльную стратегию и обеспечить себе стабильный и высоких доход от торговли на рынке «Форекс».

Источник: https://TraderHelp.info/forex/divergentsiya-na-foreks/

Дивергенция на Форекс: как получать больше прибыли ⋆ Gerchik & Co

ЧИТАЙТЕ В СТАТЬЕ:

1. Что такое дивергенция на Форекс

2. Конвергенция и дивергенция: чем отличаются

3. Какие есть виды дивергенций

4. Примеры дивергенции на Форекс

Что такое дивергенция на Форекс

В техническом анализе существует большое количество различных шаблонов и повторяющихся моделей поведения цены, которые помогают лучше понять рынок.

Это и паттерны Price Action, и различные сигналы индикаторов. К последнему и относится дивергенция.

Дивергенция — это расхождение (от англ. «divergence») индикатора и ценового графика. Что это значит:

- В обычном состоянии график индикатора следует за графиком цены. Например, если цена повышается и устанавливает новый максимум, индикатор ведёт себя таким же образом. И наоборот.

- Однако бывают случаи когда цена растёт, а кривая индикатора при этом снижается. Визуально можно видеть, как два графика расходятся в разные стороны. Это и называется дивергенцией.

- Как правило, такое явление трактуется как сигнал к смене тренда или его остановке.

Дивергенция — хороший опережающий сигнал, который поможет вовремя зафиксировать прибыль до разворота цены, или же не пропустить выгодный вход в рынок при формировании нового тренда.

Конвергенция и дивергенция: чем отличаются

Помимо определения дивергенции можно встретить и другое понятие — конвергенцию. Различия между ними несущественные, однако стоит уяснить разницу между ними, чтобы потом не путаться.

Конвергенция — это противоположность дивергенции. То есть ситуация, в которой график цены и кривая индикатора сходятся. Например, цена понижается, а график индикатора растёт, и визуально видно их сближение.

Этот термин используется трейдерами не так уж часто. Дивергенция и конвергенция, по сути, явления однотипные, просто с разной направленностью.

Поэтому для описания несоответствия поведения графиков в большинстве случаев используется термин «дивергенция».

Для уточнения направления и характера расхождения используются разновидности дивергенции. Поэтому смело можете использовать только этот термин.

Какие есть виды дивергенций

При описании расхождений графиков используют следующие характеристики, которые определяют направление движения цены:

- «Бычья» дивергенция. Расхождение, после которого ожидается движение ценны вверх.

- «Медвежья» дивергенция. Ожидается движение цены вниз.

В практике трейдинга встречается несколько видов дивергенции, которые по-разному отображаются на графиках и дают разные сигналы.

Вот основные виды дивергенций:

- Классическая. Встречается наиболее часто. В большинстве случаев предшествует развороту трендового движения.

- Скрытая. Так как этот вид известен далеко не всем трейдерам, особенно начинающим, на неё следует обратить внимание. Ее немного сложнее обнаружить. Скрытая дивергенция, как правило, свидетельствует о продолжении текущей тенденции.

- Расширенная. Ещё один вид, который знаком не каждому трейдеру. Однако такая дивергенция — мощный признак продолжения тренда.

Рассмотрим перечисленные виды подробнее.

Классическая медвежья дивергенция

Дивергенция этого типа определяется по максимумам индикатора и ценового графика:

- цена вырисовывает два максимума, из которых второй выше первого;

- соответствующие максимумы на кривой индикаторы напротив, понижаются.

В таком случае, несмотря на восходящую тенденцию цены, следует быть готовым к развороту тренда и движению цены вниз.

Классическая бычья дивергенция

Для того, чтобы заметить расхождение этого типа, нужно обратить внимание на минимумы, которые вырисовывают графики.

Классическая бычья дивергенция — это расхождение со следующими признаками:

- ценовые минимумы последовательно понижаются (второй минимум находится ниже первого);

- в противоположность поведению графика цены минимумы индикатора понижаются.

Такую дивергенция можно обнаружить при нисходящем тренде. Образование расхождения — сигнал того, что рынок вошёл в «зону перекупленности»: движение уже не имеет прежней силы, в скором времени тренд развернётся и цена пойдёт вверх.

При появлении этого сигнала нужно быть готовым к изменению рынка и открытию длинных позиций.

Скрытая медвежья дивергенция

Дивергенция этого типа проявляется при нисходящем тренде и говорит о том, что цена скорей всего будет и дальше двигаться в рамках текущей тенденции.

Чтобы определить расхождение, следует проанализировать максимумы графиков:

- максимумы графика цены должны последовательно снижаться;

- индикатор же отображает повышающиеся вершины.

Скрытую дивергенцию в практике торговли на Форекс немного сложнее обнаружить, однако не стоит игнорировать сигнал, свидетельствующий о продолжении тренда.

Скрытая бычья дивергенция

Появляется при восходящем тренде. Ориентиры для обнаружения расхождения — минимумы графиков:

- минимумы цены повышаются;

- минимумы индикатора понижаются.

Как правило, при образовании дивергенции этого типа цена продолжает движение в направлении текущего тренда.

Расширенная медвежья дивергенция

Расхождение этого типа имеет следующие признаки:

- на графике цены появляется определённая фигура — «двойная вершина» (то есть два последовательных максимума находятся на одном ценовом уровне);

- второй максимум индикатора находится значительно ниже первого.

Как правило, расширенная медвежья дивергенция — это мощный сигнал, предшествующий сильному движению цены вниз. Это даёт возможность открыть короткую позицию и получить хорошую прибыль.

Расширенная бычья дивергенция

Нетрудно догадаться, что такая дивергенция имеет место при «бычьем» тренде на рынке Форекс. Определяется по минимумам:

- на ценовом графике вырисовывается фигура «двойное дно» (два минимума на одном ценовом уровне);

- график индикатора не соответствует ценовому и вырисовывает второй минимум значительно выше первого.

Такая дивергенция — сигнал для открытия длинных позиций, так как цена продолжит движение вверх.

Создать личный кабинет

Примеры дивергенции на Форекс

Один из широко используемых индикаторов для поиска расхождений на рынке — трендовый осциллятор MACD. Индикатор MACD позволяет определить дивергенцию и подготовиться к изменению движения цены.

На скриншоте мы видим два примера дивергенции с использованием индикатора MACD на часовом таймфрейме валютной пары EUR/USD.

Первый пример — классическая бычья дивергенция. Цена сильно провалилась и продолжала падать, при этом образовались последовательно понижающиеся минимумы.

При этом осциллятор не повторяет этого движения: его второй минимум, который соответствует второму ценовому минимуму, несколько выше первого. Это сигнал к развороту цены. Как видно по графику, цена действительно перестала падать и пошла вверх.

Во втором примере индикатор отображает дивергенцию тоже классического типа, но уже медвежью. Кривая осциллятора зеркально отображает повышающиеся ценовые максимумы, двигаясь в противоположном направлении.

Исходя из дальнейшего развития событий становится очевидно, что момент формирования расхождения — отличная точка для входа в рынок и открытия короткой позиции.

Цена вновь развернулась вниз и прошла внушительное расстояние, что могло бы принести хорошую прибыль.

Кроме MACD часто используются следующие индикаторы дивергенции:

- RSI;

- CCI;

- Stochastic;

- иногда даже индикаторы объёма.

Вывод

Итак, теперь вам понятно, что такое дивергенция и как её можно использовать в трейдинге. Практическое применение этих знаний поможет находить больше выгодных точек для входа в рынок и повысить прибыльность своей торговой системы.

Напоследок несколько советов:

- Торгуйте с умом. Помните, что дивергенция и конвергенция на рынке Форекс — всего лишь сигналы технического анализа. Поэтому нет 100 % гарантии, что цена поведёт себя именно так, как указывает индикатор.

- Не пытайтесь искать расхождения при спокойном рынке. Дивергенция работает только при наличии трендовых движений.

- Не стоит принимать решения о входе в рынок, основываясь только на дивергенции. Дивергенция — хорошее дополнение к другим проверенным сигналам или паттернам, используемых в трейдинге на Форекс. Анализируйте рынок в комплексе — это повысит точность и правильность принятого решения.

- Всегда используйте стоп-лосс. Непредсказуемость рынка никто не отменял, поэтому всегда нужно страховать свой депозит от возможных рисков.

Источник: https://portal.gerchikco.com/divergentsiya-na-foreks/

Дивергенция в форексе. Особенности, виды, торговля. – Форекс блог трейдера – Forex Ниндзя

И снова здравствуйте, уважаемые читатели и посетители сайте Deipara.com! Сегодня мы с Вами поговорим о том, что представляет собой дивергенция в форексе.

В целом, могу сказать, что дивергенция на рынке является очень сильной закономерностью, которая отрабатывает себя наиболее часто.

Конечно же, данное явление на рынке встречается далеко не каждый день, особенно если трейдер использует крупные интервалы, но грамотное использование данной закономерности в собственных целях может принести весьма неплохие дивиденды.

Нельзя отрицать того факт, что далеко не все трейдеры умеют использовать это явление, соответственно, мнения трейдеров о дивергенции могут очень сильно отличаться.

Что вообще представляет собой дивергенция? Это явление, когда показания индикатора разнятся с текущим движением рынка.

Грубо говоря, дивергенция происходит тогда, когда рынок образовывает новый максимум, а на индикаторе образовывается новый минимум. Соответственно, когда цена рисует новый минимум, а индикатор новый максимум – это тоже дивергенция в форексе.

В целом, дивергенция можно идентифицировать с помощью многих индикаторов осцилляторов, но наиболее часто в этих целях используются: RSI, STOCHASTIC, MACD, CCI и прочие.

Кроме того, в интернете можно встретить много пользовательских индикаторов, которые автоматически будут указывать трейдеру на появление дивергенции, облегчая тем самым жизнь.

Виды дивергенций форекс

Теперь самое время рассмотреть виды дивергенций форекс, которые можно встретить в условиях рынка. На сегодняшний день можно встретить три концептуальных вида дивергенции: классическая, скрытая дивергенция форекс, расширенная.

Классическая подразумевает собой факт, когда цена и осциллятор изначально двигались в одном направлении, но затем на определенном этапе в показаниях индикатора и движениях цены произошли некие расхождения.

Учитывая тот факт, что цена двигается в восходящем или нисходящем направлениях, принято различать медвежью и бычью классическую дивергенцию. Медвежья дивергенция подразумевает собой факт, что новый максимум рынка не совпадает с новым максимумом индикатора.

Получается так, что рынок активно рос, но затем начал проявлять свою слабость, сигнализируя трейдеру, что самое время рассматривать продажи.

В свою очередь, бычья дивергенция указывает нам, что новый рыночный минимум не совпадает с минимумом осциллятора. В данном случае, продавцы активно гнали цену вниз, но на определенном этапе их силы иссякли, а для нас это представляет прекрасную возможность для открытия покупок.

Прекрасной особенностью классической дивергенции является простота ее обнаружения. Фактически, после небольшой тренировки, трейдер вообще без проблем сможет находить классическую дивергенцию на графике.

При этом, ее появление указывает нам, что потенциально можно рассчитывать на глубокую коррекцию или полный разворот текущего тренда.

Опять же, это только один из видов дивергенции, но даже если использовать только ее, то уже можно зарабатывать вполне себе хороший профит.

Теперь давайте поговорим с Вами, что представляет собой скрытая дивергенция форекс. Скрытая медвежья дивергенция проявляется тогда, когда рынок обновляет минимумы, но при этом осциллятор обновляет свои максимумы.

При этом скрытая бычья дивергенция формирует, когда цена обновляет максимумы, но при это осциллятор в то же время обновляет минимумы.

Хочу особенно отметить тот факт, что при торговле по тренду реально выигрывает скрытая дивергенция форекс.

- СТРАТЕГИИ ДЛЯ ДНЕВНОГО ТФ

Ее использование в тренде будет куда более рациональным, нежели пытаться уловить классическую дивергенцию. Опять же, торговля по тренду может принести куда больше прибыли при относительно низких рисках.

Сама по себе скрытая дивергенция форекс формируется непосредственно на откате от текущего тренда. В таком случае, у нас появляется прекрасная возможность для проведения доливки.

Хочу сказать, что данный вид дивергенции увидеть на графике несколько сложнее, но тем самым у нас появляются реально хорошие шансы на получение прибыли.

Теперь давайте пару слов скажем про расширенную дивергенцию. Это представляет собой последний вид дивергенции, который мы рассмотрим в контексте данной статьи.

В целом, расширенная дивергенция очень похода на классическую, но имеются свои некоторые отличия.

Основное отличие состоит в том, что во время формирования классической дивергенции наблюдаются серьезные отличия в показаниях индикатора и движения цены.

То есть, по классике будет четко видно, что рыночный минимум серьезно отличается от того, что указывает нам осциллятор.

В расширенной дивергенции минимумы и максимумы рынка не будут особо отличаться, а при этом на самом индикаторе минимумы и максимумы серьезно будут различаться.

На примере Вы можете видеть четкую расширенную медвежью дивергенцию. Мы можем видеть, что рыночные максимумы не имеют особенных перепадов, но если Вы посмотрите на осциллятор, то здесь уже имеются серьезные расхождения, так как в этот самый момент максимумы осциллятора четко снижаются.

При всем при этом, расширенная бычья дивергенция по своему внешнему виду напоминает нам классическую фигуру технического анализа – двойное дно.

В данном случае, рынок возвращается к своему предыдущему минимуму, но на самом осцилляторе мы можем видеть, что был обновлен новый максимум.

Опять же, в данном случае нам важно входить именно тогда, когда максимум осциллятора был образован значительно выше предыдущего, иначе есть риск нарваться на очень сильный откат, и понести тем самым серьезные убытки.

Для того чтобы Вы лучше разобрались в данной теме, есть смысл разобрать основные классы дивергенций.

КЛАСС А. Данный класс указывает нам на появление сильно разворота, что для трейдера имеет наивысшую ценность с точки зрения прибыли к риску.

Медвежья дивергенция данного класса формируется тогда, когда рынок формирует новый максимум, а на самом осцилляторе наблюдается противоположная картина.

Соответственно, для бычьей дивергенции этого класса характерны противоположные условия.

КЛАСС Б. Этот вид дивергенции указывает нам на развитие постепенного разворота, что для самого трейдера не является хорошим условием для открытия сделок.

Это связано с тем, что мы имеем дело с расширяющимся флетом, а в данном случае прогнозировать что-то будет весьма проблематично.

Медвежья дивергенция подобного класса формируется тогда, когда на рынке появляется что-то вроде ДВОЙНОЙ ВЕРШИНЫ, а на осцилляторе появляется более низкий максимум.

Для бычьей дивергенции данного класса необходимо дожидаться противоположных условий.

КЛАСС С. Данная дивергенция формируется непосредственно при формировании отката от текущего тренда. Ее тяжело увидеть в рамках рынка, соответственно, используется она крайне редко!

В данном случае, медвежья дивергенция формируется, когда рынок планомерно обновляет максимумы, а сам осциллятор формирует что-то вроде ДВОЙНОЙ ВЕРШИНЫ. Для бычьей дивергенции характерны противоположные условия.

В заключении хочу отметить, что практическое применение дивергенции в условиях рынка является достаточно непростым занятием, для которого необходим определенный опыт.

Учитывая тот факт, что существует несколько видов данного явления – задача еще более усложняется. Новичкам я рекомендую сделать упор именно на классическую дивергенцию, так как в условиях рынка находить ее весьма просто, а процент ее отработки всегда высок!

(4Голосов на Форекс блоге, средний балл: 5,00 из 5)

Загрузка…

Источник: https://deipara.com/trading-na-forex/divergenciya-v-forekse.html