Все о Price Action – стратегии, паттерны, индикаторы и книги

На Форекс Price Action считается чуть ли не самой популярной торговой системой. В чем же секрет популярности этой стратегии? Во-первых, торговля Price Action, как правило, осуществляется на дневном таймфрейме, что практически исключает возникновение ложных сигналов, а также сокращает время на проведение технического анализа.

Во-вторых, данная стратегия основывается на поведении цены и не требует использования дополнительных индикаторов, которые либо перерисовываются, либо запаздывают. Наконец, Price Action – это реально работающая торговая система, с помощью которой вы можете начать зарабатывать хорошие деньги.

В прошлых статьях мы уже останавливались на том, что такое Price Action, а также рассматривали такие сетапы, как пин-бар, модель поглощения и внутренний бар. В сегодняшней статье вы узнаете, какие еще существуют паттерны Price Action, а также что может пригодиться новичкам на Форекс для успешной торговли по этой стратегии. См.

также, рейтинг Форекс брокеров на нашем портале.

Паттерн «Рельсы»

Этот паттерн относится к разворотным моделям и показывает смену настроений на рынке. Он представляет собой комбинацию из двух разнонаправленных свечей крупного размера.

Причем свечи должны явно выделяться на графике, но у них не должно быть больших хвостов.

Данный сетап образуется в тот момент, когда крупные игроки выходят из рынка, в результате чего изменяется соотношение быков и медведей, что приводит к смене тренда.

Паттерн «Рельсы» является второстепенным, поэтому применять его следует только при наличии подтверждающих факторов, усиливающих этот сетап:

Входить в сделки по паттерну «Рельсы» мы будем при помощи отложенных ордеров.

Если у нас бычий сетапа, то есть после медвежьей свечи появился бычий бар, причем обе этих свечи полнотелые и крупного размера, то вход в рынок осуществляется при помощи ордера Buy Stop, размещенного чуть выше точки High второй свечи.

При этом защитный стоп-приказ выставляем чуть ниже точки Low первой свечи. Если у нас медвежий сетап, то есть после бычьей свечи появилась медвежья, то выставляем ордер Sell Stop чуть ниже точки Low второй свечи, а стоп устанавливаем на уровне точки High первой свечи.

Что касается выхода из позиции, то мы не рекомендуем брать большие цели, потому что возникают очень часто такие ситуации, когда после формирования паттерна «Рельсы» цена начинает боковое движение.

Так как паттерн «Рельсы» представляет собой уже сформировавшийся импульс, поэтому вполне возможно, что когда вы входите в рынок, от этого импульса уже мало что останется.

Поэтому даже если есть все подтверждающие факторы, усиливающие данный паттерн, то в качестве целей рекомендуется использовать ближайший горизонтальный уровень или тейк-профит, равный увеличенному в 1,5 раза стоп-лоссу.

«Метод Jarroo» – упрощенная стратегия Price Action

Многие новички на Форекс жалуются, что у них не получается прибыльно торговать по Price Action, данная торговая система кажется им слишком сложной. Большое количество паттернов со своими правилами входа и выхода, а также построение уровней поддержки / сопротивления вызывают у них много вопросов.

Однако для успешной торговли по Price Action вовсе необязательно знать все тонкости этой торговой системы. С появлением нового «Метода Jarroo» любой новичок может начать прибыльно торговать по этой методике.

В основе «Метода Jarroo» лежит Price Action, однако он имеет свои отличительные особенности:

- упрощенное определение ключевых уровней;

- четкие входы;

- грамотное определение ближайших целей.

Как определять уровни в ТС «Метод Jarroo»?

Определение уровней по «Методу Jarroo» немного отличается от классического построения горизонтальных уровней. Сначала необходимо найти на графике свинги, то есть ценовые максимумы и минимумы.

Они должны быть четкими и явно бросаться в глаза. Далее следует выбрать только те максимумы и минимумы, которые состоят хотя бы из двух свечей с близкими точками открытия и закрытия цены.

Затем необходимо провести уровни по этим точкам, при этом хвосты свечей не учитываются.

Как входить в сделки?

Входить в покупки будем тогда, когда бычья свеча пробьет уровень и закроется выше него. При этом откладываем ордер Buy Limit немного выше уровня, а стоп-приказ размещаем на уровне точки Low нашей свечи. Для продаж все аналогично.

Дожидаемся, когда медвежья свеча пробьет уровень и закроется ниже него, устанавливаем ордер Sell Limit немного ниже нашего уровня, а стоп-лосс выставляем в точке High сигнальной свечи.

Если свеча слишком большая, то ставить стоп-приказ можно за уровнем, если же свеча маленькая, то стоп можно размещать на уровне High / Low предыдущей свечи.

Какие брать цели?

В качестве целей для тейк-профита можно использовать ближайший уровень или умножать стоп-лосс в 2-3 раза. При появлении противоположного сигнала из сделки рекомендуется выйти и рассматривать новые сигналы для входов.

В каждой сделке рискуем не более 1-2% от вашего депозита. Как и другие паттерны Price Action, «Метод Jarroo» предпочтительнее использовать на дневном таймфрейме.

Для торговли по этой торговой системе подойдут любые валютные пары.

«Метод Jarroo» может быть интересен не только начинающим трейдерам. Даже если вы давно торгуете по методике Price Action, то можете добавить этот паттерн в портфель ваших стратегий.

Индикаторы Price Action

Стратегия Price Action относится к безиндикаторным торговым системам. Однако не все трейдеры могут на первых этапах знакомства с этой методикой одинаково хорошо находить паттерны Price Action и определять ключевые уровни.

Тогда вам помогут индикаторы Price Action. У нас вы можете бесплатно скачать индикатор Price Action, который не только просигнализирует о появлении того или иного паттерна, но и подскажет, на каком таймфрейме образовался сигнал.

Итак, предлагаем вашему вниманию следующие индикаторы:

- MTF_IB_SCAN – этот индикатор находит на графике паттерн «Внутренний бар»;

- MTF_OB_SCAN – данный индикатор определяет паттерн «Модель поглощения»;

- MTF_PB_SCAN – индикатор помогает находить паттерн «Пин-бар».

После присоединения индикаторов к графику вы увидите приблизительно следующую картину:

Поскольку индикаторов несколько штук, то в архиве вы найдете шаблон, при помощи которого вы сможете наблюдать за работой всех индикаторов в одном окне валютной пары. В левом углу экрана вы увидите информационное окно, в котором отображаются показания индикаторов. Окно поделено на квадратики – на каждый таймфрейм от пятиминутного до недельного.

Как только квадратик загорится зеленым цветом, значит на данном таймфрейме сформировался паттерн Price Action. Достаточно перейти на указанный таймфрейм и открыть сделку. Все паттерны окрашиваются в цвета, которые можно указать в настройках, и выделяются стрелочками.

Теперь не требуется нагромождать торговый терминал большим количеством открытых графиков с различными таймфреймами.

Откройте всего лишь один график валютной пары, повесьте на него шаблон с индикаторами, и вы мгновенно получите информацию о том, что на одном из таймфреймов сработал паттерн Price Action.

Все три описанных выше индикатора имеют практически одинаковые параметры настроек, поэтому мы не будем рассматривать каждый индикатор в отдельности, а затронем лишь самые важные параметры:

- barsback – показывает количество последних свечей, которые следует учитывать при поиске сетапов Price Action;

- arrows – отвечает за включение / выключение стрелочек при появлении паттернов;

- arrowsize – задает размер стрелочек;

- beararrow и bullarrow – здесь можно указать цвет медвежьих и бычьих стрелочек;

- paintbar – отвечает за включение / выключение окрашивания свечных моделей;

- barthickness – задает степень прозрачности при окрашивании свечей;

- bearishcol и bullishcol – здесь можно указать цвет окраски свечей для медвежьих и бычьих сетапов;

- alarm – отвечает за включение / выключение звукового сигнала при появлении паттернов Price Action;

- sound – здесь можно указать название аудио-файла, который будет проигрываться при включенном режиме параметра alarm. Аудио-файл должен быть расположен в папке Sounds в MT4. Необходимо прописать название файла и его расширение, например, Track.wav;

- alert – данный параметр отвечает за включение / выключение алерта, то есть информационного окна, которое появляется при возникновении сигнала;

- m5, m15, m30 и т. д. – предоставляет возможность для отключения поиска паттернов для указанных таймфреймов;

- dist – показывает расстояние между квадратиками в информационном окне;

- oX, oY – здесь можно задать отступы для панели информационного окна.

Следует помнить, что все перечисленные выше индикаторы должны использоваться только в качестве вспомогательного инструмента. Все решения о том, входить в сделку или нет, должен принимать трейдер, опираясь на правила торговой системы.

Скачать бесплатно: Price Action Indicators.rar

Какие почитать книги по Price Action?

Чтобы успешно торговать по Price Action, необходимо постоянно совершенствовать свои познания в этой области. В этом вам поможет чтение книг, написанных профессиональными трейдерами, применяющие методику Price Action в своей торговле.

Однако, несмотря на популярность этой торговой системы, купить книги Price Action на русском языке практически невозможно, все они издаются на английском. На помощь приходят сами трейдеры, которые переводят книги Price Action на русский язык и выкладывают в сеть.

У нас вы можете совершенно бесплатно скачать подборку книг по Price Action:

-

А. Кокорев «Курс обучения методике Price Action». Эта книга поможет распознавать сетапы Price Action на графике, а также комбинировать их с другими инструментами технического анализа: уровнями Мюррея, Фибоначчи, PPZ и EMA. В книге больше внимания уделено практике с использованием наглядных примеров реальной торговли.

Скачать бесплатно книгу: А. Кокорев. Курс обучения методике Price Action.zip

-

Нил Фуллер «Все самое главное о Форекс». В данной книге основатель методики Price Action делится своими мыслями о неоднозначности рынка Форекс. Нил Фулер считает, что не существует Граалей или автоматизированных торговых систем, которые приносят только прибыль.

Заработок на Форекс – это постоянная работа трейдера над собой и своей торговой системой. Автор книги призывает трейдеров отказаться от индикаторов и ориентироваться только на поведение цены. Книга будет одинаково полезна как начинающим трейдерам, так и профессиональным игрокам.

Скачать бесплатно книгу: Нил Фуллер. Все самое главное о Форекс.zip

-

Л. Бегс «Курс по Price Action». Практикующий трейдер делится своими впечатлениями от торговли по Price Action. Прочитав книгу, вы узнаете о принципах торговли Ланса Бегса и различных стратегиях выхода из рынка. В книге используются примеры из реальной торговли и иллюстрации к ним.

Скачать бесплатно книгу: Л. Бегс. Курс по Price Action.zip

-

М. Принг «О ценовых моделях». Несмотря на то, что Мартин Принг начал свою карьеру трейдера задолго до появления Price Action, он сумел описать в этой книге основные концепции данной методики. Он считает, что рынок Форекс опирается на ценовые модели, знание которых позволяет успешно торговать на валютных рынках.

Скачать бесплатно книгу: М. Принг. О ценовых моделях.zip

-

Торговая система «Трейдинг без головной боли». В основе данной системы заложены основные принципы торговли по Price Action с использованием горизонтальных уровней.

Скачать бесплатно книгу: Трейдинг без головной боли.zip

Также предлагаем вам скачать номера журнала с одноименным названием «Price Action»:

Price Action №1.rar

Price Action №2.rar

Price Action №3.rar

Price Action №4.rar

Читайте также статью «Дневные стратегии Форекс».

Источник: http://TradeLife.ru/vse-o-price-action-strategii-patterny-indikatory-i-knigi

Прайс экшен (Price action) – как заработать?

Это часто используемый паттерн. Иногда ко мне обращаются за помощью в написании советников Price action по рельсам.

Сложность написания такого робота состоит в том, что часто результативность его работы может зависеть от качества поставляемых котировок брокера, ведь даже отдельные пункты различия могут способствовать неверному распознанию модели. Как и по стратегии «внутренний бар», здесь могут быть спорные ситуации, особенно во флэте.

Рельсы – одна из самых простых двухбарных формаций, состоящая из двух свечей с обратным направлением цены. Единственный нюанс – эта формация должна быть только на локальной вершине или впадине, тогда вероятность убытка сильно упадет, а шанс закрыть сделку в плюс, сильно повысятся.

Торговая система по паттерну «рельсы» может выглядеть так: покупки после образования большой свечи вниз и свечей вверх за ней же, при этом, стоп лосс можно установить на локальный минимум под эту формацию, а тейк профитом может выступить ближайший локальный максимум или уровень. Эта система price action проверена временем. Для продаж – обратная ситуация. Если рынок одной свечей вырос, к примеру на 30 пт, а следующей упал на 28 пт, можно продавать, со стопом 35пт, с запасом и тейк профитом на ближайшем локальном минимуме.

Паттерн “Outside Bar”

Внешний бар или outside bar – паттерн, который заключается в полном перекрытии предыдущего бара. Если свеча закрывается ниже него, то следует рассматривать такой паттерн как медвежий, если же наоборот, то бычий.

Такие популярные паттерны, как «Внешний бар», «Внутренний бар», «Могильная плита», могут быть определены посредством анализа рынка с помощью индикатора прайс экшн. Один из таких индикаторов, можно скачать ниже.

Разберем простенькую стратегию на дневных графиках, на внешних барах. Валютная пара – любая основная или кросс-пара. Временной интервал Д1. Покупаем как только появляется у локальных минимумов свеча с «перекрытием».

Стоп лосс выставляется под минимум данной формации, тейк профит – на уровень ближайшего локального максимума. Обучение методам price action с картинками, требует определенного времени, ведь каждая ситуация на рынке – уникальна.

Прайс экшен применяют много профессионалов, из-за легкости анализа инструментов данным способом.

На данный момент, есть люди, работающие по прайс экшену не только на Форексе, но и на биржах. Один из таких людей – Ланг Бегс, трейдер, написавший отличный курс, актуальный в 2015-2016 году.

Сетап «Могильная плита»

Могильный камень или плита – один из лучших паттернов, который дает знать, когда может начаться флэт или развернутся тренд. Сетам хорошо подходит как скальперам, так и среднесрочным трейдерам. Сетап формируется из двух свечей.

Первая свеча может быть самой обычной, без большого тела и теней. Вторая свеча – сигнальная, она появляется как только тело свечи становится очень маленьким, одна из теней чаще всего маленькая, а другая – очень большая.

Разворот тренда идет против большой тени.

Всегда, вне зависимости от паттерна начинающим трейдерам наиболее легко работать именно по прайс экшн, к тому же сейчас есть много форумов, где трейдеры работают с ним и делятся опытом.

Формации Price Action помогают заработать на рынке любой сложности. Так как возникает понятие основы движения цены. Дополнения советниками и индикаторами, могут упростить поиск моделей, на которых можно заработать. Паттерны прайс экшен есть везде, на всех валютных парах и металлах и на всех временных интервалах.

Следует помнить, что чем выше таймфрейм, тем более точен торговый сигнал по любым паттернам.

Единственное, что не следует использовать, это месячные временные интервалы, так как наторговка любых формаций происходит через фьючерсы, а у них лимитированные сроки экспирации, поэтому там, где может быть начало паттерна, денег уже не будет, а значит и стимула продолжать его развитие – нет.

Скачать InsideBarEA

Скачать индикаторы

С уважением, Александр Иванов

Школа инвестирования

Источник: https://investment-school.ru/prajs-ekshen-kak-zarabotat/

Форекс Статьи

Здравствуйте, уважаемые посетители портала форекс трейдера! Данный обзор будет продолжением темы про свечные формации, используемые профессиональными трейдерами в собственной торговле, однако, price action – нечто много большее, чем просто паттерны.

Это отдельная методика, которую до сих пор считают уделом высококлассных трейдеров финансового рынка. Методы price action успешно применимы к любому торговому инструменту, что лишний раз доказывает комплексный анализ рынка данным способом.

Торговля по price action сегодня имеет массу интерпретаций и стратегий, однако принцип в любом случае остается неизменным – прайс экшн, это анализ поведения цены. Существует множество сетапов этой системы, собственно и сама она основана на их поиске и применении в торговле.

Пожалуй, особенное значение имеет не столько поиск паттерна price action, сколько непосредственное изучение их вкупе с объемами и уровнями, создаваемыми ценой. Обо всем этом мы поговорим с вами в этом большом обзоре, который охватит буквально все аспекты методики.

По завершению которого, вы можете быть уверены, что знаете про методы price action абсолютно все.

Важно практиковать полученные знания и применять их в своей торговле ежедневно, если вы конечно желаете научиться профессиональному трейдингу на основе одной из самых сложных и в тоже время высокодоходных систем форекс.

В конце статьи мы прикрепили несколько ссылок книги по price action, если вы захотите как можно глубже изучить представленные вам здесь тактики.

Простые сетапы (паттерны) price action: Пин бар (пиноккио, хвост)

Данный сетап price action чем то схож с всеми известным доджи, однако имеет более приближен к профессиональному трейдингу. Ведь эта комбинация имеет как подтверждающий бар, так и заранее известный уровень выставления стоп приказа.

Конечно же, желательно подтверждение любой модели price action показаниями объемов, однако в чистом виде это не является обязательным. Поэтому методики чтения объемов мы рассмотрим с вами в следующих обзорах, когда будем касаться тактик VSA.

Итак, что же такое этот пиноккио.

Как вы можете видеть на представленной вашему вниманию картинке, пин бар – это комбинация из трех баров или свечей. Где мы можем видеть так называемые: нос и глаза формации.

Важно отметить – правый глаз всегда должен быть больше левого!!! Искать ее следует при имеющемся на рынке устойчивом тренде. Не имеет никакого значения – бычий тренд или же медвежий.

Важно, чтобы тело пин бара (свеча с длинной тенью, обратной движению и маленьким телом) находилось в нижней части свечи (при понижающемся тренде) и в верхней части свечи или бара (при бычьем направлении рынка).

Используется пин бар, вопреки распространенному заблуждению – именно как сигнал к продолжению трнеда, но никак не его развороту. Это очень важно понять и запомнить. Сейчас мы постараемся разобрать суть сказанного более подробно.

Торговля по price action с применением пин бара включает в себя следующие правила: вход осуществляется не после образования паттерна, а на пробое ближайшего минимума цены (для медвежьего тренда) или максимума (для бычьего тренда).

Уровень stop loss выставляется по среднему бару (на границе его тени), плюс 5-10 пунктов для страховки. Так же немаловажным, является грамотный поиск пин бара.

Как мы уже говорили, данный сетап является сигналом на продолжение тренда, то есть сигнал на покупку мы ищем только при бычьем тренде (пин бар всегда образуется на коррекции от основного движения). Сигнал на продажу – при имеющемся медвежьем тренде. Выше представлен рисунок, на котором показаны сигналы на вход при медвежьем тренде.

То же самое касается и бычьего, останавливаться на этом моменте не будем, все предельно понятно. Что еще следует отметить: сетап пин бара на покупку игнорируется при медвежьем тренде, так же как и сигнал на продажу при бычьем тренде (что кстати, является самой распространенной ошибкой у новичков).

Простые сетапы (паттерны) price action: CPR (Closing Price Reversal)

Один из сильнейших паттернов price action, сигнализирующих о развороте цены, особенно часто встречается при быстрых движениях рыночных котировок. Так как сигнальная свеча должна открыться с разрывом от цены закрытия предыдущего бара (свечи) и цена закрытия ее должна быть расположена ниже закрытия предыдущей.

Так же важным является следующий момент – открытие сигнального бара находится в пике локального состояния цены. Более ясно будет, если вы обратите свое внимание на соответствующий рисунок.

Данный паттерн не требует подтверждения от рынка, вы можете сразу открывать соответствующую сетапу сделку с установкой уровня stop loss на максимуме тени сигнальной свечи.

Простые сетапы (паттерны) price action: Inside Bar (внутренний бар)

Стратегия price action включающая в себя данный сетап предполагает нахождение IB (inside bar), а именно полного диапазона его движения внутри предыдущего. В торговле эту формацию используют для работы на пробой минимума и максимума сигнального бара. Однако, тут существует множество НО и достаточно веских.

Применение инсайд бара в чистом виде не принесет ничего кроме потерь денег. Хорошо работает данный сетап в фигурах форекс: треугольник, флаг и т.п. Отлично отрабатывается при подходе цены к пивот уровням. В общем суть применения паттерна сводится к комплексному анализу поведения самой цены и формаций.

К примеру, на представленной вам картинке вы можете увидеть применение сетапа в канале цены, где пробитие максимума/ минимума бара будет иметь смысл. Сегодня существует масса торговых стратегий на основе построения ценовых уровней, на пробое которых трейдер начинает открывать сделки или же на отскоке от уровня.

Именно здесь методы price action позволяют вам отсеивать ложные колебания котировок и чувствовать происходящее на рынке, принимая обоснованные решения. Совершая прибыльные сделки. Возможно, для многих начинающих участников рынка, поиск паттернов price action покажется сложным.

Поэтому индикатор price action представленный нами вместе с шаблоном и звуковым оповещением о найденных сетапах должен помочь вам в практическом применении на форекс. Скачать индикатор можно уже сейчас, нажав на эту ссылку.

Простые сетапы (паттерны) price action: BРС (Breakout Pullback Continuation)

Данный сетап price action означает ни что иное, как – пробой, возврат, продолжение. Это именно то, что однажды выдавали за отрывок секретной стратегии майтрейда (my-trade) на форуме smart-lab.

Мы не преследуем цели обсуждать его деятельность или как то ее опорочить, этот человек имеет достаточно неоднозначную репутацию и эффективность его как трейдера определит только статистика торговли. Наша с вами задача разобраться во всех паттернах (ценовых шаблонах) price action и их успешном применении на финансовых рынках.

Лишний раз отметим, что полученные знания о PA позволят вам торговать – на любых известных финансовых рынках, так как везде есть цена и ее движение. А это именно то, что изучает price action и мы с вами в данный момент.

На что же нам с вами указывает сетап Breakout Pullback Continuation? На очень занимательный момент рынка – цена пробила определенный уровень сопротивления и вернулась (не пробив его), после чего преодолела предыдущий максимум (образованный в момент пробития уровня). В следствии чего уровень сопротивления – стал уровнем поддержки. Все логично и стоит отметить – достаточно эффективно работает в торговле.

Простые сетапы (паттерны) price action: BUOVB (Bullish Outside Vertical Bar)

Сетап price action BUOVB или внешний вертикальный бар представляет из себя что то похожее на инсайд бар, только наоборот. Однако, о их похожести говорить вряд ли имеет смысл.

В данном случае, сигнальный бар полностью своим диапазоном перекрывает предыдущий, цена закрытия сигнального бара для покупки должна быть выше максимума предшествующего. Для продажи соответственно – ниже минимума предыдущего бара.

Открытие сделки осуществляется в направлении сигнального бара путем выставления отложенного ордера (buy stop или sell stop) на его максимуме или минимуме. Плюс стандартные 5-10 пунктов для страховки, стоит отметить, что страховка по большей части необходима для защиты ордера от проскальзывания во время волатильности.

Ведь любые сетапы price action мы с вами используем в моменты повышенных рыночных объемов (в моменты мощных рыночных движений, price action – трендовая система). Опять же применение особенно эффективно при условии, что паттерн образовался у какого либо ценового уровня или внутри образовавшейся рыночной фигуры.

Простые сетапы (паттерны) price action: DBLHC

Данный сетап предполагает одинаковые минимумы или максимумы двух свечей, при этом сигнальная свеча имеет максимум или минимум выше/ниже соседнего бара. При этом разница между минимумами или максимумами не превышает 1-3 пункта.

Следует отметить, что допустимо и желательно наличие нескольких баров с одинаковыми минимумами или максимумами, чем больше свечей составляют сетап – тем он сильнее. Стоп приказ выставляется соответственно по основанию сетапа, плюс 5-10 пунктов.

Паттерн достаточно прост, на картинке все указано и применимо даже новичком на рынке форекс. Поэтому сразу переходим к заключительному простому паттерну price action. В самом начале обзора мы забыли указать о том, что сетапы price action делятся на простые и сложные.

Простые означают формации из 1-3 баров, сложные соответственно – 4 и более.

Простые сетапы (паттерны) price action: TBH и TBL

Сетапы price action TBH ни что иное, как бары с одинаковыми вершинами; соответственно TBL – бары с одинаковыми минимумами.

Не следует их путать с предыдущим паттерном, так как в данном случае не имеет значения момент закрытия сигнального бара.

Опять же чем больше баров составят одинаковые минимумы – тем сигнал лучше, разница между минимумами/ максимумами должна составлять не более 1-3 пунктов. Стоп приказ выставляется так же как и в предыдущем сетапе.

Вот мы с вами и рассмотрели все простые паттерны price action, плюс опубликовали индикатор, позволяющий автоматически находить основные сетапы.

Помните, что применение данных методик имеет много большую эффективность, при условии, что вы используете их в комплексе с дополнительными инструментами анализа рынка, таких как фигуры форекс (о которых мы несомненно поговорим в дальнейших форекс обзорах), торговые уровни и рыночные объемы. Для тех, кто надеется получить больше информации, предлагаем вам скачать книги о price action представленные ниже:

Книга: Трейдинг без головной боли.

Скачать в формате pdf>>>

Книга: Price Pivot Zone.

Скачать в формате pdf>>>

Книга: Алгоритм входа по Price Pivot Zone.

Скачать в формате pdf>>>

В следующем обзоре анализа рынка с помощью свечных формаций мы рассмотрим сложные паттерны price action.

Источник: http://rognowsky.ru/index.php/forex2/261-svechi-foreks-patterhy

Блоги / ЖЫанкета: ЖЫанкета. Выпуск 4: Эльмира Сулейманова

Курс валют предоставлен сайтом old.kurs.com.ru

О стихах на ногах

Я была подростком, у меня поднялась температура. Мама была рядом и смогла сбить ее, но от такого скачка температуры началось подобие бреда. До сих пор помню и что говорила, и свои ощущения. Казалось, что на мне стоят старые советские телевизоры, опасно балансируют на моих согнутых коленях, и если я хоть чуть-чуть пошевелюсь, то они обрушатся на меня и раздавят. Это фигура первая.

Фигура вторая: я лежу спиной к окну и говорю маме, что меня замучила подушка, которая летает по кругу.

Третья фигура: рассказываю маме, что я – кинолог, и что это специалист по собакам, и с кино не связан, и у него (то есть у меня) трава в животе шумит. На вопрос мамы «Как шумит?», поднимаю руку вверх, широко растопырив пальцы и резко сжимаю их в кулак, сделав несколько таких быстрых движений, отвечаю: «Вот так».

И вот сейчас самое главное. Четвертая фигура, пророческая:

– Мама, мне так надоели эти стихи! – Какие стихи? – Мои стихи! – А где они?

– У меня на ногах!

На следующий день, когда болезнь отступила, мы вспоминали этот всплеск бреда и смеялись. Но как сказала бы Кэрри Брэдшоу: «И тут я задумалась».

Стихи на ногах. Куда ни ступишь – они облепляют. Надоели. Как татуировки. Что за глупость? И откуда только они взялись в этой образной бредовой системе?

В то время я уже что-то писала, даже на английском языке по системе «берешь русско-английский и англо-русский словарь, ищешь слова в рифму, смыслы сами подтянутся».

Ощущение, когда стихи будто наползают на тебя, медленно захватывая снизу (читай: усаживая за работу), а кругом ночь, горячечные образы, и подушка летает (не дает на себя голову положить) – что-то в этом такое метафоричное прослеживается.

О начале

Началось все, кажется, лет в 11, – это если про стихи. В 8 лет сделала DIY-книгу сказок с картинками. А в 11 написала стихотворение про Москву. Я из города-спутника Волгограда – Волжского. И сколько себя помню в детстве, очень хотела поехать в Москву, потому что ее все время по телевизору показывали. О том, чтобы жить в Москве, даже и не мечтала.

Потом я что-то пописывала в блокнот, но при этом рассуждала, как в рассказе у Хемингуэя: «Многие думают, что поэзия – повод для шуток». Но все изменилось лет в 14-15, когда попала на городскую олимпиаду по литературе. Одним из заданий был разбор стихотворения.

В какой-то момент я явственно почувствовала, будто меня от батареи отстегнули, и моя рука вдруг стала легкой и быстро забегала по тетрадному листу. Батарея – это метафора всех паттернов школьных сочинений.

Тогда я впервые смогла взглянуть на поэзию самостоятельно, без оглядки на учителей и некие «правила» школьной программы.

О между

Все мои работы, начиная с 2008 года, связаны с киношным миром. В этом нет ничего удивительного, – я окончила ВГИК, работала на студенческих кинофестивалях, в компании Тимура Бекмамбетова и сейчас тружусь контент-редактором сайта про кино.

Но это все околокиношные дела, непосредственно, в процессе создания фильма я никогда не участвовала. И снизу кино, и сверху: маюсь между. Чтобы полегче маялось – пишу стишки.

Источник: https://echo.msk.ru/blog/zhpoetry/2380507-echo/

Price Action

Под непонятным новичку словосочетанием price action (что переводится, банально, как «движение цены») скрывается современная разновидность свечного анализа и многочисленные системы безиндикаторной торговли.

В какой-то момент любой новичок попадает в ловушку своих индикаторов. Терпение добиться результатов от одного индикатора у него, естественно, не хватает, поэтому за что не возьмется — всюду убытки. В сердцах, наш герой выбрасывает все индикаторы и вдруг обнаруживает, что работать, собственно, можно и без них.

Впрочем, не всегда открытие price action столь драматично. Порой ты самым естественным образом расширяешь свой инструментарий свечного анализа и вдруг понимаешь, что все уже открыто до тебя.

Прайс экшн следует считать современной ветвью технического анализа, значительно расширяющей его возможности. В то время как традиционный трейдер использует индикаторы и графические фигуры, поклонник price action предпочитает паттерны — как свечные, так и на основе баров.

Если всмотреться в статистику, видно, когда тема валютного трейдинга с price action стала набирать обороты. Именно тогда, когда розничный форекс с 2005 года пошел в массы.

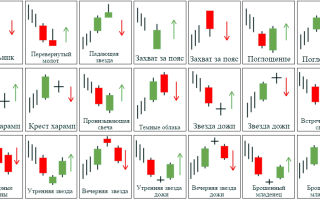

Прайс экшн — это паттерны и все о паттернах. Что это такое? Это специальная свечная модель или их комбинация, используемая в четко обозначенных рыночных условиях. Это может быть как отдельная свеча (пинбар), так и их комбинации (медвежье поглощение, внутренний бар).

Трейдеры price action тоже используют индикаторы, но они не являются основой их систем. Например, частый гость в стратегиях PA (price action) — это скользящие средние и осцилляторы.

История Price Action

Все началось, разумеется, с основ технического анализа и теории Доу. Чарльз был одним из первых, кто основывал свои прогнозы сугубо на рыночных трендах, не говоря уже про революционную для тех времен идею «цена учитывает все». Поэтому, если принять это за аксиому, в графиках скрывается вся информация, необходимая для трейдинга.

Тема эта не нова. Когда мы изучаем свечи, то первое, что читаем — книги Стива Нисона, который и познакомил американских трейдеров с японскими свечами в 1990х годах. В них он рассказывал, как можно торговать исключительно по японским свечам. Однако, его книги больше ориентированы на фондовые рынки, где реалии отличаются от рынка форекс (гепы, торговля ведется только в торговые сессии и т.д.)

Достойным продолжателем идей Доу стал Мартин Принг, который много лет обучает трейдеров трендовой торговле, основанной исключительно на поведении цены и ценовых уровнях. Я сам немало почерпнул из его трудов. Основа работ Принга (и не только его) — это волнообразное движение цены с обновлением уровней.

Продвинутая версия этой теории — волны Эллиота — описана в трудах Пректера и Фроста. Поддержка и сопротивление, наравне с точками пивот и свингами (волнами) — это тоже прайс экшн. Им же являются линии тренда и каналы. Любые инструменты, что нацелены на изучение характера самой цены и ее тенденций можно отнести к составляющей PA.

Пожалуй, основоположником прайс экшн в его современном виде является Тони Креббл (Tony Crabbel), который в 1990 году написал книгу «Day Trading with Short Term Price Patterns & Opening Range Breakout». В ней он описал ныне почти забытые паттерны РА, такие как NR7, WS7, IDnr4 и многие другие.

По мере роста интереса розничных трейдеров к форексу, возникла острая необходимость в безиндикаторном анализе для круглосуточного валютного рынка с бешеной ликвидностью, где нет гепов.

Вот так стали появляться практики price action, старающиеся формализовать свою работу именно для рынка форекса/фьючерсов.

Отцом этого направления считается James16, что с 2005 года ведет тему, посвященную прайс экшн, на американском форуме ForexFactory.

Постепенно появилась целая когорта трейдеров, что стала развивать идеи price action и обучать ему. Среди них:

- Alex Nekritin;

- Al Brooks;

- Suri Dudella;

- Dan Chesler;

- Lance Beggs;

- Nial Fuller;

- Chris Capre;

- Bob Volman;

- Cory Mitchell;

- Jonathan Fox;

- Kim Krompass.

И многие другие.

Есть также тысячи систем РА, что разрабатываются трейдерами «под себя», на основе чужих трудов и это один из наиболее эффективных способов получить с прайс экшн максимальную отдачу. Собственно, я сам поступил именно так и вам советую. Нужно внимательно изучить чужое и создать свое.

Использование Price Action

Практики прайс экшн используют теорию Доу и основы технического анализа по умолчанию. Прежде чем искать и интерпретировать паттерны, они добавляют на график:

- поддержку/сопротивление;

- каналы.

А дальше стиль их торговли может отличаться.

“Голый” Price Action

Только свечи, поддержка и сопротивление, каналы, графические фигуры. Вообще без индикаторов и других вспомогательных инструментов.

Price Action с объемами

Если работать с акциями, фьючерсами или индексами — с любыми активами, где есть реальные данные по объемам (по валютам, напоминаю, их нет) — разумно вместе с РА применять индикаторы, отображающие объемы.

Price Action с индикаторами

У каждого трейдера обычно есть любимый индикатор, что дополняет его торговую стратегию. Вы не забыли, что скользящая средняя — это тоже индикатор?

Именно скользящие чаще всего применяются вместе с прайс экшн, и это абсолютно справедливо. Есть целые школы, направленные на изучение свечных моделей и их взаимодействия со скользящими. Чаще всего в прайс экшн используется простая скользящая средняя (SMA) со значением 20.

Скажем, вся школа Боба Волмана основана именно на взаимодействии цены с MA 20 и связанными с этим сетапами:

7 популярных паттернов price action

Прайс экшн — очень большая тема, нет никакой возможности даже близко охватить ее в одной статье. Обширная библиотека обучающих курсов и книг по прайс экшн представлена у нас на форуме.

К счастью на сайте теперь есть отдельная школа прайс экшн, основанная на платном VIP-курсе известного западного трейдера. Поэтому сейчас мы рассмотрим лишь несколько наиболее популярных паттернов, которые позволят получить общее представление о методах price action.

Это:

- пинбар;

- внутренний бар;

- 3-барный разворот;

- ложная вершина/дно;

- разворотный пивот;

- ложный пробой линии тренда;

- CPR.

В их названии вы видите «бар» — но с таким же успехом можете поменять на «свеча», ибо бары и японские свечи очень похожи — просто немного различается их визуализация. Поскольку американцы любят бары, в паттернах они тоже нередко используют бары. Пусть вас это не пугает. Что свечи, что бары показывают одно и то же, но чуть по другому.

Мы же все покажем на любимых японских свечах.

1. Пинбар

Если вы работаете с прайс экшн, то сразу столкнетесь с пинбарами, это аксиома. Половина систем price action основана именно на пинбарах (pinbar), которые также называются «пиноккио» и прочие смешные названия.

В его классическом использовании пинбар указывает на разворот тренда. Кстати pin bar берет свое происхождение от «pinocchio bar». Как правило, это паттерн из трех свечей, где средняя свеча имеет впечатляющий «нос» выше левой и правой свечи. Пинбар используется как сигнал разворота тренда.

Примеры пинбара

Выявить пинбар легко — не даром он такой популярный. Вы всегда его заметите.

Чтобы работать с пинбаром, нужно для начала его увидеть. Далеко не каждая свеча с длинной тенью им является. Кроме того, весьма желательно работать в направлении общего тренда на старших ТФ (вспоминаем мультифреймовый анализ).

Медвежий пинбар

Продавать на нижнем пробое свечи. От нижней тени рисуете горизонтальную линию, вход на свече, что эту линию «пробивает» своим телом.

Бычий пинбар

Те же правила, но наоборот. Классический вход также основан на пробое.

2. Внутренний бар

Однозначно второй по популярности паттерн price action после пинбара. Внутренний бар (inside bar) — это композиция из двух свечей, где одна свеча находится «внутри» второй.

Данный паттерн указывает на консолидацию или нерешительность рынка. У покупателей не хватает силенок толкнуть рынок вверх, у продавцов — вниз. Внутренние бары нередко формируются на максимальных/минимальных уровнях и используются как хорошая зона для входа.

Есть два типа внутренних баров — медвежьи и бычьи. Как правило, в большинстве систем price action торгуется пробой свечи, внутри которой находится другая свеча, причем не суть важно, медвежья ли она или бычья.

Однако, есть и более интересный способ. Например, когда бычий внутренний бар находится после нисходящего (медвежьего) тренда или наоборот. Это хорошее указание на то, что тренд начинается выдыхаться.

Посмотрим на примерах.

3. 3-барный разворот

Как понятно из названия, данный разворот подразумевает участие трех свечей. Две свечи одного цвета, третья же свеча разворачивается таким образом, что закрывается ниже или выше свечи номер 2.

- Свеча 2 закрылась выше свечи 1.

- Свеча 3 закрылась ниже свечи 2.

А вот и зеркальная ситуация:

Правила формирования паттерна аналогичны предыдущим.

Традиционный метод использования этого паттерна — вход после того, как 3 свеча уходит выше/ниже максимального/минимального значения второй. Пример использования показан далее.

4. Ложная вершина или дно

Свинги, основанные на ценовых вершинах — один из самых популярных паттернов price action. Таким образом выявляются ситуации, когда цене не хватает сил обновить максимум для восходящего тренда или минимум — для нисходящего. В результате, можно «выловить» разворот тренда задолго до показаний многих индикаторов.

Выглядит эта модель вот так:

Как видим, вся модель укладывается в схему 1-2-3. Один из популярных методов его использования — вход на пробое уровня 2. Есть и другие приемы, некоторые нетрудно найти, если вы хорошенько рассмотрите историю любой валютной пары.

5. Разворотный пивот

Замечательный паттерн их трех свечей который, в разных вариациях, встречается сразу в нескольких школах price action. Паттерн прозрачно намекает на уровень поддержки или сопротивления, обнаруженный ценой.

Верхний разворотный пивот

Максимальное значение верхней свечи больше, чем свечи слева и справа. Третья же свеча в паттерне указывает на разворот.

Нижний разворотный пивот

Все наоборот:

Самый простой способ использования таких паттернов — от уровней поддержки и сопротивления, что они формируют. Вход при этом осуществляется на третьей свече паттерна.

Для примера взглянем на 1-часовой график EUR/USD. Каждая зеленая линия — это поддержка или сопротивление, что формирует паттерн, она же зона для входа. Как видим, в примере ниже из 15 примеров сработало 12 за 2 дня (стрелки обведены зеленым).

6. Ложный пробой линии тренда

Все, что нам здесь нужно — линия тренда и ее ложный пробой. Нарисовали линию, по верхним границам тел свечи (не по теням). Вообще, для формирования хорошей линии тренда нужно, чтобы цена касалась ее 2-3 раза.

Теперь ждем свечу, которая телом или тенью слегка пробьет линию, но неудачно — закроется ниже линии. На следующей же свече, от ее максимального значения (тени), мы рисуем красивую горизонтальную линию.

Остается дождаться, пока свечи сначала пересекут линию тренда — это указание на завершение тренда, а затем пересекут и нашу горизонтальную линию. Так можно «поймать» отличный вход на разворот тренда.

Аналогично для тренда вниз.

Как видим для примера выше. Свеча тенью сделала ложный пробой линии тренда. От нее мы рисуем горизонтальную линию и ожидаем продолжения банкета. Свечи сперва пробивают линию тренда — тренд завершен — после чего и нашу горизонтальную линию. Самое время входить на подходящей свече (не входите на доджи, вы это должны помнить из урока про Японские свечи).

7. CPR

CPR расшифровывается, как Closing Price Reversal – разворот на закрытии цены. Это один из самых простых паттернов, их легко найти на графике. Это такой себе паттерн «обманка», ибо цена сначала хочет сделать одно, а потом делает совершенно другое.

Две свечи, вторая обновляет максимумы/минимумы, но закрывается существенно ниже/выше. Понятнее будет на следующих примерах.

Медвежий CPR

Тренд восходящий — синяя свеча. За ней появляется красная, которая тенью уходит существенно выше синей, но закрывается значительно ниже. Это сигнал на вход на открытии 3й свечи.

Бычий CPR

Аналогично. Тренд вниз, появляется бычья свеча, что уходит тенью ниже, нежели свеча красная, однако, силенок не хватает и свеча закрывается значительно выше.

А вот и примеры CPR на графике. Как видим, если работать по тренду, ты мы что в БО, что в форексе срубим немало денежек.

На графике 4-часовой таймфрейм и EUR/USD.

Но это слишком большой ТФ для бинарных опционов, возьмем поменьше. Вот EUR/USD для 5-минутного графика.

Как видите, масса замечательных входов. В этом сила price action – при подходящем условии рынка и умении их определять, на графике не будет ничего кроме свечей и парочки линий.

Одна неделя с price action

Мы рассмотрели 7 популярных паттернов PA. Теперь давайте воспользуемся ими на практике. Дано:

- EUR/USD;

- 1-часовой таймфрейм.

Начнем с ложных пробоев линии тренда. Без напряга мы видим сразу 4 из них и забираем наши пункты.

Видим и 2 прекрасно отработавших ложных вершины.

Всего 2 паттерна и уже мы набрали кучу хороших входов на 1-часовом EUR/USD графике. Поехали по дням.

Понедельник

- Медвежий CPR.

- Бычий CPR.

- Бычий внутренний бар после нисходящего тренда.

Вторник

- Нижний разворотный пивот.

- Медвежий CPR.

- Нижний разворотный пивот.

- Верхний разворотный пивот и 3-барный разворот.

Среда

- Нижний разворотный пивот и 3-барный разворот.

- 3-барный разворот, за ним медвежий внутренний бар с разновидностью пинбара (указывает на сильное сопротивление вверху).

- Пинбар и верхний разворотный пивот.

- Бычий CPR и нижний разворотный пивот.

Четверг

- Верхний разворотный пивот.

- Нижний разворотный пивот.

- Огромный медвежий CPR (здесь аккуратно, вышли новости).

- Бычий внутренний бар после новостного ралли.

- Верхний разворотный пивот и медвежий CPR.

Пятница

- Верхний разворотный пивот.

- Верхний разворотный пивот.

- Медвежий CPR.

- Нижний разворотный пивот.

Ну вот, как видите: 5 дней, 7 разворотных паттернов и масса возможностей для их эксплуатации в хвост и гриву.

Подведем итоги

Прайс экшн стоит расценивать, как противоядие от индикаторного безумия. Десятки тысяч индикаторов во всех популярных платформах превращают новичка в обколотого индюка, который, как ненормальный, носится по сотням вариантов в поисках наиболее «эффективного».

Бедняга при этом не умеет их тестировать алгоритмически. Мало того, еще и гуглом плохо владеет, поскольку не в состоянии найти тесты, что уже давно проведены со всеми ключевыми индикаторами мира, от скользящих до осцилляторов. Тесты, которые наглядно демонстрируют – только по индикаторам работать нельзя. Они лишь помощь в некоторых случаях, а не решение.

Впрочем, и без тестов можно было бы сообразить, что на рынке, где все воюют с собственной жадностью, это было бы слишком просто. Прайс экшн очищает график и склоняет неофита к восприятию непосредственного движения цены. К эксплуатации поведенческих моделей-паттернов и встраиванию их в свою торговую систему.

Прайс экшн именно в форексе появился не так давно – по сути, его реальная популяризация началась вместе с темой James16 в 2005 году, что вызвала бешеный интерес к РА у западных розничных трейдеров. Прошло уже более 10 лет. Многие трейдеры, в том числе те, которых я знаю лично, сделали РА базисом для своих систем. Их графики чисты и свежи, зачастую на них нет вообще ничего, даже п/с.

Чистый, голый график – не это ли мечта поэта, наравне с голыми девушками? Известная книга Алекса Некритина “Голый форекс” прозрачно намекает, как следует расценивать price action и что он может дать.

Презабавно, что в русскоязычном трейдинге price action до сих пор считается нишевой и малоизвестной темой. В большинстве отечественных школ форекса, которые принадлежат кухонным брокерам, при словосочетании “price action” делают огромные глаза, ибо впервые слышат.

Когда недоумение проходит, эти горе “учителя” продолжают рассказывать, как объединить 10 индикаторов на графике, который напоминает у них безумную картину абстракциониста.

Они насилуют новичков графической мешаниной и не дают даже шанса осознать, что все это вовсе не обязательно, а порой и крайне вредно.

Прайс экшн дает главное – возможность научиться видеть силы, влияющие на рынок, без многочисленных костылей. Естественно, паттерны требуют многомесячной отработки, сочетания с наследием технического и фундаментального анализа. Они встраиваются в торговую стратегию/торговый план и могут стать как их основой, так и ценным дополнением.

- Назад: Мультифреймовый анализ

- Вперед: Уровни Фибоначчи

Источник: https://binguru.net/price-action-4259

Прайс экшен (Price action)

Человеческий мозг всегда стремится все упростить. Примеров этого феномена в повседневной жизни просто не счесть, и трейдинг в данном случае не является исключением и даже наоборот (я бы назвал трейдинг одной из самых наглядных сфер, в которой раскрывается вся человеческая сущность).

В силу своего опыта общения с людьми, жаждущими постичь искусство трейдинга, могу сказать, что почти каждый из них, произнося словосочетание Прайс экшен, подразумевает определённые комбинации свечей (или баров) или их внешнего вида на ценовом графике.

А если учесть то обилие вариантов, которое предлагает господин Интернет, мне не единственному попадаются такие люди: индикатор price action, стратегия прайс экшен, фигуры price action, и ещё много чего по этому поводу.

Ну а что? Звучит модно, упрощено до безумия, сопровождается какой-то иллюзией конкретики (коих в рынке и без того не счесть), в общем ТО, ЧТО НАДО для создания вокруг термина «Прайс экшен» того ажиотажа, который можно наблюдать повсеместно.

Кстати, если кто-то до сего момента никогда не сталкивался с подобным термином и не совсем понимает, о чем идёт речь, не расстраивайтесь, вы абсолютно ничего не потеряли.

Прежде чем читать эту статью дальше, настоятельно рекомендую оживить в памяти понимание структуры рынка. Это будет нужно, чтобы последующая информация входила под правильным углом.

Потоки ордеров

Если вы увидели принт в ленте (таблице всех сделок) или тик на графике, значит была совершена сделка, а в КАЖДОЙ сделке, как известно, принимает участие две стороны — продавец и покупатель. Меня очень веселит когда кто-то говорит, что цена актива растет, потому что покупателей больше чем продавцов.

А ведь первопричину изменения цены действительно нужно понимать, иначе как вы собираетесь вести бизнес, результат которого напрямую связан с изменением цен? Неужели вы думаете, что вид свечи (или бара) даст хоть малейшее представление о ценообразовании, и тем более о том куда двинет график в следующий момент? Уверен, что многих сейчас улыбнули эти риторические вопросы, но смешного тут реально мало, ведь именно так большинство и думает.

Я предлагаю на некоторое время (а лучше насовсем) забыть все, что вы знали про стратегии и паттерны Price action, про свечной и подобного рода методы анализа, и последовательно порассуждать…

Вообразите себе рынок , состоящий исключительно из продавцов картофеля, при этом качество продаваемого продукта у всех одинаковое.

Независимо от количества картошки, у каждого продавца цель одна — продать все с чем он приехал на этот рынок, но не по абы какой цене, а по как можно более высокой.

Однако все продавцы будут являться конкурентом друг другу, а следовательно задрать цену за кг картофеля не получится (вернее получится, но тогда есть очень большая вероятность не выполнить первоочередную задачу — продать весь товар).

Ну а теперь покупатель… Еще раз подчеркну, что картошка у всех продавцов одинакового качества, и покупатели об этом знают (я пытаюсь привести аналогию биржевого актива, который в принципе одинаков по какой бы цене вы его не купили). Естественно покупатели так же будут являться конкурентами друг другу, т.к. первый из них купит дешевле всех.

А теперь предметно… Если спроса на картофель не будет, продавцы будут вынуждены опускать свои цены, т.к. основная цель все же продать, ну а если наоборот — пойдет спрос на картофель, они (не будучи глупыми людьми) будут поднимать цену предложения.

И если народ начнет массово затариваться (предположим, что кто-то где-то брякнул, что картофель на этом рынке последний и больше его не будет целый год), цена за кг может взлететь в два, три и более раз, опять же потому что продавцы, видя как раскупается картофель, будут менять цену на большую (передвигать заявку на продажу).

В данном примере продавцы картофеля выступают в качестве лимитных заявок на продажу, а покупатели — в качестве рыночных заявок на покупку, т.е.

лимитная заявка предлагает цену, а рыночная (если она была отправлена в рынок) — соглашается с этой ценой.

Здесь нужно немного остановиться и сделать важное заключение — пока в рынок не придет рыночная заявка, на графике не нарисуется ни одного принта (тика).

Движение цены (Price action)

Итак, что же скрывается за наблюдаемым нами движением цены на графике? А скрывается там тот самый поток рыночных ордеров, или по другому — желающие покупать/продавать по текущему предложению (текущим ценам лимитных заявок). Пример с картошкой, разобранный выше, показывает взаимодействие лимитных продавцов с рыночными покупателями, но не стоит забывать, что покупатели так же могут являться лимитными, а продавцы — рыночными.

Мы видим на графике цен актива восходящее движение, потому что в течение выбранного промежутка времени цена предложения росла (лимитки на продажу переставлялись все выше), и, что более важно, были трейдеры согласные с любой предложенной на этом участке ценой.

Причин, по которым люди согласны покупать актив по любой цене, мы конечно же не знаем (даже если вы думаете, что знаете, последующим рассуждениям это не помешает), однако для лимитных продавцов, которые видят на графике обилие желающих купить «по рынку», будет логичным хоть немного, да переставить свои лимитные заявки чуть выше. И если поток рыночных покупателей не встретит на своем пути серьезное предложение (лимитный ордер на продажу с большим объемом), цена может расти достаточно долго.

Хитрый продавец

Давайте вернемся к примеру с «картофельным рынком», и представим, что один из продавцов помимо некого объема картошки имеет солидный запас денежных средств. А сейчас, чтобы наглядно понять «хитрую схему» продавца, я приведу несколько цифр по возрастанию снизу вверх (они будут означать цену за кг и суммарный объем, в кг)

- 40 р. — 250 кг

- 39 р. — 137 кг

- 38 р. — 430 кг — это объем и цена за кг того самого «хитрого продавца»

- 37 р. — 80 кг

- 36 р. — 27 кг

- 35 р. — 50 кг

Логично предположить, что пока не будет раскуплен объем по 35, 36 и 37 рублей за кг., никто не будет покупать за 38. Так почему бы, имея денежный запас, не купить весь объем, до 37 р. включительно, участнику, чья заявка на продажу стоит по 38? После подобной операции 38 руб.

станет лучшей ценой продажи, и любой желающий купить по рыночной цене купит именно по 38 р., именно у того самого «хитрого продавца». Т.о.

после продажи всего объема картофеля продавец получит приятный бонус в качестве разницы между ценой покупки и ценой продажи, а именно 284 рубля.

Схем подобных манипуляций довольно много…

Паттерн Price action

Конечно же кто-то из читателей сейчас сидит и думает — «как бы теперь это все упростить, чтобы можно было увидеть какой-то паттерн и быстро сообразить что делать?» И это нормально! Ведь, как я уже говорил в начале этой статьи, человеческий мозг стремится все упрощать, тем более в наши дни, когда в него ежесекундно поступает нереально большое количество информации, и нужно уметь разбираться в ее качестве, при чем не менее быстро.

На мой взгляд правильнее будет сначала показать тот самый «паттерн Price action» (многим именно такое название будет наиболее близким), а за тем уже прокомментировать:

Я уверен, что среди читателей есть люди, которые, поняв принципы ценообразования (потока ордеров), изложенных выше, а так же изучив примеры паттерна на скринах, уже провели некоторые рассуждения по поводу своих действий в рынке, однако следует уточнить некоторые вещи.

Форма графика, которую принято называть паттерном, может иметь (а зачастую имеет) некоторые отличия в каждой новой ситуации.

Все варианты отскринить и привести в пример все рано не выйдет (их бесконечное число), так что тут более верным выходом будет текстовое пояснение данного паттерна:

Поток рыночных ордеров, у верхней/нижней границы которого видно закрепление цены (схему «хитрого покупателя/продавца», участника, который заинтересован к присоединению к этому потоку)

И не слова про то, что какие-то свечки кого-то там поглощают, или что там еще говорят про «индикаторы прайс экшен»?))) Будьте внимательны к той информации, которую пытаетесь применить в торговле, рискуя своими же денежными средствами!

Прошу обратить внимание на то, что в данной статье я не раскрывал «секрет успеха», ведь все рынки состоят из стоящих в очереди лимитных ордеров и потоков рыночных. Однако при входе в позицию важно знать, что вы стоите именно в направлении потока, а не против него.

П.С. Термин «хитрый покупатель/продавец» был использован в статье для простоты изложения

Источник: https://TradersBlog.ru/price-action/