Свечной анализ Форекс – основные модели японских свечей

Obrokerah.ru ☛ Стратегии форекс ☛ Свечной анализ Форекс – основные модели японских свечей

Приветствуем вас, друзья! В прошлой статье мы с вами говорили о японских свечах, их преимуществах над линейным графиком, структуре японской свечи, а также как их читать на графике. Сегодня мы рассмотрим основы свечного анализа и основные модели японских свечей, используемых в торговле.

Смотрите также наш рейтинг Форекс брокеров.

Виды моделей японских свечей

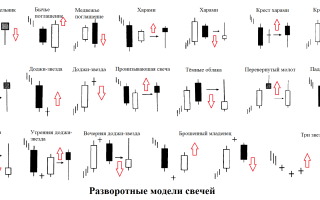

В свечном анализе рынка Форекс можно выделить две большие группы моделей японских свечей:

- Разворотные модели свечного анализа;

- Модели продолжения тренда.

Односвечные модели японских свечей

Если присмотреться к графику, то можно заметить однотипные японские свечи, которые благодаря японским трейдерам были собраны и классифицированы в различные группы. Их понимание дает трейдеру ценную информацию о том, что происходит на рынке сейчас, и что ждать от цены в будущем. Рассмотрим основные модели свечного анализа, состоящие из одной японской свечи:

- «Марубозу» (в переводе «Большой день») – это свеча с большим телом и маленькими тенями. Иногда у данной свечи отсутствует верхняя или нижняя тень. «Марубозу» обычно сильно выделяется среди остальных свечей на графике. В этот день происходят важные события, которые активно двигают рынок вверх или вниз;

- «Дожи» или «Длинноногий рикша» – это свеча с едва заметным телом и длинными тенями с обеих сторон. При этом цена открытия свечи находится примерно на одном уровне с ценой закрытия. Эта свеча говорит о том, что на рынке нет никакого движения, несмотря на сильную борьбу между «быками» и «медведями». Не нужно путать «Дожи» с другой свечной комбинацией – «Доджи»;

- «Маленький Дожи» – свеча с маленьким телом и короткими тенями. Данная свеча свидетельствует о вялости рынка;

- «Взлетающий дракон» – это свеча с маленьким телом и длинной нижней тенью. Она показывает, что цена упала, но затем вновь выросла, а это значит, что «быки» сильнее «медведей»;

- «Могильный камень» – свеча с маленьким телом и длинной верхней тенью. Эта свеча показывает, как цена сначала росла, а затем упала вниз, вернувшись к точке открытия, то есть «медведи» сильнее «быков»;

- «Волчёк» – свеча с небольшим телом и примерно такого же размера тенями;

- «Зонтик» – свеча с небольшим телом и длинной нижней тенью;

- «Перевернутый зонтик» – свеча с небольшим телом и длинной верхней тенью. Японские свечи «Волчёк», «Зонтик» и «Перевернутый зонтик» говорят нам о том, что рынок на данный момент находится в равновесии, и можно ожидать резкого движения цены.

Объединение этих односвечных моделей свечного анализа в более сложные фигуры японских свечей позволит нам с высокой точностью понимать дальнейшее поведение цены.

Смотрите также, какие CFD брокеры предлагают лучшие условия для торговли CFD на акции, индексы и сырьевые товары.

Разворотные модели свечного анализа

- Модель «Молот / Повешенный». Эта модель состоит из одной свечи с небольшим телом и длинной нижней тенью, которая превосходит тело свечи в 2-3 раза, при этом верхней тени почти нет. Чем длиннее нижняя тень, тем сильнее сигнал. Цвет свечи значения не имеет.

Модель «Молот» является более сильным паттерном, в то время как для фигуры «Повешенный» требуется подтверждение в виде еще одной свечи;

- Модель «Поглощение». Данная модель состоит из двух свечей разного цвета, при этом тело второй свечи должно быть больше первой, оно как бы поглощает первую свечу.

Если одна большая свеча поглощает несколько маленьких, то сигнал усиливается. Выделяют два типа этой модели:

- «Бычье поглощение» – разворотный сигнал на покупку, когда большая «бычья» свеча поглощает маленькую «медвежью» свечу;

- «Медвежье поглощение» – разворотный сигнал на продажу, когда большая «медвежья» свеча поглощает маленькую «бычью» свечу.

- Модель «Харами». Это полная противоположность модели «Поглощение». Тело первой свечи имеет большой размер, а вторая свеча небольшого размера и другого цвета. Первая свеча является материнской, она перекрывает вторую свечу (плод), недаром харами в переводе с японского означает «беременная».

Данная модель является не очень надежной, для входа в сделку требуется подтверждение других свечей.

Смотрите также, кто такие NDD брокеры и в чем их преимущества над дилинговыми центрами, именуемые «кухнями».

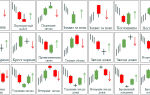

Модели продолжения тренда

В основном в трейдинге используются разворотные модели свечного анализа, в то время как модели продолжения тренда встречаются гораздо реже. Но сейчас мы рассмотрим модель «Три метода», которая является очень сильной и отлично отрабатывается на коррекциях.

Суть модели «Три метода» заключается в следующем.

Цена достигает своего максимума, а затем появляется уже известная вам модель «Харами», после большой «бычьей» свечи начинают появляться маленькие свечи любого цвета, которые не выступают за пределы минимума «бычьей» материнской свечи, то есть нет подтверждения на разворот рынка.

Может быть две, три или больше маленьких свечей, это не важно, главное, чтобы все они были в пределах материнской свечи. Последняя свеча этой модели должна быть такого же цвета, как и первая, в нашем примере это «бычья свеча». Она пересекает максимум первой свечи, что служит сигналом для открытия сделки по тренду, то есть на покупку.

На дне рынка все происходит аналогичным образом. Цена двигается вниз, достигает своего минимума, далее происходит коррекция в виде нескольких небольших свечей, которые не доходят до максимума материнской свечи, а затем большая «медвежья» свеча пробивает минимум первой свечи, что служит сигналом на продажу.

В книгах нередко рисуют три коррекционных свечи между первой и последней свечой, и многие трейдеры считают, что модель «Три метода» – это и есть эти три свечи. Однако, это в корне не верно.

Модель «Три метода» – это не количество свечей, а формула: «Движение – Коррекция – Движение».

Еще раз хотим обратить ваше внимание на то, что между первой и последней свечой в модели «Три метода» может быть любое количество свечей, любого цвета, главное, чтобы они не выходили за минимум или максимум первой материнской свечи.

Смотрите также, какие брокеры для скальпинга разрешают скальпирование в торговле.

Правила работы с паттернами японских свечей

- Размер, цвет и модель свечи можно анализировать только после закрытия этой свечи. Например, мы видим, как на графике сформировалась «медвежья» свеча «Марубозу».

Однако появление сильной новости может развернуть рынок, и перед вами уже не «Марубозу», а «Взлетающий дракон», указывающий на разворот цены вверх;

- Размер свечи следует оценивать индивидуально исходя из текущей волатильности и окружающих свечей на графике;

- Разворотные модели свечного анализа можно рассматривать на дне или вершине рынка на уровнях поддержки / сопротивления.

Если цена находится на вершине рынка, и на ее пути находится уровень сопротивления, то можно рассматривать потенциальное падение.

Если цена находится на дне рынка, и на ее пути находится уровень поддержки, то можно рассматривать потенциальный рост цены;

- Чем выше таймфрейм, тем надежнее паттерны свечного анализа, так как свеча учитывает большее количество мнений трейдеров (например, D1 или H4);

- Разворот японских свечей указывает на разворот цены, но не говорит нам о том, на какое расстояние цена изменится в будущем.

Смотрите также, какие существуют брокеры с низким спредом.

Какие модели свечного анализа являются надежными?

Необходимо понимать, что в свечном анализе существуют как сильные модели японских свечей, так и слабые паттерны. Так вот сильными паттернами можно считать те свечные комбинации, которые дают нам четкий ответ, где входить в рынок и в каком месте устанавливать стоп-лосс.

Как и все торговые системы, стратегия японских свечей не может быть безубыточной. Рано или поздно может случиться такая ситуация, что цена пойдет против вас, и вы должны быть к этому готовы.

Поэтому вы обязаны устанавливать защитные стоп-приказы для защиты вашего депозита от слива, а надежная модель свечного анализа должна указать вам, куда его установить.

Иногда бывают такие фигуры свечного анализа, при появлении которых непонятно куда размещать страховочный стоп-лосс. Это слабые паттерны. Их формирование не является призывом к действию, а считается сигналом, что на рынке наблюдается равновесие, за которым может последовать резкий скачок цены вверх или вниз.

Индикатор свечного анализа

Начинающим трейдерам, которые только начинают изучать модели японских свечей, на первых порах будут полезен индикатор свечного анализа CPI, который при появлении определенной модели свечного анализа подписывает на русском языке название паттерна на графике, рисует стрелочку для входа в позицию и выдает звуковой сигнал. В архиве с индикатором CPI идет инструкция с описанием используемых свечных моделей (более 30). Скачать индикатор свечного анализа CPI вы сможете в конце статьи.

Смотрите также рейтинг брокеров с торговлей криптовалютой.

Выводы

Мы рассмотрели основные разворотные модели свечного анализа и одну сильную модель продолжения тренда «Три метода».

Поскольку мы не можем описать все модели японских свечей в одной статье, то рекомендуем вам скачать книги Стива Нисона «Японские свечи» и «За гранью японских свечей» в конце статьи.

Также вы можете использовать индикатор свечного анализа CPI для определения моделей японских свеч на графике.

Скачать индикатор свечного анализа CPI

Скачать книги Стива Нисона

Читайте также статью «Как отличить брокера от «кухни».

Источник: http://obrokerah.ru/strategies/candlestick-analysis/

Анализ японских свечей. Основы

Здравствуйте, друзья!

В трейдинге существует одна тема, мимо которой я не могу пройти. А называется она — анализ японских свечей.

По важности этот вид анализа я поставил бы наравне с техническим анализом, а может где-то даже и важнее его. Это как основа-основ.

Как у дома есть фундамент, так и в трейдинге есть вещи, которые должен знать и уметь каждый трейдер, и без которых делать на рынке совершенно нечего.

В самом начале анализ японских свечей может показаться Вам довольно сложным, замудренным (собственно говоря, как и все восточное), и где-то даже запутанным занятием, но я настоятельно рекомендую освоить его. Поверьте, применяя его в своей торговле, вы выведете свой трейдинг на совершенно новый уровень.

Что может дать трейдеру анализ японских свечей?

Умение понимать и «читать» японские свечи поможет Вам:

- Определять потенциальные места завершения тренда (коррекции) .

- Находить места разворота трендов.

- Открывать сделки практически с ювелирной точностью.

И это лишь малая часть тех преимуществ, которые дает анализ японских свечей трейдеру. Если Вас заинтересовала данная тема, тогда читайте далее. Конечно же, статья, посвященная этой теме, будет не одна, их будет цикл, потому что невозможно рассказать обо всех тонкостях свечного анализа в рамках одной статьи.

Следующий аспект, о котором я просто обязан упомянуть.

Суть его состоит в том, что многие трейдеры, блоггеры, финансисты, аналитики и прочие товарищи, имеющие отношение к финансовым рынкам, приписывают этот вид анализ к техническому анализу (справедливости ради стоит заметить, что я одно время тоже так считал).

Это суждение неверно, в силу того, что анализ японских свечей — полностью самостоятельный и автономный вид анализа. Да, конечно, в симбиозе с техническим анализом, эффективность анализа японских свечей возрастает многократно.

Подтверждение моих слов можно найти в истории. Так японские свечи впервые упоминаются в XVII веке. В Японии Мунехиса Хомма в 1700 году предсказывал ценовые движения при торговле рисом. А технический анализ увидел свет лишь в начале XX века благодаря теории Чарльза Генри Доу.

Вообще, историю японских свечей, и то, как они появились на Западе, прекрасно описал Стив Нисон в своей книге «За гранью японских свечей».

Я настоятельно рекомендую Вам прочитать эту книгу, так как именно Стив Нисон познакомил западный мир с японскими свечами. И случилось это только лишь в 80-х годах двадцатого века.

А до этого времени технические графики были представлены только в виде баров (столбиков). Даже в наше время в США и Европе «баровый» график более популярен нежели график японских свечей.

Что же, закончим с этим небольшим экскурсом в историю и вернемся и к нашим свечкам. Кстати, забыл упомянуть, что на Западе, на английском языке, японские свечи называют Japanese candlestick, в переводе candlestick означает подсвечник.

Базовые основы анализа японских свечей

Для того чтобы понять, как анализировать японские свечи, мы сначала должны научиться их читать и понимать их строение.

Когда Вы в торговом терминале откроете график японских свечей, то увидите нечто похожее вот на это:

Все эти свечки одинаковы по строению, но отличаются по форме. В основе каждой японской свечи лежат 4 точки, 4 цены, по которым она строится (формируется) за определенный промежуток времени. Так, на рисунке, опубликованном мною выше, Вы можете наблюдать дневной график.

Это значит, что каждая японская свеча обозначает один день. Следовательно, если открыть, допустим, часовой график, то 1 свеча = 1 часу, а если 15—минутный, то 1 свеча = 15 минут.

А четыре цены, по которым она строится — это цена открытия (open), цена закрытия (close), максимальная цена (high) и минимальная цена (low).

Схематически это можно отобразить вот таким образом:

Расстояние между ценами открытия и закрытия называется телом свечи. А расстояние от цены открытия/закрытия до минимальной/максимальной цены называют тенью свечи (на сленге трейдеров их еще называют шипами или шпильками).

Японские свечи делятся на бычьи и медвежьи. Если цена закрытия выше цены открытия, то говорят, что свеча бычья. Если же цена закрытия ниже цены открытия, то свеча медвежья.

Чаще всего на графике бычьи свечи выглядят белыми, а медвежьи — черными. Но это не правило, так как современные торговые платформы позволяют «раскрашивать» свечи абсолютно в любой цвет.

Как Вы могли заметить, на моем графике свечи раскрашены в стандартные черно-белые цвета.

Даже уже на этом этапе, глядя на график и не вникая в «дебри» анализа японских свечей, вам становится доступным большое количество информации. Теперь Вы можете взглянуть на график совершенно другими глазами. Сможете точно сказать, как вела себя цена в тот или иной промежуток времени, за кем было превосходство на рынке: продавцами или покупателями. Но, начав разбираться в анализе графиков японских свечей, Вы сможете видеть гораздо больше.

Источник: https://av-finance.ru/texnicheskij-analiz/analiz-yaponskix-svechej-osnovy.html

Что это японские свечи и свечной анализ графика, сигналов разворота и комбинаций

Японские свечи — простой и надежный метод технического анализа

Современный биржевой и валютный рынок трудно представить без средств технического анализа. Ежедневно вручную и с помощью специальных программ, трейдеры отслеживают текущую динамику и строят прогнозы на будущее. Большинство применяемых методов технического анализа на современных рынках появилось сравнительно недавно.

За исключением, метода оценки рынка с помощью японских свечей, который за последние несколько столетий практически не претерпел изменений. Созданный торговцами риса в Стране Восходящего Солнца в 16 веке он стал фактически самым первым средством технического анализа.

Концепция, лежащая в его основе, до сих поражает своей простой, неприхотливостью и успешно используется трейдерами и инвесторами во всем мире. Из этой статьи вы узнаете:

- Что такое японские свечи на рынке форекс;

- Основы свечного анализа графиков;

- Разворотные фигуры и сигналы свечного анализа.

Что это такое японские свечи, история развития свечного анализа

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инветпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Подробнее

Согласно историческим данным, начиная с 17 века, в Японии стал функционировать полноценный биржевой рынок риса. Один из инвесторов, Хомма Мунэхиса, придумал способ отображения ценовых экстремумов (максимум/минимум) и связал их с временным периодом, в течение которого они происходили (цена открытия/закрытия).

Используемый им метод позволял не только точно отобразить рыночную тенденцию, но и помогал в прогнозировании будущей цены. Это в свою очередь привлекло внимание инвесторов, которые заметили, что благодаря такому анализу его инвестиции стабильно росли. Попытки других трейдеров построить графический анализ, в котором один элемент давал сразу 4 характеристики, были безуспешны.

Это способствовало популяризации свечного метода среди японских биржевиков.

Европейские и американские трейдеры узнали о свечном методе, только в 80-х годах прошлого столетия. Благодаря любопытству американского аналитика Стива Нисона, который ознакомился с ним и представил широкому кругу инвесторов.

Ну а рост биржевых операций и увеличение числа инструментов торговли, сделали свечной метод популярным.

И даже в наши дни, несмотря на то, что мы живем в век автоматизации и торговых алгоритмов, «японские свечи» по-прежнему считаются ведущей дисциплиной в техническом анализе.

Японская свеча строится на основе четырех компонентов, а именно: цены, бывшей на рынке на момент (открытия и закрытия), и локальных экстремумов, достигнутых за время ее формирования. Совокупность всех 4 факторов и создает тело свечи с тенями.

Белое тело свечи (не закрашенное) подразумевает, что цена закрытия периода была выше цены открытия. Черное тело свечи (заполненное) свидетельствует о том, что за выбранный период цена инструмента опустилась ниже цены открытия.

Верхняя и нижняя тень отображают ценовой максимум/минимум.

Рекомендую прочитать также: Обзор компании Freshforex

Ключевое достоинство японских свечей, перед другими методами технического анализа, состоит в том, что они позволяют точно определить текущее состояние рынка и показывают, какая из сторон (быки или медведи) задает тон на нем.

Эта визуальная особенность и накопленный исторический опыт, позволили трейдерам создать своеобразную азбуку поведения рынка, на основе паттернов и фугур японских свечей.

Они делятся на бычьи и медвежьи комбинации и на фигуры свечного анализа, указывающие на продолжение тренда.

Что бы описать все найденные комбинации понадобиться не один час, поэтому я остановлюсь на наиболее часто используемых.

Основные фигуры разворота свечного анализа на форексе

Анализ по японским свечам проводиться как по одиночным фигурам, так и по более сложным паттернам, состоящим из нескольких свечных комбинаций. К одиночным фигурам можно отнести следующие свечи:

«Молот» и «Перевернутый молот». Легко находиться на графике и также легко интерпретируется. Свеча формируется на нисходящем тренде и указывает на разворот медвежьего тренда. Особенность свечи — маленькое тело и длинная нижняя/верхняя тень, которая может в несколько раз (3-4) превышать само тело свечи.

Эксперты свечного анализа считают, что тело свечи не имеет значения, а приоритетом является тень молота. Чем она больше, тем сильнее будет разворотное движение. «Перевернутый молот» более слабый сигнал, но также является рабочим паттерном (закономерность). Визуально он очень похож на свечу «Падающая звезда»(но только сформирован на падающем рынке) имеет малое тело и большую верхнюю тень.

Оба паттерна должны быть подтверждены последующими сигналами модели бычьего рынка.

«Падающая звезда» и «Повешенный». Зеркальные противоположности паттернам «Молот» и «Перевернутый молот», но созданные на растущем рынке. Тело свечи также имеет небольшие размеры (схожее с фигурой квадрат) и длинную тень.

В классической интерпретации указывается, что данная фигура обязана иметь ценовой разрыв (ГЭП) от предыдущей свечи. Но на практике такое случается довольно редко. При последующих медвежьих сигналах, является сильным индикатором, указывающим на спад активности покупателей.

Может использоваться и как одиночный паттерн, и как часть другой фигуры. Кстати, если вы еще раз пробежитесь по статье, посвященной ценовому разрыву, то увидите сходство отработки паттерна «ГЭП завершение тренда» и данного.

В обоих случаях, будет сформирована локальная вершина (возможно с большим объёмом и повышенной волатильностью), после чего интерес рынка резко упадет к данному ценовому уровню и начнется откат.

Рекомендую прочитать также: Dukascopy: обзор швейцарского брокера

«Доджи». Данная свечная комбинация возникает на графике тогда, когда цена открытия и закрытия практически идентичны, несмотря на колебания которые происходили в течении торгового периода. В зависимости от визуального построения свечи ее разделяют на следующие подтипы:

- Доджи;

- Длинноногий доджи;

- Доджи стрекоза;

- Доджи надгробие;

Любая из этих свечей свидетельствует о нерешительности игроков рынка. Так в частности “Доджи и «Длинноногий Доджи» возникает в конце и растущего и падающего тренда и характеризуют неудачную попытку в его продолжении.

«Доджи стрекоза» формируется в конце нисходящего, а «Доджи надгробие» в конце восходящего движения. Зачастую перед возникновением данных свечных комбинаций рынок получал щедрую порцию волатильности.

Все четыре комбинации могут входить в состав более сложных фигур.

Одиночные паттерны свечного анализа — это лишь верхушка айсберга. Часто они применяются, как базовая основа более сложных комбинаций.

Профессионалы, использующие в трейдинге японские свечи, отмечают, что комбинации из двух и более свечей, являться более надежными рыночными сигналами.

Они не так часто встречаются на графике, дают больше информации и более объективны в оценке рынка, чем одиночная свеча. Перечислю основные из них:

«Утренняя звезда» и «Вечерняя звезда». Комбинация, включающая в себя три свечи. Первая свеча должна иметь длинное тело (для «Вечерней звезды»- бычье, для «Утренней звезды»- медвежье).

Вторая свеча должна иметь признаки нерешительности (узкое тело, доджи) и формироваться через гэп(более справедливо для рынка акций, чем для валютного).

Третья свеча по своим размерам схожа с первой, но противоположна по окраске, и также, как и вторая открывается через ценовой разрыв. Паттерн характеризует об окончании определенного цикла и формировании нового.

«Поглощение». Свечная комбинация, дающая сигнал к развороту движения, состоящая из двух свечей, одна из которых открылась с ГЭПом. Частый паттерн, встречающийся как на бычьем, так и на медвежьем рынке. Смысл комбинации заложен в его названии. Тело второй свечи всегда должно перекрывать тело первой и быть противоположным ему по цвету.

Качество сигнала зависит от многих факторов. Но полученный паттерн в конце долгосрочного движения, в области перекупленности/перепроданности, наиболее точен. Дополнительно можно применить другие индикаторы, к примеру, осцилляторы. Также классики технического анализа советуют обратить внимание на длину тела свечи.

Чем она длиннее (особенно у второй свечи), тем больше шансов на окончание предыдущей тенденции.

Рекомендую прочитать также: AvaTrade: быть “как все” сегодня недостаточно

«Харами». Зеркальная противоположность фигуры «Поглощения». С японского языка можно перевести как «беременная». Первая свеча своим телом полностью перекрывает вторую, открытие которой произошло с ценовым разрывом. Встречается на конце тренда, предвещая его окончание. Фигура довольно сложная и зависит от дополнительных сигналов.

Чаще всего в литературе свечного анализа рекомендуют обратить внимание, на тип второй свечи (доджи увеличивают шансы на разворот), на ширину ГЭПа, который определяет местонахождение второй свечи. Последнее наиболее важный компонент всей системы. Чем больше расстояние между ценами (clouse первой свечи/open второй свечи), тем качественней сигнал.

Цвет второй свечи не существенен.

Все выше описанные фигуры являются моделями разворота. Их ценность в том, что определив смену тенденции на рынке, можно получить безубыточный и долгосрочный вход в сделку. Тем не менее, модели продолжения тренда также присутствуют в свечном анализе. И хотя они не настолько многочисленны, как разворотные, необходимо уделить и им несколько слов.

«Три солдата» и «Три вороны». Классические фигуры, указывающие на высокую вероятность продолжение начатого ранее импульса. Свечная конструкция довольно простая.

Три последовательно повышающие свечи или три последовательно понижающиеся свечи, визуально схожие между собой по размеру. Тени практически отсутствуют. Модель наиболее актуальна в начале растущего тренда, и менее важна, в его конце.

Более того, вблизи важных ценовых уровней, стоит удостовериться в точности паттерна.

Подводя итоги

Суммируя все выше сказанное, хочется добавить несколько важных моментов, о которых стоит помнить при анализе японских свечей:

- Чем старше таймфрейм, установленный для графика, тем чище сигнал паттерна. Не стоит использовать свечной анализ на 15 минутах. Начните хотя бы с 1 часа. А лучше всего с дневного таймфрейма;

- Чем дольше продолжается тренд, тем сильнее сигнал разворота по свечному анализу, особенно если он совпадает с показаниями других индикаторов;

- Не забывайте, что свечной анализ-это не «священный Грааль», а скорее подсказка о происходящем на рынке;

- Ищите подтверждение правоты сформированных фигур с помощью других средств технического анализа;

- Если сомневаетесь в правильной интерпретации паттерна, то лучше повременить с торговым приказом. Рынок не куда не денется, не подвергайте свой капитал лишнему риску;

Японские свечи это уникальный опыт, обогащенный торговой практикой столетий. Каждая свеча несет в себе море информации, а анализ свечных фигур графика на форекс довольно прост. Используйте это преимущество разумно, и Ваш капитал будет благодарен Вам.

Всем профита!

Источник: https://smfanton.ru/forex/yaponskie-svechi.html

Японские свечи, графический анализ рынка. Технический анализ графиков японских свечей

Японские свечи — популярный вид интервального биржевого графика, технический индикатор рынка. Был разработан в 18 веке для торговли на японской рисовой бирже и дошёл до наших дней без значительных изменений, при этом оставаясь предельно наглядным и эффективным.

Построение графика японских свечей основано на четырёх показателях: точках открытия и закрытия, максимальной и минимальной цене.

Каждый участок графика отражает состояние этих показателей позиции в заданный период (таймфрейм). Различные виды свечей позволяют трейдеру определить положение быков и медведей.

Движения на графике образуют типичные комбинации (фигуры), по которым трейдер может прогнозировать дальнейшее поведение цены.

Преимущества метода

Информативность. Основное преимущество японских свечей перед другими методами графического анализа состоит в максимально подробном отображении ситуации на рынке.

Линейный график демонстрирует только ценовые уровни, график бар — ценовые уровни + точки открытия и закрытия.

В отличие от них, модель свечного графика показывает ещё и позиции продавцов (медведей) и покупателей (быков).

Актуальность.

В противовес графику котировок «крестики-нолики», который не привязан к временной шкале, свечная модель позволяет трейдеру замечать мельчайшие изменения на рынке в режиме реального времени.

Наглядность.

Цветовое обозначение различных показателей делает график японских свечей более наглядным, чем графики других видов. Из-за этого свойства свечной индикатор рекомендуют использовать начинающим трейдерам.

Эффективность.

В сочетании с другими методами теханализа, такими как трендовые линии, скользящее среднее и осцилляторы, японские свечи дают трейдеру полноценную картину рыночной ситуации. Опыт многих поколений инвесторов позволяет утверждать, что этот метод графического анализа — самый эффективный.

Рис. 1. График «крестики-нолики»

Рис. 2. Линейный график

Рис. 3. Баровый график

Рис. 4. Японские свечи

Как торговать на японских свечах

В основе анализа по методу японских свечей лежит знание психологии участников рынка. Свечной график демонстрирует действия быков и медведей, отражает панические и позитивные настроения. Непосредственно прогноз цен строится на закономерностях в человеческом поведении.

Чтобы читать график японских свечей, необходимо изучить основные символы и комбинации, которые используются в этом методе, и научиться своевременно отмечать их на графике.

Подробность графика зависит от установленного трейдером таймфрейма: например, при таймфрейме 5 минут за 30 минут на графике появится 6 свечей, при таймфрейме 10 минут — 3 свечи, и так далее.

Описание японских свечей

Рис. 5. Элементы японской свечи

Каждая свеча на графике имеет тело, верхнюю тень (иначе — верхний фитиль) и нижнюю тень (нижний фитиль). Длина теней свечи отражают максимум и минимум ценового уровня позиции, границы тела свечи — диапазон цен открытия и закрытия позиции.

В зависимости от своего типа, свеча схематично изображает рост или падение цены. При этом чем меньше установленный временной интервал (время действия свечи), тем детальнее представлена информация.

Типы японских свечей

Рис. 6. Типы японских свечей

Существует всего два типа свечей — растущая (бычья) и падающая (медвежья). На черно-белом графике растущая свеча будет белой, а падающая — чёрной. На цветном графике можно встретить обозначения зелёный — красный, оранжевый — синий и другие.

Цвет японских свечей позволяет проводить беглый визуальный анализ рынка. Светлая свеча сообщает о движении цены вверх, тёмная — о движении цены вниз. При этом длина тела свечи зависит от размера ценовой разницы.

При движении цены вверх график светлеет, при движении вниз — темнеет, при движении вбок — шумит.

В свою очередь, длинный верхний фитиль свидетельствует о восходящем тренде, а длинный нижний фитиль — о нисходящем.

Рис. 6. Элементы и цветовая индикация японских свечей

Основные фигуры японских свечей

Длинные и короткие свечи

Рис. 7. Длинное и короткое тело свечи

Длинная свеча с коротким фитилём говорит о том, что на данном этапе доминируют быки или медведи (в зависимости от цвета свечи). Короткое тело свечи — признак того, что борьба между продавцами и покупателями шла почти на равных.

Марубозу

Рис. 8. Японские свечи Марубозу

Так называются свечи без фитилей. Появление такой свечи чёрного цвета говорит о том, что цена открытия позиции соответствовала ее максимуму, а закрытия — минимуму, то есть победили медведи. Белая марубозу — признак противоположной, бычьей ситуации.

Дожи (доджи)

Рис. 9. Дожи (Доджи)

Когда позиция открывается и закрывается по одной (или почти по одной) цене, в графике появляются плоские свечи без тела. В зависимости от длины фитиля, они могут выглядеть как крест или буква Т.

Одиночная дожи и любая комбинация с ней — это ситуация неопределённости, в которой по итогам торговой сессии отсутствует преимущество как у продавцов, так и у покупателей. Появление дожи вверху или внизу тренда — верная примета скорого изменения ситуации. Например, при появлении дожи-надгробия на восходящем тренде имеет смысл частично закрыть длинную позицию.

Звезда

Так называют свечу с коротким телом (или без тела, если это дожи), которая появляется на самом верху или в самом низу тренда. В зависимости от положения звезды формируются определённые комбинации, о которых пойдёт речь ниже.

Молот (пин-бар)/Повешенный

Рис. 10. Фигуры Молот и Повешенный

Эта фигура характеризуется коротким телом свечи и в два раза более длинным нижним фитилём. Верхний фитиль как бы срезан — он короткий или вовсе отсутствует.

В зависимости от того, в каком тренде появилась фигура, ее называют молотом (нисходящий тренд) или повешенным (восходящий тренд). Иногда встречается перевёрнутый молот, но от этого его свойства не меняются.

Цвет тела свечи тоже не имеет большого значения.

Появление молота на графике японских свечей предвещает разворот, однако нуждается в подтверждении последующей комбинацией. То же самое можно сказать о повешенном. Длинный фитиль (рукоятка) молота свидетельствует о том, что произошла борьба покупателей и продавцов, а короткое тело — о том, что одна из сторон одержала победу.

Окно (гэп)

Рис. 11. Гэп на графике

Так называется разрыв на графике. Термин употребляется не только для чтения японских свечей, но и в других методах графического анализа. Окно может появиться из-за технических причин или при резком изменении цены между торговыми сессиями. Второй вариант наиболее интересен для трейдеров.

Основные комбинации японских свечей

Утренняя звезда

Рис. 12. Фигуры Утренняя звезда и Утренняя звезда-дожи

Довольно редкая комбинация из трёх свечей, при которой первая — обязательно медвежья, вторая — бычья с коротким телом или дожи, а третья — большая бычья. Наиболее явный сигнал подаёт рисунок, при котором чёрная и белая свечи намного длиннее звезды. Утренняя звезда — явный признак начала бычьего тренда.

Вечерняя звезда

Рис. 13. Фигуры Вечерняя звезда и Вечерняя звезда-дожи

Противоположность утренней звезды — сигнал о победе медведей. На графике эта комбинация японских свечей всегда сопровождается гэпами.

Падающая звезда

Рис. 14. Фигура Падающая звезда

Внешне эта фигура похожа на перевёрнутый молот, но отличается положением на графике. Перед падающей звездой должен наблюдаться рост быков, затем следует небольшое верхнее окно, и только потом открывается свеча.

Поглощение

Рис. 15. Бычье и медвежье поглощение

Состоит из двух стоящих рядом свечей разного цвета, где тело второй свечи полностью закрывает тело предыдущей.

Если в таком порядке идут чёрная и белая свечи, это значит, что произошло бычье поглощение — бычья свеча победила медвежью, и теперь у неё ниже цена открытия и выше цена закрытия.

Обратная ситуация, когда у второй свечи выше цена открытия и ниже цена закрытия, называется медвежьим поглощением.

Эта комбинация часто появляется на графике и может свидетельствовать о том, что тренд на рынке меняется. Чтобы подтвердить разворот тренда, рекомендуется дождаться появления второй свечи или использовать дополнительные индикаторы.

Харами (беременная)

Рис. 16. Фигуры Харами и Крест харами

Противоположность поглощению. Возникает, когда за свечой с длинным телом следует короткая свеча или дожи. При этом цвет свечей чаще всего разный. Вариация харами с дожи называется крестом харами. Появление этой комбинации в любом виде демонстрирует ценовой разрыв и сообщает о развороте тренда в противоположную сторону.

Тёмная завеса и просвет в облаках

Рис. 17. Фигуры Завеса из темных облаков и Просвет в облаках

Такие комбинации из двух свечей разного цвета сообщают о борьбе быков с медведями и возможном развороте тренда. Медвежья свеча сформирована выше бычьей, ее тело заканчивается рядом с границей диапазона бычьей свечи. Тёмная завеса — медвежья фигура, просвет в облаках — бычья.

Комбинации разворота бычьего тренда

Рис. 18. Комбинации разворота бычьего тренда

Комбинации разворота медвежьего тренда

Рис. 19. Комбинации разворота медвежьего тренда

Комбинации продолжения и усиления тренда

Рис. 20. Комбинации продолжения и усиления тренда

Пример японских свечей на реальном графике

Источник: https://journal.open-broker.ru/trading/yaponskie-svechi/

Комбинации японских свечей – сборник фигур восточного технического анализа

Ключевые комбинации японских свечей являются формациями разворотного типа, т.е. при их появлении существующее направление цены меняется на диаметрально противоположное. Каждые из таких фигур были подробно рассмотрены в части1 и части2.

Тем не менее, в восточном анализе существует ряд фигур, сигнализирующих о продолжении движения, то есть фактически такие комбинации японских свечей информируют трейдера о наступлении передышки, перерыва в развитии рыночного движения перед возрождением прежнего тренда. Все эти формации рассмотрены далее.

Окном японцы называют гэп или ценовой разрыв, а «закрыть гэп» в восточном варианте значит «закрыть окно». Считается, что торговать следует в направлении, показанном окном. Помимо этого области образования окон становятся зонами поддержки и сопротивления.

Окно на растущем рынке предвещает дальнейшее движение вверх, однако высока вероятность спуска цен к зоне поддержки.

Если тестирование такой зоны закончится отскоком, то восходящее движение возобновится с новой силой и в данном случае уровень окна должен быть использован для открытия покупок (лонг), если же окно закрывается и цена идет ниже, следует открывать короткие позиции (шорт). На падающем рынке стратегия обратная.

Разрыв тасуки вверх возникает на рынке быков: сначала появляется ценовой разрыв вверх, а следом за ним свеча белого цвета и средней длины, третьим элементом модели становится черная свеча, примерно равная по величине белой, а цена open должна находиться в рамках тела белой свечки. На уровне закрытия черной свечи следует совершать покупки. Если окно заполняется и цена катится вниз, то данная модель отменяется. Разрыв тасуки вниз появляется на рынке медведей, данная фигура прямо противоположна модели, рассмотренной выше.

Появляясь на графике, бычья и медвежья модели «Три метода» символизируют «передышку» в господствующем направлении движения, а это значит, что цена после «отдыха» двинется в том же направлении.

Указанные комбинации японских свечей имеют схожие характеристики: первым делом появляется длинная белая или черная свеча (в зависимости от направления тренда).

Затем в противоположном направлении возникает группа свечек с короткими телами (в идеале их три, но по факту может быть две или более трех), главной особенностью которых является их формирование в рамках предела ценового диапазона первой свечи.

Третьим элементом должна быть похожая на первую свеча того же цвета, цена закрытия которой выше (на бычьем рынке) или ниже (на медвежьем рынке) цены close первой свечи. Данные комбинации японских свечей схожи с моделями Флаг и Вымпел в западном толковании.

Вполне нормально, когда после резкого роста цен рынок на время затормаживается, т.е. начинается консолидация. В такие моменты на графике может возникать группа свечек с короткими телами (маленьким диапазоном цен), которые свидетельствуют о некоторой нерешительности рынка.

Однако если вслед за такой консолидацией цена стартует выше, образуя при этом ценовой разрыв (окно), то смело можно совершать покупку, т.к. растущий тренд вероятнее всего продолжится – в этом заключается игра на разрыве от максимумов цены.

Обратные комбинации японских свечей свидетельствуют о возможном падении рынка, а соответствующая фигура называется игра на разрыве от минимумов цены.

Отрыв белых примыкающих свечей на восходящем рынке строится на базе трех свечек светлого окраса, при этом межу первой и последующими открывается окно, а вторая и третья свечи по размеру тел примерно равны. Дальнейшего роста цен следует ожидать в том случае, когда рынок закрывается выше уровня самой высокой из двух свечек.

Отрыв примыкающих белых свечей на нисходящем рынке также предполагает наличие окна, только оно направлено в сторону падения, и две последующие свечи имеют не черный, а белый цвет.

Данная формация сигнализирует о дальнейшем снижении, даже не смотря на белый цвет нижних свечек (краткосрочный рост в данном случае является лишь результатом закрытия части коротких позиций).

Рассматриваемые комбинации японских свечей встречаются крайне редко.

Бычья модель разделения схожа с фигурой Бычья контратака, только в отличие от последней у нее совпадают цены открытия, т.е. находятся примерно на одном уровне (Бычья контратака предполагает равенство цен закрытия).

Такой сигнал имеет бычий характер. Обратная ситуация в случае Медвежьей модели разделения, где цены open также совпадают, а растущая свечка теряет силу с момента появления на следующий день черной свечи.

Такая фигура сигнализирует о продолжении медвежьего тренда.

Три наступающих белых солдата это последовательность трех светлых свечей, цена close каждой из которых обязательно выше закрытия предыдущей свечи. Все три свечи примерно равны по длине. Появляясь вслед за периодом стабилизации, данная модель символизирует дальнейший рост.

Две следующие комбинации японских свечей являются разновидностью первой.

Отбитое наступление демонстрирует признаки ослабления, сообщая о том, что рынок встречает некоторое сопротивление медведей, быкам нужно насторожиться и защитить свои позиции.

Торможение имеет место в том случае, когда вторая свеча располагает большим ценовым диапазоном, а третья значительно меньше ее по длине. В данном случае вероятно появление разворотной фигуры «Звезда» и следует закрыть длинные позиции.

Фигуры разворота в свечном анализе – часть 1, часть 2

Источник: http://stock-list.ru/candlesticks3.html