Теория доу: назад в прошлое в погоне за прибылью

99% начинающих трейдеров сливают депозит и даже не понимают, что решение, которое позволяет зарабатывать на Форекс, было изложено более века назад – в теории Чарльза Доу. Для того, чтобы торговать прибыльно, не нужно изобретать ни велосипед, ни машину времени. Достаточно просто прочесть эту статью.

Основа технического анализа, которой мы пользуемся и по сей день, началась с теории Доу. Это – необходимый «алфавит», без которого читать график Форекс просто невозможно. Именно на теорию Доу опираются самые прибыльные Форекс-стратегии, которые до сих пор помогают тысячам трейдеров делать профит.

Хотите всего за час изучить главные принципы теории Доу, которые будут обеспечивать вам доход всю оставшуюся жизнь? Тогда cмотрите запись моего открытого занятия, которое прошло 20 июня. Что вам это даст? Только одно – прибыль.

После просмотра вебинара вы научитесь правильно читать рынок по теории Доу, сможете определять текущую трендовую ситуацию и ближайшие разворотные уровни, а также научитесь видеть направление и окончание тренда (а значит, будете брать на каждой сделке максимум пунктов).

Если есть возможность бесплатно улучшить свою торговлю на Форекс, почему бы ей не воспользоваться?

Технический анализ практически во всех торговых системах является той основой, на которой и держится вся логика принятия решений на финансовых рынках.

Для того, чтобы разобраться в его сути, необходимо обратиться к самому первоисточнику, а именно – к теории Доу.

Именно она и представляет технический анализ в том виде, каким мы его знаем и уже используем продолжительное время до настоящего момента.

Теория Доу была в основном сформулирована Чарльзом Генри Доу в конце XIX века и периодически выходила в им же основанном журнале Wall Street Journal до 1902 года.

В этих статьях описывались структура фондового рынка и анализ состояния экономики страны.

Вера в то, что фондовый рынок является надежным барометром экономики всей страны, и породила на свет промышленный индекс Доу Джонса, который отражает состояние среды бизнеса в целом.

Стратегия «Снайпер» состоит именно из самых значимых аспектов теории Доу, которые представлены на курсах Академии Форекса набором четких правил и определенного алгоритма действий.

В чем же суть теории Доу?

Приведем ниже 8 самых главных принципов.

1. РЫНОК УЧИТЫВАЕТ ПРАКТИЧЕСКИ ВСЕ

Каждый трейдер знает, что для анализа ценового графика необходим лишь сам график цены. И больше ничего. Во времена Чарльза Доу это был действительно большой прорыв.

Потому что в цене финансового инструмента уже заложена вся информация о настоящем, прошлом и будущем. Данные об учетных ставках, инфляция, эмоции трейдеров – все это уже находится в самой цене.

Стратегия «Снайпер» также использует для определения точек входа только саму цену финансового актива.

2. ТРИ ОСНОВНЫХ ТИПА ТРЕНДОВ

Каким образом движется рынок? Прямой и ровной линией вверх или вниз? Конечно, нет – он движется постоянно сменяющимися тенденциями, обновляя все новые вершины или впадины через коррекционные движения.

Абсолютно любой тренд можно разбить на составляющие части. Если тренд восходящий, то каждое максимальное значение будет выше предыдущего и аналогично наоборот и для нисходящего тренда, где каждый минимум обновляет предыдущее минимальное значение.

По теории Доу существует 3 типа трендов:

А. Основной тренд – это глобальный тренд по длительности от 1 года и более. На месячном таймфрейме есть линия тренда, которая указывает нам на определенное направление и показывает места, где тренд может смениться в будущем.

Б. Второстепенный тренд – данный тип тренда движется против основного либо выглядит, как коррекция к основному. Длительность такого тренда – от 3 недель до 3 месяцев. Определяем второстепенный тренд на дневном таймфрейме и видим, как он направлен в противоположную сторону по сравнению с месячным таймфреймом.

В. Незначительный тренд – это движение рынка, которое, как правило, представляет собой именно коррекцию к второстепенному тренду. Длительность такого тренда – не более 3 недель. Строим на часовом таймфрейме трендовую линию и определяем тренд.

Получается, основной тренд состоит из определенного количества как второстепенных, так и незначительных трендов. То есть тренд – это фрактал, структура, которая содержит в себе элементы, имеющие такие же особенности, как и старшие.

3. ОСНОВНЫЕ ФАЗЫ РЫНОЧНОГО ТРЕНДА

В теории Доу есть три фазы: накопление (распределение), массовое участие, паника (реализация).

Самая первая фаза – фаза накопления. Именно в этот момент многие участники рынка входят в сделки. Данная фаза начинается по завершению предыдущего направленного рыночного движения, где уже были учтены негативные либо позитивные новости.

В стратегии «Снайпер» похожий момент встречается у графических конструкций зоны консолидации, которую мы с учащимися торгуем после выхода из зоны и закрепления за ней.

Следующая фаза – фаза массового участия – самая продолжительная по времени и самая активная по движению. Профессиональные участники рынка входят в основном на фазе накопления, когда все ожидания уже позади.

В такой момент тренд действительно начинает свое основное движение, и начинается этап публичного участия. В текущий период времени обычно улучшаются (либо наоборот ухудшаются) показатели экономических новостей.

Чем больше подобных новостей, тем больше участников рынка подключаются к торгам.

Мани-менеджмент стратегии «Снайпер» дает возможность выбрать абсолютно все движение рынка по правилу «Сейф». Двигая стоп лосс над/под локальные максимумы/минимумы, трейдер таким образом защищает свою уже заведомо прибыльную позицию, получая при этом момент все большего роста плавающей прибыли на торговом счете.

Последняя фаза – фаза паники, или реализации.

Она показывает нам момент выхода из рынка тех, кто еще заходил в сделки на начальной фазе накопления, а совсем новые участники, которые не принимали участие во всем рыночном движении, в азарте начинают только-только входить в рынок по самым невыгодным ценам (высоко покупать, низко продавать). Рынок же после подобных ситуаций начинает разворачиваться.

Алгоритм определения тренда по стратегии «Снайпер» заранее предупреждает нас с вами о моменте завершения направленного тренда по пробою построенных трендовых линий. Зная направление тренда, уже несложно предположить, от какого значимого уровня поддержки/ сопротивления нужно совершать поиск графических конструкций на разворот либо на пробой.

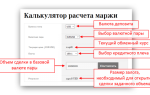

Пример определения трендовой ситуации на консолидацию:

Момент касания составными частями графической разворотной конструкции уровня поддержки и образование точки входа рабочем таймфрейме.

4. РЫНОЧНЫЕ ИНДЕКСЫ ДОЛЖНЫ БЫТЬ НАПРАВЛЕНЫ ПАРАЛЛЕЛЬНО

Так как теория Доу ранее строилась именно под фондовый рынок, Чарльзом было предложено два индекса: промышленный индекс и транспортный индекс Доу Джонса. Грубо говоря – это усредненный показатель цены акций, входящий в индексы.

Общее настроение рынка должно подтверждаться двумя индексами, но если индексы расходятся, то текущая ситуация с трендом не ясна.

Говоря простым языком, индекс показывает общее настроение, и, глядя на него, простой инвестор может с легкостью понять момент колебаний спроса и предложения на фондовом рынке.

Трейдеры, использующие торговую систему «Снайпер», вместо индексов Доу рассматривают индексы валютных пар. Например, индекс доллара – самый значимый показатель зависимых от доллара валютных пар. Он же является одним из дополнительных подтверждающих факторов к принятию определенного решения в торговле по техническому графику.

5. РЫНОЧНЫЕ ОБЪЕМЫ ВСЕГДА ПОДТВЕРЖДАЮТ НАПРАВЛЕНИЕ ТРЕНДА

Если тренд идет в рост, значит, растут и объемы. Если же цена идет против основного тренда, объемы будут падать. Так как трейдеры активно покупают финансовый инструмент на фазе накопления и участия, объемы увеличиваются.

А низкие объемы в момент коррекции говорят нам о том, что многие участники рынка не закрывают свои позиции, так как все еще верят в силу общего тренда.

Если же объемы не совпадают с трендом – это и есть явное указание на то, что тренд завершается.

Например, тренд восходящий, но объемы падают – продавцы начинают активную деятельность. С рынка уходят покупатели, многие продавцы начинают продавать, шансы на продолжение восходящего тренда ничтожно малы.

На занятиях по стратегии «Снайпер Максимум», опционные и фьючерсные объемы используются так же, как дополнительный подтверждающий фактор разворота рынка, что усиливает вероятность отработки соответствующей графической конструкции.

6. ПОВЕДЕНИЕ ЦЕНЫ ОПРЕДЕЛЯЕТ САМ ТРЕНД

Тренд позволяет определить основное направление движения рынка, поэтому против тренда работать нельзя, и это справедливо. Срок жизни тренда держится до тех пор, пока не появятся весомые доказательства его окончания. Как же их определить?

Разворот тренда можно подтвердить по анализу минимальных и максимальных значений цены. Многие знают, что цена всегда идет не прямой линией, а состоит из определенных движений и откатов.

Основное же определение тренда по теории Доу – момент, когда каждый последующий максимум цены превышает предыдущий, а минимумы цены, следующие после откатов, постоянно повышаются. Это и есть определение восходящего тренда. Все то же самое, но наоборот – для нисходящего тренда.

Как только одно из условий нарушается – это и есть первый признак разворота тренда.

Когда цена не может обновить свой последний максимум и начинает опускаться ниже, пробивая первый попавшийся локальный минимум – восходящий тренд считается завершенным. Все, быки выдохлись, настал черед медведей.

Стратегия «Снайпер» не лишена определенного алгоритма определения момента разворота и возникновения нового тренда, который и укажет на правильность применения соответствующего паттерна.

7. ИСТОРИЯ ИМЕЕТ СВОЙСТВО ПОВТОРЯТЬСЯ

И Доу не раз об этом упоминал, так как существует возможность поиска повторяющихся закономерностей движения цены. Эти же закономерности мы находим на рабочих таймфреймах стратегии «Снайпер» в виде определенных графических конструкций на разворот либо на пробой продолжения движения.

8. Процентный критерий разворота цены

Цена никогда не идет в одну сторону – рано или поздно наступают периоды ценовых откатов. С помощью процентного соотношения, измеряемого от предыдущих значений, мы определяем три типа разворотных точек.

По теории Доу, разворот цены происходит после прохождения вверх либо вниз на 33%, 50% либо 66% от последнего движения.

Технический анализ постоянно адаптируется и меняется вместе с нелинейным рынком, но базис всегда остается прежним. Теории Доу уже более 100 лет и ее основные тезисы остаются актуальными и по сегодняшний день.

На этих базовых принципах можно строить собственные правила, осуществлять поиск новых закономерностей технического анализа, которые с определенным успехом будут отрабатывать себя на продолжительном торговом периоде времени.

Помните, что без понимания этих принципов успешная торговля на Форекс невозможна.

Источник: http://myforex.ucoz.com/publ/teorija_dou_nazad_v_proshloe_v_pogone_za_pribylju/1-1-0-22

Теория Доу, как основа технического анализа

Опубликовано 04.04.201528.11.2016 | Автор Дмитрий Лебедев |

Технический анализ применяется на различных рынка уже достаточно давно. Впервые подробно этот инструмент анализа рынка был описан еще в 19 веке, и одним из родоначальников новой науки стал Чарльз Доу.

Теория Доу (не путайте с теорией Доу Джонса) создавалась исключительно для работы с индексами, ведь ее автор известен тем, что впервые создал и описал промышленный и железнодорожный индексы, как важнейшие составляющие при анализе экономики страны. Однако принципы, которые применяются в Теории оказались очень разумными и весомыми.

В результате сегодня теория Доу лежит в основе всей науки технического анализа и применяется для всех типов рынков, в том числе и для валютных.

Теория Чарльза Доу – основные идеи

Доу изложил свою концепцию в 1890-х годах. В своих научных публикациях автор всегда говорил о том, что рынок сам по себе не такой уж и сложный. Необходимо только уделить должное внимание его составным частям, чтобы понять общую тенденцию.

Эта же тенденция позволит достоверно составить прогноз о текущем положении дел в стране (отрасли, предприятии), что, в свою очередь, позволит спрогнозировать будущую динамику изменения котировок.

Это легло в основу теории Доу, которая базируется на пяти принципах, которые изложены ниже:

- Индексы учитывают всё (цена учитывает всё).

- Любой рынок состоит из тенденций, которых может быть 3.

- Каждая тенденция не является однородной и состоит из фаз.

- Индексы всегда подтверждают друг друга, в противном случае на рынке противоречие.

- Любое движение должно сопровождаться соответствующими объемами.

Так выглядит теория Доу.

Цена учитывает все

Если мы будем рассматривать современный технический анализ, то он полностью базируется на идеи теории Доу, что цена учитывает все.

Это говорит о том, что все процессы глобального мира (экономические, финансовые, политически, социальные и прочие) обязательной найдут свое отражение на ценовом графике. Все эти события в достаточной степени хаотичны и тяжелы для предсказания, но рынок однозначно учитывает их.

Поэтому для успешной торговли необходимо принимать, что цена учитывает все события и на основе этого строить свое понимание рынка. Для наглядности приведем следующий пример.

Три типа тенденции по теории Доу

Любое изменение цены базового актива происходит не хаотично, а с определенной закономерностью. Эту закономерность принято называть тенденцией или трендом. Теория Доу говорит, что на любом рынке существует три типа тенденции:

- Повышательная. Характеризуется общим ростом стоимости актива. На идеальном рынке это выражается тем, что каждый новый пику цены будет выше, чем предыдущий и каждая новая впадина будет также выше предыдущей. Так формируется восходящий тренд.

- Понижательная. Характеризуется общим интересом трейдеров на продажу базового актива. Определение нисходящего тренда заключается в том, что каждый экстремум цены, который образуется на рынке, должен быть выраженным и быть более глубоким, в сравнении с предыдущим значением.

- Горизонтальная. Характеризуется отсутствием на рынке четкого направления движения. Такая стадия часто называется трейдерами флетом, или периодом неопределенности. Этот тип тенденции указывает трейдеру, что соотношение продавцов и покупателей конкретного актива находится в балансе.

Вместе с тем, что рынок предлагает нам три типа тренда, следует понимать, что тренды не однозначны и могут значительно отличаться друг от друга по продолжительности и выраженности. В частности можно встретить микро тренды, когда цена формирует направление в одну из сторон в течение нескольких часов. Но есть на рынке и глобальные тренды, которые могут длиться годами.

Все тенденции состоят из фаз

Любой тренд по теории Доу (если не рассматривать совсем краткосрочные тенденции на уровне шума рынка) состоит из трех ключевых стадий:

- Фаза накопления. Как следует из названия, данная фаза характеризует участок рынка, на котором происходит зарождение тренда. Это происходит под давление крупных биржевых игроков. Фактически мы можем говорить о том, что крупные инвесторы, обладая определенной информацией, начинают покупать базовый актив. Если эта покупка становится массовой, и денег инвестировано много, то накопление приводит к началу тренда.

- Фаза основного движения. Данная стадия тренда характеризуется тем, что в работу включается основная масса трейдеров. На этой стадии начинают работать методы технического анализа, которые указывают трейдеру, что произошло формирование тренда и следует покупать в его направлении. В результате информация, которая окружает такой актив становится все более оптимистичной и огромное количество трейдеров инвестируют в покупку.

- Фаза завершения. На рынке нет ничего бесконечного, поэтому любой тренд имеет, как начало, так и конец, это фундамент, на котором стоит теория Доу. Этот конец тренда и выражен в завершающей стадии. Однако, перед окончательным завершением происходит очередной ажиотаж. Долгое время цена росла и начинающие (средние) трейдеры думают, что так будет всегда. В результате именно на этой стадии в рынок входят мелкие инвесторы и выходят крупные, которые видят первые симптомы слабости рынка и спешат закрывать позиции. В результате происходит либо коррекция, либо формирование нового тренда.

Инструменты должны подтверждать друг друга

Нельзя формировать свои сделки из расчета на одном факторе или на одном типе анализа.

Чарльз Доу говорил о том, что в идеале трейдер должен использовать несколько инструментов и применять их в качестве подтверждающих факторов.

Например, если один из инструментов указывает на возможность покупки базового актива, то этот сигнал должен подтверждаться или, как минимум, не опровергаться другими инструментами.

Особую важность в вопросе подтверждения Доу уделял объемам. Он полагал, что при открытии позиции необходимо в обязательном порядке учитывать объемы сделок и убедить, что они не противоречат логике рынка. Это основа теории Доу.

Слабость завершает тренд

Вопрос о том до какой поры считать тренд актуальным и по сей день является загадкой для многих трейдеров.

В теории Доу есть однозначный ответ на этот вопрос – любой тренд считается действующим и актуальным до тех пор, пока он не подаст явный сигнал о своей слабости. Это может быть выражено, например, в дивергенции.

В моменты слабости крупные биржевые игроки закрывают свои позиции. Кроме того, появление слабости дает следующие важные условия для трейдеров бинарных опционов:

- тренд утратил свою силу, а значит, торговать по тренду нельзя. Нельзя открывать новые позиции.

- рынку нужна коррекция, а значит, следует искать возможности открытия позиций против действующего тренда.

И помните, что теория Чарльза Доу и теория Доу Джонса это 2 разных подхода, хотя между ними и есть и общие темы, но это уже совсем другая история….

Источник: http://binarymag.ru/teoriya-dou/

Теория Доу — основы основ технического анализа

22.12.2011

Теория Доу описывает трендовые движения цен, создает основные правила поведения цен в разных ситуациях.

Ее основатель, Чарльз Доу, журналист, редактор и основатель компании «Dow Jones and Co», тогда и не думал, что его труд будет носить такое название.

Но актуальность теории Доу сохраняется для мировых рынков на протяжении многих сотен лет.

В теории Доу соединены технический анализ и психология рынка. Многие правила давно стали аксиомами рынка для трейдеров. И даже те трейдеры, которые говорят о неактуальности теории Доу, продолжают использовать ее постулаты в ежедневной работе. Лучше всего правила теории применимы к индексам, акциям и усредняющим инструментам.

Теория Доу, которую мы знаем сегодня, это работа многих ученых. Ее дополняли и расширяли такие ученые, какА. Нельсон и У. Гамильтон. Именно с их помощью учение стало таким популярным. Но основой для учения стали публикации Чарльза Доу (Charles H. Dow, 1851-1902).

Существует шесть основных аксиом теории Доу:

- Тренд может быть трех видовДля того, чтобы определить тренд, нужно обращать внимание на движение. Помимо того, что тренд бывает восходящим и нисходящим. По теории принято разделять: первичный (или долгосрочный), вторичный (или промежуточный) и малый (или краткосрочный) тренд.

- Первичные тренды состоят из трех фазСогласно теории Доу, первичный тренд может состоять из трех этапов: накопление, участие и реализация. Первая фаза – момент, когда проницательные трейдеры проводят покупки против мнения рынка. В это время на площадках происходят сильные изменения цен. После этого другие инвесторы понимают, что формируется тренд и следуют за этими единицами. После этого на рынке цены сильно меняются. Когда наступает третья фаза, на рынке начинается ажиотаж. В это время самые опытные закрывают позиции.

- На рынок влияют все новостиЦены очень зависят от новостей. Они активно реагируют на любую информацию.

- Согласованность индексов (в отношении индексов Доу-Джонса)Согласно этому утверждению, актуальное трендовое движение и сигналы разворота должны быть подтверждены двумя индексами Доу-Джонса.

- Тренд должен подтверждаться объемомПо мнению Доу, при анализе и прогнозировании трендового движения, необходимо учитывать объем торгов. Если цены меняются при малом объеме, то это можно объяснить разными факторами. Но если цены меняются при росте объема, это говорит о «реальном» изменении рынка и формировании трендового движения.

- Тренд актуален, пока не появляется сигнал переломаЦены могут меняться даже не соответствуя трендовому движению в рамках тренда. Если Вы неуверенны, то нужно рассматривать такую ситуацию как коррекцию, а не окончание тренда.

Источник: https://fintrader.pro/technical-analysis/dow-theory-foundations-of-technical-analysis/

Теория Доу – основа технического анализа

Представляет собой теория Доу метод анализа, который нацелен на определение изменений в колебаниях рынка. При этом тренд считается существующим до тех пор, пока не будет выявлена точка разворота. Таким образом, теория Доу занимается описанием направления тренда без прогноза его размеров и продолжительности.

Следует осознавать, что теория Доу не является панацеей для всех случаев на рынке. Иногда она может расходиться с действительностью, оставляя трейдера в проигрыше. Такие случаи неизбежны время от времени при любом методе прогнозирования. Для получения более ясной и взвешенной оценки ситуации рекомендуется все сигналы подкреплять дополнительными инструментами и индикаторами анализа.

Свое начало теория Доу берет из статей Чарльза Доу, которые были опубликованы в Wall Street Journal в 1900-1902 годах. Анализ поведения рынка сам Доу описывал как барометр для бизнеса и не брал за основу для прогнозирования дальнейшей стоимости акций.

Принципы Доу были развиты его последователем Вильямом Питером Гамильтоном, который выстроил описанную стратегию в некоторую систему, которая впоследствии получила название теория Доу. В 1922 году вышла книга по фондовому рынку Гамильтона под названием «Барометр фондового рынка», в которой поверхностно были представлены эти принципы.

Более полное описание было изложено в труде Роберта Риа «Теория Доу», который был опубликован в 1932 году.

Теория Доу гласит, что большинство акций, преимущественно, движутся по определенному внутреннему тренду рынка. Состояние рынка оценивается при помощи двух индексов, разработанных Доу. Первый индекс получил название Индустриальный индекс Доу-Джонса и рассчитывается по ценам акций крупных компаний, именуемых «голубыми фишками».

Второй индекс называется Индекс железных дорог Доу-Джонса и рассчитывался ранее по ценам 12 акций железнодорожных компаний. Первоначально второй индекс использовался в оценке транспортной отрасли, поэтому с развитием этой сферы его пришлось несколько модифицировать, включив в его расчет авиацию и прочие формы передвижения.

После этого индекс получил новое название – Транспортный индекс.

Основные положения теории Доу

1) Все отражается в индексах

Предполагается, что изменения цен закрытия характеризует общие стремления и дает оценку действительным и потенциальным участникам рынка. Таким образом, этот процесс учитывает все возможные факторы, которые тем или иным образом влияют на спрос и предложение акций.

2) Три вида колебаний рынка по теории Доу

На рынке одновременно происходят три вида колебаний: первичные, вторичные и малые.

Первичные колебания происходят на главном тренде, который может быть бычьим (растущим) или медвежьим (падающим). Такие колебания длятся не менее одного года. Первичный медвежий рынок теория Доу описывает как длительное падение, которое прерывается периодами поддержки.

Первой фазой является потеря надежды участниками на продажу по первоначальной цене. Во время второй фазы происходит снижение деловой активности и уровня доходов. Завершающая фаза наступает после того, как акции сбрасываются.

Первичный бычий рынок теория Доу описывает как растущее движение с продолжительностью от 18 месяцев до нескольких лет. Начало бычьего рынка знаменуется отражением в индексах наихудших новостей, после чего уверенность в завтрашнем дне начинает крепнуть.

Вторая фаза происходит в результате реакции на улучшение экономической конъюнктуры. Завершающая фаза наступает из-за спекуляций и переоценки акций, которые задействуются в рискованных проектах, являясь по факту несостоятельными.

Вторичные или промежуточные колебания теория Доу относит к существенным понижениям на бычьем рынке или повышениям на медвежьем рынке. Их продолжительность – от нескольких недель до многих месяцев.

Цены в этом время снижаются на 33-66% от уровня окончания предыдущей вторичной реакции.

Иногда случается так, что вторичные колебания перекрываются приращением, которое образуется первичным трендом, но в основном падение равно одной-двум третям или даже 50%.

Рис. 1. Вторичные реакции.

Малые колебания имеют продолжительность от нескольких часов до 3 недель. Они формируют части периодов, которые составляют первичные и вторичные колебания, поэтому не особо ценны для трейдеров, ведущих долгосрочную торговлю.

3) Линия в теории Доу, как показатель изменения цен

Линию теория Доу определяет в качестве изменения цен за период от 2-3 недель, в течение которого отклонение обоих индексов составляет примерно 5% от их среднего значения. Такие изменения характеризируются как аккумуляция, т.е.

переход акций к известным владельцам, или распыление, т.е. переход акций к мелким владельцам. Повышение линии говорит об аккумуляции и предвосхищении более высоких цен и наоборот.

Расположение линии посредине первичных колебаний говорит о горизонтальных вторичных изменениях.

4) Соотношение цен и объемов продаж по теории Доу является базисом

Как правило, во время спадов объемы продаж уменьшаются, а во время поддержки – увеличиваются. Если идет подъем цен, а объемы падают, или наоборот происходит увеличение объёмов при падении цен, то это является сигналом к возможному развороту тренда. Этот принцип теория Доу берет за основу, которая обязательно подтверждается соответствующими значениями индексов.

5) Теория Доу определяет тренд по поведению цен

Бычьему характеру рынка соответствует ситуация, когда последующие поддержки являются новыми более высокими пиками, а впадины устанавливаются над уровнем предыдущих минимумов. Медвежий характер определен убывающей последовательностью пиков и впадин.

На рисунке 2 показан пример бычьих трендов, которые прерываются вторичными колебаниями. На рисунке 2а указано три пика и впадины индекса, которые располагаются выше предыдущих. За третьим спадом следует поддержка, которая не достигла уровня прошлого пика.

После этого индекс падает ниже последней впадины и достигает точки Х, в которой берет начало медвежий тренд. На рисунке 2b после третьего пика индекс падает ниже предыдущей впадины, сигнализируя о начале медвежьего рынка, при этом ранее вторичные изменения характеризовали бычий рынок.

В случае же рисунка 2а впадина определяет первый минимум медвежьего рынка. Стоит отметить, что теория Доу считает пересечение точки Х на рисунке 2b не достаточным сигналом начала медвежьего рынка.

В этом случае рекомендуют воспользоваться осторожной стратегии и дождаться поддержки и падения индекса ниже точки Y. На рисунках 2c и 2d показана аналогичная ситуация с медвежьим рынком.

Рис. 2. Развороты первичного тренда.

В такой ситуации желательно подкрепить сигналы дополнительными сигналами. К примеру, дождаться подтверждения в изменениях объемов продаж. При отсутствии каких-либо подтверждений торговать необходимо осторожно.

Ведь технический анализ является методом определения моментов разворота тренда, который основывается на взвешенной оценке.

А так как теория Доу позволяет получить лишь частичную оценку, то полезнее всего использовать не менее пяти других индикаторов, которые также указывают на точки разворота тренда.

На рисунке 3 показан пример первичного разворота тренда при формировании «линии» на впадине или пике. При этом необходимо уметь различать обычные вторичные изменения и первые признаки формирования нового первичного тренда. Этот момент, пожалуй, является самым сложным в теории.

Рис. 3. “Линии”.

В этом случае желательно обратить внимание на поведение объемов продаж и оценку доходности предыдущего тренда.

Если в этот период рынок уже достиг третьей фазы, которой характерны спекуляция и ложные ожидания или распространение пессимизма и большое число ликвидаций компаний, то момент разворота считается более явным.

Первичный тренд может измениться и без третьей фазы, но такие развороты, как правило, недлительные. Наибольшие по амплитуде колебания наблюдаются в том случае, когда третья фаза имеет четко выраженные признаки.

6) Взаимная согласованность индексов теории Доу

Главным своим положением теория Доу определяет то, что оба ее индекса обязательно должны анализироваться совместно. Другими словами, любые изменения в одном индексе подтверждаются изменениями в другом. Пример согласования индексов представлен на рисунке 4.

Рис. 4. Согласование показаний Индустриального и Транспортного индексов.

Если считать, что фондовый рынок представляет собой барометр экономики, то, скорее всего, рост цен предложения по акциям продовольственных компаний происходит одновременно с ростом акций транспортных компаний.

Следовательно, согласованное изменение обоих индексов является логически обоснованным для подтверждения характера рынка. За основу также берется тот момент, что невозможна в здоровой экономике ситуация, при которой происходит только производство товаров, без последующих продаж.

Другими словами в рамках рынка происходит постоянное перемещение.

На рисунке 4а в точке А индустриальный индекс подает сигнал об образовании медвежьего тренда, после чего транспортный индекс в точке В подтверждает этот вывод.

На рисунке 4b отмечено формирование нового бычьего тренда: происходит резкий спад промышленности, после чего следует поддержка. После подъема цен выше уровня прошлой поддержки индекс достигает точки А, сигнализируя о начале бычьего тренда.

В этом же время транспортный индекс формирует два последовательных спада, определяя новый тренд в точке В.

В этой ситуации нередко возникает вопрос: какой из индексов точнее? В теории Доу транспортный индекс определяется как более точный индикатор.

Из этого следует, что говорить о начале нового тренда можно только тогда, когда транспортный индекс преодолеет предыдущий пик вторичного колебания в точке В. Это же является подтверждением согласованности индексов, что сигнализирует о необходимости скупки ценных бумаг.

На рисунке 5 отображена ситуация, когда учитывались изменения только одного из индексов без подтверждения согласованности со вторым. В этом случае можно получить ложные сигналы.

Рис. 5. Пример поведения индексов в 1930 г.

В сентябре 1929 года начался медвежий рынок, длившийся до 1932 года. В конце октября 1929 года его формирование подтвердили оба индекса. В июне 1930 года оба индекса достигли рекордного минимума, после которого в августе сформировалась поддержка и реакция.

Индустриальный индекс под действием коррекции превысил предыдущий пик, что многие посчитали сигналом к завершению медвежьего тренда. Однако промышленный индекс не показал согласованность с индустриальным.

Таким образом, медвежья тенденция продлилась еще два года, вопреки прогнозам.

Выводы по теории Доу

Таким образом, можно сказать, что теория Доу определяет направление первичного тренда, без рассмотрения его амплитуды и длительности. Образование нового тренда считается действительным только после согласованности изменений обоих индексов, при этом его наличие подтверждается до тех пор, пока индексы вновь не покажут согласовано обратную ситуацию.

Согласно теории Доу все основные рынки, будто бычий или медвежий, состоят из трех различных фаз развития. Очень полезно анализировать и выявлять эти фазы, для определения точек разворота. Этот способ дополнительного анализа очень полезен в том случае, когда сложно интерпретировать показания индексов.

Следующие статьи:

Предыдущие статьи:

Источник: http://Forex-traider.ru/dlja-nachinajuschih/stati-o-foreks/194-stati-o-foreks/1379-teorija-dou-na-finansovyh-rynkah

10 принципов теории Доу

Безусловно, нужно разрабатывать новые системы технической торговли, но важно также понимать базовые принципы, выдержавшие проверку временем. Они были сформулированы еще в начале прошлого века Чарльзом Доу.

Люди судят о состоянии экономики по состоянию фондового рынка. Если спросить среднего американца, что для него является олицетворением национальной экономики, большинство людей назовут индекс Dow Jones Industrial Average.

Это, конечно, не логично, потому что данный индекс уже устарел и отображает лишь 30 из более чем 10 000 доступных на биржах компаний. Тем не менее, именно так общественность смотрит на экономику.

По этой причине всегда нужно учитывать DJIA, поскольку он является барометром настроений общества.

Отцом теории Доу и индекса Доу-Джонса был Чарльз Е. Доу, живший с 1851 по 1902 годы. Он был первым редактором The Wall Street Journal, где с 1900 по 1902 гг.

опубликовал серию статей со своими наблюдениями фондового рынка. Позже Роберт Ри систематизировал эти статьи и в 1932 году издал в виде книги «Теория Доу».

Эксперты говорили, что Роберт Ри своей книгой внес даже больший вклад в теорию Доу, чем сам Чарльз Доу.

На самом деле, Доу прежде всего интересовался тем, как можно использовать цены на акции ведущих национальных компаний для создания предсказательного индикатора национальной экономики. Даже сегодня индекс DJIA имеет склонность опережать национальную экономику на 6 – 9 месяцев.

Доу не уделял большого внимания отдельным вопросам, а был сосредоточен, главным образом, на работе над индексом. Даже сегодня чистые приверженцы теории Доу основное внимание уделяют общему рынку. Фактом является то, что Доу не очень интересовался графическими моделями и техническими явлениями.

Тем не менее, его усилия по созданию индекса привели к возникновению теории Доу. Взгляды Доу считаются базовым видением структуры рынка.

И хотя он сам характеризовал движения внутри дня как непоследовательные, большинство его взглядов на поведение широкого рынка подтвердили свою актуальность также и для небольших движений внутри дня.

Знание теории Доу является обязательным для каждого трейдера. Сформулировать ее можно в виде следующих постулатов:

- Вся информация и эмоции определяются ценой.

- На любом рынке одновременно имеют место три тренда:

- Первичные тренды, которые могут длиться месяцы или годы

- Вторичные тренды, которые продолжаются в течение недель или месяцев

- Мелкие тренды, которые длятся несколько дней или недель

- Тренды обычно состоят из трех тестирований или промежуточных отрезков.

На данное наблюдение Доу, в значительной степени, полагался Р. Элиот при создании своей волновой теории.

Многие технические специалисты интерпретировали это таким образом, что рынок движется «тройками», после чего разворачивается.

Магия числа 3 восходит еще к временам Древнего Египта и Пифагора, поэтому многие специалисты ухватились за нее. Например, Эдисон Гулд назвал такое движение «Три шага и заминка», а Джордж Линдсей – «Три пика и дом с куполом».

Когда такие три отрезка формируются, их очень легко заметить.

- Тренды часто считают вторичными реакциями.

Они представляют собой тестирование под углом двух или более уровней поддержки или сопротивления и формируются последовательным тестированием повышающихся High при повышающихся Low и понижающихся Low при понижающихся High. Тестирование уровней поддержки и сопротивления – один из самых важных постулатов технического анализа.

- Изменение тренда определяется как невозможность преодолеть уровень предыдущего High или Low. А нарушение тренда широкого рынка определяется по нарушению линии первичного тренда.

- Боковое движение цены с колебаниями в диапазоне 5% или меньше обычно свидетельствует о накоплении или о распределении.

- Учитываются только цены закрытия.

Даже сегодня именно цены закрытия рассматриваются как подтверждение намерений рынка. Они считаются более важными, чем крайние значения, которые могут появляться внутри дня.

Это, в значительной степени, обусловлено тем, что цены закрытия представляют позиции, которые участники рынка считают достаточно сильными, чтобы захотеть перенести их через ночь.

Если придерживаться этого принципа, то можно упустить из виду High и Low дня, но чистые приверженцы теории Доу считают их простыми отклонениями и не придают им значения.

- Чем более продолжительный тренд, тем более значительной будет вторичная реакция, когда она возникнет.

- Пробой и/или истощение должны подтверждаться объемом.

- Любой экстремум индекса Dow Jones Industrials Average должен быть подтвержден экстремумом индекса Dow Transportation. Только в этом случае он может считаться действительным.

Другими словами, чтобы динамический тренд продолжался, Dow Jones Industrials Average и Dow Jones Transportation должны идти в одном направлении и продолжать печатать новые High/Low. Невозможность сделать это говорит о приближении разворота рынка.

Теоретической основой для такого утверждения служит то, что, если вы что-то производите, то должны будете свою продукцию транспортировать. А если вы не перевозите свои товары, значит, вы не продаете то, что производите. И наоборот, если перевозится больше, чем производится, то портфель заказов – слабый.

Этот принцип является универсальным взглядом на общее состояние экономики.

Торговля по теории Доу предполагает применение на практике базового постулата о том, что серия последовательно повышающихся High или понижающихся Low свидетельствует о том, что динамический тренд сформировался и продолжается.

И наоборот, неспособность рынка поддерживать формирование последовательно повышающихся High или понижающихся Low обычно свидетельствует о завершении динамического тренда.

Понимание этого принципа может существенно помочь даже при торговле внутри дня.

Пояснение: Следует отметить, что теория Доу о повышающихся High и понижающихся Low всегда дает запаздывающие сигналы и позволяет выявить вершину или дно только после того, как они уже сформировались.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

Источник: https://utmagazine.ru/posts/17706-10-principov-teorii-dou

Как торговать биржевым индексом Dow Jones

Первородным индексом на рынке подобных инструментов является индекс Доу Джонса. Современные фондовые биржи, на сегодняшний день, не представляют свое существование без наличия в своем арсенале инструментов для торговли биржевыми индексами.

Сам Доу Джонс в свое время был обычным журналистом, который имел смелость выдвинуть теорию по поводу оценки рыночных закономерностей. По его мнению, она должна была работать намного эффективнее, если попробовать использовать в комплексе еще и показатели компаний в определенной отрасли.

Виды и анализ биржевого индекса Доу Джонса

Данный элемент анализа делится на две разновидности: промышленный и транспортный. Первый основан на работе самых крупных промышленных предприятий, второй же основан на работе тех компаний, которые специализируются на перевозках. Для полного восприятия трейдером основ и принципов работы данного индекса по обеим категориям, рассмотрим их более детально.

Первое появление промышленного индекса Джонса было в 1986 году и базировалось на изучении крупнейших производственных компаний США. Но сегодня ситуация нечто иная, потому как данный инструмент немного поменялся. Вернее, если говорить конкретнее, то изменилось количество организаций, которые в него входят. На данный момент таких тридцать, чем обусловлено название Dow Jones 30.

Что касается транспортного индекса, его появление берет начало в 1884 году. Основывался данный элемент на аналитике акций компаний, осуществляющих железнодорожные перевозки. Таких фирм на тот период времени было 9 из 11 существующих.

До сегодня суть такого индекса никак не изменилась, а вот говоря о составе, здесь произошли некие изменения.

На сегодняшний день железнодорожный транспорт не является основным в области как грузовых перевозок, так и пассажирских, поэтому в данный список вошли компании, осуществляющие транспортные и авиационные перевозки.

Как результат можно отметить, что сегодня финансовый рынок базируется на основе Dow Jones 30, что вполне объективно для данной ситуации.

Как доказательство, можно отметить тот факт, что трейдеры многих стран мира, когда осуществляют технический анализ рынка, берут во внимание именно этот фактор прогнозирования.

Тем не менее, данный индекс нельзя назвать всеобъемлющим инструментом и масштабным в использовании для качественной работы на рынке.

Скорее наоборот, данный элемент является достаточно узким, так как его суть заключается в том, чтобы использовать отчетные данные однотипных компаний.

Конечно же, можно говорить о той ситуации, которая складывается в определенном конкретном сегменте, но что касается экономической составляющей страны в целом, данный показатель не может являться основополагающим.

Но, тем не менее, индекс Доу Джонса для финансового рынка США является одним из базовых элементов.

Собственно говоря, каждый финансовый индекс имеет свои показатели, свойства, анализ и методы использования. Опираться на один из каких-либо подобных не стоит, так как это не будет профессиональным поведением на биржевом рынке. Поэтому, ознакомившись с вышеперечисленными функции конкретного индекса можно сказать, что его использование достаточно сильно влияет на работу трейдера.

Но если говорить о ее качестве, то использование сугубо одного показателя не даст должного результата тем, кто настроен получать прибыль, осуществляя торги фондовыми индексами на бинарных опционах. Собственно, поэтому, необходим достаточный опыт, знания и цель.

Источник: https://practicalbinary.ru/kak-torgovat-birzhevyim-indeksom-dow-jones

Теория Чарльза Доу. Применяем для торговли на рынке Форекс

Для того чтобы понять по какому именно принципу работает технический анализ, следует предварительно ознакомится с той информацией, которая возникла в самом начале. Первоисточником технического анализа по праву считается теория Доу. Она существует на протяжении столетия. Именно данная теория представила нам технический анализ в том виде, которые есть на сегодняшний день.

Создателем теории является Чарльз Доу. Он 2 года работал в одном достаточно известном издании, где в колонке, которую вел, впервые сформулировал эту теорию. В тексте собственных статей Доу рассматривал составляющие рынка, где реализуются акции, и рассматривал возможности их использования в процессе определения экономической ситуации.

В 1902 году Чарльз Доу умер, а его теория, будучи уже в законченном виде так и не была опубликована. Публикацией теории занялись его последователи, а точнее В.Гамильтон, Р.Риа, Д.Шеффер, а также Р.Рассел.

Доу был поистине достаточно интересным человеком, поскольку он создал собственную компанию и журнал. Даже тот факт, что он родился в простой фермерской семье, и не имел высшего образования, не остановило его на пути к достижению успеха.

На протяжении нескольких лет Чарльз успешно занимал должность репортера и редактора в различных издательствах. Работая в одной провинциальной газете, Доу получил задание высветлить в своих статьях самые разнообразные исторические события.

В результате этого он приступил к изучению исторических событий в области экономики, что со своей стороны послужило началом его дальнейшей деятельности.

Посмотреть ТОП 10 рейтинг брокеров и открыть счет, сейчас!

Те исследования, которые проводил Доу, были очень глубокими и каждый момент рассматривался максимально детально. Все старания не прошли даром, и его большой труд был по достоинству оценен руководством. После этого начался период его тесного сотрудничества с самыми богатыми и успешными людьми, в том числе и с трейдерами.

Именно такая работа дала возможность максимально подробно изучить все основные подводные камни свойственные финансовому рынку. Богатые люди в процессе не принужденной беседы, да еще и со стаканчиком хорошего спиртного без секретов рассказывали все тайны и тонкости финансовых операций.

Именно эту информацию Чарльз внимательно записывал в свой блокнот.

После этого Доу переехал жить в Нью–Йорк. Здесь произошло его знакомство с Э. Джонсом, который также занимался журналистской деятельностью. Именно так возникла компания ставшая основой современного индекса Доу-Джонса.

Доу за всю свою жизнь преодолел массу самых различных трудностей и его старания не могут не вдохновлять.

Не имея за душой ни гроша и работая на должности самого простого репортера в провинциальном издании, он смог создать технический анализ, который на сегодняшний день пользуется огромным уровнем популярности на мировом финансовом рынке и на рынке Форекс в частности.

Основа технического анализа – это ни что иное как теория Доу. В связи с этим все кто решают вести свою деятельность на Уолл-Стрит предварительно занимаются изучением данной теории.

Важна каждая деталь

Придя работать на рынок нужно раз и навсегда запомнить, что в процессе торговли на Форекс нужно учитывать все даже не значительные моменты. Доу считал, что цена актива определяется всеми данными, которые уже были и еще будут.

Эмоциональная составляющая, возможная инфляция, информация об учетных ставках уже изначально входят в состав стоимости. Помимо этого сюда залаживаются даже те данные, которые бы, казалось, не, имеют никакого отношения к стоимости.

Это говорит о том что стороны – участники имеют возможность дать некоторые прогнозы относительно того каким именно образом будет развиваться ситуация в дальнейшем.

На самом деле стоимость подразумевает рассмотрение тех факторов, которые влияют на данный момент времени, и вероятно будут влиять в будущем.

В зависимости от того как именно изменяется рыночная ситуация, рынок корректируется и так же меняется.

Всем трейдерам известно что, работая на рынке нужно обращать внимание на все детали и нюансы. При этом в то время когда жил Доу идею можно было назвать революционной. Даже то, что для анализирования графика не нужно ничего кроме самого графика считалось немыслимым.

Основу теории составляет стоимость, но при этом он рассматривал рынок как единственное целое, а не в отдельности по каждому активу. Те, кто продолжил работать над его трудами, самостоятельно адаптировали теорию под каждый актив.

Согласно теории Доу рассматривая весь рынок в целом, нужно внимательно следить за тем как именно перемещаются основные рыночные индексы.

При их перемещении в тренде можно отметить, что на движении сказываются действия инвесторов.

В смысл теории помещен момент, касающийся фундаментальных концепций относительно ситуации в компании финансового плана, что немаловажно в процессе ведения торговых операций на основе акций.

Исходя из этого, можно сделать первый итог, что на рынке учитывается много моментов и возникает достаточное количество подсказок с помощью которых можно спрогнозировать как именно будет развиваться ситуация дальше.

Основные тренды

Следующим этапов в теории Доу был анализ трендов. В случае, когда рынок начинает движение в том или ином направлении это никогда не будет выглядеть как ровная линия.

Перемещение рынка на восходящем выглядит так:

- Подъем вверх

- Откат

- Новое движение верх

На нисходящем все зеркально наоборот.

После того как произойдет откат последует новый подъем, затем снова откат и снова подъем. Так будет происходить, пока тренд не изменится.

Таким образом, каждый тренд условно делится на части. У каждой из этой части есть самое высокое и самое маленькое значение.

В случае поднятия тренда вверх последующее высокое значение будет выше чем то, которое было перед этим. Та самая ситуация будет и с нисходящим трендом каждое минимальное значение обнуляет то которое было перед этим.

Согласно теории Доу существуют такие тренды:

- Главный;

- Последующий;

- Незначительный.

Главный тренд занимает временной промежуток больше чем год. Последующий – 3 недели – 3 месяца. Достаточно часто такой тренд передвигается в противоположном от общего тренда направлении. Длительность незначительного тренда может составлять до 3 – х недель. Этот тренд зачастую не выходит за рамки общего.

Узнайте как заработать на рынке Форекс

Главный тренд

Этот вид тренда можно по праву назвать ключевым рыночным движением. Для того чтобы его определить с помощью графика следует воспользоваться самым большим таймфреймом.

Этот тренд имеет возможность оказывать существенное влияние на все остальные виды трендов. Согласно теории длительность глобального тренда может составлять около 3–х лет, но это не фиксированный период и он может меняться.

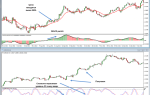

На ниже представленном скриншоте происходи переход к месячному ТФ и рисуется линия тренда.

Главный тренд не теряется, пока не возникнет конкретных предписаний относительно его закрытия. В качестве предписания может выступать закрытие рынка со значением меньше чем предыдущий максимум.

Последующий тренд

Перемещение рынка осуществляется в направлении главного тренда. Зачастую последующий тренд имеет свойство идти в обратную сторону от главного.

Таким образом, в то время как главный поднимается вверх, последующий направляется вниз. Таким образом, осуществляем переход из однодневного ТФ и рисуем линии последующего тренда. Здесь можно отметить, что идет противоположное движение, так как сказано в теории.

Согласно теории последующие тренды имеют способность длится на протяжении трех недель и даже з–х месяцев. Что касается отката в противоположную от главного тренда сторону, то он может быть в интервале от 30–60 процентов от общего показателя движения.

Кроме этого стоит обратить внимание, что у последующего тренда уровень волатильности гораздо выше по сравнению с основным.

Незначительный тренд

Согласно теории продолжительность незначительного тренда может составлять около 3–х недель. Зачастую он подразумевает процедуру коррекции к последующему тренду.

Тренды Доу на Форекс

Рассматриваемая сегодня теория в большей мере предназначена для применения к фондовому рынку, и рынку Форекс. Именно в связи с этим рассматриваются такие длительные периоды равные неделям и даже месяцам.

В связи с этим можно применить первый принцип, при котором рынок обращает внимание на все моменты для того чтобы подогнать этот временной период и для торговли бинарными опционами. Данный процесс представлен на указанных скриншотах в которых использовались небольшие ТФ.

К примеру

- Главный – 1 месяц ТФ;

- Последующий – 1 день ТФ;

- Незначительный – 1 час ТФ.

Второй случай

- Главный – 1 день ТФ;

- Последующий – 1 час ТФ;

- Незначительный – 5 минут ТФ.

Именно таким образом ведется графический анализ. Открывается график, где представлен 1 дневной таймфрейм и рисуется линия тренда. То же самое делается с 1 часом и 5 минутами. В результате этого образуется три цикла ценового перемещения. Мы как бы проникаем в глубину графика с уменьшение временного интервала.

Эти действия легли в основу стратегии Три экрана Элдера

Основные периоды рыночного тренда

В теории Доу указывается, что каждый тренд поделен на 3 основные периода:

- Накопительный период

- Период публичного участия

- Период “паники”

Для того чтобы понять эти периоды как можно лучше рассмотрим их с помощью примеров основанных на восходящем рынке для акций такой компании как СБЕРБАНК РФ

Накопительный период

Накопительный период является первым в восходящем тренде. Как раз в это время вкладчики совершают вход в рынок. Данный период в основном начинается после того как заканчивается нисходящий тренд. К этому времени основная часть новостей носящих негативный характер обработана, после чего инвесторы даже в случае невысокой стоимости находят в активах перспективу.

На самом деле уловить это накопительное время достаточно тяжело. Очень часто период накопления наступает следом за нисходящим трендом. Но при этом это может быть лишь последующий тренд в теле нисходящего тренда. Таким образом, взамен ожидаемого нового тренда оказывается откат, носящий временный характер.

https://www.youtube.com/watch?v=vDaeQNtSZR0

Если подойти к вопросу с технической стороны, то параллельно с новым трендом всегда идет период консолидации. В это время рынок начинает боковое движение, после чего отображает тенденцию к росту.

Осуществить подтверждение рынка возможно только в том случае если рынок он не сменил предшествующий минимум.

Период публичного участия

Категория преуспевающих вкладчиков успевают совершить во время накопительного периода. Они считают, что все плохое, что могло быть уже осталось далеко позади. При развороте тренда наступает период участия.

Показатели экономического характера становятся гораздо лучше, на рынке возникают положительные новости. Чем большее количество новостей даного характера возникает, тем больше инвесторов добавляется на этом периоде.

Эту фазу можно назвать одной из самых продолжительных. Для нее характерно самое активное перемещение. Идет постоянное обновление максимумов выгодных для инвесторов.

Период паники

В этот период инвесторы, вошедшие в период накопления, осуществляют выход из рынка. На этом этапе рынок демонстрирует поведение, которое трудно объяснить.

Большинство инвесторов под влиянием такого сильного тренда ошибочно думают что такая ситуация останется не изменой на протяжении длительного периода времени и спешат как можно скорее войти в рынок. В данной ситуации главные участники постепенно покидают рынок или же уже давно вышли из него.

Данные инвесторы осуществляют приобретение во время самого высокого значения тренда, а следом за этим происходит существенное падение. Для определения данного периода нужно внимательно рассмотреть все основные признаки завершения рынка. Здесь стоит обратить внимание, что чем выше показатель роста, тем больше дальнейшее падение.

Эту ситуацию не так давно приходилось видеть на китайском фондовом рынке. Ситуация с композитным индексом действительно очень драматична. Огромное количество людей не имеющие нужного опыта и знаний вкладывали средства и в результате остались ни с чем.

Если бы было хоть малейшее представление о теории Доу, то они смогли бы догадаться как развиваются события во время панического периода и смогли бы не потерять свои денежные средства путем реализации имеющегося актива до того момента когда произошло рыночное падение.

Такая же ситуация складывается когда главный тренд медвежий, и при этом движется вниз. Все происходит точно так же. В период продажи возникает паническое настроение, приводящее к массовому сбрасыванию активов, что влечет ценовое падение следом, за которым пойдет рост.

Узнайте как заработать на рынке Форекс

Подтверждение индексами

На сегодняшний день самым высоким уровнем популярности пользуются такие индексы созданные Доу:

- Промышленный

- Транспортный

Их можно назвать усредненной стоимостью тех акций, которые входят в их состав.

Теория указывает на общий рыночный настрой, который подтверждается направленностью индексов, которая совпадает. Такая ситуация имеет место для рыночных акций, но и одновременно с этим имеет значение для валютного рынка. Если происходит не совпадение индекса, то говорить о четкой направленности тренда не приходится.

Чтобы определить ситуацию, происходящую на американском фондовом рынке, применяется корреляция промышленного и транспортного индекса.

Подтверждение объемом

Для трейдеров не станет новостью, что соотношение валют не имеют объемов, но в условиях рынка торгующего акциями можно найти о них всю интересующую информацию. Именно поэтому чтобы спрогнозировать ситуацию относительно акций следует обращать внимание на некоторые финансовые характеристики компаний, которым они принадлежат. Не лишним будет учесть информацию, касающуюся объемов.

Если верить теории, то ничего сверх сложного здесь нет. При повышении тренда параллельно должны возрастать объемы и соответственно, наоборот, при понижении тренда снижаются объемы.

Показатель объема увеличивается в связи с тем, что трейдеры занимаются активной скупкой акций в период накопления, а также период участия. Невысокие объемы в период коррекции говорит о том, что большая часть трейдеров не закрывают ордера, ведь предполагают, что общий тренд имеет большую силу.

Когда идет не совпадение объемов и тренда, то это свидетельствует о завершении. Предположим, что рынок направляется вверх, размер объемов при этом падает. В результате этого медведи сдвигают рынок в бок. Когда покупатели начинают торговать или же вообще выходят с рынка, то наврядли рынок будет продолжать свой рост.

Согласно теории в случае подтверждения тренда объемами показатель ликвидности будет перемещаться следом за трендом, но, ни как не в противоположную сторону. Нужно в очередной раз акцентировать внимание на том, что валютные пары не имеют точных объемов.

Но при этом есть возможность получить приблизительные данные в качестве открытого интереса.

Тренд функционирует до определенного момента

С помощью тренда можно определить тенденцию, то есть, то в каком именно направлении будет перемещаться рынок. Существует одно верное правило, говорящее о том, что ни в коем случае нельзя вести торговлю против тренда.

Доу утверждал, что тренд работает до момента появления конкретного подтверждения его окончания.

Следует сказать, что нужно четко различать последующее и незначительное движение с разворотом. Торговый процесс против тренда имеет огромное количество разнообразных рисков.

Чарльз Доу в своей теории говори о том, что нужно вычислять силу тренда, а также прогнозировать разворот. Тот же смысл прослеживается в изданиях М.Принга. Главный способ, с помощью которого можно подтвердить факт разворота – это анализ самых высоких и самых минимальных данных.

Уже говорилось о том, что цена не может передвигаться по четкой прямой линии. У нее всегда есть подъемы и падения.

Напомним, что теория Доу указывает, что разворот тренда происходит в случае конкретных указаний. Какой они имеют вид? При невозможности обновления минимальных и максимальных значений тренд должен разворачиваться.

Результат теории

Теория Доу стала основой технического анализа, который используется до сегодняшнего дня. Помимо технического анализа, теория стала почвой для волн Элиота.

У каждой теории есть свои определенные особенности, с которыми приходится сталкиваться на практике, то же самое и с теорией Доу.

Указания на разворот носят боле консервативный характер и в основном возникают после конкретного разворота и преодолении достаточно большого промежутка.

Изменения также коснулись индексов. В то время когда жил и творил Чарльз Доу все вращалось вокруг железных дорог, а сегодня человечество идет рука об руку с информационными технологиями. Необходимо всегда следить за изменениями и изучать новые виды индексов.

Теория Доу имеет уникальное свойство адаптироваться под условия нового рынка, в том числе и рынка Форекс, который претерпевает многих изменений почти ежедневно.

Источник: https://forexareal.ru/teoriya-charlza-dou.html