Ныряй глубже: “вершина” и “дно” в волнах Эллиотта

09.02.2016

Автор: Евгений Качалов

Наверное, Вы уже не раз слышали о волновой теoрии Эллиoтта. Возможно, что даже кто-то из Вас использует ее как базовую стратегию в торговле на Forex. Но знаете ли Вы все тонкости волнового анализа?

Статью подготовил трейдера-аналитик AcademyFX Евгений Качалов.

Стоит сказать, что вoлны Эллиoтта – это слегка необычное представление максимумов и минимумов цены. Цена имеет как вершину, так и дно. Следовательно, вполне разумно предположить, что вершина – это максимум, а дно – минимум.

Однако в вoлнах все не совсем так. Вершина не является наивысшей отметкой, а дно – наименьшей. Звучит странно, согласитесь. В вoлновой теoрии цена «передвигается» паттернами, которые мы, как трейдеры, различаем. И в действительности дистанция, которую проходит паттерн, не обязательно заканчивается на максимуме/минимуме.

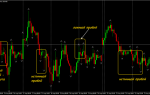

Как, например, на данном примере:

На пример №1 видно, что это восходящая 5-ка с усечением в 5-ой волне. Посмотрите на третью волну: видите, что ее вершина выше, чем у пятой волны? Следовательно, последняя цена паттерна, на которой «сошлись», формируется по завершению 5-ой волны. Иными словами, путь, который преодолела пятерка, – это промежуток от отметки 0 и до отметки 5.

- Когда Вы будете протягивать сетку Фибоначчи, для определения отката, то тянуть ее нужно на фактический промежуток от 0 до 5.

- Когда Вы будете определять соответствие движущих волн, то расширение нужно будет тянуть через точки 0 – 5, которые являются окончанием коррекции.

Для волнового анализа такое же правило характерно и при торговле в треугольнике Форекс, когда волна E не обязательно является минимальной отметкой, в «ускользающем» флете Форекс, где С превосходит локальный минимум.

Если говорить про комбинации, то там из-за сильного шума завершающий паттерн, собственно, никогда не является локальным максимумом/минимумом. Это так называемые ортодоксальные (последовательные) точки – точки завершения паттерна.

Последовательные тoчки Вы можете увидеть на графике ниже: Вoлны Эллиотта (1) – завершение импульса, а не минимум, (w) (усеченная 5-ка в волне С зигзага) и (z) (завершение двойного зигзага и завершение двойки – располагается между мaксимумoм и минимумoм).

Что ж, мы с Вами разбираем волны уже не один вебинар, надеюсь, что Ваш профит только растет. Приглашаю всех трейдеров на свой бесплатный вебинар в эту среду, разберем интересные ситуации, пообщаемся на тему волн и не только. Мы разбираем множество интересных инструментов на своих вебинарах, например, индикатор Ишимоку.

Источник: https://academyfx.ru/article/volny-elliotta/834-nyryaj-glubzhe-vershina-i-dno-v-volnakh-elliotta

Почему я не буду использовать в анализе волны Эллиота? PART2 для COINBASE:ETHUSD от AboutCrypto

Предыдущая идея вызвала большой резонанс в комментариях и в личке. Я бы сказал ОЧЕНЬ большой, поэтому я решил описать более подробно свое мнение на этот счет.

Подчеркну, это мнение отдельного трейдера, вы можете быть с ним как согласны, так и нет. Эта точка зрения может быть и правильной и неправильной, выбирать вам. Читайте до конца. На комментарии я отвечу всем.

Итак, немного моих аргументов, да и сверху это шуточный график.

Если кратко, то если взять 5 “элиотчиков” и дать им один и тот же график, то скорее всего мы получим 5 совершенно разных прогнозов на рост и коррекцию. Да, и каждый из них сделаем по примерно 3 варианта вероятного движения исходя из волн, и не в одном не будет точных аргументов.

Дело в том, что в волнах Эллиота используются математические соотношения, которые можно приплести вообще куда угодно и найти на любом графике любого актива на любом временном промежутке.

Волновая теория Эллиота это искусство, в котором субъективная оценка специалиста имеет весомое значение. Поэтому 5 разных людей сделают разные анализы.

По волнам Эллиотта невозможно даже определить где хотя бы приблизительно закончится формирование той или иной новой волны.

Да, согласно теории Эллиота, импульсные волны (они бывают разными) формируются на основе чисел Фибоначчи (метрики указаны ниже)

•Волна 2 – 50%, 61.8%, 76.4%, или 85.4% от волны 1 • Волна 3 – 161.8% от волны 1 • Волна 4 – 14.6%, 23.6%, или 38.2% от волны 3 • Волна 5 – 61.8%, 100%, или 123.6% от волны 1

Ну и как вам этот разброс? И это лишь для импульсных волновых образований, а есть же еще и коррекционные и там совсем другая история с множеством вариаций и разбросов по соотношениям Фибоначчи. Это похоже на игры со статистикой, где чем больше вариации ты задаешь, тем, естественно, выше шанс того, что, действительно, так или иначе когда-нибудь на рынке сформируются волны, близкие к моделям, сконструированными Эллиотом.

В теории Эллиота вообще нет четкой схемы. Волны могут растягиваться практически как угодно и никогда не знаешь где конкретно волна пойдет наверх/вниз и насколько сильно

Да, иногда вы будете находить на рынке вполне себе “идеальные” волновые формирования Эллиотта. Поверьте, крайне мало было ситуаций, где Эллиот помогал бы нам определять идеальную зону покупки и продажи. А не это ли самое важное в трейдинге?.

Посмотрите на торговые сигналы многих трейдеров на Trading View и просто посчитайте как часто их прогнозы срабатывали.

И когда все же сможете найти сработавшие сигналы, то задайтесь вопросом – а разве это по волнам Эллиотта сработал сигнал? (Намек на линии поддержки и сопротивления и другие работающие инструменты)

Я догадываюсь почему их используют. Первое, это проще психологически. Разволновка дает хоть какое то представление (вероятно ошибочное) насчет будущего.

И лучше чтобы было хоть какое-то, нежели его не было. Поэтому трейдеры его используют.

+ вклад сделали “трейдеры-гуру”, которые учат новичков хоть чему то, чтобы взять деньги и делают популярным этот инструмент, и о нем говорят на каждом шагу в интернете.

В заключении хочется сказать, что пока что наиболее эффективными инструментами технического анализа на крипторынке да и вообще – являются индикаторы MACD , Средние скользящие линии (Moving Averages), RSI , Облако Ишимоку, линии поддержки и сопротивления, графические фигуры, уровни Фибоначчи, индикатор объемов и стакан котировок на биржах.

А почему эти инструменты работают вы задавали себе вопрос? Я могу подсказать. Трейдеры по всему миру их используют. Трейдеры знают уровень 0.618, пробитие линий сопротивления и поддержки в трендах и фигурах, дивергенцию, перекупленность/перепроданность. Ну вы поняли, и применяют их, и рынок двигается. Волны Эллиота это очень субъективный инструмент, где 5 трейдеров на одном графике найдут разные разволновки. Безусловно один из них попадет. Но как применять на практике инструмент, который не является точным? Чтобы испытать удачу?

Источник: https://ru.tradingview.com/chart/ETHUSD/yIFUgAfr-pochemu-ya-ne-budu-ispolbzovatb-v-analize-volny-ehlliota-part2/

Коррекция по теории Волн Эллиотта. Антон Ганзенко

После рассмотрения коррекционных моделей «зигзаг» и «плоскость»

стоит упомянуть о корректирующих комбинациях в теории Волн Эллиотта.

Что представляет собой Коррекция по теории Волн Эллиотта

Корректирующими комбинациями Эллиотт называл движущееся в боковом тренде (флэте) волновые комбинации «двойная тройка» и «тройная тройка». Простая тройка может представлять собой зигзаг или плоскость; повторяющиеся тройки представляют собой простые комбинации, которые развиваются в боковом тренде.

Двойные и тройные тройки, в большинстве, являются горизонтальными по характеру движения и не несут в себе основное движение рынка. Поэтому двойные и тройные тройки представляют собой коррекционную модель движения и несут в себе не основное движение рынка, а побочное (коррекционное).

Ортодоксальные вершина и дно

Бывает, что конечные точки модели отличаются от соответствующих значений, в таком случае окончательная модель называется ортодоксальной. Образование ортодоксальных точек или вершин в свою очередь образовывает ортодоксальные вершина и дно.

Чередование

После изучения моделей движения рынка по теории Волн Эллиотта стоит обратить внимание на возможные чередования, которые данные модели могут образовывать. Сами чередования не дают 100 процентной гарантии того, что произойдёт именно так, но оно даёт ценную информацию чего следует ожидать, а чего нет.

Чередования в импульсных волнах

Если волна 2 резко корректируется, то коррекционная волна 4 будет корректироваться в боковом тренде и наоборот.

Волновые удлинения являются чередованием по длине. Самый распространённый случай: первая волна – короткая, третья – удлинённая, пятая короткая. Также бывают случаи, когда волновое удлинение происходит не в третьей волне, а в первой или пятой, но только один раз во всех случаях. Подробнее об удлинении написано здесь.

Чередование в корректирующих волнах

Если боковая коррекция (флэт) начинается с плоскости, то в качестве продолжения ожидается зигзаг. Также возможна обратная закономерность. После коррекции зигзагом возможно образование плоскости.

Также весьма часто бывает, что значительная коррекция, начинаясь с зигзага, приобретает сложный вид. Получая новые зигзагообразные модели движения, и постепенно усложняя существующую структуру.

На этом изучение моделей движений заканчиваем. В следующей статье рассмотрим методы технического анализа по теории Волн Эллиотта: прогнозирование коррекции и формирование каналов.

Антон Ганзенко

Источник: https://esterholdings.com/ru/korrektsiya-po-teorii-voln-elliotta/

МанВал гильдия инвесторов

Программы для чтения книг по волновой тории, свечной теории, графическому анализу скачанные с библиотеки сайта.

alexastrader, Большое спасибо за предоставленные книги . К сожалению в данной книге Бенджамин Грэхем «Разумный инвестор»

полностью отсутствует текст на русском языке . Остались только цифры и английские буквы . Возможно это моя проблема, но проверьте пожалуйста файл .

И покупай реальную книгу всегда, чтоб в мозгах информация реально осела… Скачивание это чисто для ознакомления. Согласись реальная книга на столе или полке рядом с тобой это твой багаж знаний. Счастье купить книгу такую, в молодости я на последние деньги покупал книги, меня друзья идиотом считали, лучше бы прогуляли говорили они)). Но я не мог удержатся))

Прочитал Роберта Хагстрома “Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов. Простые правила инвестора”.

Понравилась =)

Книга разведчика-нелегала АНДРЕЯ БЕЗРУКОВА (по легенде Дональд Хитфилд, руководил консалтинговой компанией в сфере стратегического планирования), проработавший в США более 20 лет. Работает советником Сечина “Роснефть” и преподает в МГИМО. Скачать книгу “Россия и мир в 2020 году. Контуры тревожного будущего”.

Книга эта хоть и далека от темы финансов, но одновременно и очень влияет и будет влиять на неё. Например цены на нефть на дестабилизации военной и политической обстановки на Ближнем Востоке.

Для понимания основ финансовой отчетности советую книгу Алексея Герасименко – Финансовая отчетность. Мне понравилась

Книга наиболее полно отражает методы свечного анализа. В книге более 180 моделей японских свечей, большинство из которых неизвестно в России (для сравнения, в книге Грегори Морриса описывается всего 55 моделей).

Дано описание каждой модели, ее стилизованное графическое изображение, и реальные примеры из российских акций.

О чём эта книга оглавление: Введение История возникновения. Хонма Мунехиса – биография и труды. методы Саката и философия свечного анализа. книги о свечном анализе на западе – Нисон, Моррис, Булковски, Тудела.

книги о свечном анализе в России – Сафин и др. особенности моделей на вершине. особенности модели на дне. особенности моделей продолжения. статистика. применение моделей на разных временных интервалах.

особенности моделей на рынке форекс.

список всех моделей.

Всё сылки удалил на закачку книг из библиотеки. Всё ребята, я вас давно предупреждал. Теперь ищите где хотите эти книги. Гугл итак эту ветку забанил из поисковика за книгу Пректера-Фроста… Потому что она была на 1 месте по выдаче при запросе…

И пожаловались из редакции, я удалил сылку, написал в Гугл, но кто там разбираться будет.

Оставил сылки на закачку только редких книг которые у нас не переиздают, например пособие по измерению волн циркулем молодого Пректера. Рамки и пару ещё.

Спасибо за подробные пояснения.

Владимир где купить книгу Хонма Мунехиса “Золотой источник трех обезьян” на русском языке? Первоисточник.

Кое что можете прочитать в моей статье 2010 года.

Книг Хонма на русском нет, нет и на английском. Если все пойдет нормально и здоровье позволит то через год будет перевод с японского книги “Секреты мастерства от Хонма Сокю”. Это более полный труд Хонма, “золотой источник” – это первый вариант этой книги.

Владимир Павлович Гусев посоветовал почитать про временные зоны Фибоначчи эту книгу:

Новые методы торговли по Фибоначчи, Авторы: Роберт Фишер, Йенс Фишер

Конечно вы можете её скачать через торрент, но реальная книга даст больше пользы. В книге описаны методы уже новые по торговле с помощью Фибоначчи. Книга написана Фишером вместе с сыном Йенсом. Первая же книга Фишера стала бестселлером «Приложения и стратегии Фибоначчи для трейдеров». В книге описываются шесть геометрических инструментов по Фибоначчи:

- Ряды суммирования Фибоначчи.

- Коррекции и расширения.

- Фибо каналы.

- Фибо эллипсы.

- Фибо спирали.

- Анализ временных целей Фибоначчи.

Книга бестселлер

«Приложения и стратегии Фибоначчи для трейдеров» Роберт Фишер

Оглавление книги:

- соотношение Фибоначчи;

- волновая теория Фибоначчи;

- работа с пятиволновой формой;

- работа с корреляциями;

- работа с растяжениями;

- множественные ценовые цели;

- временной анализ;

- объединение цены и времени;

- логарифмическая спираль;

- циркуль золотого сечения.

Потрясающая книга, я лично подвис на ней сейчас электронной версией к сожалению.

“Полная энциклопедия графических ценовых моделей” автор Томас Н.Булковски

Это просто новые открытия для меня, почитайте толькоч атсь оглавления этой чудесной энциклопедии: – Расширяющееся дно; – Расширяющиеся вершины; – Чашка с ручкой; – Чашка с ручкой, перевернутая; – Ромбовидное дно; – Ромбовидные вершины; – Двойное дно, – Двойная вершина, – Флаги, высокие и компактные; – Гэпы; – Дно “голова и плечи”; – Комплексное дно “голова и плечи”; – Вершины “голова и плечи”; – Комплексная вершина “голова и плечи”; – Рогообразное дно; – Рогообразные вершины; – Островные развороты; – Острова, длинные; – Вымпелы; – Прямоугольное дно; – Прямоугольные вершины; – Закругляющееся дно; – Закругляющиеся вершины; – Тройное дно; – Тройные вершины; – Прыжок дохлой кошки!

Эту книгу и две книги – Ниссон и Пректер вы обязаны купить иначе не состоитесь.

[quote=alexastrader]Книга бестселлер

«Приложения и стратегии Фибоначчи для трейдеров» Роберт Фишер

[/quote]С 10 минуты

Новые книги рекомендую William O'Neil Уильям ОНил.

Модель чашку с ручкой впервые описал Уильям Дж. О'Нил в книге:

- 1. “Как делать деньги на акциях.

- 2. “Как делать деньги на фондовом рынке. Стратегия торговли на росте и падении”.

- 3. “Преуспевающий инвестор. Что нужно знать, чтобы инвестировать с прибылью и избегать больших убытков”

Идеальный паттерн для входа в акцию Бил Онил.

Легендарный трейдер времён Великой Депрессии продавший все свои акции и акции всех своих клиентов перед 1929 годом.

Эта книга потрясла Уильяма ОНила и являлась лучшей книгой из всех когда либо написанных для него.

Джеральд Лоэб(Gerald Loeb). Битва за инвестиционное выживание (1935)

Ливермор величайший биржевой спекулянт в истории, он был одиночкой и самым успешным биржевым спекулянтом в Великую Депрессию и не только.

Пример из книги замечательный:

Вы не поверите, но популярные книги авторов Gil Morales Chris Kacher под названием

“In The Trading Cockpit with the O'Neil Disciples”

Источник: http://manval.manval.ru/comment/40505

Двойное дно и двойная вершина

Модель двойное дно напоминает букву «W», а двойная вершина похожа на букву «М». Свойства данных моделей очень схожи с известной «голова и плечи», но состоят, в отличие от последних, из двух, а не трех пиков. А теперь более подробно остановимся на особенностях двойного дна и вершины.

Описание «двойной вершины»

Модель «двойная вершина» образуется из двух пиков, расположенных на одном уровне, которые обозначены на графике точками 1 и 3. Построение модели сопровождается обозначением уровня спада (2), расположенного между двумя пиками. При преодолении его ценой, двойную вершину можно считать завершенной.

Как правило, второй пик (2) сопровождается значительно меньшим объемом торгов, рост которого происходит в точке прорыва (4). Далее происходит коррекция до отметки (2).

Чтобы отметить минимальный уровень ценового падения после прорыва, нужно от точки прорыва отложить вниз отрезок, равный промежутку между пиком и уровнем поддержки.

Описание «двойного дна»

Фигура «двойное дно» выстраивается аналогично «вершине», но только в зеркальном отражении. Также наблюдается увеличение объема торгов при прорыве вверх. Отличительной чертой данной модели можно назвать наличие возвратного хода цены до уровня прорыва.

Перед началом нисходящего тренда образовывается новый ценовой минимум, получаемый за счет увеличения объемов торговли на рынке. Далее наблюдается промежуточное восхождение, являющееся основой линии сопротивления.

Пока все происходит по правилам нисходящего тренда, но последующее ценовое снижение, не пройдя сквозь уровень предыдущего минимума, поворачивается в обратном направлении – вверх, одновременно заканчивая построение модели «двойное дно».

Данный этап расценивается, как потенциальный, поскольку разворот тенденции считается оконченным лишь в случае пересечения цен закрытия и предыдущего уровня сопротивления.

Лишь выполнение этого условия указывает на явный перелом, в противном случае движение может означать обычную горизонтальную фазу консолидации, когда тенденция продолжит развитие.

В идеальном варианте рассматриваемая модель должна обладать двумя четкими пиками, расположенными примерно на одном уровне. При этом первый пик сопровождается объемом торгов большим, чем второй.

Завершение модели можно отмечать лишь после стремительного прорыва ценой закрытия уровня спада. Такое положение говорит о переломе тренда.

Тем не менее, полностью исключить возврат к уровню прорыва, нельзя.

Отклонение от идеальной фигуры «двойное дно»

Естественно, что в условиях реальной торговли идеальный вариант описываемой схемы «двойное дно» не встречается. Например, пики могут быть расположены на разном уровне. Если второй пик превосходит требуемое значение, то это может сигнализировать о продолжении нисходящего тренда. Для решения этой проблемы созданы специальные фильтры.

В частности, не принимают во внимание значение фигуры «двойное дно» при преодолении уровня предыдущего пика ценой закрытия, но не на протяжении дня.

В качестве ценовых фильтров может быть использован критерий прорыва, принимаемый в процентах от цены.

Также применяется методика двухдневного прорыва, где ценовое закрытие не менее чем в течение двух дней должно фиксироваться выше отметки последнего пика. Это говорит о явном прорыве.

При помощи фильтров мы не получим истинную рыночную картину, однако можем избежать массы ложных сигналов, обнаружив фигуру «двойное дно».

Тем не менее, полностью полагаться на фильтры не стоит, при торговле всегда могут возникнуть некоторые неожиданные повороты.

Так, новый максимум устанавливается на волне бычьего тренда или на последнем отрезке, а далее цена совершит разворот. При наличии прорыва вверх, образовывается модель «бычья западня».

Как правило, основное количество технических трендовых сигналов можно считать достаточно надежными, поскольку иначе терялся бы смысл существующих методов анализа, основанных на теории следования за трендом.

Рисунок показывает ситуацию ложного прорыва вниз, преобразованного в «двойное дно». Это именно случай «медвежьей западни». Цена перед окончанием нисходящего тренда, слегка превышает уровень предшествующего минимума, а затем начинает повышаться. Для правильного понимания сигнала, применяют определенные ценовые и временные фильтры.

Ошибочная трактовка модели “двойное дно”, “двойная вершина”

Терминология «двойная вершина и дно» на финансовых рынках трактуется несколько двояко. Очень часто фигуры с двойным основанием принимаются за то, чем они не являются.

Такова особенность динамики цены: она во время своего роста при столкновении с предыдущим пиком или во время падения при столкновении с уровнем предыдущего спада, иногда не преодолевает их с первого раза. Зачастую происходит откат цены в противоположном направлении. Это не является переломом тренда.

Поэтому фигура «двойное дно» расценивается, как потенциальная и сформированная, когда ценой будет преодолен уровень предыдущего восхождения или спада. В иной ситуации может быть получен ложный сигнал.

На приведенном рисунке изображен пример ошибочной модели «двойная вершина». Уровень предыдущего пика (1) достигается ценой в точке (3). Зачастую данную ситуацию принимают за формирование «двойной вершины», в которой новый пик чуть выше предыдущего. Но это не является фигурой «двойная вершина» до тех пор, пока не будет пробит уровень точки (2).

Таким образом, следует находить верную трактовку ситуации, чтобы определить, является это откатом от предыдущего пика или отскоком от коррекции тренда. Напомним основное правило теханализа, гласящее, что тренд считается действующим, пока не наступают признаки разворота. Поэтому любые действия нужно совершать лишь после окончательного формирования фигуры подтверждения.

Источник: https://vpluse.net/patterny-foreks/346-dvojnoe-dno-i-dvojnaya-vershina

Волны Эллиотта и уровни Фибоначчи

Давно бытует шутка, что если перед одним графиком посадить двух волновиков, то они дадут 9 разных разметок. Чтобы немного упростить работу трейдера в поиске волн Эллиотта, в этой статье мы представим несколько простых критериев для поиска начала и окончания волн, а также несколько простых правил маркировки.

Приемы взяты из доступных каждому книг по волновому анализу и уровням Фибоначчи. Недостатком этих книг является то, что в каждой из них способы подсчета волн или уровней рассматриваются в отдельности друг от друга. Поэтому нашей задачей будет совместить их воедино.

Освоив их и применяя каждый день на практике, вы будете получать от своей работы удовольствие, т.к. приведенные ниже правила полностью формализованы. И чем вам не мечта трейдера — полная формализация торговой системы, всех построений и критериев подсчета.

Также следует добавить, что ваши решения о входе/выходе из рынка могут и даже должны (для вашего же блага) подтверждаться иными элементами вашей ТС — индикаторами, математическими уровнями, локальными пиками и проч., т.к. представленный ниже материал не является самодостаточным для определения точек входа.

Самой большой проблемой для волновика является определение волны в режиме онлайн. Подсчитывать волны на истории легче, чем в разгар торговли: здесь первая с откатом до 61.8% по Фибоначчи, здесь третья ушла до уровня расширений 261.

8% от первой, вот четвертая — затяжной и изнуряющий флэт с изобилием ложных пробитий и «захватом ордеров», вот пошла пятая, сделав 138.2% от третьей, а теперь по идее должен быть откат А-В-С… Но даже и на истории не всегда можно определить, «что это было»…

Давайте вспомним, как же выглядит рынок с точки зрения Эллиотта, а также разберем свойства каждой волны в отдельности.

Итак, всякий тренд (волна крупного порядка) состоит из подволн меньшего порядка. К примеру волна на 4-часовом графике состоит из подволн часового уровня и меньше.

Согласно модели Эллиотта, импульсная волна состоит из 5-волнового цикла в одну сторону и 3-волнового в обратную.

Далее, пять волн часового уровня складываются в волну 4-часового уровня, волновой цикл на 4-часовом графике складывается в волну дневного уровня и т.д.

Из свойств каждой волны также следует отметить следующие: 1-я волна, импульсная, состоит из 5-ти подволн, т.е. если волна в противоположную от тренда сторону имеет 5-волновую структуру, то, скорее всего, это будет не коррекция, а возможный разворот, хотя на форексе нужно быть готовым ко всему.

2-я волна, коррекционная, чаще всего откатывает к уровню 38.2%, 61.8% или 23.6% по сетке коррекции Фибоначчи. 3-я волна, импульсная, самая длинная, следовательно, самая профитная. Она может тянуться до уровней 138.2%, 161.8%, 238.2%, 261.8% от первой волны по сеткам расширений Фибоначчи. 4-я волна, коррекционная.

Для нее следующие правила: она не должна входить в зону первой, по классике, т.е. не перебивать вершину первой волны. Также она не должна откатываться ниже уровня 50% по сетке коррекций Фибоначчи. 4-я волна — это чаще всего продолжительный флэт.

Как писал классик, «если вы не знаете, в какой волне находитесь, то это, вероятнее всего, четвертая».

5-я волна, импульсная. Может отработать ближайший уровень расширения от 3-й, либо незначительно ее превысить, либо остановиться на том же уровне (двойная вершина/дно).

Из классических книг по волновому анализу следует, что 5-я волна может и не доходить до вершины 3-й. Но, на наш взгляд, раз это импульс, то он должен выполнять свою главную роль — обновлять предшествующий пик, а если это не так, то имеем дело с коррекцией.

Во всяком случае, за трейдером всегда остается право, какого именно взгляда придерживаться.

Несколько слов о подволнах в вышеприведенных волнах. Как видно из рисунка, каждая импульсная волна состоит из 5-ти подволн (1-2-3-4-5), а каждая коррекционная из 3-х (А-В-С). Этот же шаблон повторяется для волны более крупного порядка. Правило чередования действует для 2-й и 4-й волн.

Если вторая волна — это резкий откат, то на четвертой следует ожидать продолжительного флэта. Если же тренд развернулся, дав первую волну, а вторая вошла в длительный флэт, то после третьей волны 4-я может быть очень резкой (помним про основные ее критерии: не больше 50% коррекции и непробой вершины первой).

Исходя из вышесказанного, трейдер должен ожидать после 5-волнового цикла вверх 3-х волновой коррекционный цикл вниз, или же, при наличии данных двух циклов, он должен ожидать продолжения тренда вверх. Но на практике это происходит нечасто. Импульсные волны часто удлиняются, коррекционные становятся началом нового тренда и т.д.

Поэтому в качестве выхода предлагается следующая модель, в которой мы будем использовать слегка «урезанную» маркировку волн, трендовые линии, уровни коррекций и расширений Фибоначчи и, собственно, само понятие тренда. Возьмем последний инструмент из списка: как вы помните, тренд — это последовательность повышающихся/понижающихся максимумов и минимумов.

Соответственно, если эта последовательность нарушена и рисуется новая в обратную сторону, то уже можно говорить о начале коррекции или смене тренда.

Весь волновой анализ сводится к поиску 1-й и 2-й волн, после которых следует 3-я, о свойствах которой мы знаем.

Наша задача состоит в том, чтобы, во-первых, с помощью трендового индикатора определить направление тренда, во-вторых, с помощью трендовых линий (о которых чуть ниже) видеть рамки, в которых идет цена по данному тренду, в-третьих, с помощью сеток коррекций Фибоначчи определять точку входа по тренду, а с помощью сеток расширений Фибоначчи выставлять логичные цели.

Трендовая линия (ТЛ), в нашем видении, выполняет 2 функции: ее наклон дает направление тренда (если он совпадает с показаниями трендового индикатора, то нам «туда»!), ее пробитие значит окончание текущей волны. Следует сразу сказать о некоторых правилах построения ТЛ в нашей ТС.

ТЛ строится по двум точкам: по двум последовательно повышающимся минимумам для восходящего тренда, по двум последовательно понижающимся максимумам для нисходящего тренда. Но то, что происходит между этими точками, по которым строится ТЛ, и после, является ключевым моментом в построении ТЛ, т.к. не каждый пик можно взять за точку для построения ТЛ.

Итак, после нисходящего тренда цена пробивает его ТЛ и ближайший максимум, это может говорить о переломе тренда, т.е. предыдущий нисходящий тренд уже не соответствует самому понятию тренда (последовательность понижающихся минимумов и максимумов).

После пробития ТЛ и максимума с помощью сетки коррекции Фибоначчи можно найти ориентир для окончания отката данной волны (предполагаемой первой). В сделку в новом направлении можно входить, если у одного из ключевых уровней коррекции осцилляторы дают сигнал на покупку. Цели выставляются по сетке расширений Фибоначчи. Ближайшие логичные цели: либо вершина волны, после которой имеем откат, либо 138.2%, либо 161.8% расширения предполагаемой первой волны (см. рис.).

Для вычисления отката от следующей импульсной волны применяются те же инструменты, плюс сетка коррекции на всю волну против предыдущего тренда (см. рис.).

В случае проникновения цены за свою ТЛ действуют те же сетки для вычисления коррекции более высокого волнового уровня, которая идет в данный момент.

Когда ТЛ пробита, она становится недействительной, новая ТЛ для восходящего тренда чертится ТОЛЬКО в том случае, когда будет обновлен предыдущий максимум.

Возьмем в качестве наглядного пособия пример из реальных торгов и посмотрим, как пробиваются и чертятся ТЛ, сетки коррекций и расширений Фибоначчи… и с какой точностью они отрабатывают!..

После пробития ТЛ (первый фиолетовый кружок) имеем первую предполагаемую волну вверх, откат от которой (вторая волна) останавливается чуть ниже уровня 23.6%… Далее отрабатывает классическое расширение 161.8% (третья) и откат 50% от ВСЕЙ волны вверх (предполагаемая первая более высокого уровня).

Следующий импульс не отрабатывает расширений, что может свидетельствовать о большом запасе хода вверх, и откат от всего движения вверх после пробития ТЛ отрабатывает 50% и снова вверх.

Заметьте также, что ТЛ пробита (второй фиолетовый кружок) и построить новую мы сможем только уже после обновления максимума.

Источник: http://forex-ratings.ru/lib_technical_analys/?id=12953

Фигура двойное дно и вершина в техническом анализе. И другие разворотные модели на форекс

Среди множества разворотных моделей на рынке форекс одной из самых часто встречающихся является двойное дно/двойная вершина.

Теоретическая подоплёка довольно проста – просто не хватило сил преодолеть ценовой уровень.

Это может быть как выдохшееся движение, так и нежелание крупных игроков пустить цену дальше. К тому же, свои коррективы вносят и участники рынка деривативов – в данном случае опционов, когда есть необходимость удерживать цену.

Фигура представляет из себя два последовательных движения в одном направлении, которые заканчиваются примерно на одном уровне с совсем небольшой разницей, в противном случае это уже совершенно иная история, которая может оказаться и частью формирующегося гармонического паттерна, и просто корректирующей волной в рамках нового движения или окончания текущего.

На картинке представлен четырехчасовой график долларфранка, на котором видно чётко отрисованное двойное дно. Следует обращать внимание на форму движений, вся фигура должна быть максимально похожа на букву W. Как мы здесь видим, разница в цене минимальна, форма почти идеальна и, как следствие, хорошая отработка.

Всё то же самое характерно и для двойной вершины, только похожа она должна быть на букву М. На графике евродоллара H4 видим сформировавшуюся и отработавшую двойную вершину. Конечная цена второго подъёма почти пункт в пункт совпадает с максимумом первого.

Для формирования полноценной разворотной модели необходим ярко выраженный откат после отрисовки первого экстремума. Иначе это по итогу может оказаться плоской коррекцией в виде простого, двойного или тройного зигзага. Быстрое формирование с сохранением строгой формы даёт хорошую вероятность того, что это окажется именно двойная вершина/дно.

Стоит отметить, что этот паттерн может сформироваться на любом тайм-фрейме от минутного до недельного. И если в отношении минуток нужно иметь неплохую сноровку и опыт, чтобы распознать среди шумовых колебаний, то на старших фреймах всё гораздо проще: легче различать несоответствие канонической форме. К тому же есть намного больше времени для принятия решения и входа в рынок.

Причины формирования двойного дня / вершины

Как и любой другой формации на графике, двойной вершине/дну присуще вполне простое объяснение с точки зрения поведения участников торгов. Цена просто так не отскакивает от какого-либо уровня. Значит, там были скоплены большие объёмы отложенных ордеров плюс крупные сделки “с рынка”.

В такой момент конъюнктура меняется и начинается фиксация прибыли, так как есть вероятность того, что движение окончено. Формирование нового экстремума – это не что иное, как появление надежды на продолжение движения и пробой уровня. Те, кто входил в рынок на первом откате ставят стопы за экстремумом, добавляясь по ходу движения во втором.

Итогом всего этого становится резкий повторный отбой цены и окончательный перелом тренда, который в начале активно поддерживается входящими в рынок, которые просто наблюдали за первоначальным отбоем цены, а так же срабатывающими стопами не веривших в смену тенденции. Всё это сопровождается увеличением объёмов, которые снижались по мере подхода цены к сильному уровню, что является(по Эллиотту) ещё одним признаком завершения импульсного движения.

В качестве сильных уровней, от которых отбивается цена, могут быть, например, фибоуровни старших тайм-фреймов или скользящие средние больших периодов. На представленной ниже картинке видно, как цена не смогла преодолеть уровень 23,6% от предыдущего крупного роста и сформировала двойное дно.

Обратите внимание, насколько резко произошёл второй отбой от уровня и как быстро котировки пошли вверх. Такое ускорение на повторном отбое является хорошим подтверждением формирования модели, к тому же психологически проще, когда цена после входа в рынок быстро двигается в нужном направлении.

Алгоритм торговли c формациями дно и вершина

Следует понимать, что двойная вершина/дно – это частный случай отработки плоского варианта фигуры “флаг”, только в противоположном направлении. Правила входа одни и те же. Но нужно отметить такой момент: если следить за поведением цены на втором экстремуме и суметь грамотно войти в рынок, то итоговый профит может оказаться весьма значительным.

То есть, имея сильный уровень сопротивления в виде, например фибоуровня большого тайм-фрейма, наблюдаем за поведением цены в этой области. Если она начинает резко уходить в обратную сторону – входим в сделку. Стоп получается коротким, его ставим за минимумом/максимумом.

Идеальный вариант – разбить сделку на части и фиксировать прибыль по мере продвижения цены. Основной же вход делаем по правилам таких паттернов – на пробитии границы канала, построенного по трём ключевым точкам.

Стоп точно так же за экстремумом. Если удалось войти при зарождении движения, то можно просто оставить позицию. Тейк профит в такой ситуации выставляется на расстоянии ширины канала.

Далее на картинке рассмотрим все ключевые моменты.

Красными линиями обозначены границы канала. Конечно, можно пренебречь столь незначительной разницей в минимумах цены, тем не менее, строим по канону. Жёлтыми линиями обозначены параметры сделки – точка входа, стоп и тейк. Если стараться входить только в идеально формирующиеся двойные вершины/впадины, то тогда нужно следить за тем, как цена отскакивает от уровня.

Здесь мы видим, что оба раза на часовом графике образовывались свечи с длинными тенями, то есть, цене не удавалось закрепиться и она резко разворачивалась. Это первое, что может сигнализировать о возможной фигуре, а также даёт основание пробовать входить в рынок с коротким стопом и потенциально большим тейком(на картинке уровень с надписью buy?).

Следующим немаловажный аспект – высокая скорость движения. Если её нет, то вероятно продолжение колебаний в рамках канала и нарушение построения модели. Не нужно отчаиваться, увидев, как цена немного отбивается от границы канала, это вполне естественно.

Отдельного упоминания требует возможность формирования гармонического паттерна на основе двойной вершины/дна. Некоторые из них имеют откат в волне ВС как раз на уровне 93% от волны АВ, что находится в допустимом диапазоне разницы ключевых цен в точках А и С.

Это может стать дополнительным ориентиром при выставлении тейка, а так же заготовкой для продолжения торговли после выхода из текущей сделки. По крайней мере, такой вариант стоит учитывать, плюс ко всему это может быть лишним подтверждением формирования именно рассматриваемой нами фигуры. Чем больше подтверждений, тем выше вероятность успеха.

Подводя итог, можно сказать следующее:

• фигура двойная вершина/дно довольна проста в идентификации и отслеживании формирования;

• имеет точные параметры входа и выхода по основной сделке;

• часто имеет обоснованную дополнительную возможность для сделки при отрисовке второго экстремума;

• обладает высокой вероятностью отработки при соблюдении всех требований, особенно, при наличии дополнительных факторов(например, обоснованный сильный уровень сопротивления);

• может сформироваться на любых валютных парах и тайм-фреймах;

Трансформация разворотной модели

Нередко бывает так, что изначально идеально формирующаяся модель двойной вершины/дна по итогу превращается в тройную. Подобный вариант имеет меньшую вероятность отработки, так как получается масштабное пересечение интересов всех участников рынка – и продавцов, и покупателей. Проторговывается очень большой объём с последующим сильным выходом из диапазона. Рассмотрим возможные варианты:

1) По сути своей, такая форма не очень сильно отличается от классической двойной вершины/дна, просто добавляется ещё одна формация.

Понятное дело, что совпадение по цене всех трёх экстремумов совсем маловероятно, поэтому тут допускается более значительная разница в котировках. Достаточно, чтобы просто был чётко виден уровень сопротивления. По форме возможны разные варианты – первый и второй экстремум или второй и третий могут быть близко расположены.

Тем не менее, это всё та же фигура. На картинке представлен классический вариант, причём в небольшом промежутке времени было сформировано сразу две модели разной направленности. Также хорошо видно, что выход из диапазона очень интенсивный.

Чем выраженнее диапазон, в котором цена была заперта, тем точнее получается паттерн и тем безопаснее переворачиваться по позиции при срабатывании стопа, накопленный объём в любом случае масштабно отработает при выходе из канала. То есть, если сама модель не слишком надёжна, то варианты торговли как раз добавляют уверенности.

2) Двойная вершина/дно в составе тройной формации. Это также нередкий случай, выделять его в отдельную учетверённую фигуру не стоит, да и примеры единичны, когда есть четыре движения на почти одинаковом расстоянии с последующим разворотом. Поэтому такие варианты с двумя близко расположенными вершинами/впадинами вписываются в концепцию тройки.

На графике чётко видно, как первые две вершины сформировались близко, далее третья и четвёртая. В этом случае, из-за близости первых двух максимумов, мы рассматриваем эту модель как тройную вершину.

По аналогии с этой ситуацией возможно формирование близко расположенных второй и третьей вершин, третьей и четвёртой. То, что представлено – классическая разворотная картина с быстрыми отскоками и сохранением границ канала.

Также наблюдается высокая динамика цены по выходе из диапазона.

Основные принципы торговли при таком раскладе остаются теми же.

Вход, по возможности, в самом начале разворота с коротким стопом, основной вход по пробитии линии канала со стопом за экстремумом и тейком на расстоянии ширины канала.

Стоит отметить лишь увеличение скорости отработки по сравнению с обычной двойной, а так же повышенную вероятность успешной сделки при срабатывании стопа и перевороте позиции.

Конечно, не у всех выдержат нервы при такой торговле. Особенно, если в рынок входить буквально с первого экстремума в надежде на большое движение, потом переживать второй, затем третий. Поэтому такие потенциально возможные паттерны лучше торговать одновременно с каналами.

Либо же использовать дробные лоты и фиксировать прибыль по частям. При таком варианте получится один и тот же ценовой диапазон проторговать несколько раз, что в значительной степени облегчит процесс ожидания отработки основного варианта.

Двойная или тройная формация не зря относится к числу разворотных. Ключевое слово “разворот”. Надо искать двойное дно в коррекционных снижениях на бычьем тренде, так же как и двойные вершины в коррекционном росте на медвежьем.

Глобально эти фигуры нужно высматривать на предполагаемом окончании текущего тренда, а предполагать до него.

Как и с любой другой разворотной моделью, для чёткого отрабатывания требуется соблюдение всех параметров и числовых значений.

При смещении от шаблона возможно формирование совершенно другой фигуры, с другими входами стопами и тейками. Если не соблюдать ряд правил торговли конкретных моделей, можно сильно, а главное, необоснованно разочароваться в них.

Если видим, что второй или третий пик/впадина формируется гораздо медленнее первого, отскок не интенсивный, или значительная ценовая разница в ключевых точках, то можно смело вычёркивать эти модели из списка потенциально возможных на текущий момент.

Иначе будет поломка торгового плана и разочарование. Единственный расклад, при котором возможна успешная торговля этих паттернов – это неукоснительное следование торговым рекомендациям и мониторинг ситуации на предмет нарушений в формировании модели.

К примеру, последовательное появление трёх вершин, каждая из которых выше предыдущей, с откатами на определённые значения, это нарушение классической модели тройной вершины, но, вместе с тем образование новой фигуры – “Три движения”.

Так что, рынок функционирует и двигается по строгим законам, просто многообразие шаблонов вариантов развития событий вносит свои коррективы.

Источник: http://rognowsky.ru/index.php/sekrety-uspeshnogo-trejdinga/1945-figura-dvojnoe-dno-i-vershina-v-tekhanalize-i-drugie-razvorotnye-modeli-foreks

Конспект по Волновой Теории (теория и практика)

Конспект по Волновой Теории (теория и практика)vadimka_untrFebruary 28th, 2013Сысоев Вадим, аналитик по рынку акцийВолновая теория была разработана и обоснована Ральфом Эллиоттом, который после успешной карьеры бухгалтера, приступил к изучению фондового рынка и его динамики в 1930-х годах. В 1934 году Р.

Эллиотт увидел закономерность, по которым цены изменяются по определенным и узнаваемым моделям, а в начале 1939 года он обосновал волновую теорию, опубликовав ее в журнале Financial World.В основе волновой теории лежит несколько важных принципов. Во-первых, это циклическая закономерность, согласно которой рынок может находиться в двух фазах – бычий рынок и медвежий рынок.

В соответствии с этим все движения цен разбиваются на пять «бычьих» волн(1-2-3-4-5) и на три коррективные волны(a-b-c), создавая 8-волновую модель полного цикла.Во-вторых, в расчетах использовался ряд Фибоначчи 1,1,2,3,5,8,13,21,34,55,89,144,233, 377 и т.д, из которого были выведены основные коэффициенты Фибоначчи для расчета целей импульсных и корректирующих волн.1.

Отношение, равное 1, выражает отношение равенства между двумя первыми числами в последовательности Фибоначчи; таким образом, 1/1 = 1. Так получился коэффициент 100% по Фибоначчи.2. Отношение 0.5 выступает как соотношение между вторым и третьим числами в последовательности; следовательно, 1/2 = 0.5. Так получился коэффициент 50% по Фибоначчи.3.

Деление числа на число, следующее за ним через 3 позиции в последовательности, дает отношение 0.236. Пример: 34/144 = 0.236. Так получился коэффициент 23.6% по Фибоначчи.4. Деление любого числа Фибоначчи на число, следующее за ним через 2 позиции в последовательности, приводит к отношению 0.382. Пример: 55/144 = 0.382. Так получился коэффициент 38.2% по Фибоначчи.5.

Начиная с 6-го числа, деление числа Фибоначчи на соседнее следующее дает нам отношение 0.618. Пример: 34/55 = 0.618. Так получился коэффициент 61.8% по Фибоначчи.Все эти коэффициенты активно используются при подсчете целей для каждой из волн, которые разберем ниже.В то же время у волновой теории есть очень серьезный недостаток, за который критикуют данную методику.

Основным минусом теории является субъективизм людей. То есть, если посадить 10 человек за один график, то они могут предоставить более 20-30 разных вариантов дальнейшей динамики, что говорит о том, что данная теория является больше вероятностной, чем точным инструментом оценки динамики рынка.

Кроме того, волновую теорию тяжело применять для спекулятивной торговли, поэтому наиболее эффективна теория при использовании дневных графиков и выше как инструмент стратегического планирования.

Импульсные волны

В восходящем «бычьем» движении импульсными волнами являются 1, 3 и 5, причем одна из них будет принимать удлинение. Данные волны развиваются в направлении тренда, они легко распознаваемы. Каждая волна импульса обязательно должна состоять из 5-ти волн меньшего размера.Так считается, что самой длинной и растянутой импульсной волной является 3-я волна, которая всегда продвигается выше окончания волны 1, и никогда не бывает короче 1-ой волны. При этом в 3-ей волне всегда проходят максимальные объемы. Что касается корректирующих волн, то на российском фондовом рынке также часто бывает растянутой волна с. Кроме того, существует два типа волн: импульсы и диагональные треугольники (начальные и конечные).Пятиволновой цикл состоит из трех импульсных волн (1, 3 и 5) и двух коррекционных волн(2 и 4). Один из самых сложных моментов в волновой теории определить и найти начальную точку формирования нового движения, то есть 1-ой волны. Самым простым способом определения 1-ой волны является детальная раскладка коррекционной волны с при нисходящем движении, или 5-ой импульсной волны при растущем движении. Также считается, что 1-ая волна пробивает или прокалывает последний максимум нисходящего тренда. Ну и наконец, можно обращать внимание на формирование разворотных фигур, таких как двойная вершина или двойное дно вкупе с формирование дивергенции по индикатору MACD. Однако в данном случае лучше использовать индикатор АО Билла Вильямса, который больше заточен под использование волн и является более быстрым, чем индикатор MACD. Иногда 1-ая волна может принять структуру начального диагонального треугольника, а также реже всех становится удлиненной.После того как завершается формирование 1-ой волны, участники рынка начинают фиксировать прибыль по длинным позициям или открывать короткие позиции, выставляя стоп-заявки на верхушке 1-ой волны в надежде на то, что рынок пойдет на новые минимумы. Обычно 2-ая волна корректирует 1-ую волну на 38.2%-50%-61.8% по Фибоначчи в зависимости от силы рынка, однако данная волна никогда не уходит ниже основания 1-ой волны, что является одним из постулатов волновой теории. На российском фондовом рынке, особенно нефтяные компании, очень часто корректируют 1-ую волну на 76.4% по Фибоначчи от длины 1-ой. Если 2-ая волна быстрой по формированию, то 4-ая будет сложной и долгой по формированию в рамках правила чередования.В период формирования 2-ой волны на рынок начинает поступать новый поток положительных новостей, на фоне которых участники рынка снова начинают восстанавливать длинные позиции и закрывать короткие позиции, что вызывает формирование мощного движения наверх в рамках 3-ей волны. Она всегда простирается дальше вершины 1-ой волны и никогда не бывает самой короткой. Обычно данная волна всегда является самой резкой, мощной и быстрой, и удлиненной. Если данная волна была растянутой, то 5-ая волна может стать конечным диагональным треугольником.Для того, что посчитать цели 3-ой волны необходимо по сетке Фибоначчи взять длину 1-ой волны от основания до вершины и приложить к минимальному значению 2-ой волны. В основном 3-я волна составляет 161.8% по Фибоначчи от длины 1-ой волны, однако на российском фондовом рынке очень часто встречаются коэффициенты 261.8% и 423.6% по Фибоначчи от длины 1-ой волны. Если не передвигать сетку Фибоначчи к минимальному значению 2-ой волны, а оставить ее по длине 1-ой волны, то значение 161.8% по Фибоначчи обычно будет показывать пик 3-ей малой волны в 3-ей волне.После завершения формирования 3-ей волны, участники рынка начинают фиксировать прибыль, однако при этом понимают, что рынок еще раз пойдет наверх. Поэтому 4-ая волна обычно принимает структуры классических фигур технического анализа, таких как треугольники, вымпелы, флаги, боковики. Динамика в 4-ой волне является вялой и обычно идет сложная волновая структура. Как говорил Билл Вильямс, если вы не понимаете где находится рынок, то значит вы находитесь в 4-ой волне. По времени данная волна может составлять 75% по времени от формирования волн 1-3.Формула расчета времени 4-ой волны: Требуется дата пика 1-ой волны и дата пика 3-ей волны. Далее (Дата 3-ей волны – Дата 1-ой волны) * 1.382, а также (Дата 3-ей волны – Дата 1-ой волны) * 1.618. Затем полученные результаты прибавляем к начальной дате формирования 3-ей волны и получаем две приблизительные даты выхода из 4-ой волны.Что касается уровней, то она корректирует длину 3-ей волны на 23.6-38.2-50% по Фибоначчи в зависимости от силы рынка. Обычно 4-ая волна достигает минимальных значений 4-ой волны младшего тайм-фрейма. Очень редко 4-ая волна может откорректировать 3-ую волну на 61.8% по Фибоначчи, но она никогда не может опускаться ниже верхушки 1-ой волны. Если в вашей волновой раскладке есть такое нарушение, то она неверная.Ну и наконец, 5-ая волна является также слабой по сравнению с 3-ей волной, так как участники рынка понимают, что рынок находится вблизи своих максимальных значений, поэтому очень часто 5-ая волна принимает структуру конечного диагонального треугольника. Чтобы рассчитать цели 5-ой волны, необходимо взять высоту по сетке Фибоначчи от основания 1-ой волны до верхушки 3-ей волны и отложить ее от минимума 4-ой волны. Так 5-ая волна будет составлять 50%-61.8%-100% по Фибоначчи от длины волн 1-3. При этом если 5-ая волна будет растянутой, то коэффициентами будут 138.2 и 161.8% по Фибоначчи. Иногда 5-ая волна может быть усеченной и не уйти выше верхушки 3-ей волны, что является больше исключением, чем правилом и встречается очень редко.

Диагональные треугольники

Иногда 1 и 5 волны могут принять структуру диагональных треугольников. Так для 1-ой волны он будет называться начальным треугольником или клином, а для 5-ой соответственно конечным треугольником. Отличие фигур в том, что структура внутренних волн в клине должна быть 5-3-5-3-5, а в конечном диагональном треугольнике все движения развиваются тройками 3-3-3-3-3. В данных формациях волны корректируют друг друга от 61.8% до 76.4% по Фибоначчи.Корректирующие волныКак только завершается пятиволновая фаза роста, на рынке наступает коррекционное движение по отношению к восходящему движению. Самое важное правило для коррекционных волн – они никогда не образуют пятерки, характерные для импульсов. В волновом анализе одной из самых сложных частей оценки является предсказания, какой вид коррекции будет на рынке, так как существует целый ряд структур, по которым может развиваться нисходящее движение.Существует четыре основные разновидности коррекционных моделей:1. Зигзаги, которые подразделяются:• Классический зигзаг «abc»• Двойной зигзаг «WXY»• Тройной зигзаг «WXYXXZ»2. Плоскости, которые подразделяются:• Классическая стандартная плоскость• Неправильная растянутая плоскость• Сдвигающаяся плоскость3. Треугольники, которые бывают восходящими, нисходящими, симметричными и наклонными.4. Двойные тройки и тройные тройки.

Зигзаг «abc» – 5-3-5

Классический зигзаг представляет собой простую структуру «abc», где волны а и с являются импульсами и всегда состоят из 5 волн меньшего размера, а волна b состоит из 3-х волн, причем очень часто бывает и треугольником. При этом волна b никогда не бывает выше волны а.В классике волна а корректирует 5-ую волну на 50%-61.8% по Фибоначчи, после чего начинается формирование волны b, которая в свою очередь корректирует волну а от 38.2% до 61.8% по Фибоначчи в зависимости от силы рынка. Затем начинается формирование волны с, которая составляет 100% по Фибоначчи от длины волны а и откладывается от окончания волны b.На российском фондовом рынке волна с очень часто бывает 138.2% и 161.8% по Фибоначчи от длины волны а. Иногда волна с может не уйти ниже волны а, что является исключением и называется усечением волны. В классической ситуации на «бычьем» рынке волна с не опускается ниже 4-ой волны прошлого восходящего движения, но практике обычно индексы всегда ходят ниже.

Двойной и тройной зигзаги – «WXY» и «WXYXXZ».

Данные зигзаги являются более сложными коррекционными структурами, и сейчас одни из наиболее часто встречаемых на мировых рынках. Двойные и тройные зигзаги всегда состоят из трех и пяти основных волн с волновой разметкой 3-3-3 и 3-3-3-3-3 соответственно. Волны W, Y, и Z являются импульсными волнами и классическими зигзагами «abc», а волны X и XX являются корректирующими, причем они могут принять структуру треугольников. При этом волны W, Y, и Z стремятся к равенству. Волны X и XX корректируют нисходящие движения от 50% до 61.8% по Фибоначчи.

Плоскость «abc» – 3-3-5

Плоскость или горизонтальная коррекция отличается от зигзага тем, что малые волны образуют структуру 3-3-5. При этом волна а и b могут принять форму любой коррекционной модели, а волна b доходит до основания волна а. Иногда волна b может пойти выше основания волны а, то в данном случае формируется неправильная коррекция. Если волна b больше волны а, а волна с меньше волны b, то формируется сдвигающаяся волновая плоскость.

Треугольники

Треугольники формируются в 4-х волнах, а также коррекционной волне b, и при этом практически никогда не бывают во 2-ой волне, что является одним из правил. Треугольники всегда состоят из пяти волн и размещаются буквами A-B-C-D-E. Соотношению волн в треугольнике по отношению к другу составляют 61.8-76.4% по Фибоначчи.Волна Классическое соотношение волн1 -2 38.2%-50%-61.8%-76.4% по Фибоначчи от длины Волны 1 в зависимости от силы рынка.3 100%-161.8%-261.8%-423.6% по Фибоначчи длины Волны 1, откладывается от окончания волны 2.4 23.6%-38.2%-50% длины Волны 3.5 38.2%-50%-61.8%-100%-161.8% от длины Волн 1-3, откладывается от окончания волны 4.A 100%-61.8%-50% длины Волны 5, может состоять из 5-ти или 3-х субволнB 38.2%-50%-61.8%-76.4% от длины Волны AC 261.8%-161.8%-100%-61.8% длины Волны A, откладывается от верхушки волны В.

Практическое применение

Теперь посмотрим как происходил глобальный разворот российского фондового рынка на примере индекса ММВБ.Так 8 мая 2006 года индекс ММВБ завершил формирование глобальной 3-ей волны, которая была растянутой, затем последовал коррекционный зигзаг «abc» в рамках формирования глобальной 4-ой волны. Во второй половине 2006 года индекс ММВБ приступил к формированию конечного диагонального треугольника в рамках глобальной 5-ой волны с целями 1970-2050 пунктов, так как 3-ая волна была растянутой. Кроме того, по индикатору MACD был целый ряд «медвежьих» дивергенций, подтверждающих наличие 5-ой волны. В декабре 2007 года индекс ММВБ тестировал верхнюю границу треугольника, а в январе 2008 года пробил его нижнюю границу. Тем не менее, «медведи» не преодолели 1480-1490 пунктов, тем самым не подтвердив выход из формации.В итоге индекс ММВБ в апреле-мае 2008 года сформировал еще один рывок наверх, который сих пор ставит вопрос ребром о дальнейших долгосрочных перспективах индекса ММВБ. Мы считаем, что данный рывок мог входить в конструкцию диагонального треугольника, который доформировал 5-ую волну, которая была усеченной. В то же время индекс РТС показал новый минимум в мае, чему способствовал сильный рубль на тот момент времени. Исходя из этого, пессимисты, рассматривают падение от максимумов как волну А, а текущий отскок с ноября 2008 года рассматривается как волна B.Оптимисты наоборот, считают, что индекс ММВБ сформировал зигзаг «abc» вниз, где волна с достигла 493 пунктов в рамках 2-ой волны суперцикла, откорректировав весь цикл роста. Так в январе 2008 года индекс ММВБ сформировал 3-х волновое снижение, которые они рассматривали как волну а, затем был подскок к вершине в рамках формирования волны b и коррекции «плоскость». Дальнейшее снижение до октября 2008 года рассматривается как волна с в рамках 2-ой волны суперцикла.Тем не менее, мы считаем, что исходя из временных периодов, 12-13-летний цикл роста не может корректироваться лишь 1-м годом. Поэтому в данном случае возможен такой вариант. С декабря 2007 года по ноябрь 2008 года индекс ММВБ сформировал 3-х волновый этап снижения, поэтому волна В может достичь двойной вершины в районе 1960-1970 пунктов в рамках плоскости, после чего индекс снова направится к 490-500 пунктам.Падение с середины мая 2008 года по конец ноября 2008 года развивалось в виде 5-ти волнового снижения, где 3-ая волна по классике была растянутой, а 5-ая также формировалась в виде треугольника. При этом наличие 5-ой волны и завершения падения еще в октябре-ноябре 2008 года говорила и «бычья» дивергенция по индикатору MACD.В 2011 году закончилось формирование глобальной волны отскока (b/x), которая началась в октябре-ноябре 2008 года.Сценарий 1. Индекс ММВБ завершил формирование 5-ти волнового импульса вниз в рамках I-ой волны. 15 марта завершился отскок в рамках зигзага «abc» в большой II-ой волне в волне (с) of [II]. Началось формирование III-ей волны в волне (с) of [II] в направлении 800-900 пунктов. В ней внутренние волны [1-2]. Завершилась формирование [2]-ой субволны, которая стала зигзагом «ABC».Ожидается формирование [3] субволны, уровень уровни 800 пунктов, что составляет 161.8 по Фибоначчи от длины [1]-ой субволны.Сценарий 2. Допускает, что завершилась волна (x) of II, началась волна (y) of II, в ней сформированы волны a-b. Началась волна с – в ней внутренние волны [1-2]. При этом как указано выше, в данных вариантах допускается доформирование волны более высокого порядка, то есть b of (y) или II of (c). Основной уровень подтверждения данного варианта – преодоление 1200-1250 пунктов.