Признаки слабости рынка

Если взять все те элементы, о которых мы говорили в предыдущих статьях (закрытие бара, ценовой спред, торговый объем) и совместить их – мы получим паттерны состоящие из трех переменных. Эти паттерны расшифровывают поведение игроков и дают нам указания о том, что нужно делать.

Слабость рынка означает медвежье настроение участников, сила рынка подразумевает бычье настроение.

Поэтому если мы рассматриваем признаки слабости, мы определяем паттерны на продажу, если рассматриваем симптомы силы рынка – паттерны на покупку.

Паттерн “Слабость ”А””

Характеристики:

– down-бар;

– высокий объем;

– маленький спред;

– закрытие в нижней трети либо на минимуме.

Паттерн “Слабость “Б””

Характеристики:

– up-бар;

– объем высокий или крайне высокий. Чем выше объем – тем ярче выражен паттерн;

– маленький спред. Чем он меньше, тем ярче выражен паттерн;

– закрытие бара в средней трети или в нижней трети. Чем ниже происходит закрытие бара тем ярче выражен паттерн;

– в контексте предыдущего движение должны быть другие паттерны слабости рынка. В любом случае нам необходимо ждать подтверждения сигнала, поскольку паттерна “Слабость “Б”” слабее чем паттерн “Слабость “А””.

Паттерн “Отсутствие спроса”

Характеристики:

– up-бар;

– слабый объем (более слабый, чем объем предыдущего бара);

– маленький спред;

– закрытие в нижней трети бара либо на его минимуме;

– в контексте предыдущего движения уже должны быть видны признаки слабости рынка;

– паттерн является хорошим сигналом на вершине восходящей коррекционной волны.

Паттерн “Up-траст”

Характеристики:

– down бар или up-бар;

– бар должен обновить локальный Max бара, то есть он появляется на Max какой либо волны;

– очень большой спред. Чем больше спред – чем ярче выражен паттерн;

– закрытие в нижней трети бара;

– высокий или очень высокий объем.

Паттерн “Псевдо up-траст”

Характеристики:

– down-бар или up-бар;

– бар должен обновить локальный Max предыдущего бара, то есть он появляется на Max какой либо волны;

– очень большой спред. Чем больше спред – чем ярче выражен паттерн;

– закрытие в нижней трети бара;

– слабый объем;

– паттерн усиливается, если мы видим его на вершине восходящей коррекционной волны + возможен уровень сопротивления. Этот паттерн не такой значимый как up-траст, поэтому необходимо его подтверждать следующим баром.

Паттерн “Останавливающий объем”

Характеристики:

– up-бар;

– большой спред, хотя может быть и средним;

– закрытие в средней трети бара, может быть и в верхней, но не на самом максимуме;

– очень, очень высокий объем (cамый высокий за предыдущие 15-30 баров);

– паттерн нуждается в подтверждении, поскольку не редко движение еще идет по инерции, хотя медведи уже начинают поглощать быков.

Далее рекомендуем к изучению “Признаки силы рынка”.

Источник: https://pro-ts.ru/strategii-foreks/177-vnutridnevnye-strategii-foreks/strategii-foreks/177-vnutridnevnye-strategii-foreks/194-vsa-analiz/646-priznaki-slabosti-rynka

VSA: бычий и медвежий объёмы; признаки силы и слабости на рынке. Антон Ганзенко

В предыдущей статье было описано понятие VSA анализа и что он дает в торговле. Теперь рассмотрим данную тему подробней, углубившись в методологию VSA анализа.

Бычий и медвежий объёмы

- Бычий объём – рост объёма на растущих-свечах и снижение на снижающихся-свечах.

- Медвежий объём – рост объёма на снижающихся-свечах и снижение на растущих-свечах.

Данные понятия уже встречались ранее, и получали подробное определение.

Однако на практики не всё так просто. Во-первых, тип объёма на рынке определяется только после закрытия свечи. И также стоит помнить, что в любой свече присутствует как бычий, так и медвежий объём в разных соотношениях.

Поэтому не стоит забывать о меньших таймфреймах, на которых можно проводить более глубокий анализ.

Так, на рисунке виден пример стремительного восходящего тренда, которому соответствует практически идеальный растущий объём.

Но если опуститься с таймфрейма H1 на M15, то увидим не столь однозначную картину.

Местами видно, что в том же восходящем тренде с бычьим объёмом присутствует медвежий объём.

Возвращаемся к первому рисунку второй части восходящего тренда (жёлтая зона).

Видим, что после обновления максимума, объём на рынке начинает снижаться, но восходящий тренд сохраняется. Это объясниться тем, что после обновления максимума участники рынка начали фиксировать прибыль, снижая этим бычий объём.

На M15 также прослеживается данное движение, на меньшем таймфрейме это выглядит как медвежий объём, но это не так, поскольку сохраняется восходящий тренд. А снижение в конце восходящего тренда и формирование бокового движения указывает на закрытие длинных позиций.

Низкий спред свечи при весьма высоком объёме в конце дня указывает на коррекцию позиций и зачастую может вовсе не рассматриваться в анализе, поскольку со стартом новых торгов на рынке начинают формироваться новые объёмы.

Признаки силы и слабости на рынке

Признаки силы и слабости на рынке отвечают бычьим и медвежьим настроениям рынка. И соответствуют определённым паттернам баров, которые характеризуются:

- Даун-бар (down-бар) или ап-бар (up-бар). Даун-бар – закрытие ниже чем закрытие предыдущего бара. Ап-бар – закрытие выше, чем предыдущий бар.

- Тип объёма, который характеризуется: низким, средним, высоким или очень высоким.

- Спред свечи делиться на: узкий, средний и высокий.

- Закрытие бара, которое делится на третьи: верхняя треть бара, средняя треть бара и нижняя треть бара.

Паттерны слабости:

Слабость А

- даун-бар (down-бар)

- высокий объем

- средний или узкий спред

- закрытие в нижней трети бара, либо на нижней треть бара

Нет спроса

- ап-бар (up-бар)

- низкий объем (прежде всего, нужно сравнить с предыдущим баром, он должен быть ниже)

- узкий спред

- закрытие в нижней трети либо на нижней треть бара

- на фоне уже должны были появиться первые признаки слабости

- хороший признак во время отката на нисходящем тренде

Слабость Б

- ап-бар (up-бар)

- высокий либо очень высокий объем (чем выше, тем сильнее признак)

- узкий или очень узкий спред

- закрытие в нижней трети либо в средней трети бара

- на фоне должны быть другие признаки слабости, для уверенности стоит дождаться дополнительных признаков

Ап-траст (Up-trust)

- ап-бар (up-бар) или даун-бар (down-бар)

- данный бар должен обновить локальный максимум и его максимум не должен быть переписан

- спред высокий

- закрытие должно быть в нижней трети

- объем высокий или очень высокий

Псевдо ап-траст (Pseudo Up-trust)

- ап-бар (up-бар) или даун-бар (down-бар)

- как и ап-трас данный бар должен обновить локальный максимум и его максимум не должен быть перерисован

- спред высокий

- закрытие в нижней трети

- объем низкий

- этот признак менее эффективный, нежели обычный ап-траст поэтому данный признак требует подтверждения

Стоп-объем

- ап-бар (up-бар)

- широкий спред

- очень высокий объем

- необходимо ждать подтверждение

Паттерны силы:

Cила А

- ап-бар (up-бар)

- спред средний

- объем средний или высокий

- закрытие в верхней трети бара

Сила Б

- даун-бар (down-бар)

- узкий спред

- закрытие в верхней трети

- высокий объем

- должны быть другие признаки силы

Отсутствие предложения

- даун-бар (down-бар)

- узкий спред

- низкий объем

- закрытие в нижней трети

- необходимо искать дополнительный сигнал силы рынка

Обратный Ап-траст

- ап-бар (up-бар) или даун-бар (down-бар)

- данный бар должен обновить локальный минимума и его минимум не должен быть переписан

- спред высокий

- закрытие должно быть в верхней трети

- объем высокий или очень высокий

Обратный псевдо ап-траст (Pseudo Up-trust)

- ап-бар (up-бар) или даун-бар (down-бар)

- как и ап-трас данный бар должен обновить локальный минимум и его минимум не должен быть перерисован

- спред высокий

- закрытие в верхней трети

- объем низкий

- этот признак менее эффективный, нежели обычный обратный ап-траст поэтому данный признак требует подтверждения

Остановленный объём

- даун-бар (down-бар)

- спред узкий

- закрытие в средней трети бара

- объем очень высокий

- необходимо дождаться подтверждения силы рынка

В следующий раз рассмотрим не менее важные разделы VSA анализа: тест спроса и предложения, и кульминация покупок и продаж.

Следите за Блогом Трейдера!

Антон Ганзенко

Источник: https://esterholdings.com/ru/vsa-na-rynke/

Определение силы и слабости тренда на форекс

12.05.2016 Написал Eduard Carnov

Всем мы с Вами помним о том, что торговать нужно по тренду, поскольку это гораздо выгодней, чем идти против него! Однако у любого тренда есть очень важная характеристика — сила или слабость!

Сила или слабость в общем случае без углубления определяется несколькими параметрами:

- Скорость движения

- Длина трендовых волн

- Глубина откатов(коррекций)

Оценка силы и слабости очень важна для торговли разворотных движений — Как определить признаки и моменты разворота тренда!

Давайте поговорим о каждом из этих параметров в отдельности и на живых примерах попытаемся оценить каждый из этих параметров. Скорость движения это наверное самый важный параметр, его также называют агрессивность, ускорение, моментум и еще много других обозначений. Без теории сразу перейдем к примерам:

Скорость

Сильное ценовое движение — движение, когда цена быстрыми импульсами движется вверх!

Подтверждение силы этого движения — это его продолжительность, оно продолжалось 6 дней, перед Вами М15. Однако этот пример нам одновременно показывает, как после силы, цена начала демонстрировать слабость, посмотрите как сильно снизалась скорость движения и как слабо стали обновляться максимумы, цена за первые 2 дня тренда прошла больше, чем за 4 последующих.

Вот другой пример сильного ценового движения, цена двигается достаточно мощными ценовыми рывками.

Трендовые волны и коррекции

Теперь давайте плавно перейдем к следующему признаку силы движения — длина трендовых волн и вместе с этим глубина откатов, поскольку эти признаки, как правило оцениваются вместе! Посмотрите на скриншот снизу, как вы должны были заметить цена падает не очень активно, но сила проявляется в другом, откаты очень слабые и редкие, по факту на графике всего 2 маленьких отката и 2 боковых движения. Это признак, что по эти ценам либо никто не хочет покупать, либо второй вариант, всех покупателей легко поглощают продавцы и это является хорошим признаком!

И противоположно этому короткие волны и глубокие откаты, но при этом цена растет:

Такого движения лучше избегать, как правило оно в любой момент может сделать импульс в любом направлении, поскольку такой рост или падение больше даже являются консолидацией выход из которой не предсказуем! Посмотрев одним глазом на такой тренд, в него не очень хочется входить

Источник: http://xrayforex.ru/?p=4438

Слабость рынка – Энциклопедия по экономике

Ряд последовательно возрастающих максимумов и минимумов говорит о силе восходящего движения понижающиеся максимумы и минимумы свидетельствуют о слабости рынка. [c.86]Линия тренда на представленном ниже графике показывает, что растущий объем в среднем превышал падающий в течение всего 1983 года.

Затем, в феврале 1984 года, эта восходящая линия тренда была прорвана, что стало подтверждением слабости рынка. [c.137]

Существует много способов интерпретации изменений в тенденциях объема. По общепринятому мнению, рост цен при растущем объеме и падение цен при падающем объеме — бычий признак.

И наоборот если объем увеличивается, когда цены падают, и уменьшается, когда цены растут, то это — признак внутренней слабости рынка. [c.139]

При изучении графика или цены, техническая сила или слабость рынка оценивается по его положению относительно предыдущего шага или действия.

Например, если предыдущий шаг вверх, был больше, чем предыдущий шаг вниз, а последующая реакция была незначительной, сформировав тем самым, модель продолжения, больше шансов будет у торговли в длинной позиции. Этот процесс будет продолжаться до тех пор, пока не произойдет неудачного теста, и шаг наверх не сумеет показать продолжения.

Опытные трейдеры могут играть в этот неудачный тест, однако, более консервативная игра, должна подождать пока шаг вниз будет больше, чем предыдущее движение вверх и тогда начать продавать. [c.30]

Такое значение цены открытия предполагает чрезвычайную силу (слабость) рынка и оправдывает открытие позиции, даже если цены закрытия накануне сигнализировали о том, что этого делать не рекомендуется. [c.41]

Из своего опыта я знаю, что, если показания REI превышают 60, а затем опускаются ниже 60, это говорит об очевидной слабости рынка. И, наоборот, если REI опускается ниже – 60, а затем поднимается выше -60, это свидетельствует о силе рынка. Примеры подобных явлений показаны на графиках, помещенных на рисунках 3.5 и 3.6. [c.70]

Как и большинство других технических инструментов, свечные графики представляют наибольшую ценность, когда используются вместе с другими индикаторами, оценивающими силу или слабость рынка. [c.81]

Как правило, линия “шеи” у модели вершины имеет легкий наклон вверх. Иногда она расположена горизонтально, особой разницы в этом нет. Возможна ситуация, при которой линия шеи у модели вершины наклонена вниз.

Это свидетельствует о слабости рынка и обыкновенно сопровождается слабым правым “плечом”. Радоваться тут особо нечему.

Если аналитик ждет прорыва линии “шеи” для того, чтобы отрыть короткие позиции, то ждать ему придется дольше, так как сигнал от линии “шеи” с уклоном вниз поступает со значительным опозданием и значительная часть нисходящей тенденции оказывается упущенной.

Что же касается моделей основания, то у них, как правило, линия “шеи” имеет уклон вниз. Если, наоборот, она идет слегка снизу вверх, это свидетельство сильного рынка, но, опять-таки, сигнал будет получен с опозданием. [c.106]

После поступления медвежьего сигнала, завершающего данную модель вершины, может наблюдаться возвратный ход цен вверх, составляющий до 50% от предыдущего отрезка падения цен, после чего возобновляется медвежья тенденция.

Хотя, как правило, третий пик расположен выше первых двух, иногда он останавливается на уровне второго или чуть-чуть не достигает его.

Это заблаговременно дает аналитику дополнительный сигнал о слабости рынка, а модель начинает напоминать модель “голова и плечи” со снижающейся [c.137]

Обращая пристальное внимание на различия в динамике цен ближних и отдаленных контрактов, технический аналитик уже заранее может получить указание на то, в каком направлении будет развиваться рынок.

В общем, независимо от того, занимаетесь вы операциями спрэд или нет, вы только выиграете от анализа подобных различий, используя их в качестве одного из технических индикаторов, позволяющих судить о силе или слабости рынка. [c.460]

Семидесятые годы характеризовались стремительным ростом товарных рынков и слабостью рынка облигаций. Через шесть лет после пика 1980 года индекс СКВ упал на 40%, а доходность облигаций – примерно наполовину.

Уровень инфляции снизился с 12—13% в начале восьмидесятых до своей минимальной 2%-ной отметки в 1986 году. Пик индекса СКВ 1980 года подготовил почву для разворота долгосрочной нисходящей тенденции рынка облигаций в 1981 году.

Сейчас, десять лет спустя, максимум индекса СКВ 1980 года и минимум цен облигаций, достигнутый в 1981 году, все еще остаются рекордными. [c.39]

Осенью 1989 года стремительное повышение цен на золото (отчасти вызванное снижением курса доллара и слабостью рынка акций) вновь усилило инфляционные ожидания среди участников финансовых рынков и остановило рост цен на [c.133]

Зависимость между индексами RB и S P 500 с середины 1989 по март 1990 года. Впадинам коэффициента RB/S P в октябре 1989 и январе 1990 года соответствовали пики рынка акций. За пять месяцев с октября 1989 года индекс RB обошел индекс S P 500 примерно на 14%. В периоды слабости рынка акций товарные рынки обычно демонстрируют более высокие показатели. [c.234]

Целью стохастика является идентификация ценовых тенденций и поворотов путем слежения за размещением цен закрытия внутри последней серии пиков и низов.

Этот метод основан на наблюдении следующего факта Когда цены растут – дневные их уровни закрытия имеют тенденцию быть поближе к значению максимума, заканчивающего их последнюю серию.

Если цены продолжают изменяться полого, или растут, а цены закрытия ежедневных торгов начинают падать в пределах диапазона последней серии, это сигнализирует о внутренней слабости рынка и готовности его тенденции к повороту [c.93]

Неспособность волны-b скорректировать волну-а более чем на 81% свидетельствует о временной слабости рынка. Когда волна-b настолько слаба, вы можете ожидать, что волна-с (поскольку она Импульсная) откатится от волны-b как минимум на 61.8%. [c.247]

Немного более короткая b-волна (по сравнению с волной-а) указывает на временную слабость рынка [c.286]

Способность волны-с остаться достаточно далеко от противоположной линии тренда указывает, что слабость рынка, изначально созданная b-волной, уже нейтрализована. [c.286]

Обычно для вступления в сделку не следует ограничиваться показаниями лишь одной свечи тем не менее, размер и цвет тела отдельной свечи и величина ее теней могут рассказать о многом.

В частности, по телу и теням можно судить о соотношении спроса и предложения. Этому важному аспекту анализа свечей и посвящен данный раздел здесь объясняется, как с помощью тел и теней выявить внутреннюю силу или слабость рынка.

Свечи, описанные ниже, помогут вам составить ранний, предварительный прогноз развития рынка. [c.32]

На рис. 3.52 показано, как с помощью свечей можно быстро оценить силу (или слабость) рынка. В данном случае рассматривается акция, которую купил один мой приятель.

После распространения некой новости крайне бычьего толка акция мгновенно взлетела на новую высоту (см. стрелку). Но параллельно с этой бычьей новостью появилось и несколько зловещих признаков.

Во-первых, в день нового максимума рынок закрылся ниже уровня закрытия предыдущего дня. В результате образовалась завеса из темных облаков. [c.114]

На рис. 3.78 видно, как в результате резкого спада, начавшегося с медвежьего поглощения, рынок всего за несколько месяцев потерял более 50% набранной высоты. После девяти сессий рекордных минимумов рынок начал стабилизироваться.

Этот пример наглядно демонстрирует, что свечные модели не только указывают тенденцию рынка, но и позволяют оценить его силу по цвету свечей. Ведь, как говорят японцы, снег с углем не спутаешь . Короткий подъем в октябре (от бычьего поглощения) показал, что верх за быками — судя по ряду белых тел ( снег ).

Спад после ноября наглядно свидетельствует о слабости рынка, выразившейся в почти непрерывной череде черных тел ( уголь ). [c.139]

После отката от максимумов области В, составившего 100 пунктов, начался новый подъем. Он дошел до уровня 3000 (С). Новые максимумы намного превысили максимумы в области В, однако RSI оказался ощутимо ниже. Это медвежье расхождение в области С, которому сопутствовали падающая звезда, дожи и повешенный, выявило внутреннюю слабость рынка, хотя цены и взяли новые высоты. [c.234]

Если Ro достигает максимума одновременно с ценой, предостережение о возможном снижении цены не появляется, но если кривая индикатора прорывает при этом трендовую линию, соединяющую ряд ее минимумов, выдается информация о потенциальной слабости рынка. [c.177]

Покупатели, идущие с самого начала и надеявшиеся на небольшой подъем, откладывают свое решение продавать, потому что до сих пор не наблюдали ни малейшего признака слабости рынка. На рынке дефицит предложения. Любое предложение, ставшее прибыльным, вскоре переходит к новым покупательским интересам — новому спросу от тех же самых инвесторов. [c.187]

Технический анализ как рыночных индексов, так и отдельных акций должен обязательно включать в себя изучение объема торгов, чтобы помочь аналитику составить верное впечатление о внутреннем состоянии конкретного рынка. Анализ объема позволяет разглядеть за динамикой цен внутреннюю силу или слабость рынка.

Зачастую только по расхождению объема и цен можно узнать о предстоящем важном развороте рынка.

Хотя технические аналитики всегда придавали большое значение объему торгов, сколько-нибудь эффективных исследований в этой области практически не проводилось до конца 60х, когда Джозеф Гранвилл и Ларри Уильяме более творчески подошли к изучению взаимосвязи цены и объема. [c.263]

Бумаги компаний, связанных е недвижимостью, традиционно, служат оборонительным “убежищем” во времена слабости рынка, в силу их малой коррелированности с остальными бумагами на рынке. К счастью, мсжрыночпый чартист был в состоянии легко обнаружить эти изменения в рыночных предпочтениях и заработать на них. [c.61]

Я открыл три TD-квалификатора прорыва (TD Breakout Qualifiers) — две ценовые модели, образующиеся за день до предполагаемого прорыва, и одну модель, образующуюся в день прорыва.

В частности, я пришел к заключению, что если тот или иной рынок или индекс находятся в состоянии перепроданное (перекупленное ) за день до прорыва, то возрастает вероятность того, что давление покупателей (продавцов) не спадет после прорыва, тем самым лишь создав иллюзию потенциальной силы (слабости) рынка. [c.36]

Одно из преимуществ упомянутого выше технического анализа в том, что он обеспечинает об-ьективную основу для торговых решении и лает математическое обоснование выбора ценовых целей.

Он позволяет трейдеру придавать определенные значения силе или слабости рынка и предоставляет ему материальное обоснование для предпочтения одного пункта другому при входе на рынок или выходе из него.

Псе это помогает сохранять объективный подход. [c.139]

Не все товарные группы движутся в одном направлении. Цены на медь и алюминий упали во второй половине 1989 года (как и большинство цен на промышленное сырье), вызвыв ослабление акций медных и алюминиевых компаний (см. рис. 9-20).

Слабость рынка меди в конце 1989 года также была обусловлена слабостью рынка акций в связи с ожидающимся спадом экономики. В главе 13 будет рассмотрена роль рынка меди в экономическом прогнозировании и его связь с рынком акций.

Мы также подробно сравним динамику товарных акций и акций, чувствительных к процентным ставкам, в точках разворота экономического цикла. [c.193]

Коммунальный индекс Доу достиг пика в январе 1987 года и начал ослабевать. (Ниже будет показано, что одной из причин этого разворота была слабость рынка облигаций.

) Падение коммунального индекса привело к значительному отрицательному расхождению между ним и промышленным индексом Доу, который еще семь месяцев продолжал расти.

Когда в августе промышленный индекс приблизился к своему пику, коммунальный индекс уже формировал правое плечо модели голова и плечи (в предыдущей главе мы обсуждали аналогичную модель вершины, образованную чувствительными к процентным ставкам ссудно-сберегателъными акциями).

Несмотря на относительно длинный семимесячный период опережения, пик коммунального индекса Доу в январе 1987 года ясно предупредил о том, что подъем рынка акций приближается к опасной черте и необходимо внимательно отслеживать любые медвежьи признаки в динамике индексов. [c.195]

Если коммунальный индекс Доу-Джонса движется в одном направлении с рынком облигаций, то с товарными рынками он должен двигаться в противоположных направлениях. На рисунке 10.9 казначейские облигации и акции коммунальных предприятий (верхняя рамка) сравниваются с индексом СКВ (нижняя рамка).

В начале 1987 и в конце 1989 года между ценами казначейских облигаций и коммунальным индексом Доу наблюдалось отрицательное расхождение. Оба раза под влиянием слабости рынка облигаций коммунальный индекс поворачивал вниз.

Однако, как видно из нижнего графика, ослаблению рынка облигаций и коммунального индек- [c.203]

Слабость рынка казначейских облигаций и коммунального индекса Доу-Джонса в начале 19В7 и в конце 1989 года (верхняя рамка) объяснялась силой индекса RB (нижняя рамка).

Повышение рынка облигаций и коммунального индекса, начавшееся в середине 1988 года, было связано с медвежьим разворотом индекса RB. Оба финансовых индекса движутся в направлении, противоположном индексу RB.

Рынок казначейских облигаций не подтвердил подъем коммунального индекса к новым максимумам ни в 1987, ни в 1989 году. [c.204]

Слабость рынка мели (верхний график) и индекса Journal of ommer e, включающего иены на 18 видов промышленного сырья (нижний график), в течение 1989 года вызывала беспокойство по поводу возможности экономического спада. Рост иен на промышленные товары в начале 1990 года был воспринят многими аналитиками как знак того, что время спада еше не пришло. Экономисты внимательно следят за динамикой иен на промышленное сырье. [c.261]

Волна-а должна быть не меньше 38.2% волны-b. Волна-а будет, вероятно, моноволной или Плоской. Если она Зигзаг, волна-b должна быть Двойным (или даже Тройным) Зигзагом.

В этом типе Треугольника волна-а не может быть Двойным или Тройным Зигзагом, Треугольником или Плоской с Удлиненной с-волной. Наиболее распространенным типом Коррекции для а-волны будет моноволна или любая Плоская (за исключением Удлиненных Плоских).

Волна-а не должна откатываться брлее чем на 61.8% от предыдущей фигуры (если данному Треугольнику предшествовала какая-либо Импульсная волна), поскольку это свидетельствовало бы о слабости рынка и противоречило бы силе, вызываемой (implied) Подвижным Треугольником.

Обычно а-волна не должна откатываться более чем на 38.2% от предыдущей Импульсной фигуры (если такая имеется). [c.263]

Развитие канала Плоской предоставляет вам тонкие ключи к пониманию текущей силы или слабости рынка и дает представление о том, насколько рынок должен повыситься или снизиться после завершения Коррекции.

Большинство “ключей”, которые могут быть извлечены из построения канала Коррекции, зависят от длины волны-b относительно волны-а. Чем больше b-волна, тем выше шансы взрывного движения (вверх или вниз) после завершения волны-с.

Чем меньше волна-b по сравнению с волной-а, тем вероятнее, что Плоская либо будет первым сегментом более крупной группы a-b-с, либо за этой Плоской последует х-волна и другая Стандартная Коррекция. Если канал Плоской развивается совершенно (т. е.

волна-с имеет ту же длину, что и волна-а), то за ней, вероятно, последует х-волна, и эта Плоская станет частью Сложной Коррекции (см. Неправильная Неудавшаяся, Рисунок 12-16с). Рисунок 12-16с иллюстрирует постэффекты различных ситуаций развития каналов при работе с Плоскими. [c.285]

Поскольку волна-3 не может быть больше 61.8% Растянутой волны-1, возможных Внешних соотношений в этом случае немного. Если вы возьмете 61.8% волны-1 на Рисунке 12-38 и прибавите эту величину к концу волны-1, то получите уровень сопротивления для следующего повышения.

Если волна-2 откатывается на какую-либо часть волны-1 (что обязательно для мультиволновых и более высокого порядка фигур), то 3-я волна будет очень длинной, если достигнет этого уровня сопротивления. Единственный вывод на этом уровне данное повышение завершится (Рисунок 12-38).

Если Растянутая 1-я волна и будет формировать какое-либо Внешнее соотношение, то точка сопротивления 61.8% представляет самый распространенный вариант. Возможно, что данное повышение завершится на 38.

2% выше 1-й волны, но это не очень вероятно и будет свидетельствовать о достаточно высоком уровне слабости рынка (или силы, если данная фигура завершилась в нижнем направлении). Внешнее соотношение 38.2% будет говорить в пользу того, что вся эта Импульсная фигура завершила более крупную конфигурацию. [c.301]

Существует три основных индекса рынка, которые вам следует использовать для выяснения силы или слабости рынка в целом индекс Доу-Джонса, NASDAQ-KOM-ПОЗИТ, фондовый индекс S P500. Эти индексы послужат вам лучшим путеводителем в торговле высоковолатильными акциями. [c.267]

Она аналогична той, что изображена на рис. 33 с той лишь разницей, что размер белой свечи не так велик, а размер чёрной наоборот, несколько больше. На следующий день после ЭКК, 25-го ноября, образовалась чёрная свеча с длинной нижней тенью.

Она содержит в себе мощный нисходящий микротренд. В течение одной торговой сессии цена сделок упала на малом объёме от 21.0 до 18.

5 С точки зрения новой концепции такое падение (почти на 12%) свидетельствует о слабости рынка после ЭКК акций на нём много, а денег мало. [c.118]

Источник: https://economy-ru.info/info/47758/

Хозяева рынков. Том Вильямс. Краткое содержание. Часть 4

Хорошей идеей является иметь контрольный список, пока вы еще учитесь. Контрольный список должен быть частью вашего плана (торговой установки) и каждый раз, при желании заключить сделку, необходимо с ним сверяться. Далее предлагается контрольный список для открытия длинной позиции (пожалуйста, добавьте свои собственные наработки):

• Если вы используете TradeGuider, появились ли зеленые индикаторы? Если ответ “Да”, это положительный признак.

• Можете ли вы распознать начальную стадию восходящего тренда? Если вы используете TradeGuider, вы можете использовать индикатор ‘мгновенный тренд’ (ромбы должны быть зелеными). Также смотрите на цвет баров – они также должны быть зелеными. На любом откате, если минимум выше предыдущего отката, это ап-тренд.

• Присутствует ли ежедневная поддержка? Минимум каждого дня (или бара) должен быть выше, чем у предыдущего дня (или бара). Это признак силы (минимумы поддерживаются, сохраняя ралли).

• Следуете ли вы за рынком? Внимание, на сильном рынке надо покупать на откатах при низком объеме.

• Есть ли в фоне признаки силы?

• Были ли признаки слабости? Будьте осторожны.

• Не происходит ли сегодня кульминация продаж? Это редкое явление – теперь можно покупать лишь на движении вниз при низком объеме.

• Нет ли узкого спрэда с высоким объемом на даун-дне? (Закрытие должно быть на минимуме). Это сигнал силы.

• При использовании TradeGuider – нет ли вблизи красных индикаторов? Будьте внимательны, но при тесте, можно покупать.

• Где будет ваш стоп-лосс?

Избегайте четных чисел, размещая ваши стопы – макет-мейкеры будут знать, где они. Выше и ниже любого активно торгуемого рынка не сотни, а тысячи стопов. Профессиональные трейдеры будут охотиться за ними, особенно при слабой торговой активности, т.к.

это представляет собой высокодоходную тактику. Избегайте четных чисел и помещайте ваши стопы по возможности вдали от толпы. Лучшее место для длинного стопа это точка, где был откат, а затем движение продолжилось вверх.

Ваш стоп теперь защищен, поскольку здесь область сопротивления и профессионалам нелегко будет ее достичь.

Несколько моментов, которые необходимо понимать:

• Полностью ли вы уверены, что макет-мейкеры или специалисты действительно могут раскачивать рынок, чтобы втянуть вас в убыточную позицию?

• Вы собираетесь торговать на фактах или догадках? Допускаете ли вы, что можете оказаться неправы? Каковы тогда будут ваши планы?

• Вы предпочитаете чтение новостей анализу фактов? При занятии спекуляцией на рынке, это опасная практика. Вы не потеряете деньги, только если вы невероятно удачливы.

• Не собираетесь ли вы торговать по наитию? Если так, это очень опасно. Вы должны быть готовы немедленно изменить свою позицию, при появлении признаков слабости. (Никогда не ждите, надеясь выйти из убыточной позиции позднее).

• Вы специализируетесь на одном инструменте или ищете различные торговые возможности? Обычно стоит составить ограниченный портфель акций.

• Всегда торгуйте в гармонии с родительским Индексом.

• Изучайте все три Индекса (британские рынки) – FTSE100 – FTSE100 с общим опционным объемом – FTSE100 Future. Каждый расскажет вам что-то свое. Если вы торгуете на американских рынках, может быть применен тот же подход для индексов Dow, S&P, или NASDAQ.

• Если вы торгуете акциями, ваш выбор должен остановиться на акции, движущейся сильнее родительского Индекса. Если у вас TradeGuider, используйте сканер акций, для определения сильнейших и слабейших акций.

Ниже предлагается контрольный список для открытия короткой позиции (пожалуйста, добавьте свои наработки):

• Если вы используете TradeGuider, не появились ли красные индикаторы? Если ответ “Да”, то это положительный признак и можно искать другие признаки слабости.

• Можете ли вы распознать начальную стадию нисходящего тренда? Если вы используете TradeGuider, вы можете использовать индикатор ‘мгновенный тренд’ (ромбы должны быть красными). Также смотрите на цвет баров – они также должны быть красными. На любой коррекции вверх, если минимум ниже предыдущей коррекции, это нисходящий тренд.

• Рынок постоянно падает без поддержки? Минимум каждого дня (или бара) должен быть ниже, чем у предыдущего дня (бара). Это сигнал слабости (рынок не поддерживается, т.к. профессионалы не заинтересованы в повышении).

• На медвежьем рынке, будьте медведем, даже если кажется, что начинается ралли. Медвежий рынок обычно продолжается дольше, чем вы рассчитываете. (Для пользователей TradeGuider 🙂

• Нет ли зеленых индикаторов, с немедленным ответом в виде повышения цен? Осторожно, рынок отвечает на бычий признак. (Для пользователей TradeGuider 🙂

• Не следуют ли за зелеными индикаторами ап-бары с низким объемом? Это сигналы слабости.

• Рынок перепродан? (т.е цена движется ниже нижней линии канала тренда). Открытие короткой позиции в этом случае не целесообразно.

• Рынок в восходящем тренде? Надо быть очень осторожным, открывая короткую позицию на ап-тренде.

• Нет ли в фоне успешного теста? Осторожно, короткая позиция нежелательна.

• Нет ли недалеко в фоне останавливающего объема? Было бы очень рискованно открыть короткую позицию в этой ситуации.

• Нет ли недалеко в фоне кульминации продаж? Это значительный признак силы, и короткая позиция в этой ситуации чрезвычайно опасна.

• Не собираетесь ли вы открыть короткую позицию на даун-дне? Очень неразумно догонять рынок. Истинная слабость появляется на ап-барах.

• Видите ли вы на ап-дне (или баре) ‘отсутствие спроса’, после признаков слабости? Это хорошее место, для открытия короткой позиции.

• Видите ли вы бары с узким спрэдом, в сопровождении высокого объема (на ап-баре), после уже имевших место существенных движений вверх? Это сигнал слабости (если цена обновляет максимум – слева ничего нет, это усиливает слабость).

• Нет ли сегодня ап-траста? Это сигнал слабости, особенно на даунтренде.

• Не помещаете ли вы себя в положение, где вы не сможете контролировать свою сделку? Если так, то вы чрезвычайно неблагоразумны.

Несколько моментов, которые необходимо понимать:

• Полностью ли вы уверены, что макет-мейкеры или специалисты действительно могут раскачивать рынок, чтобы втянуть вас в убыточную позицию?

• Вы собираетесь торговать на фактах или догадках? Допускаете ли вы, что можете оказаться неправы? Каковы тогда будут ваши планы?

• Вы предпочитаете чтение новостей анализу фактов? При занятии спекуляцией на рынке, это опасная практика. Вы не потеряете деньги, только если вы невероятно удачливы.

• Не собираетесь ли вы торговать по наитию? Если так, это очень опасно. Вы должны быть готовы немедленно изменить свою позицию, при появлении признаков слабости. (Никогда не ждите, надеясь выйти из убыточной позиции позднее).

• Сколько пунктов вы готовы проиграть, если ваша сделка потерпит неудачу?

• Не находитесь ли вы под влиянием ‘новостей’ или замечаний других людей?

Выбор акций для покупки относительно прост. Эксперты бесплатно делают для вас всю тяжелую работу по проведению фундаментального анализа. Вам необходимо знать лишь название акции. Вы не должны беспокоиться о доходах, итогах, том, что думает ваш брокер или жена, или даже что производит компания.

Описанная ниже стратегия выбора акций применима лишь к акциям, входящим в индекс. Торговые сообщества и макет-мейкеры активно торгуют этими акциями.

Всеми акциями, составляющими главный Индекс, будут интересоваться профессионалы. Синдикаты, как и макет-мейкеры активно торгуют ими. Для нас это хорошие новости, т.к. мы можем видеть результаты их деятельности. Это ключ к выбору акций.

Вам совершенно необязательно проводить детальный фундаментальный анализ этих акций: мы считаем, что фундаментальная ценность уже отражена в текущих котировках. Имейте в виду, то, что вы ищите это ‘воспринятая стоимость’ – т.е. ценность для профессиональных трейдеров, их активность по этой акции.

Для выбора этой акции вам нужен эталон, то, с чем можно сравнить – родительский Индекс ваш эталон.

При откате родительского Индекса, большинство акций в определенной степени упадет. Однако, вы заметите, что некоторые акции не хотят падать, сопротивляясь снижению, особенно у минимумов рынка. Это подсказка, что такие акции потенциально бычьи.

Профессиональные деньги этой своей активностью прямо говорят вам “да, это хорошая акция, потому что мы не продаем ее – фактически, мы ее покупаем”. Это причина, почему акция не падает вместе с Индексом.

Слабые акции не имеют поддержки крупных игроков и падают легче; также они не будут повышаться вместе с индексом. Вы убедитесь, что эти принципы работают постоянно.

Вам необходимо выбирать активные акции. Плохо быть пойманным на неходовых акциях, ожидая каких-либо событий. Любая акция, имеющая историю активных колебаний, обладает прибыльным потенциалом при спекуляциях на ней.

Акции поднимаются и падают, следуя за родительским Индексом, и было бы логично предположить, что когда акция начинает сопротивляться следованию за Индексом, на это должна быть серьезная причина. Также можно сделать вывод, что если акция не падает вместе с Индексом, это значит, что ей интересуются профессионалы и покупают ее.

Покупки не дают акции упасть. Также вы можете перевернуть этот подход и выбрать акции, двигающиеся слабее Индекса, для коротких сделок.

Как только Индекс начинает ралли, большинство акций начинают движение вверх. Слабые акции не растут вместе с Индексом. Эти акции слабее, и они на вершинах будут первыми кандидатами для продаж, т.е. открытия коротких позиций по ним. Будьте внимательны в этой ситуации.

На потенциальных максимумах, разворот индекса может занять некоторое время, потому что рынок на максимумах разворачивается медленнее, чем на минимумах.

Почему? Причина в том, что всегда легче купить огромные пакеты акций во время панических продаж на минимумах, чем продать эти акции, после восходящего движения.

Прощаясь, хочу сказать:

Все что вам нужно для победы, это небольшой перевес над вашими современниками на рынке. Если вы можете делать хотя бы один процент ежедневно, успех вам обеспечен.

Источник: https://moneymr.livejournal.com/21318.html

Основы стратегии VSA

Одно из главных правил ВСА гласит о том, что слабость появляется на графиках на апбарах (на барах, в которых закрытие выше, чем в предыдущем баре) на крайне-высоком объеме, а в последствии, подтверждается на апбарах на крайне-низком объёме.

Одним из основных признаков слабости является Кульминация покупок. Это апбар на широком спреде с закрытием в середине или ниже, на крайне-высоком объёме. Это очень сильный признак слабости, если слева от его возникновения отсутствуют предыдущие зоны сопротивления, то есть, если цена делает новые максимумы. Бар Кульминации покупок указывает на вершину рынка.

примечание: Если мы видим, что спред бара или диапазон бара от вершины до низа, тоже самый широкий за последние несколько десятков баров, но закрытие произошло в нижней части диапазона.

Исходя из того, что объём — это активность профессионалов, а закрытие — отражает консенсус сил между покупателями и продавцами, то нам сразу становится ясно, что они продают.

Если это было бы наоборот, то закрытие цены произошло бы вверху.

В методике ВСА есть принцип под названием — Отсутствие спроса, этот признак Отсутствия спроса появляется после Кульминации покупок, и если вы видите такую комбинацию, то вы понимаете, что Умные деньги продали и сейчас пришло время шортить вместе с ними.

Сильные игроки не заинтересованы в росте цен. Следует ожидать падения.

На биржевом графике это отображается как:

– апбары с узким или средним спредом. – объем сделок меньше среднего. – цена закрытия чаще в середине бара.“Нет спроса” подтвержден, если следующий бар закрывается ниже, и объем увеличивается до среднего.

Важно суть – цена поднялась, но объем упал, потому что не нашлось покупателей, и цена пошла вниз. В какой момент времени при этом закрылся бар – цена может оказаться и в верхней части, и в средней, и в нижней.

Важно, что действие происходит выше цены закрытия предыдущего бара. И спред неширокий, потому что в движение не вовлечены профессиональные игроки. Обрати внимание на объем — он ниже среднего, ниже объемов предшествующих дней.

В дни «нет спроса» на рынке дефицит покупателей. Сильным игрокам не интересно повышение цены.

Правильное место для “нет спроса”: – до и после прорывов цены вниз – во время даунтренда – на рекордных высотах после сигнала “конец спроса” – под уровнями сопротивления – по цене где ранее была слабость. – на максимумах рынка.

Как и во многих сетапах ВСА вы должны ждать подтверждения перед тем, как открывать сделку. Это требует терпения. После появления Кульминации покупок рынок всё еще может идти вверх, даже несмотря на то, что начались продажи Умных денег. И это происходит из-за инерции рынка.

Очень часто рынок сразу не падает, а начинает торговаться в боковике. Потом, когда начнется формирование тренда вниз, вы будете видеть дополнительные доказательства распределения.

Но помните, что эти признаки распределения будут появлятся на апбарах при попытках рынка подняться выше в тренде вниз (ОТКАТЫ).

Обратите внимание на два бара в красном прямоугольнике — это движение цены очень важно, потому что оно также подтверждает слабость.

Важно то, что мы видим это движение после бара Кульминации покупок и оно на широком спреде пробивает всю зону цен, которая раньше служила поддержкой на протяжении предыдущих нескольких часов.

Это движение ловит большинство трейдеров, которые открыли позиции лонг, в западню.

Аптраст может появится на крайне-высоком объёме, на высоком объёме, на среднем объёме и на низком объёме. Цель Аптраста выбить стопы тех, кто уже в шорте на слабом рынке, а также вовлечь покупателей, которые видят быстрое повышение цены и спешат открыть позицию лонг.

Наиболее высоковероятностным сетапом в шорт возникает тогда, когда вы видите Аптраст на крайне-высоком объёме после того, как возник такой серьёзный признак слабости как Кульминация покупок.

Так как эти Аптрасты возникли на крайне-высоком объёме, то возрасла вероятность более длительного движения вниз. Когда описывается кульминационный объем, то это означает, что и Умные деньги, и толпа, то есть все вовлечены в движение и тем самым создается крайне-высокий объём.

Когда крайне-высокий появляется на графике, то очень часто он ознаменовывает разворот тренда или откат в тренде. Поэтому надо обращать внимание на появление крайне-высокого объема, потому что может появиться отличная вероятность заработка.

Для открытия шорт позиции, когда появляется Аптраст, вы должны видеть признаки слабости на фоне, а не признаки силы.

Теперь еще немного каснёмся баров Отсутствия спроса. Существует 3 типа баров Отсутствия спроса : Отсутсвие спроса в тренде вверх — не является подтверждением медвежьего настроения на рынке Отсутсвие спроса в тренде вниз — является подтверждением чрезвычайного медвежьего настроения на рынке

Отсутсвие спроса на вершинах рынка — является подтверждением медвежьего настроения на рынке

Лучшее место для шорта возникает тогда, когда вы видите бар Отсутствие спроса в тренде вниз, особенно если на фоне имеются какие-либо кульминационные действия, подобные Кульминации покупок. Итак, бар Отсутствия спроса — это апбар с узким спредом, на объёме меньше, чем в двух предыдущих барах.

Он означает Отсутсвие спроса со стороны профессиональных денег. Очень важно, чтобы данный принцип был именно апбаром, баром закрытие которого выше, чем закрытие предыдущего бара. После того, как вы увидели бар Отсутсвия спроса, то по методу ВСА, не следует продавать по рынку, а следует поставить селл-стоп под минимумом этого бара.

Это будет означать, что рынок сам придёт к вам и откроется позиция в шорт. В этом случае, вы не будете пересиживать в позиции ситуацию, при которой рынок будет продолжать движение вверх на последующих барах Отсутствия спроса.

Иногда после бара Отсутсвия спроса может последовать также и Аптраст, поэтому, если вы уже в позиции, то можете оказаться в затруднительном положении.

Одно из главных правил ВСА гласит о том, что сила появляется на графиках на даунбарах (на барах, в которых закрытие ниже, чем в предыдущем баре) на крайне-высоком объеме, а в последствии, подтверждается на даунбарах на крайне-низком объёме.

В методе ВСА одним из самых главных признаков силы является Кульминация Продаж. Это даунбар на широком спреде с закрытием в середине или выше, на крайне-высоком объёме. Это очень сильный признак силы, если слева от его возникновения отсутствуют предыдущие зоны споддержки, то есть, если цена делает новые минимумы.

Самое главное в чтении графиков — это интерпретация объёма, потому что объем является отражением активности умных денег. Так как активность проявляется в объёме, то тут на графике вы видите наибольший объём, который возник на баре А. Также мы видим, что спред бара или диапазон бара от вершины до низа, тоже самый очень широкий , но закрытие произошло посередине диапазона.

Исходя из того, что объём — это активность профессионалов, а закрытие — отражает консенсус сил между покупателями и продавцами, то нам сразу становится ясно, что они покупают. Если это было бы наоборот, то закрытие цены произошло бы внизу.

Итак, далее появляются два даунбара, которые являются подтверждениями отсутствия продаж или, иными словами, тестами.

Эти бары на низком объёме, возникшие на том же уровне цен, что и бар А, подтвердили, что покупатели доминировали в баре А, потому что на этих барах объём совсем низкий, то есть, иными словами, активность Больших денег отсутствует, они не продают на этих уровнях, они купили уже раньше.

В методике ВСА есть принцип под названием — Отсутствие предложения, этот признак Отсутствия предложения появляется после Кульминации продаж, и если вы видите такую комбинацию, то вы понимаете, что Умные деньги купили и сейчас пришло время покупать вместе с ними.

В предыдущем обзаце упоминались такие признаки силы как Шейкаут и Тесты. Рассмотрим сначала один из признаков силы — Шейкаут

Это бар на широком спреде с закрытием в середине или внизу спреда. Объём на баре может быть либо высоким, либо крайне-высоким. Если данный бар появляется на рынке в тренде вверх, то является очень хорошей возможностью для входа в лонг. Также он часто появляется на дне рынка и является наиболее сильным признаком силы, если на фоне уже есть Кульминация продаж.

Шейкаут выбрасывает слабых игроков из позиций перед бычьим движением. Это очень серьезный признак силы. С помощью данного манёвра Умные Деньги выбивают как можно большее количество трейдеров, уже вошедших в позиции лонг и используют ликвидность стопов.

Помните, когда крайне-высокий объём появляется либо на даунбаре или апбаре — то предложение всё равно будет присутствовать.

Это предложение должно быть протестировано в будущем перед тем, как рынок начнёт бычье движение.

Часто после первоначального Шейкаута рынок продолжает падать дальше вниз, через какое-то время мы начинаем видеть Останавливающий объём и только потом Тесты (эти признаки силы мы рассмотрим позже).

Также мы говорили про такой принцип, как Останавливающий объём. Останавливающий объём по сути похож на Кульминацию Продаж, но он чаще возникает перед Кульминацией Продаж и объём может быть разбросан на несколько баров.

Кирпичики vsa

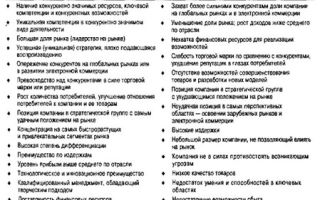

Так выглядят признаки слабости:

Так выглядят признаки силы

Обычно в литературе тест описывают именно в интерпретации как «тест на предложение» Но я считаю, что вполне адекватно все применяется и для «тестирования на спрос»

Во время тренда у нас возникает только один вопрос: когда новое пугающее движение против вас считать откатом (передышкой перед дальнейшем путем), а когда – разворотом тренда. На этот сложный вопрос так же можно ответить с большой долей вероятности. Нужно во-первых: посмотреть, нет ли признаков фазы распределения (если есть, то лучше зафиксировать прибыль);

во-вторых: изучать объемы нисходящего движения на основе классического анализа гистограммы объемов – при каждом снижении объем должен в СРЕДНЕМ снижаться, при фазе подъема – быть гораздо больше, в ОБЩЕМ, по барам.

Но если, в частности, представить идеализированную ситуацию, то каждый бар отката вниз будет на постепенно снижающемся объеме, а каждый бар повышения (после отката) на повышающемся объеме.

Помните, что идеальные ситуации встречаются крайне редко.

2.График входит в рэнж (может незначительно отклоняться вверх или вниз) Во флете будет очень сложно торговать, но нужно будет посмотреть как он себя поведет.

Прежде чем принимать решение, нужно провести дифференциальный анализ между накоплением и распределением по тому же принципу, только наоборот. При подходе к верхней границе бары будут все с меньшим объемом, при подходе к нижней границе бары будут на возрастающих объемах.

Очень важно перед походом вниз увидеть «тест», либо ап-траст, либо псевдо ап-траст. Как правило после них начинается сразу падение на большом объеме «слабость А».

Полный список торговых стратегий

Источник: http://torgovye-strategii.ru/strategii/vsa.html