Анализ отчетов COT – отслеживаем крупные деньги

07.08.2017

Анализ отчетов COT дает возможность оценить сделки спекулянтов и хэджеров, которые заметно влияют на рынок. Такая информация обеспечивает надежный фильтр для собственной торговой стратегии трейдера. Так давайте разбираться, как при помощи данной информации увеличивать свой капитал.

Используем анализ отчетов COT для успешного трейдинга

Для участников рынка вопрос о месте нахождения и поведении крупных трейдеров невероятно актуален. Данная информация предоставляет возможность оценить направление движения крупных денег, а значит, сделать и собственную торговлю более прибыльной. Источником проверенной информации может стать анализ отчетов СОТ.

В чем состоит польза отчетов сот

Такой документ содержит все данные о сделках SELL и BYE хеджеров и спекулянтов. По предоставленной информации возможно оптимальным образом оценить реальную «силу» позиций различных трейдеров.

Полная база данных о продажах и покупках, квинтэссенцией которых и являются отчеты СОТ, позволит игроку «увидеть» настроение различных активов. Осталось правильно интерпретировать полученную из отчетов СОТ информацию и применить ее в игре трейдинге, получая прибыль.

Как это сделать, вы узнаете в данном обучающем руководстве. Опытным трейдерам известно, что лучше торговать в том же направлении, в котором торгуют крупные участники рынка. Попытка войти в противоположную сторону аналогична попытке остановить мчащийся поезд – он просто снесет вас.

Что касается отчетов СОТ, то они позволяют понять, какого направления решили придерживаться крупные трейдеры, пусть эта информация и подается с некоторым запозданием.

Изучаем поведение крупных денег по отчетам COT

СОТ – это аббревиатура от Commitments of Traders, что означает «отчетность трейдеров». Такие данные дают представление о том, какие позиции заняты крупными игроками.

Обычный экономический календарь не предоставит трейдеру такую информацию – в ее поисках придется обратиться на сайт организации U.S.CFTC, которая как арбитр занимается контролем «честности игры» на рынке фьючерсов. В U.S.CFTC все участники торгов регулярно отчитываются о своей работе.

Собрав и систематизировав всю информацию, U.S.CFTC предоставляет сводный отчет на всеобщее обозрение на портале www.cftc.gov.

Интерес представляют данные с СМЕ. Получить их можно, перейдя в Market Reports – Commitments of Traders. Выбрав текущие отчеты (current legacy reports), нужно найти строчку Chicago Mercantile Exchange – это информация Чикагской биржи.

Алгоритм работы с Commitments of Traders

Весь массив информации изучать не придется – для анализа достаточно оценить данные крупных игроков:

- NON-COMMERCIAL – крупные игроки, занимаются спекуляцией с целью получения прибыли. Данные об этих трейдерах включают колонки BYE, SELL и Spreads, в последней указано число разнонаправленных позиций. Поскольку речь идет о фьючерсах с разными сроками истечения, то крупные игроки на бирже закономерно могут открывать позиции, направленные в разные стороны – срок экспирации у них будет разным;

- COMMERCIAL – крупные игроки, так называемые хеджеры, работают в личных интересах;

- NON REPORTABLE POSITIONS – это индикатор направления толпы. Тут собраны мелкие трейдеры, чье настроение не оказывает на рынок решающего воздействия;

- TOTAL – общее число контрактов на BYE и SELL от NON-COMMERCIAL и COMMERCIAL;

- Анализ будет неполным без оценки динамики данных по сравнению с прошлой публикацией – такие данные указаны в CHANGES FROM;

- Open Interest – индикатор количества денег в рынке, считается достаточно важным параметром.

Для выполнения нужного трейдеру анализа нет необходимости задействовать все предоставленные данные. Интерес представляет только валюта, так что данные по фьючерсам на товары просто пропускаем.

Как работать с отчетами СОТ

На платформе МТ4 отсутствует индикатор, который мог бы вывести данные непосредственно на график, что было бы очень удобно. Текстовая информация не позволяет визуально оценить сложившуюся на рынке картину, которая легко реализуется при помощи линий индикаторов.

Чтобы с удобством работать в онлайн-режиме, стоит воспользоваться ресурсом www.timingcharts.com, который позволяет выводить данные прямо под графиком. График лучше выбрать недельный, поскольку данные СОТ появляются еженедельно.

Нажимаем на вкладку СОТ, чтобы получить отображение данных СОТ под графиком:

- Зеленая линия: хеджеры – строка COMMERCIAL;

- Синяя: спекулянты – строка NON-COMMERCIAL;

- Красная линия: мелкие спекулянты – строка NON REPORTABLE POSITIONS.

Также важно отобразить открытый интерес – в 2nd С.О.Т. Panel выбираем Output , далее выбираем строку Custom, а в открывшемся списке указываем строку Interest.

Что важно учитывать в процессе анализа

- Хеджеры предпочитают стоять в противоположном от тренда направлении на фьючерсе.

Это позволяет им застраховать себя от возможных убытков;

- Спекулянты предпочитают стоять по тренду – их цель в максимизации прибыли от спекулятивных операций;

- Открытый интерес – индикатор «перегрева» рынка.

Приведем элементарный пример анализа – данные говорят о росте актива, одновременно спекулянты наращивают позиции. Можно сделать вывод в пользу роста. Аналогичным образом в примере индикатором роста является вхождение хеджеров против тренда.

Не стоит основывать свои решения о входе в рынок только на данных СОТ, в противном случае придется ставить очень большие стопы. Гораздо более разумно использовать такую информацию в качестве дополнительного фильтра в своей торговой стратегии. Отчеты СОТ дают возможность дополнительно отфильтровать свои прогнозы, что повысит прибыльность стратегии.

Источник: https://news-hunter.pro/important/analiz-otchetov-cot-otslezhivaem-krupnye-dengi.pro

Отчеты COT для трейдеров

За последние годы в русскоязычной среде всё популярнее становится анализ отчётов COT, хотя на Западе трейдеры и корпорации уже давно используют эти данные для принятия решений.

Данную тему я не мог обойти стороной, поэтому решил хотя бы кратко рассмотреть, что же это такое «отчёты COT» и как их правильно читать.Начнём с того, что аббревиатура COT расшифровывается как «Commitments of Traders» и присваивается отчётам от Commodity Futures Trading Commission (сокращённо CFTC).

В них собрана информация об открытых позициях всех участников на биржевом рынке.

Под биржевым рынком применительно к торговле валютными инструментами понимается вся совокупность сделок на CME с валютными фьючерсами.

В прошлых публикациях я уже неоднократно акцентировал внимание на отличиях межбанковского Forex и срочного рынка, поэтому ниже лишь вкратце напомню про основные преимущества биржевого рынка, которые отвечают на вопрос «зачем вообще нужны отчёты COT»:

- На бирже торги централизованы, если кто-то купил фьючерс, то все остальные участники рынка увидят эту сделку.

- Все контракты на CME стандартизированы.

- В документах прописан строгий регламент совершения операций.

Комиссия CFTC подготавливает отчёты COT каждую пятницу и собирает в них всю информацию по состоянию на последний вторник. Пожалуй, этот нюанс и является главной причиной споров между трейдерами касательно эффективности подобного анализа, так как оценка настроений участников торгов запаздывает на несколько дней.

На самом деле, в данном случае и спорить совершенно не о чем, так как для анализа долгосрочных тенденций публикации сведений один раз в неделю более чем достаточно. Для интрадея существует множество альтернативных методов анализа, начиная от VSA и заканчивая построением опционных уровней.

А теперь ближе к сути, комиссия CFTC публикует отчёты COT на своём сайте (http://www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm) в разделе CURRENT LEGACY. Здесь нас будут интересовать данные с Чикагской Товарной Биржи по фьючерсам:

Обращаю внимание, в таблице можно заметить две колонки – «Long Format» и «Short Format». В первой представлены расширенные данные, а во второй сокращённые, никакого отношения к разбивке отчёта на длинные и короткие позиции они не имеют. Сам я всегда использую информацию из графы Short Format.После перехода в соответствующий раздел перед нашим взором открывается отчёт по всем инструментам, фьючерсы на которые обращаются на CME. Чтобы найти нужный инструмент, просто листаем страницы до тех пор, пока не встретим соответствующее название, пусть это будет швейцарский франк:

Вот так выглядит отчёт COT. Форма представления немного непривычна для современного пользователя ПК, ведь все уже привыкли к таблицам и разметкам, но подобный формат является очень удобным для импорта данных. Теперь обратим внимание на основные колонки таблицы.

- NON REPORTABLE POSITIONS – это частные трейдеры, иначе говоря – мелкие спекулянты, т.е. те из нас, кто торгуют на CME.

- NON-COMMERCIAL – это крупные игроки на рынке, в число которых входят банки, хедж-фонды, и просто «тяжеловесы» среди трейдеров.

- COMMERCIAL – в данной колонке собрана информация по хеджерам, т.е. компаниям из реального сектора, заинтересованным в защите от колебаний валютных курсов или цен на сырьевые товары.

- TOTAL – суммарные позиции сильных спекулянтов и представителей реального сектора. Для нас эти данные не представляют особого интереса, так как анализ отчётов COT предполагает изучение интереса каждой отдельной группы в динамике.

Чаще всего, направление позиций NON-COMMERCIAL и COMMERCIAL противоположно, т.е. если длинная позиция хеджеров увеличивается, спекулянты напротив, наращивают короткие позиции.

Рекомендую еще вот эти два обзора:

Данные по тиковым объемам

Торговля спредом на нефть

Для оценки рыночных настроений особый интерес представляет колонка CHANGES FROM, в которой отражена динамика совокупных позиций по каждой группе участников рынка.

Так какой же показатель здесь самый интересный? Дискуссии на этот счёт продолжаются, но практика показывает, что самый информативный показатель – это настроения крупных спекулянтов. Именно эти субъекты способны сильно «продавить» рынок на ожиданиях какого-либо события, а хеджеры, напротив, приспосабливаются к возможным рискам.

Мелкие спекулянты не представляют особого интереса при анализе отчётов COT, но следует отметить, что они чаще всего становятся на одну сторону с крупными спекулянтами.Конкретное решение о покупке или продаже валютной пары принимается в зависимости от того, в какую сторону смещается баланс на соответствующем фьючерсе:

- если по данным отчёта COT крупные спекулянты наращивают длинную позицию – работаем на повышение курса валюты;

- если крупные спекулянты фиксируют лонги и наращивают шорт – работаем на понижение курса валюты.

Здесь следует отметить, что динамика фьючерсных цен и курсов некоторых валютных пар может быть противоположной Связано это с тем, что фьючерсы на CME всегда номинированы в долларах США, а на Форекс-паре доллар может располагаться в числителе (т.е. выступать в роли основной валюты). Наш пример с франком – яркое тому подтверждение:

И в завершение дам один совет – на англоязычном ресурсе FINVIZ (http://www.finviz.com/futures_charts.ashx?t=CURRENCIES&p=w1) данные отчётов COT собираются автоматически и представлены в динамике непосредственно на графике фьючерсов.

Ещё не так давно в «рунете» существовали похожие ресурсы для русскоязычных пользователей, но спустя некоторое время они либо закрывались (из-за низкой популярности), либо переходили на платную основу. Поэтому анализировать отчёты COT лучше на проверенных и стабильно работающих ресурсах, тем более, в случае с «финансовым визуализатором» даже не обязательно знать английский язык – всё интуитивно понятно.

Источник: https://www.ratingsforex.ru/Otchety-COT-dlya-treyderov/

Построение торговли на основе чтения COT отчетов

На законодательном уровне в США определено, что Комиссия по товарной фьючерсной торговле публикует Обязательный отчет трейдеров (Commitment of Traders Report — COT) каждую пятницу, и этот отчет показывает количество длинных и коротких позиций, открытых трейдерами на фьючерсном рынке.

Комиссия по торговле товарными фьючерсами(CFTC)отслеживает и регулирует деятельность на фьючерсных и опционных рынках США. Участники рынков подают множество обязательных сведений, и по этим данным формируются отчёты, которые затем публикуются на сайте комиссии – www.cftc.gov.

Это прекрасный ресурс для оценки настроения рынка от «больших игроков», так как позиции с высоким объемом должны быть показаны правительству. Конечно, очень важно знать где находятся «умные деньги», потому что они движут рынки, а это может повлиять и на Вашу торговлю. Следует отметить что эти данные предоставляются Чикагской биржей CBOE.

Данные публикуются через час после закрытия основной торговой сессии на бирже, в последний день торговой недели. Данные указаны по состоянию на закрытие вторника публикуемой торговой недели. Соответственно к этим данным надо относиться как к ЗАПАЗДЫВАЮЩИМ (постфактум данные).

Эта отсрочка в 4 дня, как бы своеобразная защита большого капитала для осуществления маневров на биржевом рынке, которую предоставил Конгресс США в ходе дебатов при принятии закона о публикации данных Комиссией по товарной фьючерсной торговле.

Отчет http://www.cftc.gov/dea/futures/deacmelf.htm не совсем наглядный и не дает полного представления о том, как надо его применять. Моя методика анализа данных отчета СОТ заключается в том, что при анализе отчета необходимо рассматривать не точную позицию, а динамику перемещения капитала.

Удобнее всего это сделать здесь: http://www.timingcharts.com/

Здесь уже гораздо проще ориентироваться, видна история всех трех групп на рынке.

Теперь философия линий: Крупные игроки: зеленые (крупняк, фонды, торгуют ТОЛЬКО от лонга, если у них позиция шорт – это значит что они хэджируются на фьючерсном рынке, кроме того у них значительный объем капитала, который они в экстренном порядке могут вложить для выкупа различных экстренных ситуаций (Выкуп рынка весной 2009, Дубаи 2010, Япония 2011)) и синие (коммерсы, довольно техничны, толкают рынок через хаи и лои, в эту группу входят производители, поэтому они лучше всех знают тенденции на рынках, очень быстро могут развернуть рынок, отсутствие у них позиций дает флэт,).

Общее правило анализа торговой деятельности этой группы: торгуй за синими, если синие резко увеличили свои позиции значит ожидается пробитие значимых уровней, если у синих нет четко выраженной позиции, значит у них нет заинтересованности в сильных движениях

Мелкие спекулянты: красные (физики, по спецификации отчета СОТ мелкие спекулянты, — это все те, чьи подотчетные позиции слишком малы, чтобы попасть в любую из двух вышеперечисленных групп.

Их точное количество неизвестно, хотя можно предположить, что общее их число достаточно внушительное, торгуют на интуиции, больше всех ошибаются).

Общее правило анализа торговой деятельности этой группы простое. Постарайтесь действовать противно тому, как поступает толпа.

Если мелкие трейдеры резко увеличили свои продажи – постарайтесь купить, если они напротив начали покупать, — постарайтесь зашортить.

Описание каждой группы дается в книге Л. Вилямс в «Секреты торговли на фючерсном рынке. Действуй вместе с инсайдерами» сам я ее не читал, так как логика поведения всех этих групп на бирже для меня понятна и без этой книги. Общее правило анализа совокупности линий: если не понятно за кого торговать за зеленых или за синих – торгуй против красных.

Подведу черту. Я хочу сказать, что индикатору есть место для применения, однако как и любой другой индикатор он имеет свои недостатки. Его применения обязательно в связке с другими рыночными индикаторами.

Источник: https://smart-lab.ru/blog/4421.php

Анализ отчетов COT на форекс – есть ли в этом смысл?

В Комиссию по торговле товарными фьючерсами входит пять человек. Их назначает на пятилетний срок президент США по рекомендации и с одобрения Сената. Председателя Комиссии из назначенных пятерых членов также выбирает Президент и одобряет Сенат. Одновременно не более трех членов Комиссии могут быть членами одной и той же политической партии.

Крупные Спекулянты (Non-Commercial) – это крупные частные трейдеры, хедж-фонды и крупные финансовые институты. По большей части, эти трейдеры нацелены на получение спекулятивных доходов. Торгуют как правило по тренду.

В отличие от хеджеров, которые не заинтересованы в получении прибыли от торговли фьючерсами на бирже, спекулянты нацелены как раз на получение прибыли, а не на защиту от ценовых колебаний на цены базовых активов.

Таким образом, для получения информации о преобладающей тенденции на валютном рынке нам необходимо анализировать именно позиции Крупных спекулянтов.

Хеджеры (Commercial) – крупный бизнес, использующий фьючерсы по их прямому назначению – как инструмент для хеджирования и защиты от резких колебаний цены базовых активов. Открывают свои позиции против основного тренда.

Таким образом, из анализа отчета COT мы можем получить следующую полезную нам информацию (нумерация соответствует синим цифрам на картинке отчета выше):

- Отчет содержит информацию по состоянию на 24 апреля, а мы увидели отчет вечером 27 апреля (разница три дня).

- Позиции Лорг и Шорт крупных спекулянтов (Non-Commercial). В нашем случае 216 944 контракта Лонг и 86 350 контрактов Шорт.

- Если мы вычтем из количества контрактов Лонг контракты Шорт, то мы получим чистые позиции Лонг – 130 594 (216 944 – 86 350). Именно эта цифра, как правило, представляет наибольший интерес. Именно она публикуется на многих форекс интернет-ресурсах, например в Экономическом Календаре сайта Investing.com за пятницу или на ресурсе ForexLive. Сравнив чистые Лонговые позиции с аналогичными данными за предыдущий период мы получим изменение позиций Лонг за последнюю неделю. На основе этого можно сделать заключение о том как меняется позиция основных трейдеров по конкретной валюте на рынке фьючерсов.

- Следующая строка отчета “Changes from” содержит изменения позиций Лонг и Шорт по сравнению с предыдущим отчетом. Мы видим что позиции Лонг сократились на 21 885 контрактов, позиции Шорт сократились на 1 003 контрактов. Ту же самую цифру изменения чистых позиций Лонг за последнюю неделю мы можем получить вычтя из изменения Лонгов изменения Шортов. В нашем случае это – 20 882 = – 21885 – (-1003). В результате мы видим, что чистые контракты Лонг сократились на неделю на 20 882 контракта.

- Обратим внимание также на количество трейдеров в каждой категории, подавшие соответствующие отчеты к Комиссию. В нашем случае мы видим, что 105 трейдеров находятся в Лонговой позиции по евро на рынке фьючерсов. Это значительно меньше, чем количество крупных трейдеров на валютном рынке.

Ну вот, мы и быстро проанализировали отчет COT по евро. Основную информацию которую мы получили в результате – это то, что на фьючерсном рынке количество контрактов Лонг (216 944) значительно превышает контракты Шорт (86 350) и за последнюю неделю чистая позиция Лонг сократилась на 20 882 контракта. И эту информацию мы получили в пятницу вечером.

А теперь давайте наложим даты получения информации об изменении контрактов на график цены пары EURUSD и посмотрим, что нам это дает в практическом аспекте для принятия решений об открытии торговых позиций на форексе.

https://www.youtube.com/watch?v=B3_NlBLy3ZI

Мы знаем, что евро находится в сильном восходящем тренде и Лонговые позиции трейдеров на рынке фьючерсов находятся на исторических максимумах. Предпоследний отчет COT показал нам увеличение чистых позиций Лонг на 4 000 контрактов (+4,0), последний отчет дал нам информацию о сокращении чистых позиций Лонг на 20 882 (-20,8) контрактов. Нанесем эту информацию на график.

Красными вертикальными линиями отмечены даты выхода отчетов COT – две последние пятницы. Синими вертикальными линиями – периоды за которые отчеты COT содержат информацию. Толстыми синими линиями отмечена динамика в чистых лонговых позициях на рынке фьючерсов. Красными линиями – динамика пары EURUSD на форекс.

В прошлую пятницу мы узнали, что трейдеры увеличили контракты Лонг, что с учетом растущего тренда по евро давало нам информацию о продолжении тренда вверх и необходимости поиска покупок евро на форекс. Однако, евро весь отчетный период находился во флэте. И уже до получения нами прошлого отчета COT начал снижаться. И продолжал падать всю последнюю неделю.

А в соответствии с отчетами COT мы должны были ожидать продолжения роста евро или хотя бы боковика.

Последний отчет COT говорит нам о снижении лонговых позиций по евро, и действительно, евро снижался на форекс всю отчетную неделю. Но мы получили эту информацию слишком поздно и для нас она бесполезна на данный момент.

Мы просто получили подтверждение того, что Крупные спекулянты (Non-Commercial) на рынке фьючерсов торгуют в соответствии с текущим трендом на валютном рынке. И все. На то они и спекулянты.

Ни какой другой полезной информации о вероятной будущей тенденции на валютной паре EURUSD отчеты COT нам не дают. Данную тенденцию относительно анализа отчетов COT я замечаю уже достаточно давно.

Можем ли мы утверждать на основании последнего отчета COT, что трейдеры продолжат закрыть позиции Лонг по евро и евро продолжит снижение на форекс? Я бы не стал торопиться. Кому дано знать будущее? Трейдеры на фьючерсном рынке такие же люди, как и трейдеры на форексе.

И они также анализируют валютный рынок, как и трейдеры на форекс и принимают решения в режиме реального времени в зависимости от поступающей информации. И так же ошибаются.

И воспринимать их как более “умных” трейдеров нет никаких оснований и вы можете прочитать об этом в статье “Психология на форекс – можно ли верить экспертам и существуют ли умные деньги”.

Да, есть историческая зависимость, что когда количество открытых контрактов на фьючерсах достигает максимальных значений, то можно ожидать разворота предшествующей тенденции. Но вы готовы на основании этого знания торговать против тренда? Я нет.

Подведем итог. На мой взгляд анализ отчетов COT для реального трейдинга на рынке форекс абсолютно бесполезен. Даже более того. Он опасен, поскольку создает ложную иллюзию возможной будущей динамики той или иной валюты на основании прошлых и устаревших данных.

Находить зависимости и развороты трендов на исторических данных достаточно просто. Но мы торгуем будущее, причем вероятное будущее и отчеты COT только запутают нас.

Совместив графики позиций на рынке фьючерсов и динамики на валютном рынке мы получим хорошую корреляцию, но эта информация из отчетов CFTC попадает к нам слишком поздно.

Обратите внимание еще на следующее. Один фьючерсный контракт составляет 125 000 Euro в соответствии с его спецификацией. Эта же информация указана и в отчете COT. Общее число лонговых контрактов крупных спекулянтов составляет 216 944. Что составляет сумму 27,1 млрд. евро.

Это относительно небольшая сумма, если ее с сравнивать с оборотом на Форекс. Только дневной оборот рынка форекс по евро составляет 1-2 триллиона долларов. Таким образом, рынок фьючерсов скорее ориентируется на валютный рынок, чем на оборот.

Учитывая информацию из отчетов COT при открытии позиций на форексе, мы не только используем запоздавшую и устаревшую информацию, но еще и путаем причину со следствием.

У нас скорее получиться спрогнозировать динамику изменения чистых позиций на рынке фьючерсов на основании динамики валюты на форекс, чем на оборот.

К примеру, для следующего отчета COT трейдеры передадут информацию в CFTC через два торговых дня (сегодня суббота, остается понедельник и часть вторника) и в следующую пятницу мы увидим очередной отчет. Я прогнозирую на основании текущей динамики евро, что он будет содержать дальнейшее сокращение чистых позиций Лонг по евро. А в пятницу я напишу в комментариях, был ли я прав или нет.

Относительно анализа отчетов COT на форекс должен быть в полной мере применен метод KISS – (акроним для “Keep it simple, stupid”- “делай это проще, идиот”). Этот принцип утверждает, что большинство систем работают лучше всего, если они остаются простыми, а не усложняются. Подходите проще к анализу валютного рынка и не усложняйте себе жизнь ненужной и устаревшей информацией.

Но это только мое мнение. Если у вас другой опыт или вы знаете как правильно извлекать полезную информацию из отчетов COT и ее анализировать – напишите в комментариях. Это будет интересно и полезно всем читателям нашего сайта.

Продолжение.

Очередная торговая неделя закончилась. Как я и обещал, выкладываю информацию о чистых длинных позициях по евро. Они сократились с 130,6 до 120,6. Это лишний раз доказывает, что анализ и использование информации с отчетов COT CFTC абсолютно не имеет какой-либо практической пользы для реальной торговле на рынке форекс.

“Trade what you see” – “Торгуй то, что видишь”.

Подписывайтесь на новостную рассылку на главной странице сайта FXTAA.com и вы будете первыми узнавать о выходе новых материалов на нашем сайте.

Будьте благоразумными и торгуйте в плюс.

Источник: https://www.fxtaa.com/analiz-otchetov-cot-na-foreks-est-li-smisl/

“Когда “умные деньги” оказываются неправы”: обзор сводного отчета о позициях трейдеров (COT)

Безусловно, 2008 год был важным для аналитиков рынка ценных бумаг не только потому, что представилась возможность исследовать еще один обвал, но также из-за того, что он развенчал миф о непогрешимости некоторых очень уважаемых участников рынка.

В данной статье, являющейся первой частью небольшого цикла статей, которые можно объединить под общим названием “Когда “умные деньги” оказываются неправы”, будет представлен короткий обзор сводного отчета о позициях трейдеров (COT) и то, как его использует большинство аналитиков.

Обобщенный отчет о позициях трейдеров является удобным инструментом для наблюдения за действиями наиболее значимых игроков финансового рынка. Еженедельно CFTC, независимое агентство, созданное Конгрессом США для регулирования рынков товарных фьючерсов и опционов в США, обнародует на своем сайте www.cftc.gov обобщенный отчет COT.

Отчет находится в свободном доступе из соображений прозрачности, он содержит коллективные позиции всех участников рынка и основных игроков в различных деривативах рынка, на основании их объема торговли и преобладающей роли на рынке.

С момента начала выпуска, отчет СОТ претерпел несколько изменений, например: увеличилась частота выпуска, используются объединенные позиции по фьючерсам и опционам, введен отчет с разбивкой (детализированный).

Но ключевой задачей по-прежнему является предоставление информации о сумме лонговых и шортовых позиций наиболее влиятельных участников рынка. Это отражается в обобщенных отчетах указанием позиций по двум основным категориям: коммерческие хеджеры и крупные спекулянты.

Коммерческие хеджеры (или просто «коммерсанты») – это крупные и влиятельные участники рынка, которые, теоретически, не заинтересованы в ценовых спекуляциях, но используют деривативы, чтобы хеджировать свои бизнес-риски, связанные с базовыми инструментами.

Например, крупные производители пшеницы и оптовые коммерческие потребители – типичные примеры «коммерсантов» на рынке пшеницы. Они оба хеджируют свои риски, связанные с ценой на пшеницу. Компании-нефтепроизводители и перевозчики являются «коммерсантами» на рынке нефти.

Первые хеджируют свои риски от понижения цен на нефть, а вторые используют хеджирование для защиты от повышения цен, фиксируя доставку нефти по конкретной цене.

На рынке акций и облигаций коммерсантами являются паевые фонды рынка капиталов, страховые компании и пенсионные фонды, предлагающие гибридные продукты своим клиентам. На рынке валют коммерсантами могут выступать крупные фирмы, продающие или покупающие товары по всему миру.

Крупные спекулянты – это крупные участники рынка, пытающиеся заработать на изменении цен на рынке деривативов. Их бизнес почти всегда не связан с базовыми продуктами деривативов, которыми они торгуют.

Спекулятивный фонд, применяющий алгоритмическую торговлю фьючерсами и опционами на индекс S&P 500 – вот пример такого крупного спекулянта.

Официально крупные спекулянты в отчете СОТ называются некоммерсантами.

Коммерсанты и крупные спекулянты – это то, что CFTC называет подотчетными категориями (т.к. они должны предоставлять CFTC отчеты по своим позициям). Но отчет СОТ также содержит информацию о сумме позиций всех участников рынка.

Вычтя позиции коммерсантов и крупных спекулянтов из общей суммы, CFTC получает позиции всех тех, кто не обязан индивидуально отчитываться за свои позиции. Они составляют категорию неподотчетных, или мелких спекулянтов.

Как вы уже, возможно, догадались, к мелким спекулянтам относятся все мелкие игроки или все те, кто занимается хеджингом или чистыми спекуляциями, но имеет значительно меньшую капитализацию по сравнению с двумя первыми категориями.

Различие между мелкими спекулянтами и другими категориями, таким образом, основано на их средних объемах торговли. Мелкие спекулянты не превышают установленное CFTC пороговое значение объемов торговли для обязательной отчетности.

Важно отметить следующее:

– Категория мелких спекулянтов включает мелких хеджеров (которые используют базовые активы в своем бизнесе) и чистых спекулянтов. Большинство трейдеров этой категории, однако, являются чистыми мелкими спекулянтами.

– Классификация участника товарного рынка зависит от его объема торговли и его основной роли на рынке по отношению к данному конкретному товару. CFTC утверждает, что классифицирует трейдеров по рынку, а не по активности торговли. Таким образом, участник рынка может быть классифицирован CFTC как коммерсант по одним товарам и как некоммерсант по другим.

Если трейдер отнесен к коммерсантам по какому-то товару, вся его активность отражается в категории коммерсантов отчета СОТ для этого товара.

Например, если производитель хлопка классифицирован как коммерсант по хлопку, но он занимается спекуляциями фьючерсными контрактами на хлопок, его позиции все же будут представлены как активность коммерсанта в отчете СОТ по хлопку.

– Большинство контрактов на дериватиаы не предполагают реальной поставки базового актива. Следовательно, коммерсанты – это, главным образом, те, кто участвует в реализации процедуры доставки, поскольку они заинтересованы в использовании базового актива в своей деятельности вне биржи.

Крупные спекулянты почти всегда закрывают свои позиции перед экспирацией, т.к. они заинтересованы только в спекуляции на цене.

Даже если небольшая часть мелких спекулянтов использует базовые активы для хеджирования своих бизнес-рисков, их участие в осуществлении процессов поставки ничтожно мало по сравнению с участием коммерсантов.

– Термин «хедж-фонд» может быть неправильным.

Почти все современные хедж-фонды представляют собой не подпадающее под регулирование средство коллективных прямых инвестиций, они занимаются высоко рисковыми стратегиями торговли от имени большого числа азартных клиентов.

Поэтому будем намеренно избегать использования термина «хедж-фонд» в данном цикле статей, чтобы избежать неправильного толкования. Вместо этого будем использовать термин «спекулятивный фонд».

Умные и глупые деньги на рынке

Коммерсантов принято считать наиболее осведомленными в отношении фундаментальных факторов, касающихся спроса и предложения на базовые активы на рынке деривативов. Поскольку основным мотивом их работы с деривативами является хеджирование бизнес-рисков, они считаются наиболее объективными в оценке цены.

Например, идеальная ситуация для крупного производителя пшеницы – это когда он знает, что сможет продать свою продукцию по конкретной цене в недалеком будущем. Чем больше он верит в то, что цены в будущем упадут, тем больше он нуждается в хеджировании возросших рисков.

Сделать это он может, взяв шортовую позицию по пшенице на рынке фьючерсов или открыв сделку PUT по пшенице на рынке опционов. Сумма всех позиций коммерсанта по фьючерсам и опционам пшеницы демонстрирует его общее представление о цене на данный товар в будущем.

Поскольку коммерсанты считаются наиболее информированными и рассудительными участниками рынка в отношении перспектив своего товара, т.е. знают информацию от первоисточника, то они заслужили название «умных денег» на рыночном жаргоне.

С другой стороны, крупные спекулянты считаются менее осведомленными о фундаментальных факторах рынка, чем коммерсанты. По характеру своей работы, их интересует только биржевая спекуляция. Они более уязвимы в своем предвидении рисков и следованию трендам цены. Как правило, они не имеют информации того же качества и своевременности, которая есть у коммерсантов.

Мелкие спекулянты считаются неинформированной публикой. Их небольшие финансовые активы делают их гораздо более восприимчивыми к запаздывающей и низкокачественной информации.

Спекулятивная часть категории мелких спекулянтов, как правило, допускает безрассудные риски в своем стремлении к быстрым и крупным заработкам. Даже хеджеры этой категории зачастую последними узнают о приближающемся изменении тренда.

Из-за этого аналитики, изучающие отчет СОТ, называют их глупыми деньгами.

Коммерсанты, как правило, – чистые продавцы

В большинстве случаев (за историю выхода отчетов СОТ), коммерсанты являлись чистыми продавцами, и, следовательно, индикаторы коммерсантов были отрицательными в течение значительных периодов времени. Для физических товаров, это происходит потому, что многие коммерсанты являются производителями, а значит, они покупают базовые активы.

Поэтому они хеджируют риски шортовыми позициями через фьючерсы или опционы. Оптовые покупатели базовых товаров, которые также считаются коммерстантами, могут хеджировать свои риски от повышения цен путем открытия лонговых позиций в деривативах.

Но поскольку они, как правило, имеют возможность часть повышенной цены переложить на конечных покупателей, то они обычно не так обеспокоены, как производители, и не так агрессивны в хеджировании. Но если прогнозируется значительный и внезапный недостаток предложения, цены на товар могут взлететь.

В таких случаях оптовые покупатели вступают в игру и хеджируют свои риски, активно покупая на рынке деривативов. Это приводит к повышению значений индикатора коммерсантов, а когда индикатор, являющийся обычно отрицательным, принимает высокие положительные значения, это нам о чем-то говорит.

Поскольку многие коммерсанты – это консервативные инвестиционные фирмы, то на рынках акций и облигаций им нужно защищать свои портфели от обесценивания. Это тоже заставляет их открывать шортовые позиции в деривативах. На рынке валют коммерсанты, в целом, не проявляют предрасположенности в сторону чистых продаж или покупок.

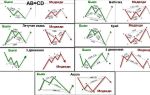

Классический анализ отчета о позициях трейдеров (СОТ)

Если изобразить индивидуальные чистые позиции (лонги минус шорты) коммерсантов, крупных спекулянтов и мелких спекулянтов в качестве трех отдельных индикаторов под графиком базового актива, можно увидеть, как различные участники рынка оценивают перспективы этого конкретного товара.

Сумма значений этих трех индикаторов всегда равна нулю. Эти три класса участников рынка деривативов продают и покупают контракты между собой.

Поэтому эти индикаторы расщепляют нулевую сумму всех открытых интересов на три числа, являющихся чистыми позициями коммерсантов, крупных спекулянтов и мелких спекулянтов.

Типичный аналитик СОТ ищет экстремальные, по отношению к прошлым, значения, потому что каждый индикатор имеет конкретную идиосинкразию, которая может иногда изменяться. Например, индикатор коммерсантов по физическим товарам часто бывает отрицательным.

Таким образом, не имеет смысла ждать положительного значения этого индикатора, чтобы прийти к заключению, что умные деньги ставят на повышение рынка.

Некоторые аналитики даже применяют полосы волатильности в области этих индикаторов или строят осцилляторы наподобие стохастиков, чтобы количественно определить, когда индикаторы СОТ находятся высоко или низко по отношению к прошлым значениям.

Идеальная ситуация для сигнала разворота тренда после длительного бычьего движения рынка – это относительно низкое значение индикатора коммерсантов (говорящее о том, что умные деньги опасаются предстоящего в скором времени понижения цен) и относительно высокое значение индикатора мелких спекулянтов (говорящее о том, что все больше и больше глупых денег слепо и эмоционально входят в позиции на восходящем тренде, который скоро должен закончиться). Аналогично, если во время продолжительного нисходящего тренда индикатор коммерсантов относительно высокий, а индикатор мелких спекулянтов – относительно низкий, то вероятен разворот тренда от медвежьего к бычьему.

Многие аналитики, изучающие отчеты СОТ, также будут смотреть, когда индикаторы крупных и мелких спекулянтов следуют тренду, в то время как индикатор коммерсантов противоречит ему во время исключительно трендовых условий.

Это может говорить о том, что даже профессиональные спекулянты под влиянием эмоций могут держать позиции в неправильном направлении, будучи увлечены силой и продолжительностью тренда. Это считается идеальным сценарием для применения противоположного мнения.

Обратите внимание, что информация о коммерсантах, как правило, имеет ценность для долгосрочного, а не для краткосрочного анализа. Коммерсанты обычно медленно создают свои хеджинговые позиции и не фокусируются на защите за счет вялых краткосрочных движений.

В результате, значение индикатора коммерсантов не является сигналом для открытия позиции, а лишь уведомлением о том, насколько далеко цена ушла вверх или вниз от реально оправданного уровня.

https://www.youtube.com/watch?v=oKdKKdN9I-0

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

Источник: https://utmagazine.ru/posts/7223-kogda-umnye-dengi-okazyvayutsya-nepravy-obzor-svodnogo-otcheta-o-poziciyah-treyderov-cot

Как провести Анализ Отчетов COT

Ноя 21 2016

Редакция Forex Magnates Russia продолжает публиковать материалы и заметки, предоставленные профессионалами торговой индустрии, в рамках своего проекта «Открытый микрофон». Наш постоянный участник рубрики, Сергей Ширко из FXOpen, продолжает рассказывать о техниках трейдинга и о том, как создать торговую систему. Сегодня Сергей проведет анализ отчетов COT.

Сергей занимается рынком Форекс уже около десяти лет и работает в индустрии с 2009 года. За это время ему удалось поработать в нескольких компаниях, которые занимают разные ниши внебиржевого рынка, среди них TeleTrade, Soft-FX, FXOpen. С декабря 2012 года Сергей занимает позицию Chief Dealer в компании FXOpen.

Стратегии Торговли: Анализ Отчетов COT

Прошло уже достаточно времени с тех пор как я поделился с Вами своими идеями относительно анализа рынка, и я вижу, что интерес к данной теме только возрастает. На мой взгляд, это объективно отражает тот факт, что информация, которую мы получаем в данных отчетах представляет интерес. Прежде всего для тех, кто пытается понять истинные причины движения цены на том или ином рынке.

Сергей Ширко, FXOpen

Поэтому сегодня я хочу перейти от теории к практике и на основании данных полученных в отчетах COT 18-ого ноября 2016 провести детальный анализ одного из рынков. Моя цель показать трейдерам как это делаю я, чтобы уже завтра они могли использовать это в своей торговле.

Итак, начнем! Сегодня мы рассмотрим рынок фьючерса на швейцарский франк. Ниже представлен отчет COT по данному инструменту за 15 ноября, который мы получили 18 числа.

Напомню, что данный отчет публикуется на сайте CFTC каждую пятницу, где представлены данные за минувший вторник, то есть, фактически данные мы получаем с задержкой в 3 дня.

Это очень важно и это надо учитывать, но не надо делать поспешных выводов, что эти данные уже устарели и я Вам сегодня это продемонстрирую.

Что мы видим в отчете COT?

В данном отчете, главным образом, меня интересуют изменения в двух колонках. Первая это общее количество открытых позиций (Open Interest). Вторая это изменение структуры открытых позиций коммерческих участников (Commercial) или как я их часто называю операторов.

Здесь мы видим, что за отчетную неделю с 8 по 15 ноября общее количество открытых позиций практически не изменилось. Прирост составил всего 901 контракт, что относительно немного.

Кроме этого, мы видим, что в течении этого времени операторы наращивали длинные позиции (1882 контракта), сокращали короткие (минус 1736 контракта) и к настоящему моменту имеют чистую длинную позицию 36521 контракт (39568 — 3047 = 36521).

Также стоит отметить, что доля длинных позиций коммерческих участников в общем объеме открытых позиций, составляет 72,6% (39568 / 54533 * 100 = 72,6). Теперь давайте откроем график и посмотрим, как изменялась цена в этот период.

График цены

Здесь я выделил 5 торговых сессий в течении которых произошли изменения, представленные в отчете и отметил день, когда эти данные были опубликованы т.е. дату, когда мы получили эти данные в свое распоряжение.

В течении всех пяти отчетных дней цена снижалась и в итоге 15-ого ноября обновила минимумы июня 2016 года.

В течении трех дней после этого, пока отчет еще не был опубликован, цена продолжила свое снижение, то есть, существенных изменений в этот трехдневный период не произошло, кроме того, что цена не опустилась еще ниже. На этом основании я делаю вывод, что данные представленные в отчете сохраняют свою актуальность.

Относительные показатели, которые можно использовать

Пришло время сравнить данные полученные в отчете с историческими значениями, чтобы оценить силу влияния их на рынок. Для этого можно использовать Timing Charts.

Здесь у нас есть возможность сравнивать не только абсолютные значения, представленные в отчете COT, но и относительные, построив их самостоятельно.

Поскольку, по моему личному убеждению работать с относительными показателями намного проще, чем с абсолютными.

СОТ Index

Первый относительный показатель, который я использую это COT Index. Кривую изменений данного показателя Вы можете видеть в самом низу на картинке ниже, сразу под изменениями чистой открытой позиции операторов (Net Position).

Несмотря на то, что визуально обе кривые практически одинаковые, в торговле при определении контрольных уровней, легче оперировать относительными показателями, поскольку эти значения всегда будут находиться в одном диапазоне.

В рамках данного индекса сравниваются текущая открытая позиция с максимумами и минимумами за последние 26 недель (шесть месяцев). Количество недель, участвующих в расчетах индекса COT, Вы можете менять на свое усмотрение, но я использую 26.

C.O.T. Index = (Current Net Position — Minimum Net Position[Weeks]) / (Maximum Net Position[Weeks] — Minimum Net Position[Weeks])

Чтобы совсем прояснить картину, давайте представим, что данный индекс показывает 100%. Это будет означать, что в настоящее время мы имеем максимальную чистую длинную позицию операторов за последние 26 недель. И наоборот, если данный индекс будет показывать 0%, это говорит нам о том, что операторы сейчас имеют максимальный чистый шорт за этот же период.

Open Interest Percent

Еще один относительный показатель, который я использую Вы можете найти в самом отчете (см. рисунок 1). Это процент открытых длинных или коротких позиций коммерческих участников в общем объеме открытого интереса. Если индекс COT находится выше 80%, как в нашем примере, я использую следующую формулу:

В нашем случае индекс СОТ равен 93,88% и соответственно на рисунке ниже, кроме изменений абсолютных значений открытого интереса (Open Interest), я отразил изменения длинной позиции операторов относительно этого же показателя (Comm Long/Open Interest).

На рисунке после округления мы получили коэффициент 0,73 или 73%.

Это значит, что в общем объеме открытых длинных позиций 54533 контракта, 73% или 39568 контрактов составляют длинные позиции операторов и только оставшихся 27% распределены среди других категорий.

В то же время, если мы посмотрим на общий объем коротких позиций те же 54533 контракта, то операторы держат только 3047 контрактов или 5,6% от общего объема.

Вывод

В настоящий момент операторы держат практически максимальную чистую длинную позицию 93,88% за последние 26 недель. Кроме это доля длинных позиций операторов в общем объеме открытого интереса составляет 73% и продолжает расти. По мере увеличения этой доли, возрастают и вероятность того, что цена развернется.

Если мы посмотрим в историю изменения данного показателя, то увидим, что цена меняла направление и при меньших значениях.

Для данного рынка, я считаю, условия выполненными, если COT Index находится выше 80% или ниже 20%, в то время как Open Interest Percent больше 60% или 50% соответственно.

Для других рынков, как правило, контрольные значения первого показателя остаются прежними 80% и 20%, в то время как второй может отличаться от рынка к рынку.

Определить их несложно, достаточно посмотреть историю, при каких значениях Open Interest Percent происходила смена тренда.

Это не значит, что после достижения этих показателей я буду сразу открывать сделку. Как я уже говорил прежде, выполнение условий — это только 1 пункт из 3, который нужно выполнить, прежде чем открыть сделку. Поэтому только после достижения этих показателей, я начинаю использовать инструменты технического анализа, исключительно для того, чтобы войти в рынок.

«Открытый микрофон»

Дорогие друзья, читатели, подписчики и гости информационного ресурса Forex Magnates Russia, приглашаем вас принять участие в проекте «Открытый микрофон» — публикации блогов на странице нашего русскоязычного вебсайта ru.forexmagnates.com. Присылайте ваши идеи и материалы для публикации и высказывайте свое мнение с нашей трибуны.

Если вы хорошо знакомы с текущей ситуацией на торговых рынках, опытный участник индустрии, специалист в своем деле, поделитесь своими знаниями с другими! Мы предлагаем широкий спектр вопросов для обсуждения: макроэкономика, форекс, торговые тенденции, управление рисками, психология трейдинга, технический и фундаментальный анализ, геополитика финансового мира, финансовые организации, регуляция и многое другое.

Желающих просим обращаться по электронному адресу: russia@forexmagnates.com или vadims@financemagnates.com.

Источник: https://ru.forexmagnates.com/kak-provesti-analiz-otchetov-cot/

Стратегии Торговли: Анализ Отчетов COT

Прошло довольно много времени с тех пор, как я поделился с вами своими идеями относительно анализа рынка, и я вижу, что интерес к данной теме только возрастает. Прежде всего со стороны тех, кто пытается понять истинные причины движения цены на том или ином рынке.

Поэтому сегодня давайте перейдем от теории к практике и на основании данных, полученных в отчетах СОТ 18-ого ноября 2016, проведем детальный анализ одного из рынков. Моя цель – показать вам, как это делаю я, чтобы уже завтра вы могли использовать это в своей торговле.

Итак, начнём! Сегодня мы рассмотрим рынок фьючерса на швейцарский франк (CHF). Ниже представлен отчёт СОТ по данному инструменту за 15 ноября, который мы получили 18 числа.

Напомню, что данный отчёт публикуется на сайте CFTC каждую пятницу, где представлены данные за минувший вторник, т.е. фактически данные мы получаем с задержкой в три дня.

Это очень важно, и это надо учитывать, но не надо делать поспешных выводов, что эти данные уже устарели, и я вам сегодня это покажу.

Анализируем отчёт COT

В данном отчёте, главным образом, меня интересуют изменения в двух колонках. Первая – это общее количество открытых позиций (Open Interest). Вторая – это изменение структуры открытых позиций коммерческих участников (Commercial) или, как я их часто называю, операторов.

Здесь мы видим, что за отчетную неделю с 8 по 15 ноября общее количество открытых позиций практически не изменилось. Прирост составил всего 901 контракт, что относительно немного.

Кроме этого, мы видим, что в течение этого времени операторы наращивали длинные позиции (1882 контракта), сокращали короткие (-1736 контракта) и к настоящему моменту имеют чистую длинную позицию 36521 контракт (39568 — 3047 = 36521).

Отмечу также, что доля длинных позиций коммерческих участников в общем объеме открытых позиций составляет 72,6% (39568 / 54533 * 100 = 72,6) . Теперь давайте откроем график и посмотрим, как изменялась цена в этот период.

График цены

Здесь я выделил 5 торговых сессий, в течение которых произошли изменения, представленные в отчёте, и отметил день, когда эти данные были опубликованы, то есть дату, когда мы получили эти данные в своё распоряжение.

В течении всех пяти отчетных дней цена снижалась и в итоге 15-ого ноября обновила минимумы июня 2016 года. В течение трёх дней после этого, пока отчёт ещё не был опубликован, цена продолжила свое снижение, т.е.

существенных изменений в этот трехдневный период не произошло, кроме того, что цена не опустилась еще ниже. На этом основании я делаю вывод, что данные, представленные в отчёте, сохраняют свою актуальность.

Относительные показатели, которые я использую

Пришло время сравнить данные, полученные в отчёте, с историческими значениями, чтобы оценить силу влияния их на рынок. Для этого я использую Timing Charts.

Здесь у нас есть возможность сравнивать не только абсолютные значения, представленные в отчёте СОТ, но и относительные, построив их самостоятельно.

Поскольку по моему личному убеждению работать с относительными показателями намного проще, чем с абсолютными.

СОТ Index

Первый относительный показатель, который я использую, – это СОТ Index. Кривую изменений данного показателя можно увидеть в самом низу на графике ниже, сразу под изменениями чистой открытой позиции операторов (Net Position).

Несмотря на то, что визуально обе кривые практически одинаковые, в торговле при определении контрольных уровней легче оперировать относительными показателями, поскольку эти значения всегда будут находиться в одном диапазоне. В рамках данного индекса сравниваются текущая открытая позиция с максимумами и минимумами за последние 26 недель (шесть месяцев).

Количество недель, участвующих в расчетах индекса СОТ, вы можете менять на своё усмотрение, но я использую 26 недель.

C.O.T. Index = (Current Net Position — Minimum Net Position[Weeks]) / (Maximum Net Position[Weeks] — Minimum Net Position[Weeks])

Чтобы совсем прояснить картину, давайте представим, что данный индекс показывает 100%. Это будет означать, что в настоящее время мы имеем максимальную чистую длинную позицию операторов за последние 26 недель. И наоборот, если данный индекс будет показывать 0%, это говорит нам о том, что операторы сейчас имеют максимальный чистый шорт за этот же период.

Open Interest Percent

Еще один относительный показатель, который я использую Вы можете найти в самом отчёте (см. рисунок 1). Это процент открытых длинных или коротких позиций коммерческих участников в общем объеме открытого интереса. Если индекс СОТ находится выше 80%, как в нашем примере, я использую следующую формулу:

Open Interest Percent = Commercial Long / Open Interest

Если же индекс СОТ ниже 20%:

Open Interest Percent = Commercial Short / Open Interest

В нашем случае индекс СОТ равен 93,88%, и, соответственно, на графике ниже кроме изменений абсолютных значений открытого интереса (Open Interest) я отразил изменения длинной позиции операторов относительно этого же показателя (Comm Long / Open Interest).

На рисунке после округления мы получили коэффициент 0,73 или 73%.

Это значит, что в общем объеме открытых длинных позиций 54533 контракта 73% или 39568 контрактов составляют длинные позиции операторов, и только оставшихся 27% распределены среди других категорий.

В то же время, если мы посмотрим на общий объем коротких позиций в тех же 54533 контрактах, то операторы держат только 3047 контрактов или 5,6% от общего объема.

Вывод

В настоящий момент операторы держат практически максимальную чистую длинную позицию 93,88% за последние 26 недель. Кроме этого, доля длинных позиций операторов в общем объеме открытого интереса составляет 73% и продолжает расти. По мере увеличения этой доли возрастает и вероятность того, что цена развернётся.

Если мы посмотрим в историю изменения данного показателя, то увидим, что цена меняла направление и при меньших значениях.

Для данного рынка я считаю условия выполненными, если COT Index находится выше 80% или ниже 20%, в то время как Open Interest Percent больше 60% или 50% соответственно.

Для других рынков, как правило, контрольные значения первого показателя остаются прежними – 80% и 20%, однако, второй показатель может отличаться от рынка к рынку.

Определить их несложно, достаточно посмотреть историю, при каких значениях Open Interest Percent происходила смена тренда.

Это не значит, что после достижения этих показателей я буду сразу открывать сделку. Как я уже говорил прежде, выполнение вышеназванных условий – это только один пункт из трёх, которые нужно выполнить, прежде чем открыть сделку. Поэтому только после достижения этих показателей я начинаю использовать инструменты технического анализа для того, чтобы войти в рынок.

Источник: блог Сергея Ширко.

Источник: https://blog.fxopen.ru.com/strategii-torgovli-analiz-otchetov-cot/