Управляй рынком: Коррекции волн. Возрождение

06.10.2015

Автор: Евгений Качалов

Многие трейдеры пользуются различными индикаторами, торгуя на рынке Forex, но что, если я Вам расскажу, как профитно торговать и без индикаторов? В предыдущих статьях я писал кратко о том, что торговля по Волновой теории – это безиндикаторная стратегия, сегодня же я хочу углубиться в тему волн и рассказать о коррекциях.

Статью подготовил трейдер-аналитик AcademyFX Евгений Качалов.

Что такое коррекции?

Коррекциями в волновом анализе мы будем считать откатные движения в противоположную сторону основному импульсу. Нужно понимать, что все коррекционные движения развиваются тройками, т.е. трехволновыми структурами. Коррекции бывают различных видов и форм. Но одна из самых распространенных форм – это глубокая коррекция. Узнай больше на бесплатном вебинаре.

Глубокие коррекции откатывают на большую величину импульсного движения (уровни 61.8 и 78.2 Фибоначчи).

Паттерны, которые отражают такой тип коррекции

- индикатор зигзаг;

- 2-ой зигзаг;

- 3-ой зигзаг.

Наиболее часто они создают вторую волну, рeже четвертую.

- в А-волне зигзaга пять волн;

- в волне B – три волны;

- в волне C – 5 волн.

Соответствие волн в зигзaге:

- Волна C = 0.618,1, 1.618 (A) (Расширение Фибоначчи);

- Волна C = 1.272 (B), если B глубокая коррекция (Сетка Фибоначчи);

- Волна C = 1.618 (B), если B плоская коррекция (Сетка Фибоначчи).

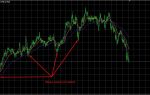

Модель на ценовом графике:

2-ой и 3-ой зигзаг

В случае, когда цена «не добивает до цели», формируется более сложная структура, идентифицируемая и распознаваемая как двойной зигзаг (реже тройной), то Вам нужно применять такую маркировку, как: (w), (x), (y), (x), (z).

Модель на ценовом графике:

Коррекции в боковике

Данный тип коррекций откатывается не глубоко по отношению к предыдущему импульсному движению: это различные плоскости, фигура треугольники Форекс, комбинации треугольников. Обычно такие коррекции откатываются до уровней 23,6 и 38,2.

Наиболее часто создают четыре волны, реже две. Имеют такое соотношение как: Волна C = 0.618, 1.618 (A) Расширение Фибоначчи.

Флет, боковик/плоскость

Флет Форекс Вы можете обычно видеть в период наиболее сильных движений цены, он, как правило, предшествует им или же растяжениям. Если трендовое движение сильное, то флет всегда короче. Но если коррекции в виде флета короткие, то движение будет более сильным. Распределяется как 3 – 3 – 5.

Простой флет

Модель на ценовом графике:

Тема Волнового анализа довольно сложная, поэтому я приглашаю всех трейдеров на свой бесплатный вебинар: «Просто о сложном: Коррекции волн. Возрождение».

6 октября в 20:00 – 21:00

Посетить вебинар

Мы предлагаем Вам прекрасную возможность обучаться самостоятельно, предлагая отличные инструкции для новичков, например, про индикатор Ишимоку.

Источник: https://academyfx.ru/article/volny-elliotta/789-upravlyaj-rynkom-korrektsii-voln-vozrozhdenie

Волны Эллиота

Американский бухгалтер Ральф Нельсон Эллиот был уверен, что ценовое движение имеет цикличную структуру. Индикатор волн Эллиота отражает финансовый рынок в комплекте с человеческой психологией рыночного поведения.

Циклические волновые свойства присущи ценам всех торговых активов, что согласуется с классической рыночной теорией Чарльза Доу. Индикатор волн Эллиота производит поиск базовых паттернов (или ценовых моделей), которые показывают все эмоциональные схемы поведения участников рынка – надежду на успех, неуверенность и ожидание, панику потерь и страх разорения.

Волновая теория – основные принципы

- Каждое действие вызывает противодействие.

- Базовая тенденция цикла «5+3» содержит 8 участков (или волн): пять волн как основное движение и три волны коррекционного движения.

- Волновая схема «5+3» образует полный цикл и составляет часть такой же структуры старшего уровня (или большего периода), то есть работает по принципу фрактала.

- Схема «5+3» никогда не нарушается, но некоторые этапы могут отличаться по длительности.

С точки зрения психологии участники рынка мыслят примерно такими «волнами» – современная маркировка по волновой раскладке:

1. Очень сильное негативное движение (медвежий рынок).

2. Резкий откат – фиксация прибыли.

3. Быстрый рост движения вниз – цена падает, объемы торгов растут.

4. Оптимизм продаж значительно слабеет, но движение вниз продолжается. Чаще всего эту волну очень трудно распознать на ценовом графике.

5. Торговый ажиотаж – опоздавшие стараются «впрыгнуть» в уходящий тренд, цена растет, объем торгов – средний. В конце движения – резкое увеличение объема.

A. Уверенность в росте слабеет, но большинство участников сделки не закрывает.

B. Остатки оптимизма – очень слабое движение.

C. На фоне уверенности в новой медвежьей волне появляются небольшие покупки.

Импульсные – участки 1-3-5, корректирующие – 2 и 4. Волны A-B-C всегда идут против основного направления, заданного волнами 1-5.

Волновая структура ценового движения проявляется на периодах от M15 до нескольких лет. Если в реале на ценовом графике явно видно нарушение базовой схемы, то модель надо пересматривать и строить заново.

Для упрощения поиска моделей и точности волновой разметки существует целое семейство технических индикаторов волн Эллиота. Такие инструменты обычно применяют в паре – для большего и младшего периода, а также не только к ценам, но и к данным осциллятора. Пример использования стандартных индикаторов Elliot Wave и Elliot Wave Oscillator:

Индикатор самостоятельно строит волновую модель и основным принципом торговли по нему будет расчет на отработку волновой модели меньшего таймфрейма в рамках построения модели на старшем периоде. Ниже показан пример работы с покупками:

Стопы при торговле по волновым моделям традиционно ставятся возле самых близких экстремумов, профит обычно не фиксируют, а используют трейлинг с постоянным контролем ситуации. Нужно помнить, что волновая схема может «сломаться» в любой момент – индикатор волн Эллиота сам «перестроит» ее на ценовом графике. На скрине ниже используется индикатор FX5_NeelyElliotWave_v1.2.

Встречаются так называемые прогнозные индикаторы (например, Elliott Wave Prophet).

Они делают попытки построения дальнейшего развития ценового движения согласно «найденной» данным инструментом волновой модели.

Точность таких индикаторов достаточно низкая и напрямую зависит от настройки, а главное – от периода прогноза: чем больше таймфрейм, тем точнее будущая цена «впишется» в построенный график прогноза.

Недостатки волновых моделей

- Точность разметки сильно зависит от первичной точки отчета для начала построения модели, так как понятие «начала» и «конца» волны весьма субъективно.

- Нет общего «стандарта» моделей Эллиота, так как методика имеет психологический подтекст – человек видит на рынке только то, что «хочет» увидеть. Возможны существенные различия в разметке волновых схем при одной и той же ценовой ситуации.

- Реальная цена никогда не движется согласно «идеальной схеме», и любые отклонения по амплитуде и времени возникновения волн и нарушения последовательности в структуре могут приводить к убыткам.

Выгоды волновых моделей

- Четкая классификация движения по значению для рынка: «импульс» или «коррекция», тренд или флэт.

- Определение целевых точек для движения по тренду или разворотных точек перед ценовым броском.

Помните: волновая разметка хорошо видна на ценовой истории, но плохо прогнозируются.

А значит индикатор волн Эллиота нужно применять только в комплекте с иными инструментами анализа, с обязательным жестким манименеджментом.

Изучайте, выбирайте и – зарабатывайте!

22.05.2015 monetary

Еще из категории «торговые стратегии форекс»

Фактически, Зигзаг является не столько индикатором, сколько графическим фильтром для облегчения восприятия текущей картины ценового движения. ZigZag относят к сигнальным инструментам анализа рынка с выраженным

Методика, заложенная в индикатор VSA, дает возможность поймать моменты входа в рынок крупных объемов, которые обеспечивают сильный ценовой импульс, и на нем даже мелкий игрок

Данный индикатор впервые был использован в торговой системе Repriza в качестве основного осциллятора. Эта торговая методика давно забыта из-за своей неэффективности, а вот индикатор стал

Данный индикатор отрабатывают идею о том, что перед каждым разворотом рынок должен «потерять темп», на линии Моментума должен появиться опережающий разворот и только после этого

Источник: https://monetary.su/forex/strategii/volny-elliota/

Торговая система форекс на импульсно-коррекционных движениях рынка “Impulsive/Corrective Wave Retracement” (ICWR)

Независимо от того, насколько долго длится тренд, рынок не движется только в направление долгосрочной тенденции – есть всегда незначительные движения против тренда. Эти отклонения обычно не длятся очень долго, и вслед за ними рынок движется снова в направлении долгосрочного тренда.

Основные движения рынка в направлении долгосрочного рыночного тренда называются импульсными волнами, а незначительные изменения на рынке против долгосрочной тенденции рынка называются волнами коррекции. Соотношения импульсных и коррекционных волн подчиняются соотношениям Фибоначчи, наиболее частые отношения 25%, 38%, 50%, 61% и 75%.

Это явление мы называем “Impulsive/Corrective Wave Retracement”. Явление ICWR это типичный эффект самоподобия сложной системы. Для всех видов сложных систем в природе, таких как социальные, химические или физические системы, существуют такие самоподобные эффекты.

Мы использовали явление описанное выше в качестве отправной точки для разработки совершенно оригинальной торговой стратегии, которая объединяет основные принципы теории Волн Эллиотта вместе с хорошо известными свойствами Фибоначчи.

Основные параметры торговой системы:

- Минимальная высота движения, которую следует рассматривать как активную волну-используется 40 пунктов для внутридневной торговли (M5), 150 пунктов для долгосрочной торговли (Н4).

- Расстояние между ценой входа и жестким стоп-приказом – используется 40 пунктов для внутридневной торговли (М5), 100 пунктов для долгосрочной торговли (Н4).

- Минимальное значение RSI при котором рынок считается бычьим – используется 50, как для внутридневной и долгосрочной торговли.

- Максимальное значение RSI при котором рынок считается медвежьим – используется 50, как для внутридневной и долгосрочной торговли.

Поиск активной волны

Активная волна- ближайшее движение рынка на фактическое время нашей торговли с высотой более 40 пунктов (для внутридневной торговли). Для того чтобы найти активные волны должны быть сделаны следующие шаги:

- Определите все возможные волны вверх и вниз, которые больше чем 40 пунктов.

- Затем нарисуйте линии, соединяющие экстремальные значения начальной и конечной точки как показано на рисунке.

- Пронумеруйте волны, начиная с ближайшего волны к фактическому времени, как показано на рисунке. Обратите внимание, что фактическое время всегда в правой части графика.

- Рассчитайте экстремальные значения каждой из волн и их высоту.Наконец определите ближайшую волну равную или большую, чем 40 пунктов.

В данном примере это волна 1. Это и есть активная волна.

Если высотой ни одна из волн не превышает 40 пунктов, вы должны идти дальше в прошлое пока активная волна не будет найдена. Как только происходит новое движение с высотой более 40 пунктов, предыдущая активная волна становится неактивной, и мы получаем новую активную волну.

Правила торговли ICWR на активной волне

Каждый раз, когда образуется новая активная волна должны быть изображены уровни Фибоначчи. Мы будем рисовать только 0,000, 0,250, 0,382, 0,618, 0,750 и 1,000 уровни. Уровни Фибоначчи начинаются от конечных пунктов волны.

Уровень 0,382 определяет нижнюю границу отката, уровень 0,618 – верхнюю границу отката. Канал между ними назовём каналом отката.

Уровень 0,250 определяет нижний уровень подтверждения, уровень 0,750 определяет верхний уровень подтверждения.

Настройки сделаны, теперь мы должны увидеть, что нам скажет рынок. Сначала мы сосредоточимся только на канале отката. Мы ждем, пока канал отката срабатывает. Только тогда мы можем использовать уровни подтверждения.

Канал отката срабатывает, когда цена закрытия свечи оказывается внутри него. После того как цена оказывается в канале отката, мы забываем о нём и сосредотачиваемся только на подтверждающих уровнях. Теперь рассмотрим четыре случая:

Случай 1. “Нисходящая импульсивная волна”

Если активный волна идет вниз и вся свеча опускается ниже нижнего подтверждающего уровня (0,250) мы определяем, что это импульсная волна и на рынке медвежья тенденция. Это медвежий сигнал, торгуем в направлении нисходящего тренда.

Пожалуйста, помните, что когда мы говорим, что свеча достигает нижнего подтверждающего уровня, это на самом деле означает, что вся свеча ниже нижнего подтверждающего уровня. Это показано на рисунке ниже. Случай 2. “Восходящая импульсивная волна”

Если активный волна идет вверх и вся свеча выше верхнего подтверждающего уровня (0,750) мы определяем, что это импульсная волна и на рынке бычья тенденция. Это бычий сигнал, торгуем в направлении тренда.

Случай 3. “Нисходящая коррекционная волна”

Если активный волна идет вниз и вся свеча оказывается выше верхнего уровня подтверждения (0,750), значит активная волна является коррекционной волной. Она идёт против направления тенденции рынка. На самом деле фактическая тенденция рынка противоположна тенденции активной волны и, следовательно, бычья. Это это бычий сигнал.

Случай 4. “Восходящая коррекционная волна”

Если активный волна идет вверх и вся свеча оказывается ниже нижнего уровня подтверждения (0,250), значит активная волна является коррекционной волной. Она идёт против направления тенденции рынка. На самом деле фактическая тенденция рынка противоположна тенденции активной волны и, следовательно, медвежья. Это это медвежий сигнал.

Таким образом, в стратегии существуют два различных сценария для бычьих сигналов и два для медвежьих сигналов, все они изображены на рисунке ниже. Пожалуйста, обратите внимание, что каждый раз мы должны убедиться, что цена вошла в канал отката. Это совершенно очевидно для волн коррекции, но не для импульсных волн. Поэтому, пожалуйста, помните об этом. Когда входить в сделку

Источник: http://wellforex.ru/publ/forvard_testy/stati_forex/torgovaja_sistema_foreks_na_impulsno_korrekcionnykh_dvizhenijakh_rynka_impulsive_corrective_wave_retracement_icwr/7-1-0-113

Волновая теория Эллиотта: трехволновой цикл ABC – Форекс трейдер

Первая часть здесь: Волновая теория Эллиотта: берем самое простое.

В данной статье продолжим рассматривать волновую теорию Эллиотта применительно к рынку форекс.

В первой части мы рассмотрели классическую пятиволновку, расписали свойства каждой волны, а также затронули некоторые трудности, которые могут возникать при определении волн на графике цены в реальном времени.

Больше всего неудобств может вызывать определение усеченных импульсных волн, т.к. в режиме онлайн такая волна может сильно запутать и в итоге стать импульсом в обратную от старого тренда сторону.

Темой данной статьи является трехволновой цикл АВС и его отличие от пятиволнового цикла 1-2-3-4-5.

Критерии каждой из трех волн в цикле АВС мало чем отличаются от свойств волн 5-волновки. Итак, по порядку:

- Волна «А» импульсная. Узнать точно, что идет волна «А», можно в тот момент, когда она после бычьего тренда перебивает последний минимум — т.е. точку начала последней импульсной волны. А раз старт последней импульсной волны пробит, то и бычий тренд окончен. После окончания бычьего тренда возможны только 2 варианта: а) заход на коррекцию АВС либо б) разворот тренда на медвежий. Можете также взглянуть на первую часть статьи, в которой описаны свойства импульсной волны «1».

- Волна «В» является коррекцией к волне «А». Чтобы остаться коррекционной и иметь маркировку «В», эта волна не должна пробить основание предшествующей ей импульсной волны «А». Иначе подсчет цикла подволн начинается снова: волна, которая могла стать коррекционной «В», при пробитии основания «А» сама становится новой импульсной волной «А» (либо волной «1» — об отличии «А» и «1» узнаем позже, когда начнется заход на 4-ю волну).Пока идут первые три волны (АВС или 1-2-3), нам совершенно не важно, в каком цикле они будут составными частями — т.к. их критерии одинаковы. Поэтому и размечать можно так: либо начать с «А», либо маркировать ее как «1», либо все вместе «А/1». Суть зарождающейся волны, в которой мы таким образом маркируем подволны, от этого не меняется.

- Волна «С» является ответом на все вопросы. Это импульс, который перебивает вершину волны «А». Может возникнуть нюанс — считать ли пробитием однопунктовое касание уровня вершины волны «А» или нет? Со временем я убедился, что такой вариант имеет право на существование, т.е. точная отработка волной «С» уровня вершины волны «А» всё же является ее пробитием — и разметка после разворота и ухода после «С» на новую «А» всё-таки остается АВС!

Волна «С», как вы заметили, может быть короче волны «А», т.е. не самым длинным импульсом в этом цикле подволн. Делать ли разбивку на усеченные и неусеченные волны — ваше право, т.к. любая разметка волн — это всего лишь модель (!), а никак не реальное устройство форекса.

Рисунок к пункту 3.

О том, что идет волна «С», мы узнаем в тот момент, когда цена достигает уровня 1.5066, т.е. вершина импульсной волны «А» пробита.

Теперь об отличии АВС от 5-волнового цикла.

О 4-й волне читаем: волна «4» коррекционная к волне «3».

Ее главный критерий: чтобы иметь право называться «4-й», она НЕ должна заходить ниже вершины волны «1» или откатить больше, чем на 50% от волны «3».

Если хотя бы один из этих критериев не выдерживается, то весь цикл подволн на данный момент не имеет право называться 5-волновым, т.к. «4-я» волна не соблюдает необходимых для того условий.

Взгляните на рисунок, и вы увидите, что поход цены вниз никак не вписывается в рамки 4-й волны, поэтому цикл подволн АВС фиксируем (без каких-либо условностей!) как завершенный.

Поход вниз пробил как 50% от предполагаемой третьей (которая осталась «С»), так и вершину волны «А».

Поэтому считаем, что какая-то волна бОльшего уровня (назовем ее «А») закончена, вниз пошла волна того же бОльшего уровня под буквой «В» (или 2-я).

Теперь вы видите, как в режиме реального времени легко отличить 3-волновой цикл подволн от 5-волнового.

В последующих статьях рассмотрим использование фибо-уровней как неотъемлемый элемент волнового анализа.

Источник: https://traderblog.biz/strategies/1398/

Когда на рынке начнется коррекция?

Предлагаем вашему вниманию один из проверенных временем методов предсказания.

“Если первая и третья волны имеют приблизительно одинаковую длину, то пятая волна, скорее всего, будет представлять собой затяжной всплеск, особенно, если объем пятой волны выше, чем третьей. И наоборот, если третья волна – растянутая, то пятая должна иметь простую форму и быть похожей на первую”, – Фрост и Пречтер “Волновой принцип Элиотта”.

Когда А. Дж. Фрост и Роберт Пречтер в ноябре 1978 года выпустили свою книгу “Волновой принцип Элиотта”, они посвятили ее памяти покойного А. Хэмилтона, в знак уважения к его огромной преданности волновой теории Элиотта. В течение долгих лет эта книга считалась лучшим учебником для волновиков.

Время шло, компьютеры с помощью сложных алгоритмов и программ высокочастотной торговли начали анализировать движения на рынке, и волновая теория Элиотта стала скорее верстовым столбом в пустыне, чем инструментом для предсказания рынка.

Имеется в виду, что волна Элиотта может изменить свой счет у следующего верстового столба на этом пути.

Времена меняются

Начали появляться отклонения в подсчете волн Элиотта. Например, первое, что было замечено, – волна III короче волны I. Когда Пречтеру задавали вопрос, может ли такое быть, он отвечал: “Если волна III короче волны I, то волна V будет короче волны III”.

Этого в вышеуказанной книге не было. Должно быть, это было какое-то новое проявление.

Как часто возникал такой необычный счет волн? Не часто, но в последнее время это происходит с завидной периодичностью, что говорит о том, что базовый принцип волн Элиотта постепенно изменяется.

Помимо указанного есть еще два изменения. Первое – короткая коррекция во время волны I и волны III, как правило – на отметке 50%.

Также в сегодняшнем мире, где торговлю зачастую ведут лишенные эмоций компьютеры, пятые волны становятся все короче и короче, а технический и фундаментальный анализ играет все большую роль в определении направления движения рынка.

Например, можно предположить, что когда индекс Доу-Джонса (DJIA) поднимается значительно выше 200-периодной скользящей средней, то появляется высокая вероятность его коррекции вниз, а когда он опустится ниже 200-периодной скользящей средней, появляется высокая вероятность, что он начнет расти. График на рисунке 1 демонстрирует, как это произошло.

Рисунок 1

С фундаментальной точки зрения, когда деньги начинают сильно течь на рынок, особенно, когда в игру вступают мелкие инвесторы, то вот-вот должна начаться значительная коррекция. Неискушенный инвестор обычно входит в рынок на вершине, оттягивая коррекцию, предусмотренную волновой теорией Элиотта. Это одна из причин, почему волна V может иметь сложную форму.

Компьютеры лишены эмоций. Люди – наоборот, полны эмоций. В настоящее время, глядя на график индекса DJIA, S&P 500 или Nasdaq, предсказать их тренд не так просто, как до появления компьютерных алгоритмов, когда Ральф Н. Элиотт разрабатывал свою теорию.

Рисунок 2

Месячный график S&P 500 на рисунке 2 показывает, что индекс, предположительно, находится в волне V волны III, с целью 2144.78. Правило волновой теории гласит, что волна III должна быть не меньше волны I. На графике видно, что волна I формирует вершину на 1370.60.

Из графика также видно, что коррекция a-b волны I началась, когда S&P 500 достиг своей 40-периодной скользящей средней (МА). Обратите внимание, как волна II нашла поддержку на 40-периодной МА, а волна ii волны III нашла поддержку на 13-периодной МА.

Говорит ли это о том, что компьютерные алгоритмы рассматривают эти две скользящие средние в качестве уровней поддержки и сопротивления?

Добавление расширений Фибоначчи

Волна I сформировала вершину на 1370.60. Если, используя калькулятор расширений Фибоначчи, растянуть длину волны I от Low волны II, мы получим цель на 2150.70 (1.5%) или 2234.33, т.е. на 1.618% расширения Фибоначчи волны I.

Если S&P 500 сформирует вершину на любом из этих уровней, то будет иметь место волна IV. S&P 500 может пойти выше. Он может пойти до следующего уровня Фибоначчи, не показанного на данном графике.

Но как было сказано выше, волна Элиотта – лишь верстовой столб в пустыне, а счет может измениться у следующего столба на этом пути.

Глядя на график, волна II выглядит простой коррекцией. Это означает, что, в соответствии с волновой теорией Элиотта, волна IV должна быть либо еще более простой коррекцией, либо более сложной коррекцией.

Под графиком размещен 14-периодный индекс относительной силы RSI и схождение/расхождение скользящих средний MACD.

Они оба говорят о том, что предстоит коррекция, поэтому на месячном графике можно использовать 13-периодную МА в качестве сигнала на продажу. Но когда произойдет коррекция?

Придя к заключению, что в ближайшем будущем нас ждет коррекция, мы сталкиваемся с очередной сложной задачей – определить дату этой коррекции. Чтобы выяснить это, нужно обратиться к трем стратегиям долгосрочных циклов – волна Кондратьева, Президентский цикл и определение циклов по теории Ганна.

- Волна Кондратьева, известная как К-волна, была представлена международной общественности советским экономистом Николаем Кондратьевым в его книге “Основные экономические циклы” (1925). К сожалению, советское правительство под руководством Иосифа Сталина не поддержало его идеи, и он был сослан в Гулаг и казнен в 1938 году. Имейте в виду, что К-волна является предсказанием мировой экономики, а не движений на американском фондовом рынке. Но некоторые аналитики склонны рассматривать К-волну в качестве предсказания движения экономики США, которое, в свою очередь, влияет на движение фондового рынка.

- Вторая стратегия – Президентский цикл – рассматривает взаимосвязь между движениями индекса S&P 500 и президентскими выборами в США.

На рисунке 3 вы видите месячный график индекса S&P 500 с наложенными на него К-волной и Президентским циклом. Обратите внимание, как К-волна предсказала экономическую коррекцию 1999 года, и как индекс S&P 500 сделал коррекцию годом позже, при приближении к концу президентского срока Била Клинтона.

Рисунок 3

К-волна предсказывала коррекцию в 2007 году, и коррекция началась в мае 2007, за полтора года до окончания президентского срока Джорджа У. Буша.

В настоящий момент, К-волна предполагает коррекцию в 2016 году. Президентский срок Обамы истекает в 2016 году, а Президентский цикл предсказывает сильную коррекцию индекса S&P 500 в любом из месяцев 2015 или 2016 года.

В рамках волн Элиотта, учитывая, что график на рисунке 1 говорит о неизбежности коррекции волны IV в S&P 500, мы можем ожидать, что коррекция волны IV произойдет в 2015 году, за год-полтора до окончания президентства Обамы. Это вполне вероятно просто потому, что волна III слишком затягивается.

Это также предполагает, что коррекция волны V может произойти ближе к концу 2016 года.

К-волна также указывает на возможный значительный обвал рынка после 2019 года. Мы говорим “после”, потому что, глядя на график на рисунке 1, можно увидеть, что рынок всегда корректировался через несколько месяцев после предсказания коррекции К-волной.

Причиной этого может быть то, что приток неискушенных инвесторов входит в рынок, когда он близок к вершине. Мы, конечно, не можем знать причины, предстоящего обвала рынка, пока он не произойдет.

Но как показывает практика, найдется, как минимум, один эксперт, чье предсказание причин обвала окажется верным.

Дополнительные подтверждающие сигналы

Рисунок 4

На рисунке 4 представлен месячный график индекса S&P 500 с нанесенным веером Ганна, проведенным от High в октябре 2007 и Low в марте 2009 года. Угол веера Ганна был определен путем построения веера Ганна от Low в мае 1970 к High в июле 2000 (рисунок 5).

Рисунок 5

Веер рисуется от предыдущих High и Low. Предполагаемой датой разворота является пересечение наклонными линиями горизонтальных, проведенных от предыдущих High и Low.

Веер Ганна на рисунке 4 предполагает, что точка разворота может находиться в августе 2016 года. Эта точка разворота может стать датой (плюс-минус два месяца) обвала индекса, предсказанного Президентским циклом.

Но может произойти и подъем рынка в ожидании выборов нового президента. Что бы ни уготовило нам будущее, эту дату нужно запомнить.

Недостатком веера Ганна является появление алгоритмической компьютерной торговли. Веер Ганна измеряет степень человеческих эмоций на рынке акций, а компьютеры лишены эмоций. По мере того, как компьютеры и высокочастотные трейдеры постепенно начинают доминировать в торговле и становиться основными игроками, веер Ганна утрачивает свою былую точность.

Рисунок 6

Цикл Педжета обозначен проведенными через каждые 4 года линиями разного цвета; он повторяется каждые 16 лет. Например, красная вертикальная линия на графике на рисунке 6 проведена в 1986, 2002 и 2018 годах.

Синяя вертикальная линия проведена в 1974, 1990 и 2006, а следующая должна быть в 2022. График отражает движение индекса по отношению к указанным датам. Это можно использовать для предположений о будущем движении индекса.

Эта стратегия дает лишь ориентир в отношении того, чего можно ожидать в будущем.

Глядя на цикл Педжета на рисунок 6, можно увидеть, что возникла проблема. Вершина в мае 2011, обозначенная 5, и дно в сентябре 2011, обозначенное 6, должны были появиться вблизи и после 2014 года.

Таким образом, возникла неопределенность в отношении вершины 7, которая в прошлом появлялась между зеленой и красной линиями. Она должна появиться в районе 2016 года, но из-за возникшей неопределенности она может сформироваться раньше, в 2015 году, что согласуется с Президентским циклом. Это беспокоит.

Возможное изменение в любой отдельной стратегии всегда создает препятствия, затрудняя предсказание движения рынка.

Все циклы предсказывают коррекцию до окончания 2016 года, а цикл Педжета – в 2015. Единственный график, который, на основании предыдущих циклических трендов, предполагает, что коррекция произойдет после 2016 года, – это К-волна.

Это потому, что неискушенные инвесторы, как правило, входят в рынок на вершине, поэтому индекс S&P 500 может начать коррекцию ближе к средине или концу 2016 года.

Не нужно забывать, что К-волна относится к экономике, а фондовый рынок обычно опережает экономику.

Рисунок 7

График на рисунке 7 отображает индекс S&P 500 с указанием годов, когда у руля стояли Алан Гринспэн, Бэн Бернанке и Джанет Еллен. Как видно из рисунке 4, счет волн Элиотта – простой, без осложнений. Он показывает, что индекс находится в волне III.

То же самое можно будет увидеть и если индекс S&P 500 пройдет через обвал во время правления Джанет Еллен; аналогичные обвалы переживали и ее предшественники. На основании графиков, которые приведены выше, это вполне вероятно. Но определить точную дату непросто.

История и К-волна показывают, что произойдет коррекция, а волновая теория Элиотта дает аналогичную картину, если искать повторения непрерывных моделей на фондовом рынке.

Рисунок 8

График на рисунке 8 показывает, как возможное добавление к алгоритму 200-периодной МА могло бы повлиять на счет волн Элиотта. На график DJIA на рисунке 1 присутствует 200-периодная МА. Мы добавили на него счет волн Элиотта. Беглого взгляда достаточно, чтобы увидеть, насколько сложным может быть счет волн Элиотта.

В какую сторону теперь пойдет рынок?

Данный график говорит о том, что DJIA должен расти волной (iii) волны 3 волны V. Обратите внимание, как часто DJIA отскакивал от своей 200-периодной МА.

Также заметьте, что во время коррекции основной волны, например, волны II и волны IV, расстояние, на которое DJIA опускался ниже 200-периодной МА в ходе коррекций, было примерно таким же, как и при его росте над ней.

Это одна из моделей, которые часто используется волновиками, чтобы определить, является ли волна основной или второстепенной. График говорит о том, что 200-периодная МА DJIA могла бы стать неотъемлемой частью сегодняшних компьютерных алгоритмов, и за ней стоит следить.

Анализ рынка сегодня стал сложной задачей, гораздо более сложной, чем во времена разработки Элиоттом своей теории. Мир стал теснее, потому что для торговли на фондовых рынках используются беспристрастные компьютеры и алгоритмы. Тем не менее, модели рынка и экономики по-прежнему существуют. Но они, без сомнения, стали гораздо более сложными и волатильными.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

Источник: https://utmagazine.ru/posts/12035-kogda-na-rynke-nachnetsya-korrekciya

Эпоха возрождения рынка управления активами

В 2008 году на фоне падения рыночного драйвера резко «погрустнел» весь российский рынок коллективных инвестиций, в том числе паевых инвестиционных фондов (ПИФ). И сейчас рассчитывать на возрождение рынка в его прежнем виде бесполезно.

Аббревиатура ПИФ вызывает у потенциальных клиентов как минимум спорные ассоциации, устарел сам бренд. И ренессанс индустрии — это уже понятно тем, кто привык не приспосабливаться к реалиям, а идти вперед, — будет связан с другими инструментами.

Привычным фондам нужно серьезное обновление, чтобы вернуть клиентов категории mass affluent на рынок.

Конечно, приятно вспоминать середину 2000-х годов, золотые времена, когда в офисах управляющих компаний люди готовы были отстаивать за паями змееобразные очереди, как в советских универмагах.

Когда рекламу ПИФов можно было увидеть и под землей, в метро, и в небесах, на высоких билбордах. За один только 2006 год в открытые и интервальные фонды поступило 43 млрд руб., около 45% от нынешней стоимости их чистых активов рынка.

Приятно вспоминать и рассчитывать на «камбэк», но не слишком продуктивно.

С конца 2008 года довольно бодро развивались закрытые ПИФы, управление пенсионными деньгами, средствами госкорпораций и целевых фондов. Лидеры отрасли также сосредоточили пристальное внимание на доверительном управлении счетами крупных частных клиентов.

Управляющие компании (УК) сосредоточили у себя в общей сложности 3 трлн руб. — неплохая сумма, которая никак не позволяла прогнозировать конец отрасли. Но сегодня речь идет уже о совсем других показателях — только 3% от этой общей суммы приходится на розничные продукты. Мизерные, практически незаметные 3%.

Хотя за рубежом этот сегмент занимает больше трети рынка.

Что сделалось с частным инвестором, имеющим в активе 100 тыс. долл. свободного капитала, с тем самым клиентом «высокой розницы», который одновременно и достаточно обеспечен и финансово грамотен, чтобы пользоваться инструментами коллективных инвестиций? Он разорился и исчез как вид? Отнюдь нет.

Он стал закоренелым консерватором, поверил, что нет на свете ничего надежнее, чем вклад в банке. За три последних года объем депозитов на российском рынке удвоился и достиг к минувшему октябрю 13 трлн руб. Причем 50% этой суммы состоит из вкладов свыше 1 млн руб.

Так что про потенциал роста отрасли и наличие перспективного для УК клиента можно не спорить: он есть. Сейчас вопрос в другом: как его вернуть?

Одна из причин оттока капитала с фондового рынка состоит в том, что он перестал поражать воображение высокими темпами роста, как было в середине парадных нулевых. Но это не единственная и даже не главная причина.

УК следует признать, что проблема последних четырех лет не сводится к внешней конъюнктуре, а состоит еще и в том, что они сами не смогли предложить продукты, которые удовлетворяли бы потребностям клиентов mass affluent.

У некоторых продуктовые линейки отдают откровенной архаикой, потому что не обновлялись годами, минимальные косметические правки не в счет. Это первое. И второе — мало кто на рынке всерьез и прицельно думал над тем, что же нужно розничным инвесторам в нынешних условиях.

А ведь это ключевой вопрос, на который есть конкретные ответы.

С началом глобального кризиса люди стали чаще задумываться о повышении прозрачности вложений и минимизации издержек. К примеру, на Западе, где управление активами тоже пребывает не в самой оптимальной форме, начался бум ETF — биржевых фондов, чьи портфели представляют собой фиксированные наборы финансовых инструментов, допустим акций.

ETF можно представить в виде пирога, который однажды испечен и нарезан на куски — паи, торгующиеся на бирже. Ингредиенты замешаны в заданной пропорции, издержки сведены к минимуму, сюрпризов не запланировано. Очень актуальный в настоящее время продукт. И это подтверждают цифры: суммарный объем активов в ETF увеличился с 0,8 трлн долл.

в 2007 году до 1,5 трлн долл. в 2012 году, и это, понятно, происходило на фоне неуклонного оттока средств из фондов с активным управлением.

И хотя в России ETF пока не появились (этому мешали законодательные ограничения), о высоком потенциальном спросе на инструмент косвенно свидетельствуют хорошие продажи нашего продукта с пассивной инвестиционной стратегией — фолио.

Кроме того, после «торнадо» 2008 года инвесторы стремятся к надежности сбережений при приемлемом уровне доходности. Отсюда триумф депозитов. Но и на этом поле можно конкурировать с банками или объединяться с ними, предлагая совместные продукты, гораздо более креативные и потенциально более доходные, нежели обычные вклады.

В общем, надо не горевать о «золотом пифовском веке», не пенять на рыночное «средневековье», а спокойно выбираться из казавшейся еще вчера патовой ситуации, когда на «высокую» розницу на рынке управления активами нет спроса, когда по рознице нет предложения. Надо видеть и анализировать клиентские потребности, предугадывать желания и смело выводить на рынок новые продукты, которые могут заинтересовать крупных частных инвесторов. Иначе «эпоха возрождения» так и не наступит.

Источник: https://investfuture.ru/funds/article/232