Что такое Настроение Рынка и где его определять (источники)

Часть трейдеров на сегодняшний день использует в своих прогнозах анализ настроения рынка, что вызывает необходимость разобраться, что же такое настроение рынка, как и зачем его определять, а также какие существуют индикаторы данного явления.

Что такое настроение рынка для трейдера простыми словами

Настроение рынка — это отношение к рынку всех его участников, что выражается в активности и движении цен на финансовые инструменты.

- В случае если большинство участников рынка прогнозирует появление восходящего тренда, то принято говорить о преобладающих бычьих настроениях на рынке.

- Если же мнения большинства трейдеров складываются в пользу снижения цены актива, то на рынке присутствует медвежье настроение.

Иначе говоря, настроение рынка простыми словами – это преобладающие прогнозы трейдеров о поведении какого-либо инструмента. Настроение рынка определяется ордерами его участников, то есть когда большинство трейдеров и инвесторов либо продают, либо покупают активы.

Как и где можно определять настроение рынка (источники)

Как можно определить настроение рынка Форекс онлайн? Существует масса способов, которые позволяют быстро и точно узнать о настоящем настроении рынка. Предлагаем обратить внимание на самые популярные, стабильные и надёжные ресурсы.

AAII

AAII (aaii.com) – сайт американской ассоциации частных инвесторов. На данном сайте всегда можно найти актуальную информацию, которая максимально точно укажет на настоящее настроение рынка. Здесь регулярно публикуется еженедельный опрос, проводимый среди самых успешных и влиятельных инвесторов.

Некоторые ресурсы также предоставляют для ознакомления специализированные индикаторы настроения рынка онлайн, что также увеличивает для трейдера базу для анализа.

Консенсус аналитиков и целевой курс

Надежный брокер eToro предоставляет выход на американскую биржу NYSE, доступ к товарным рынкам, криптоактивам и другим валютам. Здесь можно узнать не только настроение рынка, но и аналитическую информацию.

Здесь можно узнать средние прогнозы 25 аналитиков, вклады хедж-фондов и инсайдерские сделки:

Finviz

Следующий сайт, который способен дать полное представление о настоящем настроении рынка Finviz (finviz.com).

Для работы с ним потребуется иметь минимальные знания, позволяющие читать графики. Чтобы узнать, кто влияет на цены, медведи или быки, достаточно обратить внимание на:

- Положение акций относительно скользящих средних (SMA) за 50 и 200 дней;

- Число растущих и падающих акций (declining/advancing).

Barchart

Cпособ позволяющий быстро и легко определить настроение рынка – Barchart (barchart.com).

Его набор инструментов аналогичен Finviz. Данная онлайн-платформа анализирует общее число растущих и падающих цен на ценные бумаги, а также акции, которые обновили данные о своих максимумах и минимумах за последние 52 недели.

Стоит отметить, что Barchart позволяет оценить распределение активов, взяв за основу их среднюю стоимость внутри секторов S&P 500.

С помощью данного сервиса довольно-таки легко узнать о настроении рынка Форекс в онлайн-режиме. Зелёная доля диаграммы указывает на количество «быков» на рынке, фиолетовая – нейтралов, а красная – медведей.

Однако то или иное настроение рынка Форекс не может являться стопроцентным сигналом к действию – это лишь дополнительная информация для анализа ситуации на рынке.

Индикаторы для определения настроения рынка

Под индикатором настроения рынка понимается расчётное значение, определённое на основе настроений отдельных трейдеров. Основными индикаторами, показывающими настроение рынка Форекс являются как раз процентные соотношения отдельных ордеров или сделок.

К таким показателям относится книга ордеров, показывающая все существующие открытые позиции, а также отложенные заявки в их привязке к цене открытия.

Данный индикатор напоминает классический торговый «стакан», к которому добавлена наглядная информация о количестве ордеров и открытых позиций. Этот индикатор настроения рынка позволяет определять текущие уровни поддержки и сопротивления, а также общее настроение рынка.

DailyFX

Рассчитываемый компанией DailyFX (dailyfx.com/sentiment) индикатор настроений Sentiment вычисляется как соотношение позиций и заявок на покупку и на продажу актива.

Преобладающее значение всегда соотносится с меньшим. В случае если на рынке преобладает бычье настроение, индексу присваивается положительное значение, если медвежье – отрицательное. Данная система позволяет уйти от значений индикатора меньше единицы, что придаёт ему большую наглядность.

Несколько более сложным индексом является индикатор настроения рынка СОТ.

Отчёты о настроении рынка COT

Данный индекс измеряется путём соотнесения отклонений числа контрактов на данный момент от их нормальных значений. Расчёт данного индекса производится по следующей формуле:

Индекс СОТ = (Текущее отклонение – Минимальное отклонение) / (Максимальное отклонение – Минимальное отклонение)

- Текущее откл. – разница между коммерческими и спекулятивными отклонениями позиций;

- Минимальное откл. – наименьшая разница между коммерческими и спекулятивными отклонениями позиций;

- Максимальное откл. – наибольшая разница между коммерческими и спекулятивными отклонениями позиций;

- Отклонения позиций – равно числу длинных контрактов минус число коротких контрактов для заданной группы участников.

Данный индекс рассчитывается на основании данных из отчётов о состоянии рынка, публикуемых U.S. CTFC (https://www.cftc.gov/), носящих названия отчёты COT. Данные отчёты еженедельно публикуются на сайте cftc.gov и составляются комиссией по товарным торгам.

Отчёты СОТ (англ. Commitments of Traders) являются одним из основных фундаментальных источников данных о настроениях игроков на рынке, начиная от мелких спекулянтов, заканчивая крупными институциональными инвесторами.

Отчёты о деятельности данных структур составляются на основе данных американской организации CTFC, регулирующей деятельность с ценными бумагами на финансовом рынке США.

Информацию ей предоставляют все брокеры и крупные компании, совершающие операции на рынке, согласно американским законам.

Каждую пятницу чикагская биржа CME готовит статистику по сделкам всех участников и передаёт её комиссии. CTFC публикует данную статистику в виде отчётов СОТ.

Информация в отчётах присутствует по нескольким группам участников рынка:

- Commercial – это группа, в которую входят национальные банки и крупнейшие компании, покупающие валюту для собственных коммерческих нужд.

- Non-commercial – группа наикрупнейших спекулянтов на рынке: коммерческих банков, финансовых компаний, хедж-фондов и т.д. Данная категория стремится получить прибыль непосредственно от торговли валютой.

- Non-reportable positions – группа незначительных позиций, то есть мелких трейдеров и спекулянтов, не обладающих значительными позициями.

- Total – общий итог по длинным и коротким позициям на рынке.

Анализ отчётов СОТ в значительной степени способствует пониманию трейдером настроения рынка. Однако необходимо помнить, что опубликованные в пятницу отчёты составляются по данным на минувший вторник, а с учётом того, что данные получены вечером, использовать их в торговле можно будет только после выходных, что создаёт некоторый временной разрыв, который обязательно нужно учитывать.

Целью данной организации вовсе не является поддержка биржевых спекулянтов. Основное предназначение – мониторинг честности и прозрачности сделок крупных игроков фьючерсного рынка.

Но информация, содержащаяся в еженедельных отчётах СОТ, может послужить хорошим индикатором состояния рынка. Используя этот инструмент, трейдер понимает не только то, где расположен основной объём, но и в каком настроении прибывает рынок.

Имея доступ к отчётам, можно использовать одну из двух стратегий:

- Разворотная (тип #1) – в случае, если дистанция между интересами финансовых игроков и интересами хеджеров довольно большая, то велика вероятность разворота рынка. Логика данной стратегии очень проста. Крупные инвесторы стараются накапливать свои позиции в районах точек разворота, таким образом сбиваясь в большую группу. В это время рынок имеет наибольшие шансы на консолидацию или разворот. Поэтому если трейдер наблюдает большую дистанцию между игроками, это может означать, что он находится на пороге потенциального разворота и имеет возможность поймать его на раннем этапе.

- Разворотная (тип #2) – если индекс настроения рынка резко видоизменяется, это указывает на то, что вероятность консолидации или разворота очень велика.

Несмотря на то, что отчёты СОТ являются довольно-таки точным индикатором настроения рынка, следует помнить, что они не дают стопроцентной гарантии того, что трейдер откроется в правильном направлении. Как и другие индикаторы настроений, они не являются сигналами к сделкам, а лишь дополняющим элементом анализа рынка.

Почему важно следить за настроением на рынке

Настроение рынка помогает трейдеру не только оценить эмоциональный и психологический настрой остальных участников, но и является хорошим идентификатором, позволяющим составить точный прогноз на краткосрочную и среднесрочную перспективу.

Любой индикатор, показывающий настроение рынка, помогает инвестору увеличивать точность своих прогнозов и отслеживать вероятные точки откатов и переломов тренда.

Полезные статьи:

При выходе настроения трейдеров за критические исторические значения по определённому инструменту, кратно повышается вероятность завершения данного тренда, что необходимо учитывать при наборе позиции. Критические значения индикаторов настроения являются одним из сигналов фиксации прибыли по трендовым позициям и подготовке позиций к смене тренда.

Заключение

Информация о настроениях рынка является важным показателем при прогнозировании поведения рынка и выборе своей стратегии при заключении сделки. Настроение рынка складывается из настроений его участников, позиции которых, в свою очередь, определяют динамику цены.

Настроение рынка, обычно, не является единственным инструментом трейдера при проведении анализа, однако отлично подходит в качестве вспомогательного индикатора при торговле.

Источник: https://InvestingNotes.trade/nastroenie-rynka.html

Анализ рыночной ситуации: Что влияет на цену акции

Хотя на цену акции могут влиять очень многие факторы, есть несколько главных, на которые следует обращать особое внимание во время анализа.

Можно выделить пять наиболее важных факторов, которые влияют на цену любой акции, торгующейся на бирже. Рынок работает на перспективу, поэтому цена акции является отражением будущей ценности компании.

Понимание этих факторов поможет вам правильно реагировать на движение цены.

Спрос и предложение

Главным фактором формирования цены акции является наличие спроса и предложения. Если спрос превышает предложение, акция будет расти в цене. И наоборот, если предложение превышает спрос, акция буде падать.

Рыночная стоимость акции представлена ценой бид и ценой аск. Покупатели формируют спрос, представленный ценой бид в левой части биржевого стакана. Продавцы определяют предложение, выражающееся ценой аск в правой части биржевого стакана.

Таким образом, самый высокий бид – это максимальная цена, которую готовы платить покупатели, а его размер показывает, сколько акций они готовы купить. Аск, также называемый ценой предложения (“офер”), – это самая низкая цена, по которой продавцы готовы продать акцию, а его размер показывает, какое количество акций они готовы купить.

Понятно, что цены бид и аск будут колебаться в зависимости от спроса и предложения в данный момент. Именно так формируется рыночная цена любого финансового инструмента.

Количество акций в обращении

Как сказано выше, рынок формируется спросом и предложением. Количество акций в обращении (outstanding shares) – это общее число выпущенных компанией акций, а количество акций в свободном обращении (float) показывает, сколько реально акций доступно для торговли.

Акции в свободном обращении могут свободно торговаться на открытом рынке в любое время. Реальное количество доступных для торговли акций – настоящая загадка, так как количество покупателей и продавцов в каждый момент времени может быть ограниченным.

При выходе новости или изменении данных для фундаментального анализа количество акций, предлагаемых для свободной покупки/продажи, может увеличиваться или уменьшаться, так как каждый частный инвестор или фонд применяет набор собственных критериев, выполняющих роль торгового сигнала, для входа и выхода из позиций.

В ситуациях, когда объем резко возрастает (например, при выходе отчета или решения FDA), так же резко может увеличиваться или уменьшаться количество акций в свободном обращении.

Тем не менее, трейдеры могут приблизительно определить диапазон значений доступных для торговли акций.

Если акций в свободном обращении не много, предложение низкое, и требуется меньший спрос, чтобы продавить цену вверх.

И наоборот, если у компании много акций, находящихся в свободном обращении, предложение большое. Следовательно, потребуются значительные усилия покупателей, чтобы существенно повлиять на цену.

Акции с невысоким показателем float более волатильны и имеют широкие спреды (разница между ценами бид и аск). Дорогие акции с большим количеством бумаг в свободном обращении, но низкими объемами торговли, тоже могут двигаться очень быстро, что связано с большой долей институциональных акционеров, что приводит к существенному уменьшению объема свободных акций.

Фундаментальные данные

Фундаментальные данные акции относятся к финансовым показателям деятельности компании и отражают результаты ведения бизнеса.

Они призваны дать ответ на извечный вопрос об определении ценности: какова истинная стоимость компании сейчас и в будущем? Хотя истинная стоимость компании не всегда соответствует ее публичной оценке (цене акции), она все же может оказывать влияние на спрос и предложение.

Например, компания, которая кажется недооцененной, может пользоваться повышенным спросом. Поэтому объем покупок будет больше, что может продавить цену вверх.

Существует много разных фундаментальных катализаторов, способных влиять на цену. К популярным финансовым показателям, которые используются для быстрого анализа и оценки компании, можно отнести коэффициент цена / прибыль (P/E), коэффициент цена/объем продаж (P/S), свободный денежный поток, стоимость предприятия и учетную стоимость.

Новости также могут давать информацию о материальных изменениях в деятельности компании. Отчеты по прибыли выходят по окончании каждого квартала. Квартальные финансовые показатели подаются в SEC в виде формы 10-К.

Выход отчета зачастую сопровождается телефонной конференцией (Conference call), в ходе которой акционеры имеют возможность задавать вопросы и слушать доклады руководства компании.

Прогнозу компании в отношении будущей прибыли аналитики и инвесторы уделяют самое пристальное внимание, так как он оказывает наиболее реальное влияние на цену акций.

Восприятие компании участниками рынка

На фондовом рынке, восприятие – реальная вещь. Именно восприятие компании участниками рынка заставляет спекулянтов принимать решение о покупке или продаже. Суммарно, восприятие акции создает настроение.

При негативном настроении, акция может торговаться ниже своей реальной стоимости, а при позитивном – со значительной наценкой.

На настроения трейдеров влияют новости, связанные с компаниями-лидерами, новости сектора или индустрии.

Медвежье настроение Например, когда восприятие фармацевтических акций ухудшилось из-за резкого роста цен на определенные лекарства, настроения стали медвежьими. Это ухудшило поведение акций. СМИ побудили Конгресс провести углубленное расследование сложившейся практики формирования цен на лекарства, что еще больше ослабило фармацевтические компании.

Бычье настроение С другой стороны, определенные акции, которые принято относить к “голубым фишкам”, могут сохранять аномально высокие значения коэффициента Р/Е (по сравнению со средним по индустрии) именно благодаря крайне положительным настроениям участников рынка. Такое бычье настроение служит топливом, которое помогает акции выйти на новый High.

Стандарты индустрии

Фондовый рынок состоит из нескольких секторов, таких как здравоохранение, информационные технологии, сопутствующие товары и прочие. В свою очередь, сектора делятся на индустрии.

Как сказано выше, восприятие играет важную роль в формировании цены акции. Деньги, как правило, тяготеют к “горячим” секторам, а особенно – к “горячим” индустриям внутри таких секторов.

Для сравнения конкурирующих компаний применяются стандартные финансовые показатели, характерные для конкретной индустрии.

Средний коэффициент Р/Е Цена/прибыль – широко распространенный показатель, который используют паевые фонды и небольшие инвесторы.

Узнать средний коэффициент Р/Е можно, посмотрев характеристики наиболее широко торгуемого ETF в данном секторе или индустрии. Например, если средний Р/Е сектора равен 20.

49, это значение можно использовать в качестве критерия для оценки компаний внутри данной индустрии.

Тренды в индустрии Поведение акций, являющихся лидерами своей индустрии, может указывать на общий тренд и настроение в данной индустрии. Фундаментальные тренды в индустриях формируются публикациями в СМИ, законодательными актами, событиями-катализаторами и т. п.. Некоторые индустрии воспринимаются как растущие, а другие – как умирающие.

Общее здоровье индустрии/сектора может повлиять на успех входящей в них конкретной акции. Например, кибербезопасность – растущая индустрия, попадающая в новости после каждой крупной хакерской атаки или взлома данных. Некоторые акции из этой индустрии могут быть сильными просто потому, что относятся к сильному сектору.

Обратный пример: индустрия частных тюрем умирает, так как Министерство юстиции и Конгресс США четко заявили о том, что такие договора продлеваться не будут. Определенные акции из этой индустрии могут проявлять слабость только из-за слабости всего сектора.

Жизненный цикл Начинающие компании, находящиеся в начале своего жизненного цикла, могут демонстрировать бурный рост, их объемы продаж могут увеличиваться на 25% и болев течении одного квартала. На начальном этапе повсеместно используется показатель роста валовой выручки, а не прибыли.

Но затем, по мере взросления компании, динамика прибыли выходит на передний план. Когда компания достигает стабильного роста выручки и прибыли, она может стать лидером своей индустрии. Наиболее успешные и стабильные компании с течением времени становятся ориентирами для сектора и связанного с ним индекса.

Традиционно, именно такие компании пользуются популярностью у трейдеров акциями.

Научится правильно анализировать ситуацию в акциях и находить отличные торговые возможности можно на курсах для трейдеров от компании United Traders.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

Источник: https://utmagazine.ru/posts/20184-analiz-rynochnoy-situacii-chto-vliyaet-na-cenu-akcii

Использования объёмов в практике торговли

В техническом анализе в основе используемого подхода находятся ценовые значения как самостоятельный объект изучения, так и в интерпретации их взаимодействия с различными индикаторами (средние скользящие, осцилляторы и т.д.) и инструментами графического анализа (уровни поддержки и сопротивления, графические фигуры).

Однако зачастую начинающие трейдеры не уделяют внимание такому показателю, какторговый объем, который является независимой и объективной переменной, описывающей состояние рынка, и может использоваться для подтверждения ценового движения. Еще раз напомним, что при торговле на валютном рынке форекс используются данные биржевых торгов на фьючерс того же финансового инструмента.

Существует различные методы использования объемов, однако в этой статье мы рассмотрим основы анализа торговых объемов.

Прежде всего, необходимо понять, что на рынке присутствует всегда одинаковое количество как покупателей, так и продавцов. Ценовые движения происходят за счет относительной активности одной из сторон на рынке.

Если более мотивированными являются продавцы, то цена будет снижаться, и наоборот.

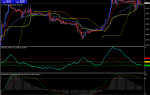

Чаще всего торговый объём отображается в нижней части графика цен в виде гистограммы, и эта форма отображения позволяет определять увеличение или снижение активности продавцов и покупателей.

Рассмотрим основные принципы интерпретации торговых объёмов. Однако следует понять, что когда мы говорим об изменениях уровня объёма, то сравниваем объемы недавнего прошлого и чаще всего объемы ближайших ценовых интервалов.

Динамика торгового объёма должна следовать за трендом. См. рис.1.

При росте цены актива объём, как правило, растёт, а когда цена снижается – объём, как правило, уменьшается.

При этом, если мы говорим о растущем или падающем торговом объёме, то подразумеваем общий тренд объёмов, а не объем на отдельных торговых сессиях. Зелёными стрелками (рис.

2) обозначен восходящий тренд, однако внутри тренда имеются отдельные сессии (отмеченные красными стрелками), где торговый объём ниже, чем в рядом расположенных ценовых интервалах.

Если на графике отмечается восходящий тренд с растущими объёмами, это свидетельствует только о нормальном развитии тренда.

Однако если как на графике 1 цены растут и при этом падают объемы, то рынок дает нам сигнал, что движение цены вверх происходит из-за недостатка на этих уровнях продавцов, а не из-за наличия на рынке избытка агрессивных покупателей.

Чаще всего нисходящий тренд на рынке ассоциируется с падающими торговыми объёмами. Не является нормальной ситуацией на рынке рост цены при снижающихся объёмах, снижение цены актива на растущих объёмах.

При нормальной ситуации на рынке динамика цены и объёмов должны соответствовать друг другу.

Однако если объёмы растут, а цена при этом падает, это свидетельствует, что на рынке присутствует давление продавцов и необходимо выходить из длинных позиций (рис. 3).

На графике 2 (ниже) мы видим, как на падающих ценах начали расти объёмы. Это свидетельствует о том, что продавцы становятся всё более активными, а покупатели достаточной активностью не обладают.

Достаточно часто встречается ситуация на рынке, когда цена начинает «скользить» вниз, однако на следующий день объёмы торговли значительно увеличиваются.

Это не нормально и свидетельствует о том, что цены снижаются из-за активности продавцов, а не из-за недостатка покупателей.

Объём опережает цену

Нормальная ситуация на рынке – это когда пики объёмов торговли предшествуют ценовым пикам. На графике (рис.

4) мы видим, что объём в точке А образует пик, а цена формирует пики до точки С, при этом уровень торгового объёма в точке С значительно меньше, чем в ранее сформированных точках А и В.

Можно так же отметить, что в точке В отрицательное расхождение между торговыми объёмами и ценой становится очевидным, то есть, цены повышаются, а объёмы снижаются. Это свидетельствует о том, что цена уже не поддерживается активностью покупателей и существующая тенденция заканчивается.

На графике 3, ниже отображены оба рассмотренных нами принципа. Вначале мы видим, что объемы опережают цены, а затем видим рост объемов на снижающих ценах, что является не нормальным явлением и служит медвежьим сигналом.

Кульминация продаж – сильный рост объёма вслед за снижением цены

На рис. 5 показана ситуация на рынке, когда цена актива некоторое время снижалась, а затем при сильно возросших торговых объёмах развернулась. Такая ситуация на рынке называется кульминацией продаж. Обычно она запускается плохими рыночными новостями, что побуждает слабых и неинформированных трейдеров продавать актив по любой цене.

После падения цены более информированные покупатели начинают скупать актив по низкой цене, и движение разворачивается вверх. Как правило, кульминацией продаж является или основанием для разворота, или последующего снижения цены к новому основанию.

В любом случае, основание, сформированное кульминацией продаж, держится обычно значительное время и зависит от временного периода графика цены.

Поскольку продажи происходят на крупных объемах, нормальным является то, что дальнейшее движение цены сопровождается падающими объёмами. Таким образом, растущие цены актива на понижающихся объёмах – это бычий сигнал на рынке.

На рис. 6 показано, что ралли цены после кульминации продаж сопровождается обычно тестом образовавшегося во время кульминации продаж минимума.

Тест является успешным, когда он происходит на крайне низких объёмах, показывая отсутствие интереса к этому уровню цены. Отсутствие интереса при тестировании свидетельствует о наличие тонкого баланса между продавцами и покупателями.

Поэтому вход в позицию после положительного тестирования позволяет трейдеру войти в тренд на самой ранней стадии его формирования.

Большие торговые объёмы на важном основании являются, как правило, предвестником большого движения цены

На рис. 7 показано сильное движение, возникшее после большого снижения цены, но при этом объёмы торговли выросли до рекордного значения. Такая ситуация на рынке практически всегда своевременно предупреждает об изменении настроения трейдеров на рынке. Такая разновидность рыночной активности отмечается нечасто, но если она образовалась, то к ней необходимо относиться серьезно и учитывать ее.

Параболическое движение объёмов и цены

На рисунке. 8 показано параболическое движение и объёмов и цены. Такая ситуация свидетельствует об истощении движения цены. В таких ситуациях считается нормой, когда цена и объём разворачиваются одновременно и с одинаковой скоростью, что является сигналом окончания предыдущего движения цены.

Выводы:

- Торговый объём всегда оценивается в тенденции с недавним прошлым динамики объема.

- Нормой на рынке является ситуация, когда объём торговли растёт одновременно с ростом цен и, соответственно, уменьшается при снижении цен. Всё что не соответствует этому, не является нормой и является сигналом смены тенденции.

- Для повышающихся трендов нормой является положение, когда объём торговли опережает цену.

- Формирующиеся кульминации продаж свидетельствуют о формировании минимума тренда

Большой торговый объём на значимом основании предшествует сильному ценовому движению.

Смотрите также по теме:

Источник: https://tempofox.com/ispolzovaniya-obyomov-v-praktike-torgovli/

Факторы влияющие на движения цен на форекс

Насколько важно на сегодняшний день анализировать финансовые рынки для того, чтобы иметь от них личную выгоду? Насколько важно создавать реальный анализ по движению цены активов? Каждый актив — возможность инвестиций. В случае, если инвестиции срабатывают, человек получает результат.

Однако, естественно, в первую очередь необходимо отметить, что не каждый актив может «выстрелить» с необходимую сторону. В первую очередь не может это сделать потому, что каждое государство отдельно выстраивает свою экономическую и политическую составляющую. Естественно, от такого построения и наблюдается рост или падение цены каждого актива.

А что делать в данном случае? Изучать все факторы влияющие на движение цен.

Какие факторы сегодня существенно влияют на движение цены каждого финансового актива?

На данный момент это есть самый главный фактор, от которого зависит формирование цены активов на валютном рынке форекс. Ни в коем случае нельзя утверждать, что экономический фактор имеет второстепенное отношение к формированию курсу валют.

В первую очередь потому, что экономика каждого отдельного государства самостоятельно имеет возможность формировать стоимость своей валюты на международном рынке. Также необходимо отметить, что отношение инвесторов к валюте также имеет особенное значение.

Инвесторы готовы работать с государством (с его национальной валютой) только тогда, когда курс активно растет в международном сообществе, ведь это и есть перспективный инструмент для инвестиций.

Однако, если валюта государства падает, ни один не будет вкладывать свои деньги, а это говорит о том, что курс валюты будет существенно падать.

Стоит отметить, что торговля на форекс происходит только парными валютами. То есть, есть возможность проводить экономическую черту сразу в двух государствах по отдельности.

Каждая страна отдельно является участником мирового валютного рынка. На специальных собраниях каждое государство считает доклад, где указывает положение экономической ситуации на период определенного времени.

Каждый доклад должен быть максимально обширным и затрагивать такие моменты, как изменение уровня процентной ставки, ВВП, торговый баланс, уровень безработицы, уровень инфляции и так далее.

Фундаментальные показатели, от которых зависит отображение курсов валют — это и есть главные составляющие экономики государства.

На сегодняшний день главным политическим фактором в росте/падении курса валюты любого государства является работа «Большой Восьмерки». Естественно, эти государства имеют серьёзную политическую стабильность, в свою очередь это говорит о том, что национальная валюта этих государств не показывает высокий колебаний курса.

Также известно, что от политического будущего государства зависят инвестиции. В случае, если ситуация наблюдается стабильной, деньги находятся всегда. Если же инвесторы видят, что в стране нет грамотных политических деятелей, которые способны повышать свой политический и экономический уровень страны на международном уровне, ни один не будет инвестировать свои деньги.

Какие полит-факторы можно отметить сегодня?

- Заседание представителей «Большой Восьмерки»;

- Выступления глав Центральных банков государств, министров экономики (Европейский банк, Резерный банк США, Англия, Япония и так далее). Отследить все эти выступления без особых проблем возможно с помощью экономического календаря, с которым работаю трейдеры;

- Выборы;

- Государственные перевороты, международные и гражданские войны, теракты;

- Национализация частных владений в государстве;

- Прочие политические показатели, связанные с финансами.

Фундаментальный анализ на валютном рынке форекс проходит с помощью слухов. Всем известно выражение: «Покупай слухи, а продавай факты». Что такое слухи? Это в первую очередь прогнозы всех финансовых рынков, прогнозы экономических экспертов.

Как только очередные экономические новости выходят в люди, котировки валют начинают активно меняться. Многие трейдеры готовы работать с фундаментальным анализом и даже рисковать исходя из мнения экономических экспертов, но не всегда это необходимо делать.

Человеку свойственно ошибаться, поэтому большая часть прогнозов и слухов, к сожалению, оказывает отрицательное влияние.

Сегодня факторы влияющие на формирование цен на валютном форекс можно назвать различные стихийные бедствия, которыми являются: цунами, ураганы, землетрясения и так далее. Естественно, все это значительно влияет на формирование каждого курса валюты.

Известно, что в случае какой-то либо катастрофы или бедствия, государство значительно теряет свои международные показатели, курс валюты, соответственно, падает.

Факторы, которые формируют цены на валютном рынке, довольно сложны для понимая.

Естественно, людям с экономическим образованием будет гораздо легче понимать их, но… В тоже время каждый трейдер может сделать выбор в пользу технического анализа, осуществляемый посредством построения графиков.

Поэтому, если понимание фундаментальных показателей находится не на должном уровне, можно сделать выбор в пользу иного способа анализа рынка.

Источник: http://forex-reyting.ru/faktory-vliyayushhie-na-dvizheniya-cen-na-foreks/

Глава 2. 2-е ЗАБЛУЖДЕНИЕ 97% трейдеров в мире. Формирование цены валюты на рынке форекс или ЧТО заставляет валюту расти или падать

97% трейдеров в мире полагают, что движение котировок валют на рынке Форекс в рамках КРАТКОсрочной (м5-30) и СРЕДНЕсрочной (н1-8) торговли диктуется улучшением или ухудшением экономического положения государства и объемами спроса и предложения валют.

В действительности это не так, а наоборот: движение котировок валют на рынке Форекс в рамках КРАТКОсрочной (м5-30) и СРЕДНЕсрочной (н1-8) торговли не диктуется улучшением или ухудшением экономического положения государства и объемами спроса и предложения валют.

Masterforex-V о роли фундаментального анализа трейдинга на КРАТКОсрочном и СРЕДНЕсрочном трендах:

- новости – лишь повод погонять валюты вверх/вниз;

- если новости выходят лучше прогноза и предыдущего значения, вероятность роста валюты равна его падению;

- движение валют на новостях является отработкой волн и подволн технического и волнового анализа Форекса, заложенного в настройках Главного компьютера Организатора игры Форекс;

- понимая данный алгоритм Masterforex-V, можно «идти за рынком», не обращая внимания на цифры новостей «лучше/хуже прогноза», зная время выхода новостей и алгоритм фигур продолжения/разворота тренда для каждого варианта.

Важность данного тезиса алгоритма МФ. Если работа трейдера – это игра на разнице валютных курсов (на повышение или понижение курса валютной пары), то для безошибочного получения профита необходимо понять:

- Механизм формирования цены валютной пары на Форексе.

- Факторы, заставляющие далее расти или падать валютные пары.

Понимая данный алгоритм на рынке Форекс, трейдер должен четко знать:

- покупать ему или продавать данную валюту, зная факторы, которые двигают валютную пару вниз или вверх;

- насколько сильным может быть данное движение и как провести точные расчеты на «неуправляемом» и «непредсказуемом» рынке Форекс.

Существует 2 противоположные точки зрения на факторы, вызывающие рост/падение национальных валют:

- Классическая экономическая теория спроса и предложения.

- Теория Masterforex-V о преимуществе технического анализа перед фундаментальным анализом в рамках СРЕДНЕсрочного (н1-8) и КРАТКОсрочного (м5-15) трендов на управляемом рынке Форекс.

Классики Форекса о факторах, вызывающих рост/падение валют в мире.

Классики Форекса называют следующие факторы, вызывающие рост/падение национальных валют:

- цена является балансом спроса и предложения на данный товар (валюту);

- нарушение этого баланса (например, при выходе новостей, прогноз которых не совпал с опубликованными официальными данными) приводит к движению курса валют в ту или иную сторону в поисках нового баланса спроса и предложения на данную валютную пару:

- понижающийся спрос диктует снижение котировок цен на данную валюту;

- повышение спроса, соответственно, диктует ее рост и подъем до тех пор, пока спрос на покупку-продажу валюты не будет уравновешен на другом уровне, в другой точке.

Читаем.

Краткие выводы классиков трейдинга:

- рынок Форекса хаотичен и непредсказуем, и принципиально ничем не отличается от любого другого биржевого рынка (фондового, товарного и т.д.);

- рынком Форекса движут объемы согласно экономическим законам (рост спроса рождает рост цены на товар – валюту);

- отсюда логически вытекает роль фундаментального анализа Форекс, отображающего тенденции развития экономики, значит, и настроения инвесторов и трейдеров рынка Форекс.

Роль фундаментального анализа Форекса … или как экономическая теория способствует проигрышу трейдеров в биржевой игре

В классической литературе по Форексу вы найдете примерно следующее объяснение, кочующее с завидным постоянством из книги в книгу, из сайта в сайт: для успешной работы на Форексе изучайте фундаментальные данные по экономике страны, а именно: следите за следующими факторами, отражающими состояние экономики данного государства:

- За показателями динамики экономического состояния государства (валовой национальный продукт, платежный и торговый баланс, баланс текущих счетов, объемы промышленного производства, и др. Понятно, что чем выше данные показатели, тем динамичней развивается экономика и растет стоимость ее валюты).

- За фондовыми индексами (фондовый индекс – среднеарифметический индикатор состояния и динамики рынка ценных бумаг в стране. К примеру, рост индекса Доу Джонса в США на 0.3% за день означает, что акции 30 ведущих предприятий США, чей индекс и воспроизводит Доу Джонс, в этот день подорожали в цене на 0.3%. Аналогично, в Германии основным фондовым индексом является индекс DAX 30, отражающий цену акций 30 ведущих предприятий Германии).

- За величиной процентной ставки в государстве (чем она выше, тем больше инвесторов будут вкладывать свои средства в экономику этой страны, и соответственно, в укрепление ее национальной валюты).

- За уровнем инфляции (чем она выше, тем быстрее Национальный банк страны будет поднимать процентную ставку, из-за этого индекс потребительских цен является одним из ключевых показателей).

- За ростом денежной массы на внутреннем рынке (вызывает инфляцию, а она в свою очередь рост процентной ставки).

- За динамикой производства и торговли (индекс промышленного производства, объем промышленных заказов, заказы на товары длительного пользования; индекс использования производственных мощностей, индекс розничных продаж и т.д.).

- За показателями статистики рынка труда (уровнем безработицы, количеством новых рабочих мест и т.д.).

- За социологическими исследованиями (индекс делового оптимизма населения, индекс делового оптимизма менеджеров по закупкам и менеджеров предприятий сферы услуг, индекс потребительского доверия).

- За политической стабильностью в государстве и т.д.

Подробно о роли фундаментального анализа в классическом трейдинге – см. 1-й класс Школы для начинающих трейдеров при Академии Masterforex-V ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ РЫНКА FOREX.

Выводы классического фундаментального анализа:

- Развивается экономика – растет и обменный курс валюты.

- Падают экономические показатели в стране – падает и курс национальной валюты.

Роль новостей «лучше/хуже прогноза и предыдущего значения»

Постоянным фактором, порождающим дисбаланс и вызывающим движение валютных курсов, выступают важные экономические и политические новости, выход которых вносит коррективы в оценки трейдеров и инвесторов экономики государства, значит, и ее национальной валюты.

В ожидании выхода важных экономических или политических новостей валютные пары движутся в направлении ожидаемого прогноза («торговля на слухах»).

После публикации этих данных происходит очередной импульс движения валютных пар:

- если опубликованные данные оказались лучше прогноза – курс валюты растет;

- выходят данные хуже прогноза – курс валюты, соответственно, падает под влиянием новых факторов, которые получил рынок.

Знакомы эти азбучные истины базового курса обучения Форексу?

Согласны?

Вы согласны, что, работая по этим канонам экономической науки, известным каждому новичку Форекса, можно на этом рынке зарабатывать деньги? Почему же тогда 97% трейдеров проигрываются, а не зарабатывают во всем мире, зная эти прописные истины экономической науки?

В чем же заблуждение этих «азбучных истин» фундаментального анализа трейдинга, приводящее к постоянному проигрышу трейдеров Форекса?

Masterforex-V о факторах, вызывающих рост/падение валют в мире:

- на бирже не может работать ни одна теория, которую считают верной 97% ее участников, т.к. эти 97% обязаны … проиграться;

- если 97% считают верным классический тезис о балансе спроса и предложения как факторе изменения курса валют, эта теория для трейдера должна стать убыточной и не верной (или ее трактовка в виде котировок должна совершить такой путь, на котором 97% трейдеров обязаны проиграться);

- соответственно, тезис «Все экономисты разделяют эти основополагающие принципы» (Томас Р. Демарк) приобретает (согласно алгоритму МФ хищников и жертв) совершенно обратное значение – «жертвы» всегда верят «основополагающим принципам» государства и экономики, особенно, когда их придерживаются «все» (!) ведущие экономисты в мире, включая Демарка;

- частичный ответ на эту проблему связи баланса спроса и предложения и «развода толпы» дал в виде красочной формы (не алгоритма) А. Элдер, написавший, что котировки на Форексе и фундаментальный анализ «привязаны веревкой, длинной в милю. В конечном счете – фундамент определяет. Но до «конечного счета» – что угодно может произойти»;

- вторую подсказку дал Билл Вильямс, указав на закономерность отличия мышления опытного трейдера-профи (3 уровень по его классификации мастерства трейдера «Торговый хаос 2») от новичка:

Источник: http://www.MasterForex-v.org/mf_books/book1/section1/chapter2.html

Что такое настроение рынка Форекс и как его использовать в трейдинге

Время чтения: 7 минут

У каждого трейдера мирового сообщества Форекс есть собственное мнение по поводу рынка и его движения.

Кроме того, у каждого человека свое отношение и понимание, почему валютный рынок движется определенным образом, и только во время торговли трейдеры открывают для себя эту точку зрения, в каждой сделке, которую они проводят.

Честно говоря, совсем неважно насколько трейдер уверен в том, в каком направлении будет двигаться рынок.

Кроме того, не важен и тот фактор, насколько четко выстраиваются линии тренда, потому что, в конечном итоге, трейдер может понести убыток. Форекс трейдер должен понимать, что рынок представляет собой синтез различных взглядов, идей и мнений.

Что такое настроение рынка Форекс

Чем больше участников рынка, тем более индивидуальны вышеупомянутые элементы. Все это приводит нас к утверждению, что комбинация ощущений, которые испытывают участники рынка, это и есть настроение Форекс.

Другими словами, настроение рынка Форекс – это преобладающая эмоция или мысль, что, то, что чувствует подавляющее большинство людей на рынке, объясняет текущее направление валютного рынка.

Настроение на рынке Форекс – анализ настроения рынка

Движение цены, теоретически, отражает всю доступную информацию о рынке Форекс, хотя вы должны принять во внимание, что это далеко не простая задача для трейдеров. Дело в том, что трейдеры часто ведут себя одинаково, или, по крайней мере, очень похоже. На этом этапе вступает в игру анализ настроений.

Вы можете задаться вопросом, чем отличается этот тип от технического и фундаментального анализа. Анализ настроений является одним из видов анализа Форекс, который концентрируется на определении и, следовательно, измерении общего психологического и эмоционального состояния всех участников валютного рынка.

Этот вид анализа Форекс стремится вычислить, какой процент участников рынка Форекс можно отнести к быкам, а какой к медведям, другими словами – какой процент оптимистично настроен, а какой — пессимистично.

Когда успешно определено преобладающее настроение участников рынка Форекс, какой-то аналитик может стать на противоположную сторону и заявить, что толпа ошибается.

Торговля только настроениями — это другой метод, который зависит, в большей степени от соотношения медведей к быкам и других индикаторов настроений. Вместо этого, анализ настроений часто применяется в комплексе с фундаментальным или техническим анализом, что добавляет глубины пониманию трейдером рынка Форекс.

https://www.youtube.com/watch?v=jbprps27ojY

Вы должны знать, что использование всех трех видов анализа одновременно может быть очень сложным, но оно однозначно того стоит.

Как используется настроение рынка Форекс

Индикатор настроения рынка Форекс это относительно новый индикатор, который проводит опрос среди экспертов рынка, аналитиков и стратегов на тему их общего ощущения рынка.

Настроение участников рынка Форекс

Цель индикатора можно описать следующим образом: вглядываясь в настроения на рынке Форекс, вы хотите понять мысли инвесторов, которые присутствуют сейчас на рынке.

Несомненно, один из самых старых опросов настроений — это опрос Американской ассоциации частных инвесторов, также известен как Опрос настроений AAII. Этот опрос сейчас проходит в режиме онлайн и выходит каждый четверг.

Некоторые виды бизнеса учитывают торговые данные, такие как «блоковые» сделки, короткие позиции, а также тренды в публикациях финансовых новостей.

Существует еще кое-что, что известно под названием десятидневная линия роста и падения для S&P 500. Это измерение сводит в таблицу количество акций, которые находились в верхнем положении, по сравнению с фактическим количеством акций, которые находились в нижнем положении, более десяти дней — чем более отрицательное это число, тем больше перепроданности на рынке Форекс.

Есть один парадокс с настроением рынка Форекс. Эти опросы или их результаты отражают то, где находился рынок и куда он движется. Таким образом это скорее опрос для прогнозирования того, что рынок пойдет против подавляющего большинства.

Это означает, что высокие бычьи периоды приводят, в конечном итоге, к сбросу акций и периодам спада, когда медвежьи периоды на рынке сигнализируют о рыночном дне. Если одновременно все становятся быками на рынке Форекс, меньше людей приходится убеждать войти на рынок, поэтому это предсказывает снижение спроса в будущем.

И наоборот, когда большинство людей — медведи, они станут быками, если рынок повернется. В следствие, это закончится созданием большего спроса на акции.

Индикаторы настроения Форекс

Было бы ошибкой не использовать индикаторы настроения Форекс в данной статье. Что такое индикаторы настроения? Это численный или графический показатель, который показывает, что определенная группа думает о рынке или бизнес-среде и, возможно, о других факторах.

Индикаторы настроений призваны оценить настроение рынка Форекс. Вы можете найти много информации о них в Интернете. Мы хотим выделить для примера три индикатора, которые будут вам очень полезны:

- Противоположный метод с индикаторами настроения

- Отчет о настроениях трейдеров

- Индекс волатильности (VIX)

Мы вкратце рассмотрим каждый пункт дальше.

Противоположный метод с индикаторами настроения

Поведение толпы – это основа противоположного инвестирования. Это значит продавать, когда на пике оптимизм, и покупать, когда на пике пессимизм, а рынок, фактически, исчерпан.

Этот подход существует только потому, что цены определяются настроением рынка. Поведение толпы представляет собой комбинацию большого количества смещенных мыслей и процессов, которые практически невозможно оценить количественно.

Есть некоторые инструменты, которые включены в категорию индикаторов настроений, и которые мы можем использовать, чтобы определить бычье или медвежье настроение. Есть много таких инструментов и почти бесконечное количество способов их интерпретации.

Индикаторы настроения следует использовать с другими индикаторами фундаментального анализа. Кроме того, индикаторы настроений Форекс являются прозрачными и находятся в свободном доступе.

Отчет о настроениях трейдеров

Отчет о настроениях трейдеров (COT) предоставляет обновленную информацию о трендах и силе приверженности трейдеров этому тренду, детализируя фактическое позиционирование спекулятивных и коммерческих трейдеров среди разнообразия будущих рынков.

Вы должны помнить о том, что спот Форекс — это рынок, который работает без посредника, поэтому рынок фьючерсов здесь используется в качестве гарантии для конкретного спотового рынка. Кроме того, комиссия по фьючерсной торговле товарами (CFTC) публикует каждую пятницу новый отчет COT.

Вы можете использовать его, чтобы получить представление о настроениях на рынке Форекс в определенный период времени. Доклад СОТ содержит много другой полезной информации, однако суть доклада — это данные, которые отображают чистые длинные или короткие позиции по каждому доступному фьючерсному контракту для коммерческих и некоммерческих трейдеров.

Настроение рынка Форекс Индекс волатильности или VIX

Индекс волатильности VIX достаточно популярен среди трейдеров на рынке Форекс, потому что он является индикатором настроения и измеряет предполагаемую волатильность.

Как вы уже знаете, волатильность — это амплитуда движения. Она показывает, насколько цена отклоняется от средней цены за определенный период времени. Кроме того, индекс VIX измеряет уровень предполагаемой волатильности, а не историческую волатильность купленных и проданных опционов согласно индекса S&P 500. Это особенность этого индикатора настроений рынка Форекс.

Если мы рассматриваем опционы в качестве защитного метода от коррекционного движения цен против основного тренда, то мы, несомненно, понимаем следующее. Чем выше предполагаемая волатильность, тем сильнее страх среди трейдеров, следующих за определенным трендом, что рынок Форекс скоро достигнет своей крайней точки.

Итоги – индекс настроения Форекс

Как видите, настроение Форекс рынка играет огромную роль в торговле и инвестировании на Форекс. Превалирующее настроение на валютном рынке является идентификатором направлений рынка.

Прислушивайтесь к тому, что говорят трейдеры, без разницы быки они или медведи. Это, на самом деле, помогает оценить психологический и эмоциональный настрой всех участников рынка.

Вы можете применять этот анализ для прогнозирования движений рынка на основе текущей ситуации — когда анализ настроений отличается от двух других типов.

Более того, чтобы ваш анализ был максимально точным и полезным, вы должны использовать индикаторы настроения. Они могут предоставить вам внутреннюю суть движущей силы рынка.

Продолжайте свое обучение Форекс

О нас: admiral markets

Как регулируемый брокер, мы предоставляем доступ к наиболее популярным торговым платформам в мире. Вы можете торговать с нами CFD, акциями и ETF.

Источник: https://admiralmarkets.com/ru/education/articles/forex-indicators/chto-takoe-nastroenie-rynka-foreks