Локирование позиций и выход из замка

Большинство опытных трейдеров в своей торговле на финансовом рынке форекс часто используют в качестве страховки такой метод хеджирования сделок, как локирование (от английского слова lock – замок).

Торговля с помощью замка на форекс воспринимается участниками этого рынка по-разному. Некоторые из них заявляют, что данный метод позволяет вообще не фиксировать убытки, другие говорят, что это очень рискованная стратегия.

Предлагаю разобраться в этом вопросе более детально.

Например, вы решаете открыть сделку на покупку валютной пары EUR/USD по цене 1.1090, но рынок пошел против ваших ожиданий и у вас образовался убыток, допустим, в 50 пунктов.

Чтобы не фиксировать этот убыток и обезопасить себя от еще больших потерь, вы открываете обратную сделку на продажу по цене 1.1040. Таким образом, у вас образовался замок в 50 пунктов и вы имеете две открытых сделки – одна на покупку, вторая на продажу.

Теперь осталось правильно открыть замок или, как говорят трейдеры, «разжать» замок. Для этого нужно уметь грамотно читать рынок и пользоваться техническим анализом. Замок можно открывать как с фиксации прибыльной сделки, так и с фиксации убыточной сделки.

Все зависит от ситуации на рынке. Одни трейдеры рекомендуют разжимать замки на откатах рынка, другие – на сильных уровнях поддержки или сопротивления.

Стратегии торговли на основе локирования

По локированию позиций есть множество методов работы. Стандартным вариантом считается обычный замок, который мы рассматривали выше, когда две разнонаправленные сделки с одинаковым объемом закрываются в замок. Есть и трейдеры, которые сразу используют удвоение позиции, когда первая сделка начинает идти в убыток.

Некоторые сначала закрывают две разнонаправленные позиции с одинаковым объемом в замке, а потом ждут, как поведет себя рынок и только после определения четкого движения цены открывают еще одну сделку в направлении рынка, только уже с двойнным объемом.

Поэтому нельзя утверждать, что есть какая-то одна универсальная стратегия локирования позиций.

Но стоит добавить, что в любом случае, работая с замками, трейдер всегда рискует, поэтому при использовании данных стратегий нужно быть очень осторожным, особенно это касается всех начинающих трейдеров.

Отрицательный лок получается тогда, когда сделка идет в убыток и вы открываете противоположную позицию с одинаковым объемом, тем самым зажимая определенное количество пунктов убытка в замке.

Его часто сравнивают с тем же стоп-лоссом, только разница лиш в том, что убыток по стопу сразу отображается на балансе у трейдера, а отрицательный лок — это блокирование или замораживание средств на определенный период времени, пока трейдер не примет решение открыть замок.

Целью первого и второго варианта является ограничение убытков, но если стопом убыток фиксируется сразу, то отрицательный лок дает возможность трейдеру подумать, сосредоточится, немножко выиграть время и потом, после открытия замка, постаратся вывести свою позицию в 0 или даже в прибыль. Хотя часто бывают случаи, когда трейдеру так и не удается выйти правильно из замка, и в результате он получает еще большый убыток. Здесь нужно уметь правильно выбирать моменты выхода из замка, о чем мы поговорим чуть ниже в данной статье.

Положительный лок — это ситуация, когда трейдер закрывает в замке прибыль. Допустим, вы имеете открытую позицию на продажу, которая приносит прибыль. Цель по профиту еще не выполнена, а на рынке начинается коррекционная фаза.

В таком случае вы можете открыть обратную сделку на покупку с целью заработка на период коррекции рынка. Как только откат цены завершиться, вы розжимаете замок, закрывая покупки и продолжаете держать позицию на продажу до своей цели.

Положительный лок восновном используется трейдерами для того, чтобы не закрывать преждевременно основную позицию. А если она имеет плюсовой своп, то тем более она может принести еще больше прибыли.

Нулевым замком или нулевым локом называется ситуация, когда трейдер одновременно открывает две сделки по одному торговому инструменту – одна на покупку, вторая на продажу.

Данный вид локирования часто применяют тогда, когда рынок находится во флете и нет четкого направления движения цены.

Как только рынок начинает хорошее сильное движение, трейдер убыточную позицию закрывает, а прибыльную оставляет для генерирования своего дохода.

Достоинства локирования

В первую очередь нужно сказать, что локирование позиций в основном используется как инструмент, позволяющий на определенный период времени не фиксировать убыток или вообще торговать без убытка.

Он дает трейдеру возможность почувствовать некий психологический комфорт.

Как бы у вас есть убыток, но вы не так сильно расстраиваетесь по этому поводу, потому что у вас есть еще шанс вывести свою сделку в ноль или даже в прибыль.

Некоторые трейдеры утверждают, что локирование позволяет избежать множество стоп-лоссов, особенно когда рынок торгуется во флете или когда на рынке наблюдаются неоднозначные ситуации.

Работая с замками, трейдеру всегда надо быть осторожным. Для того, чтобы этот инструмент приносил пользу, нужно уделять ему максимум внимания, иначе потери будут неизбежны. Как правило, большинство начинающих трейдеров не умеют правильно пользоваться локированием и в результате получают большие убытки.

Из главных недостатков использования замков стоит выделить такие:

- Сложность раскрытия замка. Не так просто открыть замок, как это кажется на первый взгляд, ведь никто не знает, как поведет себя рынок в будущем. Здесь нужно проявлять выдержку, применять знания, а у множества новичков их попросту нет, и тем более они хотят все сделать быстро. Как результат, они зачастую слишком рано разжимают замки и в итоге получают убыток, на который никак не рассчитывали.

- Сильное психологическое напряжение. Если вы разжали замок и рынок пошел в ту сторону, которую вы ожидали, то все «ОК». А если нет, что тогда? В большинстве случаев именно в таких моментах у начинающих трейдеров наступает паника. Они не знают, что делать, закрывают обратно замок с еще большим убытком или открывают дополнительные сделки, которые тоже идут в минус. В общем, царит хаос, и все из-за того, что нету четкого алгоритма действий. Все это очень сильно давит на трейдера и как результат он принимает много необдуманных решений. Часто новички просто перегорают и закрывают все сделки с намного большим убытком, чем он был до замка.

- Увеличение расходов на использования замка. За дополнительную сделку вам нужно брокеру заплатить комиссию, спред, а если позиция будет постоянно переносится на следующие сутки и своп будет отрицательным, то это также ложится на ваши плечи.

Как выходить из замка

Ну а теперь перейдем к самому главному — стратегии выхода из лока. В замке всегда будет одна сделка убыточная, а вторая прибыльная. Какую из них закрывать в первую очередь и когда — вот главные вопросы, которые всегда волнуют трейдеров.

Рассмотрим самые популярные варианты раскрытия замков:

- Когда вы зажали в замке убыток, никогда не спешите его сразу разжимать. Понаблюдайте за рынком: если он продолжает идти в противоположную сторону от вашей первой сделки, можно открыть дополнительную позицию по ходу цены. Как только прибыль по этой сделке перекроет убыток в замке, вы все три позиции закрываете и выходите в ноль.

- Если рынок после замка немножко откатился, а потом развернулся и снова пошел в сторону вашей первой сделки, стоит дождаться момента, когда цена дойдет до границы замка и в нулевой точке его раззжать, дав возможность убытку уменьшатся вплоть до вашей точки входа в рынок. Когда сделка выйдет в безубыток, можно выставить стоп-лосс чуть выше точки входа, таким способом вы сможете еще получить и возможную прибыль. Если же цена после того, как вы разжали замок, не дошла до вашей первой точки входа и обратно развернулась, то нужно снова закрыть замок, так вы получите намного меньший убыток, чем был первый раз. Разжать его можно будет снова, дождавшись очередного отката.

- Если же рынок после замка ушел далеко и разворота его не видно, то нужно применить технический анализ, посмотреть на ближайшие линии поддержки и сопротивления, проанализировать уровни Фибоначи, где возможны развороты цены в будущем. Дождаться момента, когда рынок дойдет до этих уровней и там уже разжимать замок, закрывая прибыльную позицию и давать возможность убытку уменьшатся. Как только убыточная позиция уменьшится на количество пунктов, закрытых первоначально в замке, вы можете также ее закрыть и выйдете в ноль.

- Если цена находиться между залокироваными позициями и в этот момент времени ожидается выход важных новостей, то на границах замка можно выставить отложенные ордера с целью поймать сильное движение цены в момент выхода новости, которое перекроет не только убыток в замке, но и даст возможность получить дополнительную прибыль.

Ну что ж, друзья, сегодня вы получили много новой информации для себя, стоит ее переварить.

Если вы решитесь работать с локированием, то обязательно рекомендую вам отработать этот способ сначала на демо-счете для того, чтобы вы увидели, какие могут быть последствия в случае, если что-то пойдет не так, как вы рассчитывали.

Также нужно обратить внимание на то, что не все брокеры разрешают локирование позиций. Поэтому перед началом своей торговли нужно уточнить все детали по использованию замков у брокера, с которым вы планируете сотрудничать. Успехов!

Источник: https://TraderHelp.info/forex/lokirovanie-pozitsij-i-vyhod-iz-zamka/

Искусство локирования – грамотно выходим из замка

Локирование – тактика, требующая опыта и немалой выдержки. Используется такой прием в случае, когда по открытой позиции (серии позиций) нарастает убыток и нужно удержать уровень маржи.

Под локом (входом в замок) понимают заключение сделки, направленной в противоположную сторону по отношению к уже открытой сделке/группе сделок. Локирование может быть симметричным, в этом случае суммарный объем позиций в обе стороны один и тот же либо асимметричным.

Теоретически замок может позволить получить дополнительную прибыль, но на практике локирующая позиция/сетка ордеров применяется только для того, чтобы не наступил margincall. В то время, пока по одной сделке будет нарастать убыток, локирующая будет показывать рост прибыли, соответственно и уровень маржи будет оставаться на нужном уровне.

Нужно понимать, что вход в замок нельзя считать гарантией сохранности депозита, тем более если просадка по сделке уже достигла 50-60%. В этом случае у трейдера остается только один вариант – пополнить депозит и войти в замок, это даст пространство для маневра.

Смысл локирования

Предположим, что в самый разгар нисходящего тренда одна за одной были открыты 3 длинные позиции в надежде на смену тенденции (лот 0,1 во всех случаях). Цена продолжает двигаться вниз и по всем 3 сделкам нарастает убыток.

В некоторый момент времени просадка приближается к критической величине в 50%. Для того, чтобы не доводить дело до крайностей уже на уровне просадки в 40% от депозита стоит задуматься о входе в замок. В данный момент вопрос стоит уже не о получении прибыли, а о выходе из ситуации с минимальными потерями.

В примере рассмотрен симметричный замок, то есть суммарный объем продаж равен объему покупок. В момент открытия короткой позиции трейдер замораживает текущую ситуацию, уровень маржи не будет изменяться за счет того, что убыток по длинным позициям будет компенсироваться ростом прибыли по короткой.

Далее происходит смена тенденции и цена идет вверх, локирующая сделка закрывается с нулевым профитом. Цена продолжает расти, что позволяет закрыть неудачные покупки в ноль либо с символической прибылью.

Смысл таких действий в том, что мы подстраховались и переждали опасный участок, когда мог наступить маржин-колл. При закрытии короткой позиции формально ситуация оставалась той же, т.е.

просадка 40-45%, но тенденция уже сменилась.

Представленный вариант далеко не единственный способ локирования, в этом примере можно было использовать асимметричный замок либо и вовсе локировать сеткой ордеров.

Аргументы за и против

Посоветовать локирование как гарантию защиты депозита для всех трейдеров нельзя. Во-первых, не все справятся с психологическим давлением, а во-вторых, грамотно выйти из замка – целое искусство, нужна отдельная стратегия по выходу из лока.

Использование замков можно считать оправданным при использовании мартингейла в торговле. При построении сетки убыточных ордеров вход в замок может реально помочь. А вот если используется стандартная стратегия на вход по тренду с использованием стопов, то локирование только навредит.

Нужно также учесть, что выходить из такой ситуации удобно выходить на крупных таймфреймах (от Н4), так что замок вполне может висеть и по несколько недель. Помимо психологического дискомфорта и невозможности торговать другие сигналы, отрицательный своп при переносе позиции на следующий день может существенно уменьшить депозит.

Локирование отлично себя показывает на флетовых участках рынка, на тренде использовать лок можно только как экстренную меру. Решение о входе в замок нужно принимать сразу же после того, как цена развернулась и пошла в убыточную зону, при сильном тренде буквально каждая минута промедления приводит к расширению замка, а значит шансы на успех снижаются.

Можно просто добавить на график индикатор ZigZag и визуально оценить состояние рынка. Применять тактику локирования имеет смысл, когда график имеет пилообразный профиль.

Помимо уменьшения убытков аргументом за локирование можно считать то, что трейдер получает паузу на то, чтобы перевести дух. Если события развиваются динамично, это может быть очень важно.

Простой выход из замка

Предположим, что трейдер умудрился продать на минимуме и купить на максимуме, в результате у него имеется 2 убыточные позиции, нужно выйти из замка с минимальными потерями. Алгоритм действий предлагается такой:

- ждем пока цена выйдет из замка (т. е. одна из позиций станет прибыльной);

- как только наша торговая система покажет, что цена готовится развернуться нужно закрыть прибыльную сделку. Перед этим чуть ниже потенциальной точки разворота размещается отложенный ордер в расчете на то, что точку разворота определили неверно и движение возобновится;

- если цена развернулась и убытки по оставшейся сделке потихоньку сокращаются, то просто ждем пока убыток не сравняется с уже зафиксированной прибылью и закрываем оставшуюся сделку;

- гораздо хуже если цена не развернется, дальнейшее локирование становится неудобным с психологической точки зрения. Срабатывает отложенный ордер и опять по одной сделке нарастает прибыль, а по второй – убыток;

- необходимо дождаться замедления цены и в точке разворота закрыть прибыльную сделку, установив отложенный ордер под точку разворота. Ждем пока убытки не сравняются с прибылью и закрываем все позиции.

В рассмотренном примере первая разворотная точка была определена неверно, поэтому после того, как первая короткая позиция была закрыта, сработал отложенные ордер на продажу, что привели к расширению замка. В дальнейшем цена все же развернулась, что позволило «разрулить» замок в ноль. Недостатком такого метода можно считать расширение замка.

Замок на трендовом движении

Рассмотрим ситуацию, когда трейдер ошибочно предположил, что тренд завершается и вошел против него. Цена продолжила движение, стал нарастать убыток, в какой-то момент времени трейдер совершает сделку уже по тренду, но как раз в этот момент начинается коррекция. Имеем классическую ситуацию для новичка, решать ее будет путем входа по тренду со страховочным ордером под коррекционным минимумом.

После выхода цена из замка ждем ближайшую коррекцию и под ней размещаем отложенный ордер в направлении тренда. В пределах замка над коррекционным экстремумом размещаем отложенный ордер в противоположном направлении. Если тренд возобновляется, то у трейдера будет 1 убыточная позиция и 2 прибыльные.

Смысл локирования по такой схеме заключается в том, чтобы дождаться, пока совокупная прибыль по 2 сделкам сравняется с убытком и закрыть все открытые сделки.

Решение замка по такой схеме позволит решить проблему входа против тренда.

Но есть риск возникновения 2-го замка, если бы в данном примере цена после срабатывания 2-го ордера на продажу пошла вверх и зацепила бы Buy Stop, то пришлось бы выходить уже из двойного лока.

Сужение замка

Ситуация та же – покупка на максимуме и продажа на минимуме, но осложняется она тем, что замок получился слишком широким, порядка 450 пунктов. Задача состоит в том, чтобы снизить ширину лока.

Локирование в этом случае может выполняться 2 способами:

- с помощью отложенных ордеров;

- путем заключения сделок по рыночной цене.

После того как цена вернулась в замок, ждем пока она расположится примерно на равном расстоянии от уровней заключения сделки и входим в рынок сразу в 2 направлениях. Для каждого из ордеров 2-гог замка выставляются равные ТР, на одном уровне с ТР или чуть ниже него размещается отложенный ордер, в направлении противоположном оставшейся сделке 2-го лока.

То есть на уровне ТР для продаж следует разместить отложенный ордер на покупку и наоборот. После того, как сработал один из ордеров ТР, второй замок все равно остается. Если учесть еще и первый лок и рассчитать усредненную ширину общего замка, то она окажется меньшей, чем была изначально. Но при таком способе сужения увеличивается суммарный лот, а значит и нагрузка на депозит вырастает.

Вместо открытия 2-го замка по рыночной цене можно использовать отложенные ордера. Действуем по такой схеме:

- ждем пока цена после возврата в замок образует пару локальных экстремумов;

- устанавливаем отложенные ордера в обе стороны;

- в рассмотренном примере сработал Sell Stop, при первом намеке на разворот цены фиксируем прибыль (+91 п в примере). Образовался более низкий локальный максимум, перетаскиваем на него отложенный и не сработавший ордер Buy Stop. На данный момент имеет асимметричный замок, его ширина уменьшилась до 398 п;

- если сработает ордер Buy Stop, то лок станет симметричным, и его ширина уменьшится с 457 п до 304 п. Преимуществом такого способа можно считать дополнительную прибыль, полученную при движении цены в первом замке.

Работа с крупным лотом

Иногда замок получается солидного объема, и для выхода из него приходится дробить ордера. Это позволяет уменьшить просадку и в несколько этапов уменьшить лот замка, и в конечном итоге закрыть его.

Для того, чтобы уменьшить нагрузку на депозит, ждем, пока цена выходит из лока. Нас интересует коррекция, о ее начале можно судить по свечным паттернам, дивергенции на индикаторах и т. д. После потенциальной точки разворота прибыльная сделка закрывается.

Чуть ниже размещается несколько ордеров в том же направлении, что и закрытая сделка, величина лота и шаг между ними произвольные (в зависимости от таймфрейма, волатильности валютной пары). Суммарный объем этих ордеров должен быть равен оставшейся убыточной сделке.

Если цена их не задевает, то нужно просто дождаться, пока убыток не уменьшится до приемлемой величины и выйти из лока. Возможна ситуация, когда цена немного идет в прежнем направлении, задевает один из выставленных ордеров меньшего объема и разворачивается. Убыток в такой ситуации все равно будет сокращаться. не сработавшие ордера можно перетаскивать вслед за ценой

Рискованный способ выхода из замка

Еще один способ выйти с честью из сложной ситуации – поэкспериментировать с объемом локирующих ордеров. Правда, риск усугубить ситуацию при этом возрастает.

Предположим, что цена движется в горизонтальном канале, при этом длинная позиция открыта практически на максимуме, а короткая позиция – на минимуме. Если ТС показывает, что на рынке в данный момент флет, то можно попробовать рискнуть и за счет отложенных ордеров большего объема выйти из замка.

В рассмотренном примере цена находится над линией поддержки, можно попробовать поторговать внутри замка. После отбоя от линии покупаем, но уже двойным лотом, ниже трендовой линии ставим отложенный ордер на продажу (тоже двойной лот).

Цена идет вверх и вскоре убыток от покупок уравновешивается прибылью от удвоенной длинной позиции. Избавиться от покупок можно на этом уровне либо подождать пока цена немного замедлится. Сразу же после закрытия ордеров устанавливается отложенный ордер на покупку над верхней границей горизонтального канала, так мы страхуемся на случай резкого движения вверх.

В нашем случае цена развернулась и позволила закрыть продажи в ноль. Так как при торговле внутри замка использовался удвоенный объем, то для выхода в ноль нужно меньшее движение цены. Риск же заключается не только в повышенной нагрузке на депозит, но и в том, что цена может долгое время находиться во флете, не давая возможности закрыть замок.

Подведение итогов

Локирование подойдет далеко не всем трейдерам, и уж точно не стоит считать замки панацеей, которая поможет в любой ситуации. Войти в лок легко, а вот на то, чтобы выйти из него с более-менее нормальным результатом может пойти не один день.

Если стратегия предусматривает использование стоп-лоссов и тейк-профитов, то лучше о замках даже не думать, это только ухудшит результаты торговли. Тем не менее, иметь навыки работы с замками не повредит любому хотя бы для того, чтобы в непредвиденной ситуации заморозить убыток на небольшом уровне.

По большому счету для решения любого замка понадобится только математика и железная выдержка.

Математика – для того, чтобы рассчитать на каких уровнях размещать локирующие ордера, а выдержка – чтобы не наделать при этом ошибок.

Оптимальным вариантом было бы завести для этих целей отдельный центовый счет и потренироваться выходить из замка как на трендовом участке, так и во флете. Источник: Dewinforex

Социальные кнопки для Joomla

Источник: http://www.dewinforex.com/ru/osnovy-foreks/iskusstvo-lokirovaniia-gramotno-vykhodim-iz-zamka.html

Стратегии хеджирования (локирования) на Форекс – преимущества и недостатки

Хеджирование на Форекс всегда привлекало многих трейдеров, как начинающих, так и опытных. Кроме того, стратегии хеджирования активно используются различными компаниями и хедж-фондами.

Это придает хеджированию особую популярность среди частных трейдеров, поскольку считается, что его применение делает торговлю на Форекс полностью безубыточной, и все сделки закрываются исключительно с профитом. Так ли это на самом деле, или это очередной миф, выясним в нашей сегодняшней статье.

Если вы еще не определились с выбором брокерской компании, то смотрите наш независимый рейтинг брокеров Форекс.

Что такое хеджирование?

Перед тем, как оценить все преимущества и недостатки хеджирования, нужно разобраться, что это такое. Итак, хеджирование в переводе с английского hedge означает «гарантия» или «страховка». Оно активно применяется в различных отраслях экономики для страховки от возникновения форс-мажорных обстоятельств.

Например, нефтедобывающая компания для уменьшения рисков от потерь из-за снижения цен на нефть может одновременно приобретать фьючерсы или опционы на нефть на фондовой бирже. Таким образом, компания страхует себя от неоправданно заниженных цен на «черное золото».

Частные трейдеры также могут применять стратегии хеджирования на Форекс. Мы не будем сейчас вдаваться в тонкости, как можно хеджировать свои позиции при помощи фьючерсных контрактов, опционов и других внебиржевых инструментов.

Для многих трейдеров это является экзотикой, поэтому остановимся непосредственно на стратегиях хеджирования для торговых инструментов валютного рынка Форекс.

Локирование – как разновидность хеджирования

На Форекс хеджирование выступает в качестве альтернативы использования стоп-лосса. Например, вы открыли ордер на покупку объемом 0.1 лота. Во избежание увеличения убытков обычно рекомендуется использовать стоп-лоссы.

Однако, если вы уверены, что перед вами всего лишь коррекция, а не разворот тренда, но вы не хотите, чтобы ваши убытки росли, то можете установить отложенный ордер на продажу тем же объемом на том уровне, где вы собирались установить стоп-лосс.

В результате, в каком направлении теперь не двинется цена, убыток останется фиксированным. Как только коррекция закончится, сделку на продажу следует закрыть.

Такая разновидность хеджирования, когда на одном торговом инструменте открываются разнонаправленные сделки, называется локированием, что в переводе с английского Lock, означает «замок». Также можно хеджировать один торговый инструмент другим.

Например, если вы купили EURUSD, но цена пошла не в вашу сторону, то вы можете продать GBPUSD, и таким образом застрахуете себя от нарастания убытков, а также можете выйти из лока с прибылью. Однако следует учитывать, что не все брокеры и торговые терминалы разрешают хеджировать позиции. К примеру, в торговой платформе MT5 открытие разнонаправленных позиций на одном торговом инструменте находится под запретом.

Смотрите также, какие преимущества имеют STP Forex брокеры.

Какие существуют разновидности локирования?

В зависимости от используемой стратегии можно выделить следующие разновидности локирования:

-

Нулевой лок. Данный тип локирования применяется, когда на рынке отсутствует какое-либо однозначное движение, и представляет собой одновременное открытие разнонаправленных сделок. Таким образом, вы будете всегда находиться в рынке. Как только цена определится с направлением тренда, убыточную позицию необходимо закрыть, оставив в рынке прибыльную сделку;

-

Отрицательный лок. Эта разновидность локирования является альтернативой стоп-лоссу.

Если в случае срабатывания стоп-лосса происходит фиксация убытков, что влияет на кривую баланса, то при использовании локирующих позиций убытки не списываются со счета, а временно замораживаются.

В последствии вы можете раскрыть лок и выйти в безубыток, или даже закрыть сделки с небольшой прибылью. Выглядит это следующим образом. Например, вы получили сигнал на продажу и вошли в сделку, но затем цена развернулась и пошла против вас.

Вы могли установить стоп-лосс, который зафиксировал бы ваши убытки. Но с тем же успехом вы можете установить отложенный ордер на покупку. В результате образуется отрицательный лок, а сумма убытков перестанет увеличиваться. О том, как выйти из отрицательного лока, читайте ниже;

-

Положительный лок. Этот тип локирования встречается, когда необходимо зафиксировать полученную прибыль, но при этом вы не хотите закрывать старую сделку, чтобы потом открывать новую позицию, теряя на спреде.

Например, на рынке наблюдается восходящий тренд, и у вас открыты покупки. Однако вы видите, что сейчас начнется коррекция. Тогда вы можете, не закрывая покупки, войти в продажи, заработав дополнительную прибыль.

Когда коррекция закончится, вы можете закрыть продажи, оставив открытой только сделку на покупку.

Преимущества локирования позиций

Как и любой другой инструмент на Форекс локирование имеет свои плюсы и минусы. Начнем с преимуществ локирования позиций:

- Психологический комфорт. Это, пожалуй, самое главное преимущество локирования. Когда вы закрываете сделки по стоп-лоссу, вы наблюдаете, как ваш депозит постепенно уменьшается. Даже если следующие сделки вы закроете с прибылью и перекроете полученный ранее убыток, то у вас все равно может остаться неприятный осадок. Используя локирование убыточных позиций, вы как бы оттягивайте момент наступления потерь, а со временем даже можете перевести убытки в прибыль. Согласитесь, что закрытие ордеров в истории сделок MT4 исключительно по тейк-профиту намного больше радует глаз, чем фиксирование убытков;

- Снижение числа убыточных позиций. Когда на рынке наблюдается неоднозначная ситуация, и цена движется то вверх, то вниз, локирование позволяет избежать срабатывания стоп-лоссов и переждать окончание флета;

- Дополнительное время на обдумывание текущей ситуации на рынке. Локирование не дает разрастаться убыткам, что дает вам время хорошенько обдумать сложившуюся ситуацию на рынке.

Недостатки локирования

Хеджирование на Форекс требует от трейдеров осторожности и повышенного внимания, чтобы оно принесло пользу, а не привело к увеличению потерь.

Как правило, начинающим трейдерам локирование приносит только одни убытки, так как они слишком рано пытаются раскрыть лок, что в итоге приводит к образованию убытков по обеим сделкам.

Также к другим недостаткам локирования позиций можно отнести следующее:

- Сложность раскрытия локов. Не так просто, как кажется на первый взгляд, выходить из локов. Каждый трейдер должен самостоятельно разработать стратегии по выходу из локов, а также научиться вовремя их применять;

- Замораживание денежных средств. Поскольку локирование позиций приводит к заморозке убытков, то снижается размер свободных денежных средств, что может быть особенно неудобным для тех трейдеров, которые не могут позволить себе иметь большой депозит;

- Легкость в наращивании объемов лока. Очень просто нарастить объем лока, открывая дополнительные ордера, но не так просто их потом разруливать. Если вы будете открывать большое количество ордеров, то рано или поздно может наступить маржин-колл;

- Увеличение расходов на брокерское обслуживание. Открывая новые ордера, вы будете платить спред по каждой сделке, а если вы планируете долго держать открытыми локированные позиции, то по ним будет также накапливаться своп;

- Сильное психологическое напряжение. Используя технику локирования ордеров, на вашем счете будут постоянно зависать отрицательные суммы. Это может нести в себе определенный дискомфорт, который обусловлен страхом получения убытков. Если при использовании стоп-лосса вы можете быть уверенны, что убытки уже зафиксированы, вы вышли из рынка и можете спать спокойно, то в случае с локированием позиций вы имеете огромное количество открытых ордеров, которые могут быть открыты в течение длительного периода времени. У вас может появиться желание закрыть все позиции, зафиксировав убытки, но при этом теряется весь смысл локирования. Поэтому необходимо убедить себя, что все убытки уже заморожены и не будут дальше увеличиваться, а у вас есть практически неограниченное время для поиска решения по выходу из «замка».

Смотрите также, какие брокеры имеют счета Swap-Free.

Как выйти из лока?

Переходим к самому главному – к стратегиям выхода из лока. Залокировать убыточную позицию достаточно просто, а вот чтобы выйти из лока и при этом остаться еще и в плюсе, нужно обладать соответствующим мастерством. Рассмотрим самые популярные стратегии по раскрытию лока:

- При срабатывании отложенного ордера, который вы выставили в качестве лока вместо использования стандартного стоп-лосса, следует дождаться отката цены, чтобы затем закрыть этот ордер в нулевой точке, и дать убыточной позиции выйти в плюс;

- Если цена не собирается разворачиваться, а вместо этого продолжает движение в противоположном нашей сделки направлении, то необходимо открыть еще один ордер в том же объеме, что и предыдущая сделка, но уже в соответствии с текущим направлением цены. Когда убыток по локу перекроется прибылью, все сделки следует закрыть, или можно закрыть убыточную сделку и оставить открытыми прибыльные позиции;

- Раскрывать лок необходимо только тогда, когда цена дойдет до точки разворота. В этом случае нужно закрыть прибыльную сделку и оставить открытой убыточную позицию. Дождавшись момента, когда цена откатится настолько, что можно закрыть сделку с небольшой прибылью, следует установить стоп-лосс на уровне безубытка. Если цена развернется, то вы уже ничего не потеряете, а в случае дальнейшего движения цены в нашем направлении, сможете получить дополнительную прибыль;

- Если цена вернулась к уровню установки лока, но ей не хватает потенциала, чтобы вывести убыточную позицию в плюс, то необходимо раскрыть лок, закрыв прибыльную сделку. Когда цена снова пойдет против нас, следует установить новый лок, который будет гораздо меньше предыдущего. Если же он останется на прежнем уровне, то ваш депозит увеличится на сумму закрытой прибыльной позиции;

- Если вы видите, что цена уже далеко ушла от залокированных позиций, и в ближайшее время не предвидится ее разворота, то единственным вариантом в этом случае является закрытие лока, используя всевозможные откаты, чтобы восполнить потери;

- Если цена находится между залокированными позициями, а в это время ожидается выход важной новости, то на границе лока можно открыть дополнительную позицию в сторону основного импульса. При сильном движении вы можете не только перекрыть убытки, но и получить прибыль.

Смотрите, какие брокеры поддерживают вывод средств через WebMoney.

Рекомендации по применению локирования

Как показывает практика, начинающие трейдеры очень часто испытывают проблемы с выходом из лока, а также их угнетает наличие незакрытых убытков. Во-первых, нужно успокоиться, ведь убыток уже заморожен, и не стоит бояться его увеличения.

Во-вторых, необходимо понять, что лок – это по сути тот же стоп-лосс, только в отличие от последнего локированные позиции еще можно разрулить и закрыть с прибылью, а убытки, зафиксированные по стоп-лоссу можно только отыграть за счет новых сделок.

Наконец, вы можете закрыть лок в любой момент, вы просто оттягиваете срабатывание стоп-лосса до лучших времен. Конечно, в последнем случае вы не получите тех преимуществ, о которых мы говорили выше, но зато обретете психологическое равновесие, если почувствуете, что использование локов – это не ваш вариант.

Кроме того, чтобы избежать нарастания убытков по залокированным позициям и вовремя раскрыть лок, необходимо соблюдать следующие рекомендации:

- Перед тем, как раскрыть лок, проводите технический анализ. Цена очень часто отскакивает от горизонтальных уровней, трендовых линий, психологических ценовых уровней, скользящих средних, уровней Фибоначчи. Используйте эти знания, чтобы вовремя раскрыть лок и выйти в плюс;

- Не нагромождайте на графике огромное количество ордеров в надежде, что цена пойдет в том или ином направлении. Если на рынке наблюдается флет, то таких ордеров может быть очень много, в результате чего вы можете запутаться, и необдуманное действие приведет к маржин-коллу;

- Не старайтесь закрыть в первую очередь прибыльную позицию. Ваша задача – выйти из лока так, чтобы уменьшить убытки и перевести сделки на безубыточный уровень;

- Не стоит торопиться раскрывать лок. У профессиональных трейдеров, использующих стратегии хеджирования Форекс, постоянно находятся открытые убыточные позиции то по одному локу, то по другому, при этом баланс депозита неуклонно растет;

- Прежде, чем перейти к локированию на практике, следует длительное время потренироваться на демо-счете в сочетании с вашей торговой системой.

Таким образом, локирование позволяет избежать ненужных убытков как в случае с применением стоп-лоссов. Однако использовать его должны только те трейдеры, которые имеют немалый опыт в торговле на Форекс.

Начинающим трейдерам рекомендуется осваивать этот торговый инструмент лишь на демо-счетах, так как в неопытных руках локирование может принести еще больше убытков, чем во время торговли с использованием стандартных стоп-лоссов.

Лучше всего следует применять стратегии локирования, когда на рынке наблюдаются зигзагообразные движения, и отсутствует четкий тренд. Выходить из локов необходимо только после проведения тщательного технического анализа с соблюдением всех описанных выше рекомендаций.

Если вы будете соблюдать все правила, то стратегии хеджирования будут приносить вам только прибыль.

Читайте также обзор стратегии «Крестики-Нолики».

Источник: http://TradeLife.ru/strategii-hedzhirovaniya-lokirovaniya-na-foreks-preimushchestva-i-nedostatki

Как управлять сделкой на финансовом рынке?

Мы уже говорили в наших прошлых статьях, что успешная торговля на финансовом рынке полностью зависит от торговой системы и стратегии трейдера.

Одним из основных параметров любой торговой системы является возможность управления сделкой. То есть то, как трейдер контролирует и управляет своей прибылью или убытками.

В нашей сегодняшней статье мы рассмотрим три основных варианта управления позицией на финансовом рынке.

1) Использование фиксированного тейк-профита и стоп-лосса. Это один из самых консервативных методов управления позицией. Он предполагает, что трейдер изначально знает какой риск, или максимальный убыток, он понесет.

Как правило оптимальный убыток вычисляется с помощью статистических методов, когда трейдер, тестируя свою торговую систему находит такое значение стоп-лосса, при котором большая часть сделок уходит в прибыль, но при этом выполняется соотношение между потенциальным убытком и прибылью, равное минимум 1 к 2.

2) Использование усреднения, при которой стоп-лосс не выставляется в принципе, так как трейдер управляет своей позицией, опираясь на сильные уровни поддержки и сопротивления. К примеру, если сработала сделка на покупку по инструменту EURUSD на значении 1.

1382, трейдер может не выставлять стоп-лосс, а выставить еще один лимитный ордер с таким же лотом на покупку на уровне 1.10. Если сделка пойдет против трейдера, то он будет ждать того момента, когда цена опустится до уровня 1.10.

При открытии второго ордера на покупку он выставляет тейк-профит для всех позиций посередине, то есть на значении 1.1191. Как только цена коснется этого уровня обе сделки закроются в ноль (прибыль по одной перекроет убыток по второй сделке).

Главным минусом данной системы является отсутствие уверенности в том, что цена отскочит до нужного значения, так как если котировки пробьют и второй уровень поддержки – убыток будет увеличиваться в два раза быстрее.

3) Использование локирования (замок). Данная стратегия предполагает, что вместо стоп-лосса может использоваться сделка с противоположным направлением. В таком случае убыток как бы фиксируется на счете, но при этом сделки остаются открытыми. Главная сложность такого управления позицией заключается в выходе из замка. Например, у трейдера образовался замок в 80 пипсов.

Для того чтобы выйти из замка трейдеру необходимо «отцепить» одну из сделок, в ожидании того, что цена пойдет в сторону незакрытой позиции. Пусть это будет пара EUR/USD. Трейдер решил “отцепить” сделку на продажу на уровне 1.

10. Если цена дойдет до значения 1.1080 – замок будет успешно закрыт. Проблемы возникнут в случае, если цена опять пойдет против трейдера, и тогда убыток может значительно вырасти.

Вариантов поведения трейдера в этом случае два:

- закрыть позицию с убытком

- открыть новый замок уже с большим убытком в надежде на то, что в следующий раз сделка пойдет в нужную сторону.

Источник: http://priceaction.ru/kak-upravlyat-sdelkoy-na-finansovom-ryinke/

Forex стратегия локирование позиций и выход из замка

Локирование позиций в форексе является торговой техникой, которая может применяться как элемент стратегии или как способ минимизации убытков. В переводе с иностранного языка, «lock» означает замок. Основная его функция заключается в блокировании текущей позиции, являющейся результатом неудачного решения трейдера.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта слева или звоните по телефону

Это быстро и !

Что такое замок на форексе

Замок на форекс предполагает использование для торговых операций одного финансового инструмента, по которому трейдер открывает две противоположные позиции: на покупку и на продажу.

Обязательным условием лока является применение идентичных объёмов сделки. Ордера могут активироваться одновременно, если это является условием стратегии. Однако, чаще всего второй ордер открывается в ситуациях неправильного прогнозирования трейдером дальнейшего рыночного поведения.

Когда изменение котировок происходит в сторону, противоположную открытому ордеру, то рациональным решением является не закрыть его по стоп лоссу, а открыть противоположную позицию, зафиксировав убыток.

Его величина стабилизируется и будет изменяться в отрицательную сторону только в случае длительного удержания позиции и начисления свопов за перенесение её на следующий день.

Виды локирования

На финансовом рынке форекс различают три вида лока:

- нулевой;

- положительный;

- отрицательный.

Нулевой лок

Одновременное открытие противоположных ордеров, не дожидаясь каких либо сигналов, определяет состояние нулевой локирующей позиции. Она применяется в рыночных ситуациях отсутствующего тренда.

Цель её открытия заключается в получении прибыли от обеих сделок на флетовом рынке. Такая тактика применяется до тех пор, пока не возобновится трендовое движение. Она допускает закрытие убыточных ордеров при условии, если одна из позиций прибыльная и её величина покрывает убытки другой сделки.

Следует отметить, что не все брокеры позволяют открыть нулевой лок. Поэтому, при использовании стратегии, предполагающей необходимость его применения, следует предварительно поинтересоваться у менеджеров финансовой компании о возможности реализации инструмента в своей торговле.

Положительный лок

Положительный лок позволяет увеличить прибыль открытой позиции. Его применение актуально в ситуациях ожидания коррекции от технического уровня поддержки или сопротивления, при условии, что основной ордер уже находится в зоне прибыли.

Механизм реализации метода заключается в открытии локирующей позиции в начале коррекционного движения. Важным условием является применение объёма, идентичного с основным ордером.

Тейк профит выставляется у технического уровня, в области которого ожидается окончание коррекции. После закрытия дополнительной позиции, основная остаётся в работе, ожидая фиксирования прибыли в среднесрочном или долгосрочном плане.

Отрицательный лок

Отрицательный лок применяется для стабилизации торговой позиции, когда ордер имеет минусовой статус. Механизм применения стратегии предполагает использование отложенных ордеров, оформленных на уровне Stop Loss.

Трудности могут возникнуть при раскрытии замка, поскольку, закрывая одну сделку, состояние второй может усугубляться. При использовании в стратегии отрицательной локирующей позиции, можно ожидать развитие дальнейших событий в трёх направлениях:

- Импульсный тренд останавливает сильное направленное движение вдали от котировок, по которым ордера были открыты. Это позволит закрыть обе сделки с минимальным убытком, зафиксированным ранее.

- На флетовом рынке можно поочерёдно закрыть обе сделки в безубыточном положении или даже с прибылью.

- После коррекции тренда, котировки возобновляют движение в изначальном направлении, позволяя трейдеру получить дополнительную прибыль при условии грамотного раскрытия замка.

Сходства и различия с хеджированием

Техника локирования и хеджирования схожи механизмом оформления сделки. Оба инструмента применяются для снижения рисков при совершении торговых операций на биржевых и валютных рынках.

Локирование предполагает открытие только одного противоположного ордера на одном финансовом активе, в то время как в хеджировании эффект сохранения инвестиций достигается за счёт активации нескольких позиций с использованием различных предметов торговых операций.

Что нужно учесть выводя сделку из замка

Выход из локирования позиций должен быть обоснован техническим анализом. Обычно он осуществляется закрытием одного ордера у значимого технического уровня, который должен быть психологическим или историческим.

Исторические уровни подразумевают формирование областей спроса или предложения у определённых ценовых значений на дневном, недельном или месячном графиках. Психологические уровни обычно формируются в областях котировок торговых инструментов, значения которых заканчиваются на сто, тысячу, пятьдесят или пятьсот.

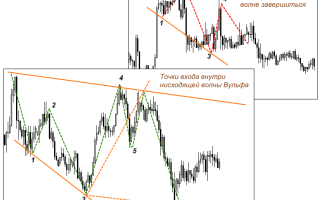

Безубыточный выход из замка можно осуществить в рыночных ситуациях, для которых характерен трендовый разворот. Его можно спрогнозировать, используя теории:

- графическую;

- волновую;

- свечную;

- индикаторную;

- фундаментальную.

Идентифицировать рыночный разворот помогут такие аналитические инструменты, как уровни Фибоначчи, волны Вульфа и Элиота. Замок раскрывается только в той ситуации, когда проведённый трейдером анализ предполагает большую вероятность изменения котировок в направлении оставленного активированным ордера.

В противном случае, участнику рынка придётся зафиксировать убыток или опять залокировать сделку. Раскрытие замка можно осуществлять как в ручном, так и в автоматизированном виде, используя отложенные ордера тейк профит или стоп лосс.

Правила использования техники

Форекс-стратегия локирования позиций предполагает выполнение правил, которые обеспечат психологически комфортную торговлю на финансовом рынке:

- Обеспечение минимального расстояния между локирующими позициями.

- Предпочитаемый стиль торговли – интрадей.

- Использование техники результативно при отсутствии на рынке явно выраженной тенденции и преобладании флета.

- Стратегия предполагает небольшие значения Take Profit.

Применение инструмента локирования в торговле на финансовых рынках рекомендовано только для опытных трейдеров, в совершенстве владеющих техникой. Для получения навыков и практического опыта новичкам следует потренироваться на демонстрационных счетах.

Доверяя свои сбережения управляющему ПАММ счета, следует быть готовым в торговом терминале увидеть локирующие сделки, которые предоставляют возможность сократить убытки или избежать их вовсе. Этот простой приём позволяет сформировать положительную статистику ПАММ счёта и трейдера.

Успешное применение локов для защиты депозита возможно только опытными трейдерами. Следует учесть, что локированная позиция заранее приравнивается к убыточной. Рыночная ситуация часто такова, что лучше закрыть нерентабельную сделку, чем её локировать, поскольку всегда проще отработать убыток, чем удерживать его, ожидая удачный момент для раскрытия замка.

Источник: https://vashbiznesplan.ru/investicii/forex/chto-takoe-lokirovanie-pozitsij.html

Локирование позиций на Форекс

Основная задача при торговле на финансовом рынке – не потерять вложенные средства, и только потом – заработать. Стратегия Форекс замок – методика контроля и уменьшения текущих потерь, если складывается неблагоприятная ситуация для уже открытых позиций. Это позволяет ограничить текущие потери и удержать уровень маржи.

Локирование на Форекс как страховка от убытка

Локированием (или входом в замок) считается заключение сделки, противоположной по отношению к уже открытой (или группе сделок).

Целью стратегии замок Форекс является создание баланса позиций, при котором любое текущее движение цены не ухудшает общий результат.

Локирование на Форекс чаще всего используется, когда трейдер не готов принять текущий убыток, так как считает ситуацию временной коррекцией, и надеется на разворот в направлении открытых позиций.

В самом простом случае это выглядит так: если имеется открытая позиция, но в данный момент рынок идет против прибыли, то в некоторый момент убыток превышает технически (или психологически) допустимый уровень. Убыток можно ограничить, если вместо стоп-лосса открыть позицию по тому же активу в обратную сторону. Примерно так:

Естественно, что открытые позиции в замке не должны иметь ограничительных стопов и тейк-профитов. Теперь куда бы ни шла цена, баланс и сумма средств на счете не меняются, залоговая стоимость уменьшается, а отрицательным моментом будет ежедневное начисление свопов.

Помните: длительное локирование позиций (удержание замка) может привести к серьезным потерям от свопов.

Иногда форекс стратегия замок для закрытия крупного (широкого или объемного) лока позволяет работать дробными ордерами, чтобы снизить просадку и уменьшить лот замка в несколько этапов. Моменты коррекции определяем обычными методами: по свечным паттернам, техническим индикаторам, дивергенции и пр.

Общая схема локирования на Форекс

Локирование как торговые тактики в Форекс отрабатываются по нескольким стандартным схемам. Предположим, что все три открытые покупки в расчете на разворот нисходящего тренда на текущий момент дают убыток. Вопрос о прибыли уже не стоит, нужно пытаться выйти из ситуации с минимальными потерями.

Торговая стратегия Форекс замок позволяет переждать неблагоприятный период рынка. В данной ситуации работает симметричный замок, то есть объем основной и локирующей позиции одинаковый.

Убытки по сделкам BUY компенсируются прибылью от сделок SELL. После смены тренда локирующая сделка SELL закрывается в ноль, а новый бычий тренд позволяет закрыть основные сделки без убытка.

Возможна схема «локирование с помощью ассиметричного замка» (при наличии средств на счете), то есть открытие сделок на продажу большим объемом – тогда удалось бы получить дополнительный доход на нисходящем движении.

Пример простого выхода по стратегии замок на Форекс

Допустим, что имеется 2 убыточные позиции и нужно выйти их замка с минимальными потерями. Действуем примерно так:

- Ждем момента выхода цены за уровень замка (одна из позиций становится прибыльной).

- При сигнале разворота – закрываем прибыльную сделку, но перед этим чуть ниже потенциальной точки разворота необходимо разместить страховочный отложенник – на случай, если разворот не состоится.

Дальше имеем два варианта развития событий:

- Если цена все-таки разворачивается и убытки постепенно сокращаются, то нужно просто ждать, пока убыток станет равен зафиксированной прибыли и закрыть основную сделку.

- Негативный вариант – цена не разворачивается, то срабатывает выставленный страховочный ордер и получается новый, расширенный замок.

Пример раскрытия замка на трендовом движении

Предложим классическую ситуацию новичка: трейдер открывает позицию против текущего направления, но слишком рано – предыдущий тренд еще не завершился.

Убыток растет и трейдер открывает новую сделку – по текущему тренду, но в этот момент начинается коррекция. Решение – вход по тренду со страховочным отложенником под новым, коррекционным экстремумом.

Если тренд продолжится, то получаем 1 убыточную позицию и 2 прибыльные.

Нужно дождаться момента, когда прибыль по 2 сделкам сравняется с убытком, после чего закрыть все сделки. Опасность такого замка против тренда в том, что есть риск получения второго замка, если бы (см. схему) цена после открытия 2-го ордера SELL пошла вверх и зацепила бы ордер Buy Stop.

Помните: выход их двойного замка требует больше времени и практического опыта.

Схема уменьшения убытков от стратегии Форекс замок

Если замок получился очень широким, то возникает задача уменьшения потенциального убытка. Это можно сделать рыночными и отложенными ордерами.

В первом случае, после возвращения цены в область замка, необходимо дождаться момента, когда она расположится примерно посередине диапазона и открыть сделки в 2-х направлениях одновременно. Обязательно ставим для каждого ордера Take Profit на одинаковом расстоянии и рядом с ними – отложенные ордера в противоположную сторону (чуть выше/ниже).

После отработки одного из ордеров ТР, второй замок все равно останется незакрытым, но средняя ширина общего замка будет меньше начальной. Однако при таком методе увеличивается нагрузка на депозит за счет увеличенного суммарного лота.

Уменьшить убыток, можно применить технику локирования с помощью отложенных ордеров. Для этого нужно, чтобы цена ввернулась в зону замка и сформировала, как минимум, 2 локальных экстремума, после чего устанавливаем отложенные ордера в обе стороны. Далее (см. на схеме):

Если сработал Sell Stop, то по нему была возможность зафиксировать прибыль 91 пунктов. Тогда отложенник Buy Stop переносим на новый локальный max, в итоге получаем асимметричный замок и уменьшение общей ширины до 398 пунктов.

Если сработает ордер Buy Stop, то замок получается симметричным, но его ширина уменьшается с 457 до 304 пунктов. Положительным моментом такого способа форекс локирования будет дополнительная прибыль в первом замке.

Пример раскрытия замка за счет объема

Предложим еще один рискованный способ выхода из замка, но сразу предупредим, что эксперименты с объемом локирующих ордеров могут сильно осложнить ситуацию. Но если технический анализ показывает достаточно широкий устойчивый флет, то можно попробовать за счет отложенных ордеров большего объема избавиться от замка.

Если цена находится над локальной линией поддержки, то после отбоя от линии – покупаем двойным лотом, а ниже локальной трендовой линии ставим отложенник на продажу – также двойным лотом.

Смотрим на схеме: цена идет вверх и наступает момент, когда убыток от покупок будет равен прибыли от двойного лота на продажу – здесь можно закрыть покупки.

За верхней границей горизонтального канала стоит расположить ордер Buy Stop как страховку от резкого движения вверх.

Выгода такого метода в том, что для компенсации убытков нужно меньшее движение цены, риск – в повышенной нагрузке на депозит.

Некоторые практические замечания

Локирование как метод защиты депозита подходит не всем. Во-первых, нужно выдержать сильное психологическое давление, во-вторых, требуется отработанная стратегия по грамотному выходу из замка.

«Нервное», паническое локирование позиций без предварительного расчета дальнейших действий по раскрытию замка ? недопускается.

Нужно понимать, что локирование как торговые тактики в Форекс используются временно, только до момента разворота цены в нужном вам направлении.

В этом и состоит психологическая нагрузка: за ситуацией замка нужно постоянно наблюдать, чтобы не упустить точку разворота и вовремя закрыть локирующую позицию с прибылью, а по основной позиции отследить уменьшение убытка.

На Форекс простая стратегия замок создает у новичка иллюзию спокойствия для трейдера (нет явных убытков как при стоп-лоссе), однако средства в замке не могут использоваться для открытия позиций, что также ограничивает торговые возможности.

Выход из замка может затянуться на несколько недель, так что придется смириться с приличным размером убытка от свопов. Форекс локирование обычно затягивает малоопытных трейдеров вплоть до полного слива депозита.

Успех раскрытия замка зависит от четких действий, которые приходят только с опытом.

Кроме снижения убытков, положительным моментом замка можно считать торговую паузу, которая позволяет трейдеру трезво и подробно оценить ситуацию.

Техника замок как стратегия Форекс используется не на всех платформах. Биржевые терминалы не поддерживают прямых локирующих позиций. На реальных биржах хеджирование потерь выполняется иными активами и методами.

Вместо заключения

Стратегии локирования рекомендуются для флетовых участков рынка, а во время тренда могут применяться только как временная мера. Если вы не готовы принимать текущие убытки, то очень важно вовремя локировать позиции, то есть сразу после того, как цена развернулась против открытой позиции, иначе особенно при сильном тренде каждая минута промедления приводит к расширению замка.

Как и любая стратегия на форекс, замок должен прежде всего защитить от убытка (в худшем случае – от margin call). Нужно понимать, что если просадка по открытым сделкам более 60% депозита, то замок может уже не спасти ситуацию. До того момента, когда сложится удачная ситуация для раскрытия замка, свопы могут уменьшить размер депозита до критической суммы.

Сегодня многие торговые системы (посмотрите на любом форуме «стратегия замок на Форекс») как альтернативу замкам используют разворотные лимит-ордера ? тогда высвобождается дополнительная маржа и быстрее компенсируются убытки. Но в любом случае, тем трейдерам, кто освоил технику локирования позиций в Форексе, обычно удается эффективно минимизировать потери.

Источник: https://www.forexchief.com/ru/library/forex-strategy/forex-hedging-strategy/