История рынка форекс

Рынок Форекс, как и любое значимое экономическое явление, имеет свою историю. Считается, что первым камнем в фундамент будущей валютной системы стало соглашение двух десятков крупных капиталистических стран, появившееся в 1973 году.

А уже два года спустя политическая группа из шести стран, чья валюта была наиболее востребована в мире, провела специальный саммит, посвященный валютной реформе.

Чуть позже к этой группе присоединилась Канада, а в конце ХХ века – Россия, и теперь мы имеем так называемую «Большую восьмерку», решающую судьбы мировой политики и экономики.

Конечно, непосредственно Форекс появился раньше, и его документальное подтверждение первоначально выглядело как поправки к уставу международного валютного фонда.

Основным правилом его стало свободное обращение и конвертация валют, заменившее устаревшую систему, когда валюты разных стран были связаны жесткими курсами.

Был отменен важнейший принцип, действовавший доселе, так называемый Золотой стандарт, когда цена на валюту определенного государства соотносилась с имеющимся у него золотым запасом. Вновь появившийся курс стали называть плавающим, так как он мог меняться в зависимости от обстановки на рынке или политической ситуации.

Валюта стала стоить столько, за сколько ее готовы были купить, без привязки к золоту или другим факторам, то есть стала объектом торга и могла свободно покупаться и продаваться (конвертироваться) любыми участниками рынка. Так появилась сейчас всем знакомая аббревиатура СКВ, что расшифровывается как «свободно конвертируемая валюта».

Давайте посмотрим, как изменился валютный рынок с появлением системы Forex. Во-первых, на рынок пришли специалисты, которые стали отслеживать, анализировать и прогнозировать рыночные изменения, чтобы найти момент более выгодной продажи или покупки валюты.

Таким образом, все участники рынка могли рассчитывать на более выгодные условия для своего бизнеса и получения больших доходов.

Во-вторых, свободное обращение позволило Центробанкам корректировать курс национальной валюты по отношения к другим валютам для защиты своих национальных экономических интересов.

И третье – валюта получила статус товара, который можно покупать и продавать, а значит, стала более реально отражать истинную стоимость активов. Правильная политика и крепкая экономика давали валюте рост, а слабая государственная машина приводили к падению спроса и цены соответственно.

Надо отметить, что рынок Forex сегодня считается одной из самых мобильных и рыночных структур, позволяющей и государственным органам, и бизнесу четко представлять как внешнюю, так и внутреннюю денежную ситуацию. Плюс объемы рынка, составляющие примерно 3 трлн. долларов, делают эту систему еще более стабильной, устойчивой и ликвидной.

История развития рынка Форекс

В России рынок Форекс появился в 90-х годах ХХ века с началом развития свободных рыночных отношений. Наиболее передовые банки быстро сориентировались и поняли, что на этом рынке можно получать значительную прибыль.

Были открыты отделы, занимающиеся спекулятивными операциями на валютном рынке. Специалисты этого профиля быстро выросли в цене и нашли себе применение не только в российских, но и в западных банках.

С каждым годом число трейдеров неуклонно растет.

Форекс и новые технологии Растет не только численность игроков, но и качественный подход к делу. Оказавшись наиболее мобильным финансовым рынком, Форекс мгновенно отслеживает все самые интересные научно-технические достижения и внедряет их в практику бизнеса.

Одним из значительных этапов в развитии Форекс можно считать возникновение Интернет.

Подтверждая свою динамичность и мобильность, специалисты Форекс быстро смогли найти конкретное применение компьютерной сети, используя ее с наивысшей рентабельностью.

Появилась возможность делать то, что раньше казалось немыслимым. Сейчас Интернет позволяет трейдерам торговать валютой из любой точки мира и в любой момент времени.

Основные этапы развития мирового финансового рынка

30-е годы XX века Мировой финансовый кризис. Происходит разрушение торгово-экономических связей. Ушли в прошлое времена господства золотомонетного стандарта. К середине 30-х Лондон становится мировым финансовым центром.

Британский фунт стерлингов в то время являлся основной валютой для торговых операций и создания валютных резервов. Уже тогда фунт называли жаргоном “кэйбл” (“cable”).

Это название связано с тем, что средством коммуникации при заключении сделок был телеграф и информация передавалась по кабелю.

В 1930 году в Швейцарском городе Базеле был создан Банк Международных Расчетов. Целью создания была финансовая поддержка молодых независимых государств и государств, временно испытывающих дефицит платежного баланса.

1944 – В США прошла Бреттон-Вудская конференция. Ее считают окончанием американо-британского соперничества. На конференции присутствовали две крупнейшие фигуры: Джон Мейнард Кейнс (Англия) и Гарри Декстер Уайт (США). Им удается создать и принять новый порядок развития мировой финансовой системы в сложившихся условиях.

Основные положения Бреттон-Вудской системы

Международный валютный фонд становится важнейшим институтом, контролирующим международные финансово-экономические отношения;

Провозглашены валюты, играющие роль международных резервов (доллар и де-факто фунт стерлингов);

Установлены регулируемые паритеты валют, привязанные к доллару США (возможно отклонение – 1%); доллар привязан к золоту (унция золота – $35);

Члены МВФ имею право менять паритеты только с согласия МВФ;

По завершению переходного периода все валюты должны стать конвертируемыми; для соблюдения этого принципа все правительства обязуются хранить международные резервы, а при необходимости – совершать интервенции на валютных ранках.

Члены МВФ делают взнос валютой и золотом.

1947 – Для приостановки наступления коммунизма, в США принимают программу восстановления европейской экономики.

Госсекретарь США Маршалл в своем докладе обрисовывает план, согласно которому экономика Европы оздоровится до того уровня, когда она самостоятельно сможет поддерживать свой военный потенциал.

Одной из задач является утоление “долларового голода”. Если в 1949 году долларовые обязательства США Европе составляли 3.1 млрд., то в 1959 году они достигли 10.1 млрд. долларов.

к 1958 Большинство европейских стран объявляют о свободной конвертируемости своих валют.

1964 – Япония объявила о конвертируемости своей валюты.

После объявления конвертируемости основных валют стало ясно, что США уже не в состоянии поддерживать цену $35 за унцию золота. Долларовая инфляция составила угрозу для США.

Администрацией Кеннеди был принят ряд неверных действий – введен налог на процентный дифференциал, повышающий издержки иностранных заемщиков, и программа добровольного ограничения иностранных кредитов.

Налог и ограничения послужили толчком к возникновению нового рынка – рынка евродолларов.

1967 – Произошла девальвация английского фунта, что нанесло последний удар по иллюзорной стабильности Бреттон-Вудской системы.

В 60-ые годы дефицит платежного баланса США приводит к сокращению золотого запаса с 18 до 11 млрд. долларов. Одновременно с этим идет нарастание внешних долгов США.

1970 – В США резко снижаются процентные ставки, что порождает сильнейший кризис доллара. За короткий промежуток времени происходит массовый отток капитала из США в Европу, где уровень процентных ставок был более высоким.

Май 1971 – Германия и Голландия объявляют о временном свободном плавании своих валют.

Август 1971 – Рост дефицита платежного баланса США вынудил президента Р. Никсона приостановить конвертируемость долларов в золото.

Декабрь 1971 – На совещании в Смитсонианском институте в Вашингтоне была предпринята последняя попытка сохранить Бреттон-Вудскую систему. Интервал отклонений обменных курсов от паритетов был увеличен до 4.5%.

Удержать границы интервала было очень непросто. И некоторое время спустя Бундесбанк провел интервенцию на сумму 5 млрд. долларов. Это была громадная сумма по тем временам, но успеха это не принесло.

Валютные биржи в Европе и в Японии пришлось временно закрыть, а США объявили о девальвации доллара на 10%. Развитые страны прекратили поддерживать фиксированные паритеты и пустились в валютное плавание.

1973-1974 – США поэтапно отменяет налог на процентный дифференциал и программу добровольного ограничения иностранных кредитов. Бреттон-Вудская система прекратила свое существование.

В последние годы действия Бреттон-Вудской системы валютные трейдеры извлекали большую спекулятивную прибыль в периоды, следовавшие за прекращением интервенций центральных банков.

После отказа от фиксированных курсов возможности извлечения такой прибыли стали сильно ограниченными.

Многие банки понесли крупные убытки, а два известных – “Банкхаус Херштадт” в Колоне и “Френклин Нэшнл” в Нью-Йорке – даже обанкротились из-за неудачных спекулятивных операций.

1976 – Состоялась Ямайская конференция (г. Кингстон). Представители ведущих мировых государств сформировали новые принципы формирования Мировой валютной системы. Государства отказались от использования золота в качестве средства покрытия дефицита при международных платежах.

Основными элементами новой системы выступают межгосударственные организации, регулирующие валютные отношения, конвертируемость валют. Платежными средствами выступают национальные валюты государств. Главным механизмом, посредством которого осуществляются международные валютные операции, выступают коммерческие банки.

1978 – Создается Европейская валютная система (ЕВС). Стержнем ЕВС является сетка кросс-курсов валют с центральными и граничными значениями обменных курсов. В целом, ЕВС напоминает Бреттон-Вудс. Если кросс-курс приблизится к границе, обе стороны обязаны проводить интервенцию. Ключевая валюта ЕВС – дойчмарка.

1985 – Постепенно ЭКЮ становится не счетным, а физическим инструментом. Выпускаются деноминированные в ЭКЮ дорожные чеки и кредитные карточки, банки открывают депозиты в ЭКЮ.

История объединения Европы

1957 – В Риме было подписано соглашение об образовании Европейского экономического сообщества. В состав Сообщества вошли: Западная Германия (ФРГ), Франция, Италия, Нидерланды, Бельгия, Люксембург.

1963 – Канцлер Конрад Аденауэр и Президент Шарль де Голль подписали соглашение о сотрудничестве между Западной Германией (ФРГ) и Францией.

1969 – Состоялась встреча лидеров стран ЕЭС, на которой были определены ориентиры для создания будущего валютного союза в рамках Европейского экономического сообщества.

1972 – После распада Бреттон-Вудской системы валютных курсов лидеры стран ЕЭС подписали Европейское соглашения о свободном плавании. Для европейских валют были установлены пределы колебаний их значений друг относительно друга в размере 2.25%. Коллективное колебание евровалют относительно доллара США допускалось в размере 4.5%.

1973 – Великобритания, Ирландия, Дания становятся членами Европейского соглашения о свободном плавании.

1978-79 – Образование Европейской валютной системы. Соглашение о ее создании было ратифицировано 9 участниками – членами Европейского сообщества. Цель создания ЕВС – попытка защитить валюты государств-членов ЕЭС от резких колебаний валютных курсов.

Из 9 подписавших только 7 были полными членами: Западная Германия (ФРГ), Франция, Нидерланды, Бельгия, Люксембург, Дания, Ирландия. Великобритания не принимала участия в принятии всех документов, Италия присоединилась к ним на определенных условиях.

Одновременно с созданием ЕВС была введена новая валюта – ЭКЮ. Цель – создание платежного средства внутри ЕВС, а со временем – замена национальных валют. ЭКЮ представляла собой корзину из валют стран-участниц ЕВС. Для национальных валют были установлены пределы колебаний относительно их центральных значений в размере 2.25%, для итальянской лиры – 6%.

1981 – К Европейской валютной системе присоединилась Греция.

1986 – В Европейскую валютную систему вступают Испания и Португалия. Для испанской песеты были установлены пределы колебаний в размере 6%.

1990 – Великобритания присоединилась к Механизму обменных курсов, который был разработан в рамках ЕВС, с курсом фунта стерлингов по отношению к немецкой марке 2.9500.

Западная Германия (ФРГ) и Восточная Германия (ГДР) объединились в единую Германию.

Февраль 1992 – В голландском городе Маастрихт 12 государств-членов Европейского валютного союза подписали новый Договор о Европейском союзе. В основе этого договора лежали римские соглашения 1957 года. В Маастрихтском соглашении были намечены ориентиры создания единого европейского рынка, европейского центрального банка, единой валюты, единой экономической политики.

Сентябрь 1992 – Тяжелые времена для европейских валют. Произошло знаменитое падение фунта стерлингов.

Во время агрессивных продаж фунта на валютном рынке Банк Англии и другие члены Механизма обменных курсов пытались удержать его в допустимом диапазоне колебаний с помощь операций на рынке. Однако все их усилия не привели к желаемому результату.

Тогда Банк Англии был вынужден поднять дисконтную ставку трижды в течение одного дня в сумме на 5%, пытаясь предотвратить падение фунта. Но эта мера тоже не помогла и давление на фунт продолжалось.

Знаменитый финансист Джордж Сорос прославился тем, что играл на падении фунта и получил гигантскую прибыль, когда увидел, что фунт не смогут удержать в установленных Механизмом обменных курсов рамках.

Таким образом, Банк Англии был вынужден вывести свою валюту из Механизма обменных курсов. Судьбу британского фунта разделила и итальянская лира. Было объявлено о том, что они временно выходят из Механизма обменных курсов.

Июль 1993 – Выход фунта стерлингов из Механизма обменных курсов сильно повлиял на движение европейских валют. Все валюты ощутили на себе сильное давление, что привело к значительным движениям в сторону их снижения.

Интересная история произошла с французским франком. После девальвации европейских валют французский франк оставался последним оплотом стабильности.

И тогда весь рынок набросился на него в надежде на то, что его должна постичь участь остальных валют.

Помня подписанное двустороннее соглашение о сотрудничестве, Германия не могла оставить франк на растерзание. Мало того, что Бундесбанк принимал участие в интервенциях на валютном рынке, но также, специально для поддержания франка, было осуществлено снижение немецких процентных ставок. Но даже такие самоотверженные меры не смогли спасти франк от сильного падения.

Вследствие таких грандиозных событий на валютном рынке, в рамках Механизма обменных курсов было принято решение увеличить диапазон возможных колебаний входящих в него валют с 2.25% и 6% до 15%.

Декабрь 1995 – Европейские лидеры договариваются ввести Евро в 1999 году для стран, которые удовлетворяют определенным параметрам по величине дефицита государственного бюджета, государственного долга, инфляции и процентных ставок.

Декабрь 1996 – Определяется внешний вид купюр Евро.

Июнь 1997 – Определяется внешний вид монет Евро и евро-центов.

Март 1998 – Европейская Комиссия рекомендует список 11 стран, которые войдут в Евро: Германия, Франция, Италия, Бельгия, Нидерланды, Люксембург, Ирландия, Португалия, Испания, Австрия, Финляндия.

Май 1998 – Европейский Парламент утверждает выбор 11 государств, которые войдут в Европейский валютный союз с новой валютой Евро. Начинается выбор кандидатуры на пост главы Европейского Центрального банка.

Январь 1999 – На рынке появилась новая европейская валюта Евро, которая заменила собой Экю. 11 Европейских государств зафиксировали обменные курсы по отношению к Евро. Европейский центральный банк начал управлять валютной политикой Европейского валютного союза (EMU).

Источник: http://pro-forexinform.ru/istoriya-rynka-foreks-4

История рынка форекс

Учитывая глобальный характер рынка форекс, важно еще до начала работы на нем понять, как он пришел к своему нынешнему состоянию. В этом разделе речь пойдет об основных этапах истории международной валютной системы — их полезно знать любому трейдеру.

Золотой стандарт

Создание в 1875 году монетарной системы, опирающейся на золотой стандарт — одно из важнейших исторических событий, предшествовавших появлению рынка форекс.

До этого в качестве средства международного обмена использовались золото и серебро. Существенный недостаток заключался в том, что стоимость драгоценных металлов меняется в соответствии с динамикой спроса и предложения.

Например, открытие нового месторождения золота приведет к снижению цен на этот металл.

Основная идея золотого стандарта состояла в том, что правительства гарантировали обмен определенного количества своей валюты на золото — и наоборот. Другими словами, валюта была обеспечена золотом.

Очевидно, чтобы удовлетворить спрос на такой обмен, правительствам необходимо было иметь довольно значительное золотой запас.

В конце XIX века все основные экономики мира определили стоимость унции золота в своей валюте, и со временем разница в цене унции золота между двумя валютами стала обменным курсом этих двух валют. Так появились первые в истории стандартизированные инструменты обмена валют.

Но золотой стандарт не пережил начала Первой мировой войны — из-за политической напряженности в отношениях с Германией крупные европейские державы почувствовали, что необходимо ускорить некоторые военные приготовления. Но стоимость этих проектов была так велика, что золота для обеспечения печатаемых денег не хватало.

Между войнами золотой стандарт отчасти вернулся, но с началом Второй мировой войны с ним было покончено. Тем не менее золото никогда не переставало быть окончательной мерой стоимости денег.

Бреттон-Вудская система

Еще до окончания Второй мировой войны союзники пришли к выводу, что место золотого стандарта должна занять новая денежная система. В июле 1944 года более 700 представителей стран-союзников собрались в городе Бреттон-Вудс в американском штате Нью-Гемпшир для разработки того, что позднее получило названия Бреттон-Вудской системы организации денежных отношений.

Вкратце итоги Бреттон-Вудской конференции свелись к следующему:

- Появились фиксированные валютные курсы;

- Основной резервной валютой, сменив золотой стандарт, стал доллар США;

- Были созданы три международных института для контроля за экономической деятельностью: Международный валютный фонд (МВФ), Международный банк реконструкции и развития, а также Генеральное соглашение по тарифам и торговле (ГАТТ).

Одной из главных особенностей Бреттон-Вудской системы стала замена золота на доллар США в качестве основного стандарта конвертации мировых валют. Кроме того, доллар стал единственной валютой, обеспеченной золотом. Именно из-за этого Бреттон-Вудское соглашение в итоге не устояло.

На протяжении следующих 25 лет США несколько раз приходилось восстанавливать платежный баланс, чтобы доллар оставался мировой резервной валютой. К началу 1970-х годов американские запасы золота были настолько истощены, что казначейству страны не хватало драгоценного металла для покрытия стоимость долларовых резервных фондов иностранных центробанков.

Наконец, 15 августа 1971 года президент США Ричард Никсон объявил конец золотой эры, и США сообщили всему миру, что доллары из иностранных резервных фондов больше нельзя обменять на золото. Это был конец Бреттон-Вудского соглашения.

Несмотря на то, что само соглашение не устояло, его наследие продолжает оказывать существенное влияние на мировую экономику. Международный валютный фонд существует и сейчас, Международный банк реконструкции и развития стал частью Всемирного банка, а ГАТТ оказался предшественником Всемирной торговой организации.

Курсы обмена валют

В соответствии с Ямайским соглашением 1976 года мир перешел к плавающим валютным курсам. Золотой стандарт окончательно ушел в прошлое. Тем не менее это не значит, что правительства приняли на вооружение чистые системы, основанные на плавающих валютных курсах. Большинство стран используют одну из следующих трех систем:

- долларизация;

- привязка курса;

- управляемый плавающий курс.

Долларизация

Некоторые страны не выпускают собственную валюту, а для расчетов используют иностранные деньги.

Хотя долларизация обычно позволяет стране стать более надежным объектом инвестиций, она имеет и недостатки: центральный банк страны больше не может печатать деньги или проводить собственную денежно-кредитную политику. Примером долларизации является использование американского доллара на Сальвадоре.

Привязка курса

Ряд стран фиксирует курс своей валюты относительно какой-либо иностранной валюты. В итоге страна может рассчитывать на большую стабильность, чем при использовании плавающего курса. Такая привязка позволяет валюте страны обмениваться на некую валюту или корзину валют по фиксированной ставке — ее стоимость будет меняться так же, как и стоимость валюты, к которой она привязана.

Например, с 1997 года по 21 июля 2005 года китайский юань был привязан к доллару США в соотношении 8,28 юаня за $1.

Недостаток этой системы в том, что реальная стоимость ваших денег зависит от состояния чужой валюты. Например, если доллар США растет относительно всех других валют, юань тоже будет расти, хотя китайский центробанк, возможно, предпочел бы иное развитие событий.

Управляемый плавающий курс

Во многих странах обменный курс валюты формируется свободно, под действием изменения уровня спроса и предложения. Тем не менее, правительство или центральный банк могут вмешаться, если нужно стабилизировать резкие колебания валютных курсов.

Например, если валюта страны очень сильно падает в цене, правительство может повысить краткосрочные процентные ставки.

Повышение ставок должно привести к некоторому подорожанию валюты — впрочем, это очень упрощенный пример, центральные банки обычно используют несколько разных инструментов для управления валютными курсами. Примером валюты с плавающим курсом может служить российский рубль.

Источник: https://ru.ihodl.com/academy/forex/istoriya-foreksa-i-uchastniki-rynka/

Изучаем Академию Форекса: что здесь предлагают трейдерам?

В сети полно разных предложений обучить вас торговать быстро и с гарантией. Объединяет их одно – обещают золотые горы, при этом бесплатной информации минимум. Академия Форекса выгодно отличается от таких проектов, большая часть информации в свободном доступе. Отзывы об AcademyFX доказывают, что здесь действительно могут превратить новичка в успешного трейдера.

Работу AcademyFX удобнее оценивать с нескольких сторон:

- бесплатные материалы. Сюда входят и обучающий курс по ТС Снайпер, и разбор советников, и онлайн торговля. В отзывах об Академии Форекса многие говорят, что даже материалы в свободном доступе существенно улучшили их результаты;

- спецкурсы;

- поддержка клиентов;

- отзывы об AcademyFX. Именно мнение трейдеров часто становится лакмусовой бумажкой, позволяющей дать справедливую оценку проекту.

Ниже – более подробный разбор предложений Академии.

Бесплатные материалы

Самый обширный раздел, сюда отнесем:

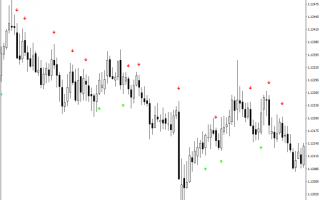

- обучение ТС Снайпер, доступен курс по этой ссылке. Кстати, каждую неделю выкладываются результаты торговли по этой торговой системе, так что в ее работоспособности сомневаться не приходиться. Подписавшись на получение материалов, с интервалом в 2 дня будете получать видеоуроки;

- отзывы об Академии Форекса показывают, что очень популярна торговля в режиме онлайн. На YouTube канале периодически в режиме реального времени ведется торговля трейдерами Академии, каждый вход в рынок обосновывается. Для новичков и тех, кто только прошел обучение, это очень полезно;

По ссылке выше – пример торговли в режиме реального времени

- регулярный разбор интересных советников, их тестирование, оптимизация. Разбираются бесплатные торговые роботы, под них подбираются прибыльные настройки. В отзывах об AcademyFX многие говорят, что советники действительно работают прибыльно;

- еженедельно выкладывается статистика по результатам торговли роботов Академии;

- разбираются полезные для трейдеров книги;

- на электронную почту вам будут приходить ссылки на закрытые трансляции.

То, что материал бесплатный никак не сказывается на его качестве. Подача удобная, информация легко воспринимается, трейдер не перегружается сложными терминами.

Что предлагают на спецкурсах?

Отзывы об Академии Форекса показывают, что наибольший процент успешных трейдеров наблюдается среди прошедших обучение. В AcademyFX предлагают:

- спецкурс по Снайперу, называется Снайпер. Максимум;

- спецкурс по автоматическому трейдингу. Затрагиваются вопросы оптимизации советников, составления портфеля из нескольких торговых роботов. Помимо этого, трейдеры получают бесплатно 6 торговых советников с уже подобранными для прибыльной работы параметрами;

Выше – отзыв об автоматическом трейдинге от Академии Форекса

- курс по торговле бинарными опционами.

Если опираться на отзывы об Academy FX, то все спецкурсы действительно учат торговать прибыльно.

Отзыв о стратегии Снайпер. Максимум

Спецкурс отличается глубиной проработки материала. Например, в Снайпер. Максимум в отличие от бесплатной версии внимание уделяется объемам, опционным уровням. В результате КПД стратегии возрастает. В отзывах об Академии Форекса трейдеры говорят, что число прибыльных сделок действительно выросло.

В обучении торговле бинарными опционами предлагаются стратегии по паттернам Price Action, на Bollinger Bands и RSI. Выдаются и авторские индикаторы для облегчения работы.

Поддержка клиентов

После прохождения обучения вы не остаетесь один на один с рынком. Бывший ученик всегда может рассчитывать на поддержку со стороны преподавателя или менеджера. Отзывов об AcademyFX, в которых трейдеры благодарят за помощь – не редкость.

Источник: http://www.forexvideoportal.ru/component/content/article/4-teoriaforex/689-izuchaem-akademiju-foreksa-chto-zdes-predlagajut-trejderam.html

Подробнее про форекс

Рынок обмена валют, известный как Forex, или FX, – самый крупный финансовый рынок в мире. Его оборот превышает 4 триллион а долларов в день, что более, чем в 30 раз больше совокупного объема всех фондовых рынков США.

«Обмен валют» подразумевает одновременную продажу одной валюты и покупку другой. Валюты обычно торгуются парами, например, евро/доллар США (EUR/USD) или доллар США/японская иена (USD/JPY).

Существуют две причины, по которым покупают и продают валюты.

Приблизительно 5% ежедневного оборота рынка Forex приходится на компании и государственные учреждения, которые покупают или продают товары и услуги в другой стране, или должны конвертировать прибыль, полученную в других странах, в национальную валюту. Остальные 95% оборота – это сделки, с целью получения прибыли, которые также называются спекулятивными операциями.

Наибольший интерес для спекулянтов представляют самые распространенные (наиболее ликвидные) валюты, т.е. «основные». На сегодняшний день, свыше 85% всех сделок составляют сделки с основными валютами, к которым относятся доллар США, японская иена, евро, британский фунт, швейцарский франк, канадский и австралийский доллары.

Торговля на круглосуточном рынке Forex начинается каждый день в Сиднее, а затем перемещается по земному шару вместе со световым днем и началом работы основных финансовых центров – сначала в Токио, затем в Лондон и Нью-Йорк. В отличие от других финансовых рынков, на рынке Forex трейдеры имеют возможность играть на колебаниях валютых цен, вызванных экономическими, социальными и политическими событиями, в любое время дня и ночи.

Forex считается внебиржевым, или «межбанковским» рынком, по причине того, что каждая сделка заключается между сторонами по телефону, или с использованием электронных сетей. Торговля Forex децентрализована, и не подчиняется ограничениям бирж, как это происходит на фондовом или фьючерсном рынках.

С первого взгляда, чтение валютной котировки может показаться непростым делом, однако, все встанет на свои места, когда Вы запомните два элементарных правила: 1) первая в паре – это базисная валюта, и 2) стоимость базисной валюты всегда равна 1.

Доллар США – центральная валюта рынка Forex, и поэтому является базисной для многих котировок. Для основных валют таковыми считаются пары USD/JPY, USD/CHF и USD/CAD. Данные, как и многие другие котировки, определяются как цена за один доллар США (USD) в единицах второй валюты в паре. Например, котировка USD/JPY 120,01 означает, что один доллар США равен 120,01 японской иены.

Когда доллар США является базисной валютой, то при росте котировки растет стоимость доллара в относительном выражении, а стоимость второй валюты – падает. Если котировка уже упомянутой пары USD/JPY вырастет, скажем, до 123.01, доллар станет сильнее, потому, что за него теперь можно купить больше иен.

Есть три исключения из этого правила – британский фунт (GBP), австралийский доллар (AUD) и евро (EUR). В случае подобных валют, все происходит с точностью до наоборот: котировка 1,4366 GBP/USD означает, что один британский фунт равняется 1,4366 долларов США.

В данных трех парах, где доллар США, не является базисной валютой, рост котировки означает ослабление доллара, поскольку на покупку единицы базовой валюты, будь то фунт, евро или австралийский доллар, потребуется больше долларов США.

Иначе говоря, рост котировки означает укрепление базисной валюты, и наоборот, – снижение котировки свидетельствует об ослаблении базисной валюты.

Пары, в которых отсутствует доллар США, называются кросс-валютными котировками, но, принцип (форекс принцип) от этого не меняется. Например, при котировке EUR/JPY 127,95, один евро равен 127,95 японской иены.

На рынке Forex Вам часто встречаются двойные котировки, состоящие из двойной цены – покупки и продажи. Первая – цена, по которой Вы можете купить базисную валюту (одновременно продавая вторую валюту), а вторая – цена продажи базисной валюты (и покупки второй валюты).

Если Вы интересуетесь торговлей валют в режиме онлайн, то к Вашему сведению, Вам должно быть известно, что рынок Forex обладает рядом преимуществ перед фондовым рынком.

Круглосуточная торговля

Самым главным преимуществом Forex перед фондовым рынком является круглосуточная работа в режиме реального времени. Независимо от времени суток, на валютном рынке всегда существуют покупатели и продавцы, которые активно торгуют иностранными валютами. Трейдеры реагируют на выпуск важных новостей мгновенно.

Торговля американскими акциями в нерабочие часы биржи сопряжена с несколькими ограничениями.

На фондовом рынке существуют электронные системы ECN (Electronic Communication Networks), – иными словами, системы свождения покупателей и продавцов.

Однако, нет никаких гарантий, что стороны придут к соглашению, и заключат сделку по разумной рыночной цене. Нередко случается, что трейдеры ждут следующего дня открытия рынка для получения более узкого спреда.

Высокая ликвидность

Ежедневный объем сделок на Forex в 50 раз превышает совокупный объем сделок на Нью-Йоркской Фондовой бирже. Ликвидность рынка Forex, в особенности основных валют, гарантирует стабильность цен. Трейдеры всегда имеют возможность открыть или закрыть позицию по справедливой цене.

Ввиду низкого объема фондового рынка, риск потери ликвидности значительно высок, и выражается в более широком спреде или интенсивном движении цены.

Кредитное плечо 1:100

Онлайновые дилеры Forex обычно предоставляют кредитное плечо 1:100, либо 1:200, что существенно превышает стандартную маржу 1:2, предлагаемую фондовыми брокерами. При плече 1:100 достаточно иметь маржу размером 1000 долларов и открыть позицию на 100 000, т.е. залог составляет всего 1%.

Подобное увеличение риска подходит не каждому. Тем не менее, кредитное плечо представляет собой мощный инструмент создания прибыли, и является существенной и необходимой составляющей рынка Forex. Среднее дневное изменение цены основных валют не превышает 1%, а цена акции вполне может измениться за одну торговую сессию на 10%.

Наиболее эффективный способ управления риском при торговле – использование маржи. Рекомендуется тщательно придерживаться системы торговли, и последовательно применять приказы «лимит» и «стоп-лосс». Создайте, и твердо придерживайтесь своей системы, где работают жесткие правила и нет места неуправляемым эмоциям.

Низкие затраты при расчете на транзакцию

Торговать на Forex выгодно как в плане комиссионных, так и с точки зрения затрат на осуществление сделки. Компания LiteForex не взимает НИКАКИХ комиссионных или какой-либо дополнительной платы, при этом предоставляя трейдерам доступ ко всей необходимой рыночной информации и инструментам.

С другой стороны, комиссия на фондовом рынке составляет от 7,95 до 29,95 долларов за сделку при работе с онлайновыми брокерами, не предоставляющими информационные услуги (так называемыми discount brokers), и до 100 долларов и более – у полных брокеров, которые помимо торговой обеспечивают и информационную поддержку.

Другой важный момент – ширина спреда. Независимо от размера сделки, спред на Forex обычно составляет 5 или менее пунктов (пункт – это 0,0001 центов). В большинстве случаев, ширина спреда при сделке на Forex составляет менее десятой части спреда фондовой сделки, минимальная ширина последнего – не менее 0,125 (1/8).

Возможность извлечения прибыли как на растущем, так и на падающем рынке

В каждой открытой позиции на Forex инвестор занимает длинную позицию по одной валюте, и короткую – по другой. Занять короткую позицию означает продать валюту в ожидании снижения ее цены. Получать прибыль одинаково просто как на растущем, так падающем рынке.

Возможность продавать валюты без каких-либо ограничений, – дополнительное преимущество Forex перед фондовыми рынками. Поскольку, на фондовых рынках США намного сложнее занять короткую позицию из-за правила Zero Uptick, которое запрещает инвесторам продавать акцию без покрытия, если цена предшествующей сделки не равна или не ниже цены «короткой» продажи.

Глобальный валютный рынок – самый большой и наиболее активный в мире. Рынок Forex открыт круглые сутки, ежедневный оборот которого превышает более 1 триллиона долларов.

Кроме того, рынок Forex обладает множеством преимуществ перед валютными фьючерсными контрактами.

Различий между этими инструментами много: начиная от «идеологических», таких как история (история рынка форекс), круг трейдеров, использующих те или иные продукты и уместность на современном валютном рынке, заканчивая более материальными, такими как стоимость сделки, маржевые требования, ликвидность, удобство использования, а также техническая поддержка и услуги по обучению, предлагаемые соответствующими брокерами. Более подробно различия рассмотрены ниже.

Больший объем = выше ликвидность. Ежедневный объем валютных фьючерсных контрактов на CME составляет 1% от всего общего объема сделок на Forex. Несравнимая ликвидность – одно из многих преимуществ рынка Forex перед валютными фьючерсами.

Каждый профессионал, специализирующийся по Forex, может сказать, что в начале 1970-ых наличный капитал был на вершине рассвета современных денежных рынков.

На сегодняшний день, трейдеры, независимо от профиля риска, имеют полный доступ к большинству возможностей рынка Forex.

По сравнению с валютными фьючерсами, рынку Forex характерны более узкие спреды. Преобразовав цену фьючерса, чтобы сравнить ее со спотовым рынком, Вы с легкостью заметите, что в приведенном выше примере, фьючерсная котировка 0,5894 – 0,5897 пары USD/CHF не равна спотовой 1,6958 – 1,6966, т.е. 8 пунктов против стандартных 5 пунктов на Forex.

На Forex кредитное плечо больше, и требования к размеру маржи ниже.

При торговле валютными фьючерсными контрактами существуют два типа маржи: для поддержки «дневных» позиций и переноса позиции между биржевыми сессиями. Маржа обычно зависит от размера сделки. LiteForex.

org предоставляет клиентам, торгующим валютой, единое требование по отношению к марже, независимо от размера, времени удержания позиции и времени суток.

Используются универсальные термины и котировки. Котировки валютных фьючерсов обратны ценам на спотовом рынке. Например, если спотовая цена пары USD/CHF равна 1,7100/1,7105, то фьючерсный эквивалент составляет 0,5894/0,5897. Подобный подход характерен только для фьючерсных сделок.

Чтение котировок валютных фьючерсов осложняется тем, что в них учитывается цена форварда Forex , в котором учитывается время, процентные ставки и разница процентных ставок для различных валют.

На Forex подобные поправки, математические вычисления или учет процентной составляющей не требуются.

Сделки, совершенные через LiteForex.org, не подлежат удерживанию комиссионных. Валютные фьючерсы включают в себя дополнительные платежи: комиссии за сделку, биржевых сборов и выплат комиссионных за клиринговые расчеты, поэтому считаются довольно-таки дорогими. Подобные платежи быстро скапливаются, снижая прибыль.

С другой стороны, валютные фьючерсные контракты являются неротъемлемой частью огромного рынка, который претерпел значительные исторические перемены за последнее десятилетие.

Торговля валютными фьючерсными контрактами (IMM International Monetary Market), впервые была открыта на Чикагской товарной бирже (Chicago Mercantile Exchange) в 1972 году.

Данные контракты были созданы непосредственно для профессионалов, и составляли 99% объема всего валютного рынка.

В то время как некоторые личности спекулировали валютными фьючерсами, высокопрофессиональные и обученные специалисты царили на биржах.

Валютные фьючерсы не стали центром всемирной торговли валютой, и выступали к качестве вспомогательного инструмента (по сравнению с рынком наличного товара), больше подходящего хеджерам и арбитражным трейдерам, выискивающим небольшой и кратковременный дисбаланс между наличными и фьючерсными ценами на валюту.

Подобные расхождения не представляют собой циклическое явление, и вскоре уйдут навсегда. Все реже и реже открываются возможности арбитражных сделок, а если таковые и появляются, то к ним немедленно устремляются масса профессиональных дилеров и «окно» моментально захлопывается.

Произошедшие перемены значительно сократили число профессиональных трейдеров, работающих c валютными фьючерсами, и практически уничтожили возможность арбитражных сделок между Forex и фьючерсами, и в настоящее время прокладывают путь для более организованных рынков. Отсутствие возможности играть на разнице между рынками свело доходы трейдеров валютных фьючерсов на нет, одновременно открыв широкую дорогу частным инвесторам для торговых операций на рынке Forex.

Источник: https://svikk.biz/podrobnee-o-forekse/

Валютный рынок FOREX: история возникновения

Чтобы понять предпосылки возникновения рынка Forex, углубимся немного в историю. Международный валютный рынок Forex в том виде, в котором мы его знаем, начал свое формирование с 1971 года. А самым началом его новейшей истории считают 1944 год, в котором в американском курортном городке Бреттон-Вуддс прошел судьбоносный финансовый форум. Но обо всем по порядку.

К окончанию Второй мировой войны, исход которой уже был вполне предсказуем, союзники принялись за послевоенное финансовое устройство планеты.

После войны экономики всех ведущих стран оказались в тисках военного производства и были под угрозой краха, тогда как экономика США после войны оказалась на подъеме. Всем странам — и победителям, и побежденным — нужны были пища, топливо, оборудование и сырье.

Поскольку обеспечить это все в необходимом количестве могла только американская экономика, то, естественно, возник вопрос, чем другие страны будут за это платить.

Другие страны после войны не имели ресурсов, которые могли бы заинтересовать США: у США был самый большой золотой запас, тогда как у других стран его не было. Из-за большого спроса на американские товары любые попытки наладить торговлю посредством обмена валют приводили к росту цены на доллар, обесцениванию остальных валют и, в конечном итоге, невозможности приобретать американские товары.

С одной стороны, это не была проблема США, однако все понимали, что именно подобная ситуация явилась причиной Второй мировой войны. После Первой мировой войны золотые запасы стран перекочевали в США, валюты обесценились, и мир испытывал финансовый (долларовый) голод.

Америка дистанцировалась от разрешения сложившихся проблем, переложив международную ответственность на другие страны.

Принятие естественных в этой ситуации, но недальновидных протекционистских решений, изолировавших экономики друг от друга, привело к проникновению в политику экономического национализма, приведшего в итоге к войне.

Чтобы предотвратить послевоенный коллапс валют и восстановить международную торговлю, на финансовом форуме в городе Бреттон-Вуддс был утвержден ряд финансовых институтов, включая Международный Валютный Фонд (МВФ).

Изначально МВФ представлял собой объединение валютных ресурсов, куда каждая страна (максимально — США) вносила свою долю, и откуда все страны могли брать резервы, чтобы поддержать свою валюту. Доллар США стал мировой валютой («долларовый стандарт»), наряду с золотом.

Для него было зафиксировано золотое содержание — так называемый золотой стандарт («Gold Standard System»), составлявший $35 за тройскую унцию золота. Основа системы золотого стандарта — это гарантия обмена каждой выпущенной денежной единицы на определенное количество золота.

Остальные валюты были в определенных жестких соотношениях привязаны к доллару (появились фиксированные обменные курсы). Кроме того, были введены значительные ограничения для ежедневных колебаний курсов — в размере 1% от официально установленного значения. Так доллар стал базовой валютой в международных взаиморасчетах: все валюты были привязаны к доллару США, а сам доллар – к золоту.

В мире появился чрезвычайно высокий спрос на доллар: страны вынуждены были продавать свою валюту, чтобы покупать доллары и приобретать на них американские товары.

Дефицит доллара нарастал, экспорт США намного превышал импорт, и у МВФ не хватало ресурсов для заимствований странам на поддержание их валют.

Для разрешения этой ситуации в 1948 году был введен так называемый американский план Маршалла или Программа восстановления Европы («European Recovery Program»).

В соответствии с этим планом, 17 стран Европы предоставили Америке список необходимых им для восстановления своей экономики материальных ресурсов, а США передавали им (не взаймы) необходимый для приобретения указанного объем долларов. Это позволило предотвратить девальвацию других валют, способствовало росту экспорта США и открывало для него все новые и новые рынки.

Присутствие доллара по всему миру постоянно увеличивалось: росли американские частные инвестиции в европейский бизнес, инвестировалось содержание военных баз, увеличивалось количество туристов из Америки.

Постепенно доллары в избытке наполнили иностранные банки, и к концу 1950-х годов Европа перестала нуждаться в таком количестве американских товаров.

Ее стали привлекать другие возможности инвестирования, нежели долларовые депозиты, и Американское казначейство, чтобы не допустить падения курса доллара относительно других валют, начало выкупать доллары, оплачивая их установленным золотым содержанием.

К началу 1960-х годов, несмотря на все попытки сохранить свой золотой запас, поток золота из Америки привел к его уменьшению почти в 2 раза. Доллар, не подкрепленный золотым запасом США, начал ослабевать.

Долгое время поддержку курса доллара относительно национальных валют оказывали иностранные центральные банки, скупавшие у населения, частных банков и бизнес-сектора излишки долларов. Постепенно эти доллары оседали в иностранных центральных банках невостребованным бесперспективным грузом.

Европейские страны восстановили свою экономику и все больше концентрировали у себя золотые запасы. Торговый баланс США ухудшался: другие страны покупали у Америки все меньше, а продавали ей все больше, доверие к доллару как к резервной валюте упало.

Таким образом, система фиксированных обменных курсов к началу 1970-х годов изжила себя.

Президент США Ричард Никсон в августе 1971 года отменил свободный обмен долларов на золото, отказавшись от золотого стандарта, поскольку реальная покупательная способность доллара не соответствовала декларируемому золотому паритету.

А в декабре 1971 года на переговорах в Вашингтоне было принято Смитсоновское соглашение, в соответствии с которым стали допускаться определенные колебания валют («валютный коридор»). Так была разрушена система стабильных валютных курсов, и началось постепенное движение к новой валютной системе, основанной на принципе свободной конвертации валют.

Суть изменений заключалась в более либеральной политике в отношении цен на золото. Если до этого курсы валют были стабильны в силу привязки к золоту, то при новой валютной системе с ее плавающим курсом золота неизбежными стали колебания курсов обмена между валютами, котировки которых формировались на основе спроса и предложения на валютном рынке.

Так возникла относительно новая сфера деятельности – валютная торговля, когда курс обмена стал зависеть не только от золотого эквивалента валюты, но и от рыночного спроса/предложения на неё.

Довольно скоро обозначился ряд проблем, для обсуждения которых в 1975 году в Рамбуйе для общения в узком кругу собрались главы ведущих государств Запада. Это был первый саммит «Большой восьмерки», представленной тогда только шестью участниками — США, Францией, ФРГ, Великобританией, Италией и Японией. В следующем году к работе клуба присоединилась Канада, а в 1998г. – Россия.

А в январе 1976 года было проведено заседание МВФ в г.

Кингстон (Ямайка), в ходе которого принято соглашение об устройстве новой международной валютной системы, (так называемой Ямайской валютной системы), официально предоставляющей странам возможность принятия плавающего обменного курса. В итоге многие страны отказались от привязки национальных валют к доллару или золоту. С этого времени свободно плавающие курсы стали основным способом обмена валют.

Источник: http://fx-review.ru/osnovy-trejdinga/valyutnyj-rynok-forex-istoriya-vozniknoveniya.htm

Обучение Форекс и биржевой торговле в академиях Masterforex, Форекс Клуб, Academy Forex – отзывы

Форекс-трейдинг стал неотъемлемой частью современных инвестиционных портфелей и сферой интереса множества людей.

Большая их часть слепо доверяет рекламным проспектам и инвестирует средства в раскрученные компании, именитых управляющих и фонды, обещающие более 100% годовых, при том, что банковские вклады в валюте не превышают 3% годовых.

С первого взгляда все работает отлично, профессионалы торгуют на бирже, выплачивают огромные проценты, сами получают выгоду, а инвестору пора готовится к переезду на острова или покупке пентхауса в столице.

Но, разобравшись более прицельно в данном вопросе оказывается, что управляющий не несет никаких обязательств перед инвестором, а любые ошибки и проблемы, приведшие к потере инвестиций или закрытию компании вообще являются причиной рискованности форекса как такового. Ярким примером такого проекта стал крах проекта MMCIS, имевшего до того безукоризненную репутацию, собственного ТОП управляющего, написавшего несколько книг по трейдингу, и прибыльный сервис ПАММ инвестирования.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта слева или звоните по телефону

Это быстро и !

Как избежать проблем

Понимание базовых принципов работы рынков, в которые инвестор собирается вложить средства обязательная опция в таких инвестициях. Каждый трейдер на форекс проходит обучение в том или ином понимании данного слова.

Кто-то покупает курсы, кто-то проходит их онлайн, одни предпочитают учиться на своих ошибках в реальной торговле, другие на ошибках других. Вариантов обучения много, но как и везде есть более продуктивные, а есть менее продуктивные.

Некоторые компании заметно преуспели в вопросах обучения будущих трейдеров, создавая собственные «Forex academy», выпускающие специалистов, которые чаще других приумножают вверенные им средства.

К слову, большая часть из них продолжает работу в ДЦ или становятся частными управляющими. Разберем ТОП 3 компаний, предоставляющих качественное обучение уровня мастер-форекс.

Обучение биржевой торговле — один из ключевых шагов к успеху

Академия форекс клуб

Академия форекс клуб — этот брокер (Forex Club) первым вышел на рынок с обучающими курсами профессионального формата более 15 лет назад. Помимо активной рекламы курса на дисках и книгах на своих проектах и в интернете компания организовала семинары во всех крупных и средних городах с бездепозитными бонусами и презентациями своих курсов.

Это привело к достаточно большому наплыву новых участников рынка. Однако, без помощи преподавателя закрепить большое количество материала оказалось достаточно сложно и большая часть людей не смогла получить минимальной прибыли и была вынуждена выйти из рынка вообще.

Тогда вторым этапом стало создание полноценной академии на отдельной площадке брокера, где каждая группа помимо получения стандартного набора знаний о рынках и принципах их работы имела возможность практиковаться в реальном времени на открытых демо-счетах с преподавателем и разбирать любые ситуации непонятные участникам обучения в момент их появления.

Ценовая политика Форекс Клуба достаточно умеренная, при этом большую часть материалов можно найти в открытом доступе, но важным является то, что полученные курсы не дополнены практическими материалами и помощью преподавателя.

Как брокер, компания зарекомендовала себя надежным партнером, имеет множественные награды и признания, в особенности на Азиатском рынке.

Академия Форекс Клуб дает возможность получить обучение Форекс с нуля у профессионалов

Академия Masterforex V

Академия форекс и биржевой торговли Masterforex V не является самостоятельном брокером, однако пользуется уважением большей части серьезных ДЦ, которые имеют договоренности с сервисом обучения на открытие демо и торговых счетов, а также предоставление приветственных бонусов на особых условиях участникам обучения.

Проект разделен на общие у узконаправленные «факультеты». Прохождие обучения в первых должно быть обязательным, чтобы создать изначальное понимание предмета и не зависать при разборах более сложных направлений.

Дальнейшее обучение базируется на принципах торговли, которые ближе всего конкретному человеку и на основании его способностей к трейдингу и аналитике. Для поклонников торговли с советниками разработан собственный курс, как и для тех, кто предпочитает ручную торговлю.

Особенностью проекта является то, что помимо собственно торговли здесь обучают еще и инвестированию, а также составлению инвестиционных портфелей и привлечению в них одиночных инвесторов и групп инвесторов. В рамках обучающих программ сервис сформировал несколько портфельных счетов группами студентов академии, которые показывают весьма впечатляющие результаты.

Также на сайте компании указано, что часть выпускников смогла добиться исключения своих счетов из части брокеров, рекламируемых в РФ, что по их пониманию является доказательством того, что данные брокеры есть «кухни», выбрасывающие прибыльных игроков и всеми силами препятствующими увеличению прибыльности их счетов.

Ценовая политика компании вполне приемлемая, учитывая в какой тематике идет процесс. Здесь же представлены независимые новости мира форекс, аналитика и прогнозы для трейдеров, а также рейтинги дилинговых центров и брокеров, построенные на основе результатов работы выпускников академии.

Академия Masterforex-V является ведущим и обучающим интернет-проектом в области торговли на рынке Форекс

Академия форекса Forex Academy

Данный проект также не является самостоятельным брокером, но имеет тесные контакты с активно развивающимися ДЦ и брокерами бинарных опционов.

Самой яркой фишкой проекта считается получение реальных 100$ в качестве бездепозитного бонуса на счет одного из партнерских ДЦ после прохождения викторины из 20 вопросов по темам, преподаваемым в Академии форекса.

Отзывы о проекте различные, от максимально хвалебных до посредственных и негативных.

В большинстве своем — это переработанные под стиль компании выкладки других проектов или отдельных трейдеров с проработкой систем. Все сведено к одному курсу вебинаров и записей, упорядоченных от принципов открытия сделок, до более сложных торговых систем, в основном тех, которые активно обсуждаются в текущий период времени.

Платная часть проекта во многом пересекается с бесплатной, только поданной в качестве трансляции в реальном времени с тренером. Проект не предоставляет информацию о том, являются ли их тренеры активными трейдерами на рынке или только теоретиками без реального прибыльного опыта.

Ценовая политика достаточно высокая, каждый курс подан максимум в трех лекциях без оговорок на практические часы и тому подобное, как сделано в первом примере нашего ТОП 3. Количество спикеров на момент написания материала составляло всего два человека, которые с перерывами вели разные по направлению лекции.

Для прохождения полного курса молодого бойца в рамках данного сервиса не хватит мыслимых денег, которые человек был бы готовы выложить за обучение трейдингу без гарантий и обязательств.

Возможно, поиск ответов по конкретным тематикам или торговым стратегиям и будет успешным, но полноценное обучение с ответами на все вопросы новичка от реального тренера, а не вебинара в записи, здесь не получится.

Мысли о том, что прежде чем начинать работу на валютных рынках стоит подготовиться — очень дельные. В данном материале мы представили ТОП 3 компаний, которые сделали своей специальностью именно обучение трейдингу. Изучить конкретные предложения каждого проекта вы сможете самостоятельно, но об общих моментах напомним сжато.

Первые два представителя ставят во главу угла систематическое обучение с одной группой целого спектра вопросов от азов до углубленных уровней и оперативный разбор все проблемных и узких мест. При этом практика ведется на реальных счетах ДЦ (в первом случае) и на демо-счетах компании у различных брокеров во втором случае.

При этом для первого случая обучение проводят действующие аналитики компании, получающие все торговые стратегии и предложения из первых рук, во втором и третьем случае обучают люде не подтвердившие собственные знания успешной торговлей на рынках.

Источник: https://vashbiznesplan.ru/investicii/forex/v-kakoj-akademii-obuchatsya-torgovle.html