Лучшие стратегии от Линды Рашке

История Линды Брэддфорд Рашке может служить классическим примером того, как упорство, ежедневный труд и вера в себя творят чудеса. Рядовые трейдеры помимо биографии этого замечательного человека имеют шанс ознакомиться с ее стилем торговли, возможно, некоторые из ее идей лягут в основу новой торговой системы или натолкнут на интересную мысль.

Охарактеризовать стиль ее торговли парой слов не получится, отметить можно разве что то, что она не стремится менять ТС как перчатки, довольно активно использует индикаторы в торговле. Как признается сама Рашке основные приемы торговли остались теми же, что и в 80-х годах.

В ее стратегиях используются такие индикаторы как полосы Боллинджера, скользящие средние с разными периодами, MACD, ROC. Также она не советует трейдерам излишне полагаться наосцилляторы с фиксированными зонами перепроданности/перекупленности, по ее мнению такие алгоритмы не способны быстро реагировать на изменение ситуации на рынке.

Не стоит думать, что Рашке добилась всего и сразу. Были в ее биографии периоды неудач и весьма болезненные, чего стоит только начало карьеры, когда она сперва увеличила стартовый капитал в 2 раза (с $25000 до $50000), а затем в 1 день получила убыток в $80000. Ей пришлось добавить $30000 из собственного бюджета и это притом, что на тот момент она имела долг порядка $10000 за обучение.

Но она не сдалась, что и привело в итоге к успеху, на сегодняшний день ее благосостоянию ничто не угрожает. А для нас это повод подробнее изучить ее стиль торговли, тем более что сама Рашке не делает особой тайны из своих торговых систем. Например, книга «Биржевые секреты» представляет собой сборник интересных идей и готовых стратегий.

Психология в чистом виде – ТС 80-20

Хотя Рашке в торговле активно использует индикаторы, она никогда не заключала сделки бездумно, просто следуя их сигналам. В стратегии 80-20 индикаторы не используются вовсе, а в основу стратегии положены исследования Стива Мура, которые только подтвердили идеи Джорджа Дугласа Тэйлора.

Суть идеи состоит в том, что если рынок в один из дней закрывается около внутридневного максимума (или минимума – для падающего рынка), то на следующий день существует немалая вероятность разворота цена.

Статистика говорит, что вероятность закрытия следующей свечи выше максимума/ниже минимума равна примерно 50%. Не обязательно разворот обозначит слом тенденции, но откат возможен.

При этом цена в начале следующего дня идет в прежнем направлении и только потом происходит разворот.

Правила для работы по стратегии выглядят так (на примере длинной позиции):

- ищем на графике свечу с большим телом и короткими тенями (сигнальная свеча). Под наши требования подходит только свеча, в которой верхняя и нижняя тень не больше 20% от дневного диапазона. Свечу можно просто разделить на 5 равных частей и оценить, подходит ли она;

- для того, чтобы открыть сделку, цена в начале следующего дня должна идти в ту же сторону, что и днем ранее;

- если и это условие выполняется, то в момент, когда цена переписывает экстремум предыдущего дня нужно выставить отложенный ордер на покупку на уровне цены Close предыдущего дня. Стоп располагается за вчерашним экстремумом;

- особых ограничений по сопровождению позиции нет, можно использовать трейлинг-стоп, а можно и фиксированный тейк-профит выставить.

Если будет сделка будет тралиться, то величина трейлинг-стопа принимается в зависимости от размера сигнальной свечи, примерно вдвое меньше, чем размер свечи. Фиксированный ТР выставляется как минимум в 2-3 раза больше, чем стоп.

Описанная закономерность прослеживается на всех таймфреймах, но на крупных (от Н4) отрабатывает намного лучше. Правда и сделки в этом случае становятся уж слишком редкими.

Рашке подчеркивает, что особенно хорошотакой метод торговли работает в тех случаях, когда размер свечи сильно отличается от среднедневной волатильности, например, за последний месяц. Такой стиль торговли еще называют классикой торговли на колебаниях (подробнее с этой техникой можно ознакомиться в книге «Торговая техника Тэйлора»).

Черепаховый суп

Рашке активно пользовалась 2 ТС, которые во многом повторяли классическую методику торговли черепах. Черепахи – группа трейдеров, обязанная своим появлением спору 2 легенд трейдинга Вильяма Эркхерта и Ричарда Денниса. Деннис спор выиграл, доказав, что трейдингу можно обучить каждого, а ТС черепах отлично себя зарекомендовала.

У классической версии торговой стратегии есть пара недостатков – сделки заключаются не очень часто, при этом количественное соотношение прибыльных и убыточных сделок невыгодное.

Прибыльность стратегии обеспечивается тем, что профит по 1-й удачной сделке перекрывает убытки по всем убыточным.

С одной стороны, это хорошо, но с другой – если трейдер пропустит ту самую сделку, то годовой результат может оказаться абсолютно иным.

В стратегии Черепаховый суп мы будем пытаться поймать ложный пробой. Если взглянуть на классическую стратегию, то там трейдер пытается поймать истинный пробой, терпя убытки на ложных, мы же будем работать наоборот – зарабатывать на ложных пробоях. В сочетании с малым стопом это и даст результат.

Правила стратегии на примере покупок:

- на графике выделяется 20 свечей, отсчет начинаем вести от текущей;

- на этом участке выделяем экстремумы и строим уровни через них;

- происходит формирование нового экстремума, расстояние между ним и теми, что расположены в выделенной зоне должно составлять не менее 4 свечей;

- далее мы исходим из предположения, что пробой будет ложным, и цена вернется за уровень. Для покупок ждем пока цена пробьет сверху-вниз уровень поддержки и уйдет в этом направлении на 15-20 пунктов, сразу же размещаем buy stop чуть выше пробитой поддержки. Стоп можно поставить под новый экстремум после того, как цена вернется обратно;

- так как гарантировать то, что пробой будет ложным нельзя, то при первой же возможности сделка переводится в безубыток, желательно использовать трейлинг-стоп.

Бывают ситуации, когда на первой-второй свече после заключения сделки срабатывает стоп-лосс. В такой ситуации допускается повторно выставить отложенный ордер на том же уровне, что и первый, но вероятность отработки сигнала будет уже ниже.

Модифицированная версия ТС немного отличается от обычного черепахового супа:

- также выделяется 20 свечей считая от текущей;

- новый экстремум должен отстоять от старых как минимум на 3 свечи;

- если в обычной версии отложенный ордер выставлялся как только происходил пробой уровня, то в Tourtle soup plus One нужно дождаться закрытия свечи, на которой произошел ложный пробой. При этом цена закрытия должна быть либо чуть выше уровня (для продаж) либо ниже (для покупок);

- правила сопровождения позиции, выставления стопа – те же.

Предложенные стратегии Рашке использовала на D1, торгуя в основном акциями. На валютном рыке можно перейти на более мелкие таймфреймы, например, Н4. Как дополнительный сигнал можно использовать дивергенции на MACD, Стохастике, CCI, ложные пробои чаще всего именно так и подтверждаются.

Особенности торговой техники Тэйлора

Джордж Дуглас Тэйлор выделял на рынке дни покупок и продаж, отдельно выделялись дни коротких продаж. Если взглянуть на его тактику торговли, то логику бывает трудно заметить, например, в день продаж он мог заключать длинные позиции и наоборот в день покупок продавать. При этом для обоснования своей позиции он просто менял название дня.

Линда Рашке использовала наработки Тэйлора, но для того, чтобы не оставалось неясностей применялся индикатор Моментум Пинболл, который четко позволяет идентифицировать тип дня и предпочтительное направление торговли. Ничего сложного в нем нет, по большому счету, каждое значение индикатора представляет собой отношение значения индикатор ROC (с периодом 1) к RSI с периодом 3.

Ориентироваться при работе будем на 2 таймфрейма, на D1 будем искать сигнал, а на Н1 выполнять вход в рынок. Работать по стратегии на этом индикаторе следует так (на примере покупок):

- сперва работаем с D1, нас будет интересовать где именно находится линия индикатора на момент закрытия дневной свечи. Для того, чтобы рассматривать покупки нужно, чтобы линия в это время находилась ниже уровня 30;

- на следующий день нужно подождать пока сформируется первая часовая свеча. Ордер на покупку размещаем на 10-20 пунктов выше ее максимума (расстояние зависит от волатильности, его можно принять равным 10-15% от средней дневной волатильности за месяц), стоп размещается на таком же расстоянии, но отсчитывать его нужно уже от минимума этой свечи.

Для продаж правила обратные. Что касается сопровождения позиции, то есть несколько вариантов:

- просто переставить стоп в ноль при первой возможности и полностью закрыть сделку в конце дня, когда была открыта сделка;можно использовать трейлинг-стоп;

- если на конец дня результат не устраивает, то можно попробовать оставить сделку открытой и на следующийдень. В таком случае прибыль будем фиксировать на уровне максимума первого дня (когда была заключена сделка).

Категорически запрещено держать сделку открытой более 2 дней. Если же в первый день сработал стоп-лосс, то можно попробовать второй раз выставить отложенный ордер на том же уровне, статистика говорит, что если он сработает, то вероятность получения прибыли высока.

Momentum Pinball v 2.0

В описанной выше ТС использовались настройки индикатора MomPinball 1 и 3 (ROC 1 и RSI 3), Рашке в своей практике использовала и другой вариант настроек, ROC – 2, RSI – 3. На первый взгляд изменение небольшое, но картина меняется кардинально.

Если взглянуть на график, то видно, что даже если входить в рынок просто на основании изменения направления, то прибыльных сделок будет больше, чем убыточных.

Но такой метод торговли нельзя порекомендовать к использованию из-за малой надежности сигнала. Сама Линда использовала его скорее для общего анализа рынка, т.е.

если на графике сменилось направлении линии индикатора на восходящее, то предпочтение в этот день стоит отдавать покупкам, но вот саму точку входа стоит поискать по другой ТС.

Моментум Пинболл с новыми настройками особенно плохо ведет себя в 2 случаях:

- во время штиля (или на плоском рынке как это называла Рашке). В этом время линия напоминает пилу, смена направления происходит едва ли не на каждой свече;

- во время сильного тренда, это другая крайность, есть риск нарваться на небольшую коррекцию и получить убыток.

Что касается того, как отличить штиль от тренда, то можно использовать любой подходящий индикатор. Например, ADX, если его значение снижается до уровня ниже 16, обращать внимание на показания MomPinball 2.0 не стоит. Если ADX начинает резко расти, то к его сигналам также стоит отнестись с настороженностью.

Святой Грааль

Сразу нужно предупредить – название шуточное, такое имя ТС заслужила благодаря своей простоте. Эта стратегия предполагает торговлю на входе в направлении тренда после завершения коррекции, а для работы понадобится всего лишь 2 индикатора (ADX с периодом 14 и EMA с периодом 20). При выборе таймфрейма особых ограничений нет, можно и на Н1, и на D1 торговать.

Правила работы по стратегии следующие (на примере покупки):

- на начало сильного тренда будет указывать пересечение индикатором ADX уровня 30. В случае с восходящим трендом к этому времени цена уже будет находиться над уровнем ЕМА;

- теперь просто ждем отката, исходим из предположения, что скользящая средняя выступит в роли поддержки и цена от нее отобьется;

- как только свеча коснется ЕМА тут же выставляется отложенный ордер на покупку на уровне цены High этой же или предыдущей свечи;

- стоп выставляется только после того, как отложенный ордерсработал. Stop-loss следует расположить под новым минимумом;

- минимальная цель при покупках – перепись недавнего максимума.

Если все же сработал стоп, то можно попробовать войти в рынок еще раз с того же уровня и опять отложенным ордером. В процессе коррекции ADX может уйти под уровень 30, поэтому перед тем как брать в работу следующую коррекционную волну, нужно дождаться пока ADX опять не пересечет отметку 30 снизу-вверх.

Торговая система «Анти»

Основная идея этой ТС схожа с предыдущей, торговать также будет в направлении старшего тренда после завершения отката. Вся соль стратегии заключается в том, как именно Рашке предлагает определять этот момент – для этого понадобится всего лишь один индикатор. Причем использоваться будет Стохастик, а это не самый распространенный способ идентифицировать возобновление тренда.

Параметры Стохастика 7, 10, 3, а наличие/отсутствие и направление тренда будет определяться визуально по положению медленной линии осциллятора. Быстрая линия будет указывать на завершение коррекции, а вход в рынок будет совершаться после того, как обе лини станут двигаться в одном направлении. Работать по стратегии нужно в таком порядке:

- определяем есть ли на рынке тренд в данный момент. Если тренд есть, то медленная линия осциллятора имеет видимый наклон;

- дожидаемся момента, когда быстрая линия начинает двигаться в обратную сторону и приближается к медленной, а возможно и пересекает ее;

- далее ждем, пока цена не начнет разворачиваться в сторону тренда. Из-за этого быстрая линия Стохастика образует «крюк», входить в рынок можно как в начале формирования крюка (более рискованный метод), так и уже после того как он сформировался и обе линии стали двигаться в одном направлении;

- стоп ставится за экстремумом свечи, на которой был вход в рынок либо за экстремумом всего коррекционного движения.

Торговать по такой методике можно практически на любом таймфрейме. Если коррекция происходит слишком резко (1-2 свечами), то ценность такого сигнала невысока. Идеальный вариант – откат, который формируется хотя бы 3-5 свечами, а то и больше.

Модель ID/NR4

Рашке подчеркивает, что торговать нужно уметь не только когда на рынке есть хорошие колебания (то есть с волатильностью нет проблем), но и во время затишья уметь подготовиться и поймать потом хорошее движение цены. Рынок часто ведет себя как живой организм и берет паузу перед хорошим рывком, накапливая силы, модель ID/NR4 позволяет идентифицировать эту ситуацию и по полной использовать трендовый день.

Правила всего 2:

- дневной диапазон текущей свечи должен быть меньше, чем у 3 свечей до этого;

- ее High и Low не должны выходитьза пределы High и Low предыдущей свечи.

Сложившаяся ситуация напоминает сжавшуюся до упора пружину, которая в любой момент может выстрелить. Причем трендовый день, который следует за такой моделью отличается практически безоткатным движением.

Так как в момент формирования модели ID/NR4 мы не знаем, в каком направлении пойдет цена (и даже предполагать не можем), то отложенные ордера выставляются в обоих направлениях. Отложенные ордера ставим над High (покупка) и под Low (продажа).

Как правило, сделка закрывается с прибылью сразу. Если же, например, покупки закрылись по стоп-лоссу, то есть смысл выставить еще один отложенный ордер на продажу чуть ниже свечи ID/NR4. За счет переворота удастся отбить часть потерь.

Сделка держится максимум 2 суток, потом закрывается вручную. Практика показывает, что если модель сформировалась хорошая, то цена сразу и на большое расстояние уходит в прибыльную зону.

Подведение итогов

Линда Рашке – отличный пример для подражания и лишнее доказательство того, что на рынке важна не только торговая система, но и железобетонная дисциплина и вера в свои силы. Только комбинация этих факторов может принести успех.

Что касается торговых приемов, которые Линда использует в своей практике, то особой сложностью они не отличаются, но в этом и заключается их прелесть.

Вникнуть в суть большинства ее торговых систем можно буквально за пару минут, причем сделать это может и новичков на валютном рынке.

И хотя в рамках одной статьи удалось рассмотреть лишь несколько из ее торговых приемов, информация будет полезной не только для новичка, но и для трейдера с опытом. Источник: Dewinforex

Социальные кнопки для Joomla

Источник: http://www.dewinforex.com/ru/torgovye-strategii/luchshie-strategii-ot-lindy-rashke.html

Линда Рашке: женщина-трейдер

Линда Рашке родилась в 1956 году в семье финансового спекулянта. Она была старшей дочерью из четырех детей. Еще в детстве, отец давал ей графики с акциями и она листала их, в поиске знакомых фигур. Уже тогда у Линды появился интерес к финансовым рынкам.

Но торговать впервые она попробовала когда училась в колледже, на средства анонимного инвестора, который устроил анонимный траст и Рашке, вместе с четырьмя другими студентами работали на одном счете.

После окончания колледжа, Линда Рашке решила попробовать себя в роли брокера, разослала резюме в различные компании, но везде получила отказ из-за отсутствия опыта работы на аналогичной должности. Поэтому девушке пришлось устроиться финансовым аналитиком в фирму торгующей бумагой.

К счастью Линды Рашке, ее новое место работы находилось всего в двух кварталах от Тихоокеанской фондовой биржи. Помимо того, последняя открывалась в 7:30, тогда как на работу ей нужно было в 8:30.

Поэтому, каждое утро, по одному часу она проводила в зале биржи, просто наблюдая за всем происходящим там.

Время от времени, она донимала работающих на бирже трейдеров и те отвечали на ее вопросы, по мере возможности. Пока в один прекрасный день, один из трейдеров, видя такую заинтересованность Линды, решил ее обучить рыночным азам.

Девушка обладала удивительным свойством схватывать все буквально на лету, ее учителю это понравилось, так что он решил выделить ей капитал для торговли в размере 25 000 долларов (на то время это был минимальный размер депозита). Таким образом, в 1981 году, Линда Рашке начала профессионально заниматься трейдингом, работая из операционного зала биржи.

В первое время она торговала опционами и на протяжении трех месяцев у нее это хорошо получалось. Линда сумела увеличить стартовый капитал в два раза, до 50 000 долларов.

Но дальше удача от нее отвернулась и на продаже непокрытых колл опционов она потеряла 80 000 долларов.

Недостающие 30 000 Рашке сумела покрыть из собственного кармана, даже несмотря на то, что имела долг за учебу в колледже в размере 10 000$.

Тем не менее, описанные выше события не помешали Линде Рашке найти нового инвестора и продолжить заниматься трейдингом.

В 1986 году с девушкой произошел несчастный случай – во время прогулке на лошади она получила вывих плеча и перелом нескольких ребер. Это происшествие вынудило ее перебраться с зала биржи в домашний офис.

После того как Линда Рашке ушла из биржевого зала, в течении 45 недель она торговала более чем успешно, руководствуясь исключительно простым показом котировок, который был распространен в 1980-ых. Но позже она получила свое первое программное обеспечение и в течении 3-х месяцев потеряла деньги.

Впрочем, эта история не является чем-то из ряда вон, многие великие трейдеры за свою жизнь по несколько раз теряли целые состояния. Главное их отличие от трейдеров-неудачников заключается в том, что после каждого крупного проигрыша они сумели встать на ноги.

Линда Рашке в этом плане не является исключением.

За все время, что Линда Рашке занимается трейдингом, ее торговля претерпела немало изменений, но все они носили поверхностный характер, торговая стратегия в своей основе оставалась неизменной. Так, некоторые их осцилляторов, которые она использует на текущий момент, применялись ею и 20 лет тому назад.

Подход Линды Рашке к трейдингу

Подход Линды Рашке мало отличается от подхода любого другого успешного трейдера – она разрабатывает определенный набор правил для входа, выхода из рынка и выставления стоп-лосса. В ее офисе, полным-полно записных книжек, заполненных статистическими данными для различных тенденций на рынке. Эти данные помогают ей принимать торговые решения в каждой конкретной ситуации.

К примеру, рассмотрим дневной бар индекса S&P, который закрылся выше 20% своего диапазона. Согласно записям Линды Рашке, это говорит о 75% вероятности, что следующий бар будет торговаться выше максимума предыдущего бара. Но в тоже время, существует всего 50% вероятность, что он закроется выше него.

Многие из записных книжек Линды Рашке содержат исключительно записи о рыночной активности. Эти записи она делает вручную, в течении нескольких часов, в ходе анализа рынка после закрытия. Как утверждает Рашке, они помогают ей запомнить важные моменты.

Список индикаторов и торговые приемы, что использует Линда Рашке

Осциллятор 3-10, который применяется Линдой Рашке еще с 1981 года. Он состоит из двух линий, одна и которых представляет собой разницу между трехдневной скользящей средней и 10 дневной скользящей средней.

Вторая линия, это 16 дневная скользящая средняя от первой линии.

В терминале MetaTrader 4 для этих целей подойдет индикатор MACD, только в нем нужно будет поменять скользящие средние с экспоненциальных на простые и выставить параметры 3, 10 и 16.

Индикатор ADX 14-периодный. Используется для измерения силы тренда.

Каналы Кельтнера (полосы Боллинджера), которые являют собой линии, размещенные на 2,5 среднего истинного диапазона с обеих сторон 20-периодной экспоненциальной скользящей средней.

Индикатор ROC 2-периодный используется на дневных графиках.

Помимо того, применяется 10-периодная простая скользящая средняя от рыночных повышений минус снижения, а также 5-периодная SMA от отношения спроса-предложения.

Линда Рашке не рекомендует использовать при анализе рынков осцилляторы, что имеют фиксированную шкалу (зоны перекупленности/перепроданности). К последним относятся такие инструменты как Stochastic или индикатор RSI. Лучше применять динамические осцилляторы, которые могут принимать абсолютно любые значения, например MACD.

Если вдруг случилось так, что Рашке пропустила начало трендового движения, она не вскакивает в уходящий поезд, как это делают некоторые трейдеры. Она предпочитает дождаться, когда начнется коррекция и только тогда входит в рынок, в направлении тренда.

В основе торговой стратегии Линды Рашке лежит прорыв канала, причем сделка не заключается сразу после выхода из диапазона, а только после того, как появляются дополнительные подтверждения от динамических осцилляторов.

Книги Линды Рашке

Биржевые секреты

Следующие статьи:

Предыдущие статьи:

Источник: http://Forex-traider.ru/velikie-trejdery/270-velikie-trejdery/1595-linda-rashke-zhenschina-trejder

Мнение о книге Лоренса Коннорса и Линды Рашке “Биржевые секреты. Высокоэффективные стратегии краткосрочной торговли”

| Трудно вообразить, что маленький спекулянт мог бы иметь много шансов, когда повышенное внимание уделяется глобальным управляющим капиталом, а фонды, похоже, доминируют над рыночной ареной. Стала ли торговля функцией компьютерной техники? Изменились ли рынки за последнее десятилетие? Скачать книгу (pdf, 2.3 Mb) |

Правда в том, что несколько торговых уловок и немного здравого смысла дадут вам больше пользы, чем все книги по техническому анализу, вместе взятые.

Книга Лоренса Коннорса и Линды Рашке “Биржевые секреты. Высокоэффективные стратегии краткосрочной торговли” написана для активного трейдера. Это компиляция стратегий, с которыми авторы торговали в течение последних 15 лет. Стратегии концептуально просты и легко могут быть восприняты каждым. Эта книга не по техническому анализу.

Это руководство по конкретным схемам, выводящих вас на рынок только на ограниченное время. Считайте их коллекцией «хирургически точных ударов», предлагаемых в сочетании с отличной методологией управления каждым из них!

Каждая модель идентифицирует определенное состояние рынка. Торговля, как известно, должна вестись на основании только наиболее распознаваемых и надежных моделей. Большинство схем можно использовать для торговли на любом рынке и в любой структуре времени. Это руководство научит вас всему о торговле на колебаниях (swing trading).

Торговля на колебаниях— это отслеживание рынка для определения уровней поддержки и сопротивления и активной торговли в этих диапазонах. Чтобы минимизировать риск, чуть ниже поддержки или выше сопротивления ставятся стопы. Вы научитесь узнавать лучшие схемы на этих уровнях и фиксировать прибыль в процессе осуществления сделок.

Чтобы извлечь максимум из торговли по этим схемам, вам следует учитывать следующие важные моменты:

- Новую концепцию или стратегию важно сначала оценить на бумаге. Только увидев модель много раз, сможете вы чувствовать себя с ней по-настоящему комфортно. Вы должны верить в ее способность повторяться. Не удивляйтесь, если начнете по-настоящему возбуждаться, когда увидите, как начинают образовываться модели.

- Если модель кажется вам бессмысленной, не используйте ее для торговли. Если вы не верите в нее на 100 процентов, вы не сможете преодолевать проигрышные полосы.

- Все, что вам нужно, чтобы зарабатывать на жизнь, — это одна модель! Научитесь сначала специализироваться, чтобы делать хорошо что-то одно. Трейдеры могут зарабатывать на жизнь, торгуя по любой из моделей, представленных в этой книге.

- После прочтения этой книги у вас появится повышенная способность «слышать рынок». Даже если та или иная глава покажется не удовлетворяющей вашему личному стилю торговли, она должна, по крайней мере, усилить ваше понимание динамики рынка и поведения цен в критических точках.

- Первоначальные стоп-ордера обязательны! Каждая стратегия данной книги будет требовать от вас выставления защитного стопа после открытия позиции. Стопы необходимы для вашей защиты, если все пойдет не так. Все, что требуется, чтобы свести на нет положительные результаты предыдущих 20 сделок, это один раз в плохой сделке расслабиться или пережить «синдром застывшего кролика». Размещение первоначальных защитных стопов должно cтать обязательной привычкой. Как вы увидите, в большинстве примеров, если не во всех, ваши стопы подвергнут риску лишь небольшую сумму денег.

Модели в этом руководстве организованы вокруг трех различных концепций торговли на колебаниях. В соответствии с ними (колебаниями) формируются уровни поддержки и сопротивления. Это пробы (tests), восстановления (retracements) и кульминационные развороты (climax reversals).

Источник: http://wellforex.ru/publ/forvard_testy/stati/mnenie_o_knige_lorensa_konnorsa_i_lindy_rashke_quot_birzhevye_sekrety_vysokoehffektivnye_strategii_kratkosrochnoj_torgovli_quot/1-1-0-294

История успеха Линды Рашке – женщины, разбогатевшей на трейдинге!

Принято считать, что мужчины-финансисты гораздо успешнее женщин – руководящие должности в этой сфере чаще всего достаются сильному полу. Но есть представительницы прекрасной половины человечества, которые способны заработать на онлайн трейдинге больше! Среди них Линда Рашке – легенда трейдинга.

Линда Рашке была простой американской девушкой, и звездой в мужском бизнесе она стала без чьей-либо помощи. Ее карьера началась в 1981 году, и сейчас Линда – глава известной компании LBRGroup, автор книги «Биржевые секреты», успешная женщина, ставшая примером для подражания! Добившись всего, Линда делится своими секретами и рассказывает о преодолении преград.

Свое призвание маленькая Линда почувствовала еще в детстве. Ее отец увлекался торговлей на финансовых рынках, и она часто помогала ему искать фигуры на графиках.

Позже, когда Линда Рашке поступила в колледж Occidental, она дополнительно обучилась основам работы брокера.

С первым серьезным препятствием девушка столкнулась, когда стала искать работу в Сан-Франциско по специальности – никто не хотел принимать всерьез молодую выпускницу.

Поэтому она стала простым финансовым аналитиком в Crown Zellerbach – компании, торгующей бумагой.

В дальнейшем, благодаря упорству, Линду Рашке заметили трейдеры из Тихоокеанской фондовой биржи, куда она заходила каждый день.

Пообщавшись с ними, девушка поняла, что не обязательно быть опытным специалистом. Когда она начала торговать, один из инвесторов и предоставил ей стартовый капитал $25 000.

Одаренная Линда сразу увеличила состояние в несколько раз, но внезапно потеряла все деньги, $ 80 000! Это было серьезное испытание – она начала с нуля. После этого случая Линда Рашке не рискует. 70% – о такой прибыли говорит трейдер, когда у нее спрашивают о доходе.

Вторым препятствием на пути Линды стала серьезная травма, полученная в результате падения с лошади. Линда Рашке временно не могла ходить на биржу, но предприимчивая девушка нашла выход, и открыла фирму прямо у себя дома!

Позже, когда этот проект успешно разросся, она набрала талантливых сотрудников и заработала целое состояние. Сегодня фирма Линды Рашке процветает, а сама женщина-трейдер занимается любимым делом уже более 30 лет и не собирается останавливаться на достигнутом.

А вы хотите пойти по стопам Линды Рашке? Стремитесь достичь успеха? Удача благоволит смелым и уверенным! Рекомендация Линды – надежная стартовая площадка. Откройте счет в брокерской компании FBS и начните зарабатывать свой капитал!

Источник: https://pro-ts.ru/blogi/1242-istoriya-uspekha-lindy-rashke-zhenshchiny-razbogatevshej-na-trejdinge

Знаменитые трейдеры – Линда Рашке | Записки трейдера

В прошлой статье я рассказывал об исследовании, которое проводила Линда Рашке среди трейдеров. Но, кто такая Линда упомянул вскользь. Я подумал, что неплохо было бы организовать цикл статей, которые будут рассказывать о знаменитых трейдерах. Начну как раз с Линды Рашке.

Впервые я повстречал ее имя в знаменитой книге Джека Швагера «Новые рыночные волшебники», отличная книга и всем рекомендую ее почитать. Позднее я наткнулся на ее сайт, там она рассказывала, как торгует фьючерсы, но обо всем по порядку.

Линда впитала любовь к финансовым рынкам, как говорят «с молоком матери». Ее отец занимался торговлей акциями, и Линда с детства рассматривала графики с ценами. Отец также по ходу рассказывал ей о ценовых паттернах и фигурах технического анализа.

Когда Линда выросла, она уже не сомневалась, кем хочет стать в жизни. Еще будучи в колледже она принимала участие в интересном эксперименте. Был создан анонимный фонд, и Линда вместе с другими студентами пробовала себя в качестве биржевого трейдера.

Естественно, что после окончания колледжа Линда захотела стать полноценным, профессиональным трейдером. Своих сбережений у нее не было, поэтому она отправила резюме в различные компании, которые занимались торговлей на финансовых рынках.

Но из-за отсутствия опыта Линда так и не смогла найти себе работу в качестве трейдера. Она устроилась в компанию, которая занималась реализацией бумаги, но выбрала такое место работы, которое находилось рядом с фондовой биржей.

Линда не отказалась от своей мечты, каждый день перед работой и во время обеденного перерыва она проводила время на бирже. Поначалу она не торговала, а только наблюдала. Но, вскоре ее заметили и один из профессиональных трейдеров взялся ее обучать.

Так Линда стала профессиональным трейдером на «полу», то есть в здании самой биржи. Одной из тех, которых так любят показывать в фильмах, когда они все кричат и машут руками.

Не все складывалось гладко в ее карьере. Первоначальный капитал, который ей доверили, составлял 25 000$, она смогла увеличить его за несколько месяцев в два раза до 50 000$. Затем сделала 80 000$ и все потеряла.

Ей пришлось покрывать все из собственных средств. Где она взяла деньги не уточняется, но я думаю, родственники помогли.

После такого фиаско не многие нашли бы в себе силы вернуться в трейдинг однако, Линда не из слабых.

Но, на этом ее испытаниz не закончились. Линда с детства любила лошадей и во время прогулки на лошади она упала. Линда получила очень серьезную травму спины и не могла выходить из дома.

Немного отлежавшись, Линда принимает решение торговать из дома. Она организовывает офис и получает одно из первых программных обеспечений для электронной торговли на финансовых рынках.

Не забываете, что речь идет о 1986 году.

Линда смогла стать профессиональным трейдеров несмотря ни на что. Сейчас она управляет собственных фондом, на нее работают несколько десятков человек.

Она по-прежнему держит офис у себя дома, что считает очень удобным. Линда организовала не только свой собственный фонд, но и собственную компанию LBRGroup.

Она постоянно дает интервью, помогает и консультирует трейдеров, обучает, пишет статьи.

В чем секрет успеха Линды Рашке? Как вы уже поняли, это трудолюбие и умение не сдаваться. Все профессиональные трейдеры в начале своей карьеры проходят этап проб и ошибок. Если вы сдались, значит вы проиграли.

Конечно, не стоит рассчитывать на успех, если вы не готовы вкалывать по 12 часов в сутки. Финансовые рынки не прощают поверхностного отношения.

Нужно иметь стратегию, делать домашнее задание и рано или поздно успех придет.

Источник: http://fxnotes.ru/znamenityie-treyderyi-linda-rashke/

Интервью с трейдером: Линда Брэдфорд Рашке 2

Вы можете удалить трейдера из биржевого зала, но вы не можете заставить его забыть привычки биржевого зала. Актуальный пример – Линда Рашке, которая в настоящее время торгует из своего офиса, начинала как трейдер в биржевом зале на Тихоокеанской Фондовой бирже в 1981г. и затем на Фондовой бирже Филадельфии.

Хотя уже прошло 17 лет, с тех пор как она перестала торговать в зале, Линда говорит, что рыночные принципы и методы анализа, которые она разрабатывала в то время, остаются составной частью ее торговли и сегодня.

На самом деле, некоторые из инструментов, которые она использует сегодня, вроде осциллятора “3-10” (см.

полный список индикаторов ниже), являются по существу теми же самыми, которые она взяла от своего первого наставника более 20 лет назад.

Линда говорит, что торговля “на более высоком уровне” потребовала небольшой корректировки, хотя первона чально все шло достаточно хорошо.

Полагаясь исключительно на “Quotron” (простой показ ценовых котировок, который был распространен в 1980-ых), она успешно торговала в течении 45 недель, частично из-за того, что технология способствовала использованию ее навыков чтения данных, которые она приобрела в биржевом зале.

Но когда она получила свое первое программное обеспечение для графического анализа в 1987г., она потеряла деньги в течение трех месяцев.

“Это было безумием в некотором смысле”, говорит она. “Это походило на теннисного игрока, который всегда играл на глине и перешел на траву”.

Неудачи и проблемы обычно не украшают истории трейдеров, но Линда Рашке довольно откровенна относительно прошлых оплошностей и фактов неудачных сделок, включая тот факт, что она обанкротилась еще раньше в бытность своей торговли в биржевом зале и даже сегодня не всегда бьет точно в цель. Как и многие трейдеры с опытом торговли в биржевом зале, она сосредотачивается на последовательности – меньших сделках с высокой вероятностью.

“Мне потребовалось 11 лет, чтобы сделать большой путь”, говорит она. “Это было в начало 90-ых, на соевых контрактах – краткосрочная сделка, которая стала большой.

Была бычья дивергенция на осцилляторе 3-10. Я купила по 4.80 $, ожидая движение к 5 $.

Это был год наводнения на реке Миссиссипи, и я закончила держать позицию еще с двумя дополнительными пунктами (движение в 10.000 $ на контракт)”.

Часть из того, о чем говорит Линда и пробует на своем торговом месте – это реализм в отношении отдельных сделок, так же как торговли в целом – приведенный выше пример является скорей исключением, чем правилом и ошибки случаются с каждым.

“Я всегда стараюсь видеть свои ошибки”, говорит Линда. “Люди должны знать, что такие вещи случаются с каждым”.

Линда Рашке придерживается практического подхода к торговле. Она указывает, что много потенциальных трейдеров оставляют свою работу, когда впервые пытаются торговать профессионально, и напряжении при попытке делать деньги на торговле может быть очень изнурительным.

“Это походит на учебу в колледже”, говорит она. “Вы все еще должны платить по счетам, когда идете учиться – вы работаете по вечерам в баре или где-то еще. Очень трудно торговать, когда вы беспокоитесь о том, как будете платить по счетам”.

Записи и числа

Мы перед этим виделись с Линдой Рашке в ноябре 2003г. Когда мы встретили ее снова в начале января 2004г., она только что закончила модернизацию многих из ее тестирований и исследований, которые поддерживают ее торговлю.

Она говорит, что не разрабатывает или тестирует полноценную систему торговли, как большинство людей себе ее представляет – определенные наборы правил для входа, выхода и размещения стоп-ордеров.

Груды записных книжек в ее офисе, заполненные статистическими моделями и рыночными тенденциями, больше похожими на указатели, которые она использует, чтобы принимать торговые решения в определенное время.

“Вещи, которые я в основном проверяю, включают основной “подсчет” или моделирование рыночного тренда”, говорит Линда. “Давайте возьмем, например, дневной бар S&P, который закрылся выше 20% своего диапазона.

Существует вероятность приблизительно на 75%, что следующий бар будет торговаться выше максимума этого бара, но есть только 50%-ая вероятность, что он закроется выше него.

Другими словами, модель предсказывает, что рынок должен торговаться выше максимума последнего дня, но она не имеет никакой прогнозной ценности относительно закрытия. Это было бы базовой моделью или тенденцией.

“В терминах реальной торговли, модель подобно этой может влиять на ситуацию несколькими способами”, продолжает она.

“Сначала, она может склонить меня к тому, чтобы удерживать существующие длинные позиции накануне вечером из-за 75%-го ожидания последующего повышения на следующий день.

Или, если рынок открывается на следующий день возле или немного ниже предыдущего закрытия, вы могли бы играть в направлении предыдущего максимума – еще раз, потому что вы знаете о 75%-ой вероятности движения выше этого максимума”.

Многие из ее записных книжек содержат записи рыночной активности, которую она регистрирует вручную, главным образом в течение нескольких часов анализа, выполняемого после закрытия каждого дня. Линда считает, что запись лучше помогает ей запомнить важные моменты.

“Вы всегда будете видеть вещи более ясно, когда рынки закрыты”, говорит она. “Вы в этот момент более объективны. Я являюсь большим сторонником ведения рабочих журналов – регистрируйте свои сделки. Ведите свою торговлю, как вы вели бы любой другой бизнес”.

“Чаша святого Грааля”

Хотя она торгует по собственному усмотрению, Линда Рашке непреклонна относительно необходимости иметь статистику и стратегии, чтобы понять рынки и сосредоточиться на своей торговле. Например, она говорит, что ее “внутреннее чувство” относительно направления прорыва консолидации оставляет желать лучшего.

“Я ошибаюсь в 90% случаев”, говорит она, смеясь. “Используйте меня как контр-трендовый индикатор – я только знаю, является ли ADX низким (индикатор, который измеряет силу тренда), я готова быть неправой, если я пробую предположить”.

Линда Рашке действительно активно следит за многочисленными торговыми стратегиями, включая технику торговли на откатах названную “Чашей святого Грааля”.

Стратегия предназначена, чтобы поймать коррекции на рынках, которые показали наличие увеличенного импульса, с индексом среднего направления движения (ADX) и 20-дневной экспоненциальной Скользящей средней (EMA), обеспечивающими торговые установки. (см. полный список индикаторов ниже).

Линда Рашке описывает пример на 30-минутном графике S&P, показанный на рисунке 1.

“Рынок имел долгий период консолидации – то, что я называю боковой линией, которая является основой классического технического анализа – в первые две недели декабря”, говорит она. “Рынок прорвался вверх и показал новые максимумы.

18 и 19 декабря ADX подскочил вверх и осциллятор 3-10 подал сигнал о новых максимумах импульса. Таким образом, были все признаки увеличения импульса.

“Когда это происходит, я хочу покупать на восстановлении”, продолжает она. “На 30-минутном масштабе, ADX вырос выше 30, так что мы будем покупать на первом восстановлении к 20-периодной EMA и искать возможности для выхода на толчке к новым максимумам”.

Установка может формироваться на различных временных масштабах. В данном случае был наиболее уместен указанный вариант.

“Когда рынок прорывается из торгового диапазона и делает новые максимумы импульса, есть последовательность событий, которая обычно выполняется”, объясняет она.

“Цена сначала отступает к 20-периодной EMA на 15-минутном графике, даже на пятиминутном графике, затем то же самое восстановление произойдет на 30-минутном графике, потом на 60-минутном графике и после этого на 120-минутном временном масштабе. К этому времени вы должны искать вершину”.

“Это развивается в хорошую последовательность”, продолжает Линда. “Поскольку рынок продолжал создавать новый импульс вверх, возникла другая установка на покупку, произошедшая на часовом графике 23 декабря, а затем другая, сформированная на 120-минутном графике 2 января”.

“Но каждому восстановлению должно предшествовать значение ADX с 14 барами, выше 30 на данном временном масштабе”, объясняет она. “Лучшие установки будут подтверждаться другими факторами, вроде осциллятора 3-10, делающим новые максимумы”.

Линда Рашке также смотрит на осциллятор 3-10, чтобы увидеть, когда движение начинает терять силу.

“Также, вы будете часто находить 120-минутные медвежьи дивергенции (когда цена продвигается вверх, а осциллятор 3-10 перемещаются вниз) в конце ценовых подъемов”, говорит она. “Это соответствует окончанию колебания вверх или вниз на дневном временном масштабе”.

Список индикаторов

Вот приводится список индикаторов, которые Линда Рашке наиболее часто использует в своей торговле и анализе:

1. Осциллятор 3-10. “Осциллятор 3-10 я использую с 1981г.”, говорит она. “Это разница между трехдневной простой Скользящей средней и 10-дневной простой Скользящей средней.

Плюс, есть вторая линия, которая является 16-периодной простой Скользящим средней от линии 3-10.

На графике, я обычно использую MACD, изменяя параметры Скользящих средних с экспоненциальных на простые и длины Скользящих средних в 3, 10 и 16”.

2. 14-периодный ADX. Этот индикатор используется, чтобы измерить силу тренда.

3. Каналы Кельтнера, которые являются торговыми полосами, состоящими из линий, размещенными на 2.5 среднего истинного диапазона с обеих сторон от 20-периодной экспоненциальной Скользящей средней.

4. 2-периодный индикатор ROC на дневных графиках.

5. Широта закрытия: 10-периодная SMA от биржевых повышений минус снижения.

6. Отношение спроса к предложению. Линда Рашке использует пятипериодную простую Скользящую среднюю от отношения спроса-предложения. Это обычно индикатор TRIN.

Forex Magazine

по материалам www.activetradermag.com

Источник: https://www.ForexTimes.ru/foreks-stati/intervyu-s-trejderom-linda-bredford-rashke-2

Торговая стратегия Линды Рашке

Если долго наблюдать за графиками движения валютных пар, то можно заметить различные закономерности поведения цены, повторяющиеся с определенной периодичностью.

Трейдер-профессионал всегда старается применить их в торговле. Стратегии Линды Рашке основаны на таких наблюдениях.

Свое название стратегия получила из соотношения размера тела и теней сигнальной свечи.

Эту стратегию Линды Рашке также называют иногда стратегией ложного пробоя.

Стратегия Линды Рашке 80-20 подразумевает контр-трендовую торговлю после расширения диапазона. Статистически доказано, что расширение диапазона частенько является кульминацией локального движения. После чего цена с высокой степенью вероятности разворачивается.

Это не обязательно будет слом тенденции, возможна и глубокая коррекция. Но уверенно можно рассчитывать на откат в размере как минимум пятидесяти процентов движения.

При этом в большинстве случаев такой разворот происходит после движения цены на следующий день некоторое время в направлении движения предыдущего дня.

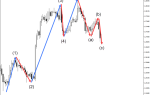

Рис.1. Иллюстрация к стратегии Линды Рашке 80-20 или ложный пробой.

Так как в стратегии Линды Рашке 80-20 отслеживаются дневные свечи аномально высокого диапазона, обновляющие дневной экстремум и являющимися сигнальными, торговля ведется на графиках таймфрейма D1. Но сигналы, генерируемые стратегией, действительны только в течение одного торгового дня.

Если сигнал не отработался в течение следующего за расширением диапазона торгового дня, пробой не является ложным. Выставленные отложенные стоповые ордера удаляют перед закрытием торгов. Если же отложенный ордер сработал, открытую сделку оставляют в рынке.

Стратегия не имеет ограничений по выбору торгуемых инструментов, она применима для торговли любыми валютными парами.

Правила стратегии Линды Рашке 80-20 очень просты:

Если по инструменту вчера сформировалась импульсная свеча аномально большого диапазона, тени которой не превышают двадцати процентов размера тела свечи, это является сигналом для работы по данной стратегии ложного пробоя. Дни, в которые формируются такие свечи, называют ударными.

Если была восходящая тенденция, и сегодня цена по инструменту выше вчерашнего максимума, то отложенный стоповый ордер на продажу устанавливается ниже вчерашнего максимума на 1 пункт, а стоп-лосс – над сегодняшним максимумом.

Если было нисходящее движение, и сегодня инструмент торгуется ниже вчерашней минимальной цены, стоповый ордер на покупку устанавливается выше вчерашнего минимума на 1 пункт, а стоп-лосс размещается под сегодняшним минимумом.

По данной стратегии Линды Рашке 80-20 можно устанавливать фиксированный тейк-профит, в расчете на 50% откат. Можно устанавливать трейлинг-стоп в размере около половины размера сигнальной свечи.

Предпочтительнее устанавливать трейлинг-стоп, так как в случае разворота тенденции прибыль существенно превысит пятидесятипроцентный диапазон свечи.

В случае, если наблюдается ложный пробой значимого уровня, используется исключительно трейлинг-стоп.

В этой стратегии Линды Рашке 80-20 есть один нюанс, на который хотелось бы обратить внимание. Если сделка открыта против тренда на старшем ТФ, логично использовать трейлинг-стоп в размере 50% сигнальной свечи или устанавливать фиксированное значение тейк-профита.

Но в случае открытия сделки по тренду целесообразнее удерживать ее до обновления ценой экстремума предыдущего дня: максимума при сделке на покупку или минимума при сделке на продажу. Если они обновляются, то стоп-лосс передвигается вслед за ценой при формировании очередной дневной свечи.

Такое сопровождение позиции в рынке позволит улучшить результат торговли по данной стратегии.

Соотношение потенциального риска к потенциальной прибыли стратегии Линды Рашке 80-20 в среднем составляет 1:6.

Правила стратегии Линды Рашке 80-20 крайне просты и понятны, но так как сигналы по данной стратегии возникают не часто, приходится мониторить все инструменты.

Торговая стратегия Линды Рашке

Если долго наблюдать за графиками движения валютных пар, то можно заметить различные закономерности поведения цены, повторяющиеся с определенной периодичностью. Трейдер-профессионал всегда старается применить их в торговле. Стратегии Линды Рашке основаны на таких наблюдениях.

Свое название стратегия получила из соотношения размера тела и теней...

Источник: http://portal.myeverest.ru/2017/11/08/strategy-linda-raschke/