Стратегия с SMA: торговля по индикатору

Скользящее среднее SMA является одним из самых популярных индикаторов на финансовых рынках.

Данная разновидность средних линий встречается во всех терминалах, которые поддерживают работу с индикаторами.

На рынке бинарных опционов существует не мало стратегий, использующих данный алгоритм, как в качестве основного индикатора, так и в роли вспомогательного инструмента (подробный обзор SMA).

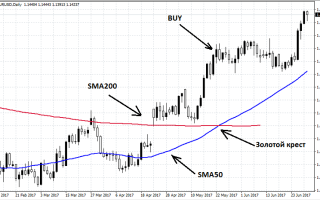

В этой статье я расскажу об одной из самых популярных торговых стратегий с индикатором SMA. Речь пойдет о заключении сделок в сторону тренда, но с применением одной очень интересной хитрости.

В первую очередь хотелось бы напомнить, что торговля в сторону текущего тренда традиционно считается более безопасной и перспективной, так как: “более вероятно продолжение тренда, чем его прекращение”.

Теперь, что касается классического варианта заключения сделок в сторону текущей тенденции. Пожалуй, самый популярный способ открытия позиций в направлении SMA это заключение сделок при пересечении рыночной ценой линии индикатора.

К сожалению, до момента формирования сигнала мы теряем значительную часть рыночного движения.

Проблема в данном случае состоит в том, что мы можем купить бинарный опцион, когда рынок уже “выдохся” и готовится к развороту. Может получиться ситуация, когда открытие позиции произойдет с роковым запазданием.Избавиться от недостатка, присущего классической торговой системе, оказалось вполне по силам для трейдеров. Был придуман другой способ использования скользящей средней, который позволил на более раннем этапе находить лучшие моменты для покупки опционов.

- Первым делом наносим SMA на ценовой график, не меняя настроек (в дальнейшем можно поработать с периодом индикатора, подстраивая его под особенного того или иного актива).

- Дожидаемся, когда перед нами появится ярко выраженная рыночная тенденция;

- Готовность к заключению сделки наступает, когда цена опускается значительно ниже линии при восходящем тренде или поднимается существенно выше SMA при нисходящей тенденции.

В данных обстоятельствах стратегия с SMA помогает приобрести бинарный опцион в очень выгодных для нас обстоятельствах. Так как вероятность продолжения тренда выше вероятности его разворота, рыночная цена, скорее всего, возобновит движение в сторону тенденции (в нашем примере – вниз).

Так мы получаем возможность работать в сторону тренда, заключая сделки во время рыночной коррекции.

Во-первых, для успешной торговли по данной системе требуется выбирать активы с относительно высокой волатильностью (рекомендую прочитать статью о волатильности), например, хорошо подойдут валютные пары EUR/USD, GBP/USD и так далее.

Во-вторых, чтобы не допускать субъективности во время оценки степени отклонения цены от линии индикатора, было придумано важное условия, помогающее максимально точно входить в рынок.

Пример для нисходящего тренда. Покупка бинарного опциона осуществляется в момент, когда цена, значительно поднявшись выше линии, начинает разворачиваться вниз (смотрите иллюстрацию).

В-третьих, использовать этот метод торговли лучше всего в европейскую и американскую сессии. Именно во время работы европейских и американских торговых площадок высока вероятность продолжительных трендовых движений цены.

Для применения данной стратегии нам из инструментов достаточно иметь лишь SMA. Найти этот индикатор можно у следующих брокеров:

- (счета от $10) – есть демо счета;

- Olymp Trade (от $10) – тоже имеются демо-счета;

- 24option (от $200).

Торговая система довольно простая, на ее освоение не уйдет много времени. Самое главное, не спешить и действовать исключительно по немногочисленным правилам стратегии.

Источник: https://www.ratingsforex.ru/Strategija-s-SMA-torgovlja-po-indikatoru/

Применяем индикатор SMA на бинарных опционах

Скользящие средние (Moving Average) являются самым популярным индикатором в трейдинге, как на рынке Форекс, так и на бинарных опционах. Им даже пользуются более маститые трейдеры, которые торгуют на реальной бирже.

Внешне всё выглядит просто. Линия показывает усреднённое движение цены за определённый период времени. Но есть некоторые детали, в которые новички не хотят вдаваться. Тем не менее, они важны. Например. Есть несколько типов мувингов:

- Индикатор SMA (Simple Moving Average);

- Экспоненциальная скользящая EMA;

- Линейная взвешенная средняя (Linear Weighted Moving Average – LWMA);

- Сглаженная (Smoothed Moving Average – SSMA).

У каждой из них есть свои особенности, которые должен знать трейдер. Сегодня же мы рассмотрим только индикатор SMA для бинарных опционов. Это стандартный мувинг, который чаще остальных применяется трейдерами.

Построение линии

Как мы уже говорили, MA – один из самых популярных индикаторов. Поэтому он есть на многих веб-платформах на сайте брокера. А если и нет, можете открыть живой график, Meta Trader или любой другой торговый терминал.

Давайте на примере MT4 разберём, как выстраивается линия мувинга.

В терминале заходим в раздел «Вставка», ищем «Индикаторы» и находим Moving Average. Перед тем как наложить индикатор SMA на график, нужно выставить оптимальные параметры.

- Период – показывает, сколько последних свечей будет учитывать индикатор для построения линии;

- Метод – здесь выбираем Simple;

- Применить к… По умолчанию стоит значение Close. Это значит, что индикатор будет учитывать цены закрытия свечи. Также можете выставить Open, High, Low и другие варианты.

Стиль выбираете самостоятельно. Делайте так, чтобы линия не терялась на графике. После того, как всё сделаете, применяете настройки.

Как определяется положение SMA

Хорошо, что вы решили стать трейдером сейчас. Лет 30 назад спекулянты сами рисовали скользящие средние. Это не совсем сложно, но мороки хватает. Сейчас всё происходит автоматически, однако, давайте рассмотрим, по какому принципу рассчитывается движение скользящей средней.

Сделаем это на примере индикатора SMA с периодом 5 и применением к цене закрытия (Close). Сделаем это на валютной паре GBPUSD.

Красными горизонтальными линиями мы отметили цену закрытия последних пяти свечей (так как период 5). У нас получись такие уровни: 1,24984, 1,24946, 1,24930, 1,24877, 1,24717. Теперь нужно сложить эти показатели.

Получилось, 6,24454. Следующий шаг – делим на 5 (вспоминаем алгебру в школе и правила нахождения среднего арифметического). Получается 1,24890.

Линия на графике находится на том же уровне (2 пункта – наша погрешность при выставлении уровня).

Зачем использовать индикатор SMA для бинарных опционов?

С вводной информацией мы познакомились. Теперь перейдём к самому главному. Давайте разберём, для чего используются мувинги трейдерами.

Определение тренда

Определять текущий тренд на рынке можно несколькими способами. Самые популярные – уровни поддержки и сопротивления и, конечно, SMA. С последним всё просто. Если линия показывает движение вверх и находится под котировками, тренд восходящий. При нисходящей тенденции линия направлена вниз, а котировки соответственно расположены под мувингом.

На скриншоте ниже мы одновременно наложили уровень поддержки и индикатор SMA с периодом 15.

Как видите, оба варианта могут одинаково эффективно определять тренд на рынке.

Определение моментума

Индикатор SMA для бинарных опционов может быть полезен для определения момента. Давайте рассмотрим, что это такое. Моментум показывает темпы изменения цены. Для этого есть одноимённый технический индикатор, но можно обойтись и скользящими средними линиями.

Зачем это нужно? Если мы будем определять только тренд, можем с опозданием заметить откат или разворот. Моментум позволяет избежать этой проблемы.

Итак, на график нужно наложить 3 индикатора SMA с периодами 50, 100 и 200.

Сильный моментум – цена показывает сильное движение – линии выстраиваются друг за другом по старшинству: 50, 100, 200. Когда начинается консолидация, расстояние между мувингами сужается и они начинают и они пересекаются между собой.

Альтернатива уровней поддержки и сопротивления

Индикатор SMA для бинарных опционов с небольшим периодом практически не отходит на расстояние от свечей на графике. Но если выставить период, который будет учитывать достаточно большое количество прошлых баров, мувингом можно заменить уровни поддержки и сопротивления.

Как видите, цена постоянно пробивает мувинг и сверху, и снизу. Поэтому надеяться на отскок в этом случае не стоит. Кстати, период на этом индикаторе – 100.

Ниже показан пример, когда скользящая средняя выступала в роли уровня поддержки на восходящем тренде. Жёлтым выделены моменты отскока.

Обратите внимание, что отбой может происходить не всегда после касания об уровень поддержки или сопротивления. Поэтому сделку нужно заключать не на 3–4 свечи, а хотя бы на 6–10. Также не стоит искать тренд на минутном таймфрейме. М15–Н1 оптимально.

Как видите, индикатор SMA для бинарных опционов не сложен в использовании. Однако на тренде он может стать отличным советником. Поэтому рекомендуем заняться более серьёзным его изучением. Сделать вы это сможете совсем скоро. В следующей статье мы расскажем о нескольких стратегиях с мувингом SMA. Возможно, вы найдёте вариант торговли, который оптимально подойдёт вам.

Источник: http://binium.ru/indikator-sma-dlya-binarnyh-optsionov/

Индикатор sma

Основная проблематика при анализе и прогнозировании любой валютной пары – это волнообразное строение рынка, которое имеет неупорядоченное и хаотичное движение в виде различных шумов.

Собственно повышенное количество шумов рынка форекс делает график не прямолинейным, как мы можем видеть в различных обучающих учебниках при разборе тех или иных фигур технического анализа, а хаотичным и непредсказуемым.

Такие зигзагообразные волны рынка не позволяют видеть ясно тенденции даже профессионалам, не говоря уж о начинающих трейдерах. Поэтому золотое правило торговли только в сторону тренда на практике реализуется крайне сложно и практически невозможно его применить без дополнительных трендовых индикаторов.

Индикатор sma – это самый популярный трендовый индикатор, который начал успешно применятся в начале 1960 годов и остается актуальным по сегодняшний день. Если расшифровать sma то мы получим Simple Moving Average, что попросту означает простое скользящее среднее.

Создатели данного инструмента подошли к анализу рынка, без каких-либо премудростей, однако подход остается эффективным даже в текущих рыночных условиях.

Так, если рынок имеет такую неоднозначную структуру с огромным количеством рыночных шумов, то для того чтобы взглянуть на рынок под другим углом нам понадобится попросту сгладить эти шумы или как это сделали разработчики вывести среднее значение цены за определенный временной промежуток.

Отсюда и вытекает крайне простая формула для построения индикатора: SMA= Сума цен закрытия за определенное количество свечей/ количество свечей. Таким образом, мы имеем простое среднее арифметическое в виде линии на графике, которая отображает среднее значение цены за определенный период.

Sma или простая скользящая средняя присутствует в любом торговом терминале без исключения, причем даже мобильные версии торговых платформу поддерживают данный индикатор.

Применение индикатора SMA на практике

Как мы уже говорили, SMA – это трендовый индикатор, основная задача которого является определение тренда. При нанесении на график данной линии первое, на что должен обратить внимание трейдер – угол наклона скользящей средней. Так, если линия направлена вверх – на рынке сформирована бычья тенденция, а если вниз – медвежья тенденция.

Далее следует особое внимание уделить местоположению цены относительно скользящей, поскольку линия может выступать в качестве поддержки на восходящем рынке или в качестве сопротивления на нисходящем и наоборот. Так если цена находится под скользящей средней и коснулась ее, но не пробила – входим в позицию на продажу.

Если цена находится над скользящей средней и прикоснулась к скользящей средней, но не пробила ее – входим в позицию на покупку. Пример смотрим ниже:

Также SMA может быть пробита ценой и давать сигнал на разворот рынка. Так, если цена пробивает линию снизу вверх и фиксируется за SMA после закрытия свечи – входим в позицию на покупку.

Если цена пробивает сверху вниз линию индикатора и фиксируется под ней – входим в позицию на продажу. Более детально смотрим ниже:

В заключение хотелось бы отметить, что как и любой трендовый индикатор SMA дает сигнал с небольшим запозданием, причем чем вы больше сгладите цену (увеличите период) тем степень запаздывания будет увеличиваться.

Источник: http://time-forex.com/indikators/indikator-sma

Торговая стратегия для начинающих на индикаторах SMA и Williams Percent Range

Торговая стратегия на индикаторах SMA и Williams Percent Range подойдет для начинающих трейдеров, так как использует всего два простых индикатора, сигналы которых просты и понятны.

К тому же работать можно на любых валютных парах и временных интервалах.

Стратегия основана на осцилляторе Williams Percent Range, который помогает нам определить начало или смену тренда, и скользящей средней, которая дает сигналы на вход в рынок.

Характеристики торговой стратегии для начинающих на индикаторах SMA и Williams Percent Range

— Платформа: MetaTrader 4.

— Валютные пары: любые.

— Таймфрейм: любой.

— Время работы: европейская и американская сессия для таймфреймов Н1 и ниже и круглосуточно для таймфреймов выше Н1.

— Брокер: Fort Financial Services, RoboForex.

Используемые индикаторы и их параметры:

— Moving Average: метод МА – Smoothed, период – 25;

— %R (Williams Percent Range): период – 200.

Оба индикатора стандартные, есть в арсенале клиентского терминала MetaTrader 4.

Правила работы по торговой стратегии для начинающих на индикаторах SMA и Williams Percent Range

Условия входа для длинной позиции:

— Индикатор Williams Percent Range выходит из зоны перепроданности и пересекает уровень -80 снизу вверх.

— Свеча открывается выше скользящей средней.

Стоп лосс устанавливаем на несколько пунктов ниже скользящей средней, она у нас выступает в качестве уровня поддержки.

Тейк профит. Здесь возможны три варианта: позицию закрываем

- Когда Williams Percent достигнет уровня перекупленности (область между уровнями -20 и 0).

- Если цена пересечет скользящую среднюю снизу вверх.

- При появлении противоположного сигнала на продажу.

Рассмотрим на примере. Валютная пара GBP/USD часовой график.

Все условия для открытия позиции на покупку соблюдены. На открытии следующей свечи открываем позицию по цене 1,4224. Стоп лосс устанавливаем на уровне 1,4165.

Если сделку закрываем по первому варианту (Williams Percent Range достигнет уровня перекупленности) по цене 1,4664, то прибыль составит 240 пунктов.

Если по второму варианту (цена пересекает скользящую среднюю снизу вверх) по цене 1,4416, то прибыль будет 192 пункта.

Условия входа для короткой позиции:

— Индикатор Williams Percent Range выходит из зоны перекупленности и пересекает уровень -20 сверху вниз.

— Свеча открывается ниже скользящей средней.

Стоп лосс устанавливаем на несколько пунктов выше скользящей средней, она у нас выступает в качестве уровня сопротивления.

Тейк профит. Здесь у нас также три варианта: позицию закрываем

- Когда Williams Percent достигнет уровня перепроданности (область между уровнями -80 и -100).

- Если цена пересечет скользящую среднюю сверху вниз.

- При появлении противоположного сигнала на покупку.

Рассмотрим на примере. Валютная пара GBP/USD часовой график.

После того, как Williams Percent Range пересекает уровень -20 сверху вниз, дожидаемся, чтобы свеча открылась ниже скользящей средней. Открываем позицию на продажу по цене 1,4384. Стоп лосс устанавливаем выше скользящей средней на уровне 1,4428.

Если сделку закрываем по первому варианту (Williams Percent Range достигнет уровня перепроданности) по цене 1,4065, то прибыль составит 319 пунктов.

Если по второму варианту (цена пересекает скользящую среднюю сверху вниз) по цене 1,4178, то прибыль будет 206 пунктов.

Торговая стратегия для начинающих на индикаторах SMA и Williams Percent Range лучше работает на старших таймфреймах (от Н1 и выше). Можно использовать в работе трейлинг стоп, чтобы не закрывать сделку раньше времени, так как при затяжных трендах индикатор Williams Percent Range может долго находиться в зоне перекупленности или перепроданности.

Источник: http://forex-total.ru/torgovye-strategii/torgovaya-strategiya-dlya-nachinayushhix-na-indikatorax-sma-i-williams-percent-range.html

Использование индикаторов в торговле. Как и зачем?

Всем привет!

В этой статье мы поговорим о таком неоднозначном инструменте анализа как индикаторы.

В интернете не умолкают споры касательно полезности их использования в торговле: кто-то считает их совсем бессмысленными, а кто-то, напротив, построил себе индикаторную стратегию и всячески старается привести контраргументы в ее пользу. Конечно же, сколько людей, столько и мнений, поэтому я сразу сделаю 2 небольших ремарки:

- Я сам в торговле использую горизонтальные уровни и ничего больше – меня все устраивает и применять что-то дополнительное я считаю излишним. Тем не менее, я нисколько не считаю торговлю от уровней единственно истинным методом, превосходящим по эффективности все остальные.

- Я искренне считаю, что в торговле необходимо найти именно то, что будет понятно и работоспособно конкретно для вас, а единственно правильного метода анализа не существует. Однако, лучше как можно быстрее отбросить то, что по своей сути не применимо к анализу цены.

Разумеется, все написанное далее является субъективной точкой зрения автора, которая, тем не менее, имеет под собой весьма существенную статистическую и логическую основу, а также базируется на довольно длительном опыте торговли.

Речь пойдет даже не столько о преимуществах и недостатках индикаторов, сколько о непонимании трейдерами принципиального момента, из-за которого эти самые индикаторы используются, так сказать, «не по назначению».

Я искренне считаю, что в торговле необходимо найти именно то, что будет понятно и работоспособно конкретно для вас, а единственно правильного метода анализа не существует. Однако, лучше как можно быстрее отбросить то, что по своей сути не применимо к анализу цены.

Статья, думаю, будет интересна тем, кто “присматривается” к индикаторам как к некоему волшебному инструменту предсказания ценовых движений. Более опытных трейдеров некоторые мысли, возможно, натолкнут на пересмотр торгового подхода и помогут перестать концентрироваться на ненужных в торговле вещах. Итак, мы начинаем.

Личный опыт

Самое первое, что сделал я после дебютного открытия терминала – это навешал просто КУЧУ абсолютно РАЗЛИЧНЫХ индикаторов на бедный EUR/USD. Ну, это смотрелось довольно ужасно =) Я смотрел и не понимал, чего я, собственно, хотел этим добиться.

Однако, уже тогда в подсознании возникло желание найти такой индикатор, который будет тем самым, «моим», не таким, как у остальных, а гораздо лучше. Чтобы он мог то, чего не могли другие индикаторы, которыми пользовались трейдеры, а именно – показывал, КУДА сейчас пойдет цена.

Я считал глупостью рассказы трейдеров о том, что они торгуют какие-то «вероятности», внутренне смеялся над тем, что у них есть стоп-лоссы и считал, что им просто лень было дойти до конца и они остановились в своем развитии, а уж я-то, конечно же, дойду и добьюсь того, чтоб я знал в каждый момент времени, куда пойдет рынок. Мы ж все чувствуем, что мы победители по жизни =).

Так вот, следующим шагом моей карьеры был подбор таких индикаторов и таких параметров к ним, чтоб я ясно видел (на истории, конечно. Где ж еще?), что этот набор ПРЕДСКАЗЫВАЕТ поведение цены. Душа у меня лежала ближе к индикаторам Bollinger Bands с параметрами 20:2 и RSI с параметрами 8 и 12.

Этап «Гуру трейдинга»

Я добавил их на график и, как и многие, наверное, до меня, – увидел чудо: цена волшебным образом отскакивала от верхней границы BB и шла к нижней, а если в момент отскока RSI был около 50%, то я вообще мог зайти «на самом разворотике».

«Ха-ха, неудачники», – подумал я. Глупые людишки-трейдеры. Вероятности они там торгуют, стоп-лоссы у них там. Вот же он, грааль-то. На поверхности же. Подошли к верхней границе, RSI ниже 50 – идем вниз. Подошли к нижней, RSI больше 50 – идем вверх.

Как еще можно проще заработать на яхту с 10$?

И я начал торговать. На истории все было божественно – за последний год при торговле на таймфрейме H1, по моим расчетам, среднемесячная прибыль составляла около 400 пунктов, и я предвкушал подтверждение статуса «гуру трейдинга». Но… Как, наверное, кто-то из вас догадался, на реале что-то пошло не так.

Нет, конечно, прибыльные сделки были, торговать мне было довольно комфортно, т.к. я понимал, где у меня вход, где стоп, где тейк. У меня была система, но я нутром чувствовал, что что-то идет не так.

Я видел, что движения на рынке поменялись – они стали «шире», и я со своей «разворотной стратегией» часто оказывался в ситуации, когда я продаю от верхней границы BB, а цена растет. Потом вроде бы откат вниз, я опять продаю, а цена снова растет… «Да что ж такое», – думал я.

Видимо, я что-то сделал не так: подобрал неверные параметры индикаторов, или может сами индикаторы плохие, раз такие дела. До возникновения самого важного вопроса в жизни трейдера мне было еще далековато.

Суть индикаторов

Собственно, давайте попробуем разобраться, что вообще нам показывают индикаторы. Возьмем один трендовый и один осциллятор. Можно не те, что в примере. Давайте разберем широко известную «скользящую среднюю» и осциллятор «stochastic».

Скользящие средние

Итак, скользящая средняя (возьмем самую простую) представляет собой просто СРЕДНЮЮ ЦЕНУ за какой-то период В ПРОШЛОМ. Например:

Помидоры позавчера – 37 р./кг Помидоры вчера – 50 р./кг

Помидоры сегодня – 42 р./кг

Теперь рассчитаем скользящую среднюю с периодом 2. Это значит, что мы смотрим среднюю цену за 2 последних (на момент измерения) периода.

SMA (позавчера и вчера) = (37+50)/2 = 43,5 р.

SMA (вчера и сегодня) = (50+42)/2=46

Следовательно, график цены помидоров со скользящей средней будет выглядеть так:

Что мы видим? Мы видим, что цена помидоров пересекла индикатор SMA (2) сверху вниз. Поднимите руку те, которые знают, что нам говорит классика тех. анализа про тренд в этой ситуации =)

Она говорит нам, что ТРЕНД СМЕНИЛСЯ, и теперь он НИСХОДЯЩИЙ, а значит НАДО продавать, т.к. цена БУДЕТ снижаться.

«Нет-нет, – скажут другие, – сейчас наоборот отличная возможность, чтобы купить. Ведь цена снизилась ниже SMA незначительно, а следовательно ТРЕНД ЕЩЕ ВОСХОДЯЩИЙ и цена ПРОДОЛЖИТ рост.

Мой вопрос к обеим группам: ОТКУДА вы знаете?? Откуда вы знаете, что сделает цена в следующий час, в следующую минуту, в следующую секунду? Вам об этом сказало пересечение двух линий на графике? Если абстрагироваться от трейдинга и вернуться к помидорам как к товару – каким образом факт, что сегодня они стоят 42 р., а вчера стоили 50 р. говорит нам о том, что будет с ценой завтра? Она снизится/повысится из-за того, что сейчас они стоят 42 р., а средняя их цена за вчера+сегодня = 46 р.? Не кажется ли вам, что что-то здесь не так?

Откуда вы знаете, что сделает цена в следующий час, в следующую минуту, в следующую секунду? Вам об этом сказало пересечение двух линий на графике?

Осцилляторы

Переходим к осцилляторам

Самый простой и популярный осциллятор – это stochastic. Если по-простому, то для его расчета сначала берется какое-то количество периодов (к примеру, 5), за которые определяется максимальная и минимальная цена.

- Максимальная цена = значению 100 осциллятора (перекупленность)

- Минимальная цена = значению 0 осциллятора (перепроданность)

И после этого осциллятор показывает, где находится текущая цена по отношению к максимальному и минимальному значению (внимание!) В ПРОШЛОМ.

Разберем расширенный пример с помидорами:

Помидоры понедельник –37 рублей. Помидоры вторник – 40 рублей Помидоры среда – 37 р./кг Помидоры четверг – 50 р./кг

Помидоры пятница – 42 р./кг

Предположим, наш осциллятор имеет период 3. Рассчитываем, где будет осциллятор за «позавчера». Для этого берем только вот эти значения:

Помидоры понедельник – 37 рублей. Помидоры вторник – 40 рублей (макс. Значение) Помидоры среда – 37 р./кг (мин значение) Осциллятор будет показывать примерно 33

Считаем дальше:

Помидоры вторник – 40 рублей Помидоры среда – 37 р./кг

Помидоры четверг – 50 р./кг

Осциллятор теперь резко становится 100, т.к. последняя цена (вчера) – максимальная за 3 периода

И еще один аккорд:

Помидоры среда – 37 р./кг Помидоры четверг – 50 р./кг

Помидоры пятница – 42 р./кг

Тут немножко надо поднапрячься: 50 – макс. цена

37 – мин. цена

Если сейчас цена 42, то это примерно соответствует значению 38 у осциллятора.

Вроде бы все неплохо, да? Есть зона перекупленности и зона перепроданности. Внизу – покупай, вверху – продавай.

Представим, что настала суббота и цена помидоров снизилась до 40 р. кг

Что мы имеем: Помидоры четверг – 50 р./кг Помидоры пятница – 42 р./кг

Помидоры суббота: 40 р. (мин значение)

Следовательно, осциллятор покажет нам 0 – зона перепроданности, «очень дешево», пора покупать? «Да!» – Скажут одни. «Нет, – скажут другие, – надо дождаться, когда осциллятор направится вверх, и только тогда покупать».

Ок, давайте представим, что в воскресенье помидоры стоят опять 40,5 рублей

Следовательно: Помидоры пятница – 42 р./кг Помидоры суббота: 40 р. (мин значение)

Помидоры воскресенье – 40,5.

Осциллятор показывает значение 25. Подтверждение есть! Покупаем? Ну сейчас-то уже есть подтверждение. Но задайте себе вопрос: а ЧТО это за подтверждение? ЧТО конкретно и ЧЕМ вы подтверждаете?

Если смотреть исключительно на цену, то получаем следующую логическую цепочку: если цена в среду была 37 р., в четверг – 50 рублей, в пятницу – 42 рубля, в субботу – 40 рублей, а в воскресенье 40,5 рублей, то ЗАВТРА цена ВЫРАСТЕТ. Вы понимаете всю абсурдность ситуации?

Что делать?

К чему я хотел бы подвести в качестве резюме: прежде, чем использовать что-либо в своей торговле, необходимо вникнуть в суть этого и понять механизм работы. Индикаторы сами по себе – вполне себе неплохой инструмент. Они прекрасно справляются со своим прямым назначением – высчитывают те или иные коэффициенты из ценовых данных.

Скользящая средняя покажет вам, насколько текущая цена отклоняется от среднего значения за какое-то количество периодов. Стохастик столь же точно покажет вам, насколько текущая цена отличается от максимальной и минимальной за последние несколько периодов.

Точно также любой индикатор покажет вам максимально точные расчеты того, для чего он предназначен.

Но если вы собираетесь использовать индикаторы для ПРЕДСКАЗАНИЯ дальнейшего поведения цены – вы занимаетесь чем угодно, только не анализом ценового графика.

Индикаторы НЕ СОЗДАНЫ для предсказания цены. Они созданы, если по-простому, для СРАВНЕНИЯ текущего значения цены с ее прошлыми значениями.

Поэтому в них нет элемента, который помог бы вам в предсказаниях – вы не можете предсказать ЧТО БУДЕТ на основании того, ЧТО БЫЛО, иначе в мире не было бы войн, финансовых кризисов и прочей непрогнозируемой беды, к которой человечество 100 раз каждый раз не готово.

Любой индикатор покажет вам максимально точные расчеты того, для чего он предназначен.

Но если вы собираетесь использовать индикаторы для ПРЕДСКАЗАНИЯ дальнейшего поведения цены – вы занимаетесь чем угодно, только не анализом ценового графика.

Я не говорю, что цена не будет никогда идти в сторону, куда указывают индикаторы – конечно, порой это будет происходить, потому что цена может пойти как вверх, так и вниз в любой момент времени, а рыночные условия постоянно меняются.

Но сам подход «предсказать» цену с помощью индикаторов подразумевает то, что вы пытаетесь предсказывать цену с помощью цены (а конкретно – с помощью прошлых ее значений, т.к. индикаторы всегда рассчитываются с учетом ПРОШЛЫХ показаний цены).

Задумайтесь, имеет ли это смысл?

«Ну а что тогда делать?» – спросит возмущенный читатель (по крайней мере, этот вопрос задавал я сам, когда пришел к пониманию непредсказуемости цены).

Нужно сменить образ мышления, восприятия ценового графика и своего понимания трейдинга в целом. Постарайтесь принять искренне, что если бы существовал какой-то трейдер, который мог бы предсказывать движение цены – он бы уже заработал ВСЕ ДЕНЬГИ МИРА, т.к. он ВСЕГДА БЫЛ БЫ ПРАВ, и рано или поздно не осталось бы тех, кто мог бы заключить с ним сделку.

Трейдинг – это не предсказание будущего. Трейдинг – это торговля внутри понятной вам рыночной ситуации с осознанием ВЕРОЯТНОСТНОГО характера исхода этой ситуации + риск-менеджмент. Но увы, каждый трейдер, наверное, должен побиться об стену создания предсказывающей торговой системы, чтобы прийти к осознанию ее невозможности.

P.S. Понравилась моя статья? Поделись ей в соцсетях, это лучшее спасибо 🙂

Задавайте мне вопросы и комментируйте материал ниже. С удовольствием отвечу и дам необходимые пояснения.

Полезные ссылки:

- Торговлю с проверенным брокером рекомендую попробовать тут. Система позволяет торговать самостоятельно или копировать сделки успешных трейдеров со всего мира.

- Чат трейдеров в телеграм: https://t.me/marketanalysischat. Делимся сигналами и опытом.

- Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: https://t.me/forexandcryptoanalysis

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteForex. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

Источник: https://ru.liteforex.com/blog/for-beginners/indicators/

Индикатор RSI | Хотите узнать как пользоваться в торговле на Форекс?

Один из самых взрослых классических индикаторов, речь о котором пойдет в данной статье, называется индекс относительной силы (relative strength index, RSI). Индикатор очень популярный и применяется многими трейдерами в свой торговле, да к тому же, на его основе разработано масса прибыльных торговых стратегий.

Если вы читали хоть какую нибудь книжку по теханализу, то безусловно уже знаете про индикатор RSI, но весь парадокс в том, что при всей своей популярности, трейдеры все равно допускают грубые ошибки при использовании RSI.

Статья призвана осветить многие важные моменты, рассказать о RSI и показать как им пользоваться в торговле на Форекс. Чтобы все структурировать, содержание статьи будет следующим:

- Описание индикатора RSI

- Настройка индикатора RSI

- Как пользоваться RSI в торговле

- Торговые стратегии на основе индикатора RSI

- Торговля от зон перекупленности и перепроданности по RSI

- Торговля по дивергенции на RSI

- Торговля с учетом фигур теханализа по RSI

Интересно как правильно пользоваться индикатором RSI в торговле? Запаситесь терпением, сейчас все объясню.

Всем привет. Решил чиркануть пару строк про популярнейший индикатор Индекс относительной силы, в народе больше известный как Relative Strength Index или его сокращенное название RSI. По заявлениям автора, индикатор вполне можно использовать как самостоятельный способ анализа. Но, опираясь на свой опыт, все же предлагаю задуматься о дополнительных фильтрах, но об этом расскажу ниже.

Описание индикатора RSI

В 1978 году талантливый трейдер Уэллс Уайлдер (в прошлом инженер механик) изобрел индикатор RSI (Индекс относительной силы), который очень быстро набрал бешеную популярность среди трейдеров.

Этот индикатор продолжает пользоваться стабильной популярностью и известностью и в настоящее время, его можно встретить во многих стратегиях.

Да и просто зайдите на любой форум, всегда есть ветка, где активно обсуждаются сигналы от осциллятора RSI.

Индекс относительной силы (RSI) относится к классу осцилляторов и показывает скорость изменения цены, а также амплитуду ее колебаний. Благодаря этому осциллятору мы можем судить о силе движения цены, распознать сигналы продолжения и моменты разворота тренда.

Чтобы добавить индикатор в окно MT4 нажмите на иконку «Вставка», выберите «Индикаторы», перейдите в «Осцилляторы» и нажмите на «Relative Strength Index».

После выбора индикатора у вас появится окно с его настройками.

Настройка индикатора RSI

Окно “Настройки”, имеют три вкладки:

- Параметры;

- Уровни;

- Отображение.

Вкладка Параметры

Во вкладке Параметры, можно установить настройки периода индикатора. Стандартная настройка периода индикатора равна 14. Этот параметр показывает, на сколько изменилась цена за последний указанный период.

При уменьшении этого параметра индикатор становится более чувствительным к изменению цены, используется при трендовом движении.

При увеличении периода, чувствительность уменьшается, используется на флетовых отрезках.

Автор осциллятора Уэллса Уайлдера, рекомендовал использовать RSI с периодом 14. Как я понимаю, цифра была получена опытным путем и зарекомендовала себя с положительной стороны. Но, надо помнить, что Уайлдер, выявлял индекс относительной силы на дневных и более старших отрезках, а значит, флетовые и трендовый движения размывались и цифра 14, имела среднюю оптимальную.

В параметре «Применить к» по умолчанию используется «Close». Это означает, что индикатор выстраивается по ценам закрытия. Можно изменить этот параметр для построения по ценам открытия, по максимумам и минимумам, но этого делать вовсе не обязательно. И все же, не пугайтесь экспериментировать, и делиться своими наработками в комментариях.

Со стилями все предельно ясно, здесь можно задать цвет и дизайн линии. Так же имеется пункт Закрепить минимум и Закрепить максимум. По умолчанию стоит 0 и 100, думаю с этим параметром играться смысла нет.

Вкладка Уровни

Осциллятор RSI, по большей своей части, работает от зон перепроданности и перекупленности. Во вкладке Уровни, как раз то и задается уровень соответствующих зон. По умолчанию установлено 30 и 70%, но так же встречаются более жесткие настройки, 20 и 80%.

Вкладка Отображение

Стандартный параметр для любого индикатора, которые задает настройки на каком из таймфреймов следует отображать осциллятор.

После того как настройки проведены, нажимаем на “ОК”. Индикатор RSI будет иметь вид, показанный на рисунке ниже.

Кривая RSI задается по очень простой формуле:

RSI = 100 – 100 / (1 + RS), где RS = средний прирост/среднее падение

RSI изображается на графике в виде ломанной линий, которая заключена в промежутке от 0 до 100, с зонами перепроданности от 100 до 70% и зоной перекупленности от 30 до 0%.

Как пользоваться индикатором RSI в торговле на Форекс

Как вы уже смогли обратить внимание, окно индикатора расположено в дополнительном окне и разделено на 3 зоны:

- Зона перекупленности (от 70 до 100);

- Нейтральная зона (от 30 до 70);

- Зона перепроданности (от 0 до 30).

В основном, применение индикатора RSI для торговли на Форекс, сводится к продаже от зоны перепроданности и покупке от зоны прекупленности. Иначе говоря, когда индикатор находится в зоне перекупленности/перпроданности, мы получаем сигнал на возможное изменение движения цены в обратную сторону.

Зона перекупленности говорит нам, что быки постепенно теряют силу отдавая рынок в лапы медведей, когда зона перепроданности говорит с точностью до наоборот.

Как и любой осциллятор, RSI хорошо отрабатывает себя в боковике. В моменты нисходящего или восходящего тренда, RSI дает много ложных сигналов.

Уэллс Уайлдер утверждал, что наличие индикатора RSI в одной из указанных зон, уже является сигналом для входа в сделку, но это возможно работало в его года. Как вы сами сможете убедиться, в наше время на рынке Форекс, RSI не достаточно зайти в зону перекупленности или перепроданности.

Мое жесткое правило, всегда искать подтверждающие паттерны. К этим паттернам относятся:

- линии тренда;

- уровни поддержки и сопротивления;

- свечные модели;

- дивергенции и конвергенции;

- графические фигуры как на графике, так и на осцилляторе.

Рассмотрим самую стандартную рыночную ситуацию.

Логика очень простая. Цена нащупала поддержку на уровне 1.0920. При очередном подходе цены к поддержке, индикатор RSI подал сигнал к покупке, спустившись в зону перепроданности.

Совокупность сигналов (уровень поддержки + зона перепроданности), дает основание для открытия покупки. Как только осциллятор выходит выше уровня 30% и закрепляется, сигнал считается свершившимся и можно открывать покупку.

Думаю идея ясна. Наличие RSI в зоне перепроданности или перекупленности не является основанием для открытия сделки, а вот совокупность сигналов, увеличивает положительный исход сделки во много раз.

Стратегия торговли на основе индикатора RSI

Обычно, индикаторы используют для фильтрации сигналов и RSI не исключение. Вопреки всему, автор утверждает, что торговать с помощью RSI можно по следующим, уже известным правилам:

- С помощью зон перекупленности/перепроданности;

- С помощью дивиргенции;

- С помощью анализа графических фигур.

Торговля с помощью зон перекупленности/перепроданности

Когда линия RSI находится в одной из зон, то это сигнал на возможную смену тренда.

Индикатор нам говорит, что данный актив перепродан/перекуплен и возможна смена направления движения цены.

Стоит заметить, что в торговле внутри восходящего/нисходящего тренда индикатор будет выдавать много ложных сигналов, поэтому предпочтительнее его использовать в боковике.

Торговля с помощью дивергенции

Дивергенция – это расхождение цены и индикатора. Этот сигнал является очень сильным и может говорить как о продолжении тренда, так и о его конце и начале нового.

Дивергенция может быть явной и скрытой.

Явная дивергенция

Явная дивергенция сигнализирует о том, что цена изменяет свое движения на противоположное. Эту дивергенцию можно разделить на бычью и медвежью. Когда при восходящем тренде цена обновляет верхние максимумы, а RSI нижние максимумы, то это медвежья дивергенция и сигнал на покупку. На графике это будет выглядеть так:

Похожая ситуация, когда цена обновляет нижние минимумы, а RSI верхние максимумы, то это бычья дивергенция и сигнал на покупку.

Скрытая дивергенция

Скрытая дивергенция указывает на возможное продолжение тренда.

Когда при нисходящем тренде цена обновляет нижние максимумы, а RSI верхние, то это значит, что тренд может продолжиться.

Если же цена при восходящем тренде обновляет верхние минимумы, а RSI нижние минимумы, то это сигнал на продолжение тренда.

Торговля с помощью анализа фигур

Отличительной особенностью RSI является то, что с помощью этого индикатора можно анализировать фигуры образуемые самим индикатором, прокладывать уровни поддержки / сопротивления и рисовать трендовые.

Помимо вспомогательных линий на индикаторе можно торговать с помощью паттернов, таких как, голова и плечи, двойное дно, двойная вершина и др.

С виду индикатор RSI очень простой, но на самом деле он скрывает в себе множество секретов, к которым не пропадает интерес. RSI, как и любому индикатору нельзя верить слепо(не считая дивергенций), нужно использовать его в комплекте с другими индикаторами или графическими фигурами.

Источник: http://www.tevola.ru/trading/avtomatizatsiya-torgovli/indikatory/rsi.html

Как использовать индикатор Мюррея в торговле на рынке Forex

Индикатор Мюррея подходит для торговли, как по тренду, так и против тренда. Его уровни можно использовать для определения следующих точек:

– цели по профитам для существующих торговых позиций;- цены для установки стоп-лоссов;- основные сопротивления и поддержки для тренда;

– все уровни для отложенных ордеров (вход, профит и стоп).

Несмотря на то, что благодаря индикатору Мюррея можно определить большинство уровней, необходимых трейдеру в торговле, не рекомендуется заключать сделки против тренда на основе уровней Мюррея. При движении цен против основной тенденции уровни Мюррея показывают оптимальные цели для стоп-лоссов, но не для профитов и тем более не для входов в рынок.

В рамках одной статьи сложно выдать все секреты, которые таят в себе такие простые на вид уровни Мюррея, но, тем не менее, далее в этой статье собрано всё самое важное, что необходимо о них знать.

Что представляет собой индикатор Мюррея – теория

Для построения уровней Мюррея, трейдер должен настроить единственный нужный параметр P – он определяет интервал расчета, то есть период времени (единицей расчета становится 1 бар – H1, D1 и т.д.).

Величина периода расчета индикатора влияет на расстояние между его уровнями – чем больше значение P, тем шире уровни и тем реже они реагируют на колебания цены. Поставив слишком большое значение P, цена очень редко будет пересекать уровни, и они большую часть времени будут оставаться без изменений.

При слишком коротком периоде расчета уровни наоборот очень часто будут пересекаться ценой без особой причины, а их непредсказуемые перестроения ещё сильнее запутают трейдера.

Автор индикатора устанавливал период расчета равный 64. Можно использовать другое значение, главное чтобы оно было кратно 8 (по числу ключевых уровней).

Современные трейдеры часто ставят период расчета 200 (необязательно только тут, а во многих других индикаторах тоже).

В зависимости от состояния рынка индикатор Мюррея периодически может сужаться и расширяться или полностью перестраивать уровни (например, 4/8 на 0/8, 8/8 на 4/8). Пример изменений уровней на изображении ниже.

Индикатор Мюррея на практике

Прежде чем приступать к торговле по уровням Мюррея, запомните, что они означают.

0/8 и 8/8 – это крайние уровни, которые считаются самыми важными. Они оказывают максимальную поддержку/сопротивление. Дальше будет пример их работы.

4/8 – центральный и второй по важности уровень. Можно не сомневаться в его поддержке/сопротивлении, когда цена выше или ниже него.

3/8 и 5/8 – уровни “премиального” торгового диапазона, между которыми цены в любом случае находятся около 44% всего времени. В зависимости от того, где закрепилась цена, выбирается направление торговли.

1/8 и 7/8 – относительно слабые уровни, которые приостанавливают и разворачивают цену при резком скачке к ним, иначе цена продвинется дальше к 0/8 или 8/8.

2/8 и 6/8 – по своей силе идут после 4/8, могут развернуть цену.

А теперь реальный пример. Посмотрите, как цена ведет себя вблизи крайних уровней. Допустим, на рынке выявлен восходящий тренд (можете использовать любой известный способ определения тренда). Значит, от уровня 8/8 может начаться как минимум коррекция, а на уровне 0/8 цена получит поддержку в случае снижения. Отличные шансы для установки отложенных ордеров очевидны.

В ситуации выше, направление тренда определялось с помощью MA – 20 выше 40 характеризует бычий тренд.

Как видите, этот индикатор приносит прибыль, если уметь им пользоваться, и у него очень большой потенциал. Источник: Dewinforex

Социальные кнопки для Joomla

Источник: http://www.dewinforex.com/ru/indikatory-foreks/kak-ispolzovat-indikator-miurreia-v-torgovle-na-rynke-forex.html

Индикатор «Скользящие средние» – разновидности, выбор периода, особенности использования

Скользящие средние считаются самым распространенным индикатором на Форекс. Большинство трейдеров используют в своих стратегиях скользящие средние.

Moving Average является стандартным индикатором, который присутствует по умолчанию в каждом торговом терминале MT4, однако не все новички на Форекс понимают, какой выбрать период скользящей средней для внутридневной торговли, а какой лучше всего подойдет для торговли на дневном таймфрейме.

В этой статье вы узнаете, что собой представляет индикатор скользящие средние, какие существуют его разновидности, а также научитесь правильно применять этот индикатор в своей торговой системе. Если вы еще не нашли надежного брокера, то смотрите рейтинг Форекс брокеров на нашем портале.

Что такое скользящая средняя?

Итак, скользящей средней называется индикатор, показывающий усредненное значение цены в течение определенного промежутка времени. Например, если вы установили MA с периодом 12, то получите среднюю цену за последние 12 баров. Как только образовывается очередная свеча, из расчета отбрасывается значение первого бара, и расчет начинается со второй по тринадцатую свечу и так далее.

Таким образом, с помощью скользящей средней можно увидеть более сглаженное движение цены по сравнению с обычным графиком.

Считается, что когда цена ниже скользящей средней, наблюдается нисходящий тренд, и наоборот, когда цена выше скользящей средней, перед вами восходящий тренд. Следует учитывать, что чем выше период индикатора Moving Average, тем тренд является более долгосрочным.

Так, скользящая средняя, период которой равен 200, на дневных графиках считается достаточно сильным инструментом, так как учитывает движение цены за целый год.

Какие бывают виды скользящих средних?

Выделяют следующие разновидности индикатора Moving Average:

-

простая;

-

экспоненциальная;

-

сглаженная;

-

линейно-взвешенная.

Самыми распространенными считаются простая (SMA) и экспоненциальная (EMA) скользящие средние. Их основные отличия мы рассмотрим немного позже, а пока познакомимся с другими разновидностями скользящих средних, которые хоть и редко используются на Форекс, но понимание их особенностей не будет лишним.

Кто знает, возможно, данные знания пригодятся вам при разработке вашей торговой системы. Если на графике установить две скользящие средние с одинаковым периодом – простую и сглаженную, то в последнем случае создается впечатление, будто вы указали больший период.

Сглаженная скользящая средняя учитывает не только указанное в настройках количество баров, но также рассматривает и другие свечи, которые находятся за пределом выставленного периода, но придает им меньшее значение. Таким образом, вы получаете более сглаженный вид скользящей средней.

Такую разновидность индикатора можно применять для определения долгосрочного тренда, при этом лучше всего указывать в параметрах более продолжительный период. Линейно-взвешенная MA отличается тем, что она придает особое значение последним барам.

При этом учитывает она их следующим образом: 4n – последний бар, 2n – предпоследний бар, n – следующий за ним бар, n/2 – менее значимый бар и так далее. Такая скользящая средняя имеет прямую зависимость от последних значений цены, что делает ее более резкой, поэтому трейдеры используют ее очень редко.

Простая скользящая средняя

Данный вид скользящей средней считается наиболее популярным среди трейдеров, торгующих на более высоких таймфреймах. Перед тем, как приступить к ее использованию, необходимо понимать, как она рассчитывается. К примеру, вы установили на дневной график SMA с периодом 5.

При этом в расчет попадает сумма значений цены последних пяти баров, деленных на их количество, то есть на пять. В результате вы получите среднюю цену за последние пять баров. От установленного периода SMA зависит ее реакция на изменение цены.

Чем больше период SMA, тем медленнее реагирует данный индикатор на изменение цены.

Экспоненциальная скользящая средняя

Метод простой скользящей средней имеет один существенный недостаток – она придает одинаковое значение каждому бару вне зависимости от того, насколько далеко он находится от текущей цены.

Если недавно вышло какое-нибудь важное экономическое событие, выражающееся в появлении свечи с большим телом или длинным хвостом, которая явно выделяется из общего движения цены, то такая свеча также будет учтена SMA, что приведет к значительным искажениям на графике.

Поэтому простую скользящую среднюю рекомендуется устанавливать на дневные графики с периодом не менее 200 свечей. В этом случае выход новостей не оказывает на индикатор особого влияния, а SMA получается более сглаженной.

А вот для внутридневной торговли чаще всего применяют экспоненциальную скользящую среднюю, которая во время расчета придает наибольшее значение последним барам, что делает этот индикатор более восприимчивым к изменениям цены. EMA имеет что-то общее со взвешенной скользящей средней.

Она также придает каждому значению ценового бара определенный вес, но рассчитывается немного иначе и по сравнению со взвешенной скользящей средней EMA имеет более сглаженный вид. Таким образом, экспоненциальная MA придает набольшее значение последним барам и является более динамичной и чувствительной к последним изменениям рынка.

Какую выбрать скользящую среднюю для торговли?

Если вы торгуете преимущественно внутри дня, то вам стоит отдать предпочтение экспоненциальной скользящей средней, так как она быстрее улавливает последние изменения рынка, что увеличивает вероятность войти в сделку в начале зарождающегося тренда.

Главным недостатком EMA является то, что в период консолидации может образовываться много ложных сигналов. Простую скользящую среднюю лучше применять на дневных графиках для определения долгосрочного тренда, так как SMA является слишком медленной для внутридневной торговли.

Таким образом, оба этих метода имеют свои плюсы и минусы, поэтому применять их в чистом виде без подтверждения дополнительных инструментов не стоит.

Необходимо использовать определенные фильтры, например, определять на старших таймфреймах при помощи SMA долгосрочную тенденцию на рынке, а затем искать точки входа на младших таймфреймах, установив на график EMA. Сейчас можно найти множество различных стратегий, использующих скользящие средние.

Более подробно стратегии на скользящих средних будут рассмотрены в отдельной статье, а пока попытаемся разобраться с тем, как устанавливать на график индикатор Moving Average, какой применять период скользящих средних и как их использовать в торговле.

Как устанавливать на график индикатор скользящие средние?

Чтобы установить на график индикатор скользящие средние, необходимо выбрать в панели инструментов торгового терминала MT4: Индикаторы – Трендовые – Moving Average. В результате откроется окно индикатора, в котором вы можете произвести необходимые настройки параметров:

-

выбрать метод усреднения и период;

-

задать значение сдвига, если нужно, чтобы скользящая средняя находилась немного выше или ниже графика цены;

-

указать, по каким ценам производить расчет индикатора: по ценам закрытия (Close) или открытия (Open), максимальным (High) или минимальным (Low) значениям цен, а также можно рассчитывать среднее значение от средней точки бара, трети, четверти и т. д.;

-

выбрать цвет и толщину линии.

Как правило, трейдеры выбирают между EMA и SMA, расчет производят по ценам закрытия бара, а сдвиг используют крайне редко.

Какие использовать периоды скользящих средних?

Большинство начинающих трейдеров во время работы с индикатором Moving Average не знают, какой лучше всего установить период. Однако не существует каких-то конкретных указаний относительно периода скользящей средней, все определяется «на глаз».

Самыми распространенными являются периоды: 8, 12 и 21 – для краткосрочной торговли и 150, 200, 365 – для долгосрочных стратегий.

Не бойтесь экспериментировать с выставлением периода, так как для каждого таймфрейма или торгового инструмента требуется подбирать индивидуальные значения периодов скользящих средних.

Особенности использования скользящих средних на практике

Нежелательно использовать скользящие средние в качестве самостоятельного инструмента технического анализа, поскольку основным недостатком этого индикатора является его запаздывание.

Раньше многие трейдеры в качестве сигналов использовали пересечение скользящих средних, например, если быстрая EMA 15 пересекает сверху вниз медленную EMA 30, это считается сигналом на продажу.

Но сейчас рынок изменился, стал более динамичным, поэтому входить по данным сигналам нецелесообразно, так как в момент появления сигнала тренд может развернуться в обратную сторону.

Другим способом применения в торговле индикатора Moving Average является пересечение ценой скользящей средней. Например, на графике установлена SMA 12, при этом мы видим, что наблюдается восходящий тренд, и цена как бы отталкивается от скользящей средней, являясь сигналом к покупкам.

Такая стратегия отлично подходит для продолжительных трендовых движений, но во время флета она сливает. Кроме того, могут образовываться ложные пробои скользящей средней после выхода важных экономических событий, а затем тренд продолжит свое движение в прежнем направлении.

Чтобы этого избежать, необходимо применять скользящие средние, комбинируя их с другими инструментами теханализа, которые помогут отфильтровать ложные сигналы и войти в рынок по более привлекательной цене. Также читайте статью «Что такое торговля CFD».

Источник: http://TradeLife.ru/indikator-skolzyashchie-srednie-raznovidnosti-vybor-perioda-osobennosti-ispolzovaniya