Третий экран: дневной вход

Система трех экранов Александра Элдера.

Для многих трейдеров не секрет, что часто на рынке индикаторы противоречат друг другу, особенно в разных временных интервалах. Так на недельном графике может быть восходящий тренд, на дневном графике нисходящий, а на часовом боковое движение. Что же делать в такой ситуации? К какому графику прислушаться? Для ответа на эти вопросы хорошо подходит система трех экранов.

Следует взять 3 графика разного таймфрейма , долгосрочного, среднего и короткосрочного. Для начала определяем средний масштаб на котором вы чаще всего торгуете, допустим это Н1 Следовательно, долгосрочный будет Н4 или D, краткосрочный 15 и 5 минутки.

Первый экран: прилив рынка

Начинаем анализ с крупного масштаба, используя индикаторы указателей тренда, например MACD-гистограмму, чтобы найти рыночный прилив. Если наклон столбцов гистограммы идет вверх- сильны быки, если вниз- сильны медведи. Следует играть только в направление крупного тренда.

Есть три возможности: продавать, покупать или стоять в стороне. Первый экран исключает одну из них.

Второй экран: волна рынка

Определяет волну, идущую против прилива. Когда недельный тренд нисходящий, дневные подъемы дают возможность продавать, и наоборот. Используются осциляторы по дневным графикам., например RSI, Stochastic.

Так например если на дневном графике бычий тренд, а на часовом цена опустилась и осциллятор RSI находится в зоне перепроданности 20% и начинает корректирующее движение вверх, следует покупать.

Всегда прислушиваться только к сигналам, которые соответствуют первому экрану.

Третий экран: дневной вход

Определяет рябь, идущую по волнам в направлении прилива.Не нужны индикаторы или графики.

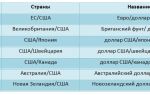

| Недельный тренд | Дневной тренд | Действие | Заказ |

| ↑ растет | ↑ растет | Ждать | Нет |

| ↑ растет | ↓ падает | Играть на повышение | Скользящая покупка-остановка |

| ↓ падает | ↓ падает | Ждать | Нет |

| ↓ падает | ↑ растет | Играть на понижение | Скользящая продажа-остановка |

Стоп-приказ при ордере на понижение следует ставить чуть выше последнего дневного максимума, стоп-приказ при ордере на повышение следует ствать ниже последнего минимума.

Пример: На первом графике с 4 часовым интервалом MACD начал снижение еще с 13 числа и четко прослеживается медвежий тренд. На 2 графике с 1 часовым интервалом цена и RSI в боковом движение, и только 19 числа поступил сигнал на продажу.

Таким образом, эта система дает не столь частые сигналы, но наиболее верные.

Источник: https://mykonspekts.ru/2-21377.html

Система Трех Экранов – Энциклопедия по экономике

Система “трех экранов” [c.176]

Если вы совершили сделку с использованием торговой системы “трех экранов”, но прибыль не получаете – внимательно посмотрите на ситуацию. Вполне возможно, что изменились фундаментальные условия. В данном случае рекомендуется быстро выйти из позиции до прояснения ситуации. [c.176]

Луч Элдера является развитием системы “трех экранов” и использует заложенные в ней принципы. [c.177]

Если у вас сомнения по поводу существования тренда, то рассмотрите график большего временного масштаба. Поиск более широкой перспективы образует один из основных принципов Системы Трех Экранов (см. главу 9.1). [c.52]

На недельном графике евродоллары дают выраженный восходящий тренд А-В. В то же время дневной график показывает, что начинается нисходящая тенденция X-Y.

За какой из них вы последуете Противоречие между сигналами разных временных масштабов на одном и том же рынке является одним из самых частых и самых неприятных дилемм, встающих перед игроком.

Вам нужно следить за рынком в нескольких временных масштабах и знать, как реагировать на противоречия между ними. Система Трех Экранов поможет вам справиться с этой проблемой (см. глава 9.1). [c.53]

Чтобы правильно анализировать рынок, его нужно анализировать по крайней мере в двух временных масштабах, которые должны быть связаны множителем 5. Когда вы анализируете рынок в двух масштабах, более короткий должен быть в 5 раз короче более длинного.

Если вы хотите анализировать дневные графики, посмотрите сначала на недельные, а если вы хотите играть в течение дня по 10-минутным графикам, то вам нужно анализировать и часовые графики. Это один из основных принципов Системы Трех Экранов (см. главу 9.1). [c.

114]

Лучи Элдера могут быть единственным индикатором для игры, но лучше комбинировать его с другими методами, как в Системе Трех Экранов (см. главу 9.1).

Если вы пользуетесь только лучами Элдера, то помните, что наклон ЕМА определяет тренд и играйте только в его направлении.

Используйте силу “быков” и силу “медведей” для определения точных моментов для начала и конца игры в направлении тренда. [c.130]

Система Трех Экранов [c.135]

Система Трех Экранов разработана автором книги и использовалась для игры начиная с 1985 года. Она была впервые преложена публике в апреле 1986 года в статье в журнале Фьючерс. [c.135]

Система Трех Экранов проверяет каждую сделку на трех тестах или трех экранах. Много сделок, которые сначала кажутся привлекательными, отвергаются тем или другим экраном. Те сделки, которые прошли все три экрана, хороши с большей вероятностью. [c.135]

Система Трех Экранов объединяет индикаторы указатели тренда с осцилляторами. Она разработана так, чтобы отфильтровать их недостатки, но сохранить их сильные стороны. Выбор временного масштаба фактор пять Другая принципиальная дилемма вызывается тем, что тренд может идти вверх и вниз [c.136]

Времена изменились, и рынки стали более неустойчивыми. Игрокам нужно более гибкое отношение к временным масштабам. Система Трех Экранов основана на том наблюдении, что каждый масштаб связан с более крупным и более мелким множителем пять (см. глава 5.5). [c.136]

Каждый игрок должен решить, в каком временном масштабе он будет играть. Система Трех Экранов называет его средним масштабом. Длинный масштаб на порядок длиннее. Короткий масштаб на порядок короче. [c.136]

Система Трех Экранов требует, чтобы вы сначала изучили графики длинного масштаба. Это позволит вам играть только в направлении прилива тренда на диаграмме длинного масштаба.

Волны, идущие против прилива, используются для выхода на рынок. Например, если недельный тренд идет вверх, то дневные минимумы дают шанс для покупки.

Если недельный тренд идет вниз, то дневные максимумы дают возможность для продажи. [c.136]

Система Трех Экранов начинает с анализа графика крупного масштаба, на порядок более крупнее, чем тот, в котором вы хотите играть. Большинство игроков уделяют внимание только дневным графикам и все они смотрят на одни и те же данные за несколько месяцев. Если вы начнете рассматривать недельные данные, то ваше поле зрения будет в пять раз больше, чем у конкурентов. [c.136]

Некоторые игроки определяют основные тренды при помощи других индикаторов. Стив Нотис написал статью в журнал Фьючерс о том, как он использовал систему направлений в первом экране системы трех экранов.

Даже еще более простой инструмент, такой, как 13-дневный экспоненциальный показатель среднего движения, может успешно работать в первом экране системы. Принцип остается тем же.

Вы можете использовать большинство указателей тренда, если сначала рассматриваете тренды на недельных графиках, а затем ищите на дневных графиках только те сделки, которые идут в направлении тренда. [c.136]

У игрока три возможности покупать, продавать и стоять в стороне. Первый экран Системы Трех Экранов отметает одну из этих возможностей. Он работает как датчик, позволяющий вам только покупать или стоять в стороне во время главных подъемов. Во время основных спадов он позволяет только продавать или стоять в стороне. Вы должны плыть вместе с приливом или вообще не входить в воду. [c.137]

| Рис. 54. Дневной индекс силы второй экран Системы Трех Экранов |

Одним из осцилляторов, которые могут работать во втором экране системы трех экранов, является 2-дневное ЕМА от индекса силы. Индекс силы указывает на возможность покупки, когда он падает низке средней линии. Он показывает на возможность продажи, когда поднимается над средней линией. [c.137]

Когда недельный тренд идет вверх. Система Трех Экранов принимает от дневных осцилляторов только сигналы к покупке и игнорирует сигналы к продаже. Когда недельный тренд идет вниз.

Система Трех Экранов принимает от дневных осцилляторов только сигналы к продаже и игнорирует их сигналы к покупке.

Индекс силы и лучи Элдера хороши для использования в Системе Трех Экранов, но и стохастика и %R Вильямса работают хорошо. [c.138]

Первый экран Системы Трех Экранов определяет направление рыночного прилива по недельным графикам. Второй экран определяет волны, идущие против прилива, по дневным графикам. Третий экран определяет рябь, идущую по волнам в направлении прилива. Он использует движение цен в течение дня для определения точного момента выхода на рынок. [c.138]

Резюме по Системе Трех Экранов [c.138]

| Рис. 55. Скользящая покупка-остановка третий экран Системы Трех Экранов |

Для успешной игры важен правильный контроль за капиталом. Дисциплинированный игрок прекращает свои потери сразу же и превосходит неудачника, который продолжает ждать и надеяться. Система Трех Экранов требует установки очень жестких остановок. [c.139]

Причина использования столь жестких остановок в том, что Система Трех Экранов играет только в направлении рыночного прилива.

Если сделка не дает прибыли быстро, это признак того, что под поверхностью рынка что-то принципиально меняется. В этом случае лучше быстро убежать.

Первая потеря – лучшая потеря, она позволяет вам еще раз проанализировать рынок, стоя на обочине в безопасности. [c.140]

Консервативные игроки должны начать игру на повышение или понижение при первом сигнале Системы Трех Экранов к продаже или покупке и держаться, пока основной тренд не переменится или пока предохранительная остановка не выведет их из игры. Активные игроки могут использовать каждый новый сигнал от дневного осциллятора для того, чтобы удвоить их позиции. [c.140]

Система Трех Экранов объединяет разные временные масштабы и разные типы индикаторов. На долговременных графиках она использует указатели тренда, а на среднесрочных графиках работают краткосрочные осцилляторы. Для выхода на рынок при продаже или покупке она применяет специальную методику. Она так же использует жесткие правила управления капиталом. [c.140]

Для удачного входа в позицию желательно использовать данные трех временных интервалов. Это может быть система трех экранов Элдера или ее аналог При работе на рынке в любой момент времени мы должны учитывать три тренда. [c.48]

Торговая система “тройной экран” получила свое название от трех экранов, последовательно производящих тесты рынка. [c.176]

Дальнейшее совершенствование системы промышленного учета процессов и их результатов может идти в трех главных направлениях улучшение информационной структуры системы счетов путем ввода дополнительных счетов-экранов, отражающих информацию о ходе тех или иных процессов и о формировании показателей, характеризующих эти процессы [c.268]

Девятая глава излагает несколько систем игры. Моим собственным методом является Система трех экранов (Tri pie S reen). Я пользовался ею много лет. Эта и другие системы показывают, как выбирать сделки и когда начинать и заканчивать игру. [c.6]

Игроки делят индикаторы на три группы указатели трендов (Trend Following), осцилляторы (Os illator) и прочие. Указатели трендов хорошо работают, когда рынок в движении, но дают опасные сигналы, если рынок стоит.

Осцилляторы показывают точки поворота на неподвижном рынке, но дают преждевременные и опасные сигналы, когда рынок начинает движение. Прочие индикаторы дают лучшее представление о психологии масс.

Секрет успешной игры в объединении нескольких индикаторов из разных групп так, чтобы их отрицательные качества взаимно компенсировались, а положительные оставались нетронутыми. Это цель работы Системы Трех Экранов (см. главу 9.1). [c.71]

Эти сигналы хорошо работают в коридоре цен, но плохо, когда на рынке начинается тренд. При восходящем тренде стохастика быстро уходит в область сверхпокупки и подает сигнал о продаже все время роста цен. В нисходящем тренде стохастика быстро уходит в перепродажу и подает ложный сигнал о покупке все время, пока цены падают.

Хорошо комбинировать стохастику с долгосрочным индикатором указателя тренд а (см. главу 9.1). Система Трех Экранов позволяет игрокам следовать сигналам дневной стохастики о покупке только тогда, когда недельный график показывает восходящий тренд.

Когда недельный тренд нисходящий, то система допускает использование сигналов стохастика о продаже. [c.95]

Первый экран Системы Трех Экранов использует индикаторы указателей трендов для выявления долгосрочных трендов. Оригинальная система использует наклон недельной MA D-гистограммы (см. 4.3), чтобы найти рыночный прилив.

Наклон определяется соотношением между двумя соседними столбцами. Когда наклон вверх, это говорит о том, что власть у “быков” и следует играть на повышение.

Когда наклон вниз, это говорит о том, что власть у “медведей” и играть следует только на понижение (рис. 52). [c.136]

Наклон MA D-гистограммы определяется соотношением между ее двумя соседними столбиками (см. врезку). Система Трех Экранов предписывает сначала рассматривать недельные графики, а затем дневные. Когда недельный тренд идет вверх, можно только играть на повышение или стоять в стороне. Когда недельный тренд идет вниз, можно только играть на понижение или стоять в стороне. [c.137]

Чтобы %R Вильямса (см. главу 4.6) работало в Системе Трех Экранов, его временной интервал должен составлять 4 или 5 дней. Он интерпретируется аналогично стохастике. Индекс относительной силы (RSI) реагирует на изменение цен не так быстро, как другие осциляторы. Он помогает при анализе рынка в целом, но слишком медлителен для Системы Трех Экранов. [c.138]

Игроку рекомендуется определить момент для начала действий каким-либо иным методом, например при помощи Системы Трех Экранов, и пользоваться параболикой только тогда, когда он обнаружит, что увлечен динамичным подъемом или спадом (рис. 56). [c.141]

Система следит за тем, что делает финансовый консультант, и отмечает, что именно его интересует. Как хорошо подготовленный помощник, она без специальной просьбы выполняет часто повторяющиеся рабочие циклы.

Например, финансовый консультант может дать системе указание автоматически вьщавать на экран соответствующие новости об определенной компании, строить графики доходности акций за 30 дней и за пять лет, показывать аналогичные графики для трех ведущих конкурентов компании, показывать отношение рыночной цены акции к чистой прибыли, выдавать результаты исследований МегпП ЬупсЬ относительно данной компании и т.п. Каждый раз, когда финансовый консультант щелкнет на [c.100]

В производственном объединении Ленинградский металлический завод (ЛМЗ) создана автоматизированная система проектирования технологических процессов заготовительных операций сва-рочного произподства (АСПТП).

В этой системе разработка технологии поручена ЭВМ. Все исходные данные набираются на экране дисплея, и на их основании через 20—35 с машина выдает рациональный вариант технологии со всеми необходимыми нормами и расчетами.

Эта АСПТП является одной из трех подсистем в авто- [c.288]

Видеомониторы, которые представляют собой приемники, непосредственно связанные с видеокамерой или видеомагнитофоном посредством коаксиальных кабелей, так что исключаются все высокочастотные помехи.

Они используются телевизионными компаниями или для телевизионной системы замкнутого типа (аэропорты, железнодорожные станции, сталеобрабатываю-щие комбинаты, госпитали и т.д.)- Эта аппаратура обычно состоит из приборов, которые могут генерировать световую точку и воспроизводить ее на экране синхронно с поступающими сигналами.

Она включает один или более видео усилителей, с помощью которых интенсивность точки может изменяться. Более того, она может иметь специальные входы для красного (R), зеленого (G) или синего (В) цветов, которые кодируются в соответствии с конкретным стандартом (NTS , SE AM, PAL, D-MA и др.).

Для приема кодированных сигналов монитор должен иметь декодирующий блок, осуществляющий разделение R,G и В сигналов. Наиболее часто используемый способ воспроизведения изображения с помощью катодно-лучевой трубки для непосредственного воспроизведения, или с помощью проектора, имеющего до трех проектирующих катодных трубок.

Однако, другие мониторы достигают того же результата другими средствами ( например, экраны на жидких кристаллах, дифракция световых лучей на масляной пленке). [c.336]

Другое решение заключается в использовании очень больших СОК. Эффектным примером такого решения является система WEBSOM (см. Honkelaetal., 1996, а также гл. 12).

При двухуровневой организации текстовых документов создается специальная карта, отыскать документ в которой можно с помощью не более чем двух-трех нажатий клавиш.

Любая подобласть карты может быть увеличена, и требуемые документы можно вывести на экран, указав соответствующий нейрон. Близкие документы находятся без всякого труда. [c.173]

Источник: https://economy-ru.info/info/118835/

Стратегия Три экрана Элдера

06.11.2017

Похожая на медицинский диагностический тест, торговая стратегия «Три экрана Элдера» (Triple Screen Trading System) была разработана Александром Элдером в 1985 году.

Медицинская аллюзия здесь неслучайна — доктор Элдер много лет работал психиатром в Нью-Йорке, прежде чем заниматься профессиональным трейдингом. С тех пор он написал десятки статей и книг, в том числе и свой главный бестселлер «Торговля для жизни» (1993).

Он также выступал на нескольких крупных конференциях, где в подробностях делился с публикой всеми тонкостями своего ремесла.

Суть стратегии Три экрана Элдера

Рынки слишком сложны для анализа с помощью одного индикатора. Это очевидно. Но таким же очевидным является и то, что разные индикаторы будут давать противоречивые сигналы, выводя трейдеру ложные сигналы покупки/продажи. Система трёх экранов Элдера как раз и была попыткой справиться с этой путаницей. И нужно отметить, очень удачной попыткой.

Стратегия три экрана Элдера сочетает в себе трендовые индикаторы с осцилляторами и отфильтровывает их недостатки, сохраняя при этом сильные стороны. Для каждого торгового решения здесь применяется несколько уникальных тестов или экранов. Тем самым отсекается весь «мусор», а шансы на прибыль повышаются.

Основа стратегии Элдера — комплексный подход с использованием трёх графиков, работающих в разных временных промежутках (таймфреймы).

Такой набор позволяет успешно отфильтровывать скам и сосредотачивать внимание только на потенциально выгодных сделках. Основной плюс системы заключается в её простоте и минимальном количестве используемых инструментов. После построения графиков по системе трёх экранов, торговый терминал будет выглядеть примерно так:

- Первый таймфрейм – наиболее крупный, например, недельный, дневной или 4-часовой. С его помощью определяют глобальный тренд.

- Второй таймфрейм отличается от первого на 1 или 2 порядка. С его помощью определяют, когда именно закончится коррекция цены на наименьшем интервале.

- Третий таймфрейм отличается еще на один порядок. Он позволяет найти наиболее выгодную точку входа.

Концепция системы трех экранов

Фондовый рынок, следует трём тенденциям:

- долгосрочные (несколько лет),

- среднесрочные (несколько месяцев),

- краткосрочные (внутридневные, дневные, недельные).

Один из первых на фондовом рынке технических аналитиков Роберт Рей, проведя параллель с океаном, обозначил эти тенденции так:

- приливы (долгосрочные тенденции),

- волны (среднесрочные тенденции),

- рябь (краткосрочные тенденции).

Движение в направлении рыночного прилива — базис любой торговой стратегии.

Волны указывают на точку входа или выхода из торгов, а рябь — точный показатель, который используется непосредственно для поиска удачного момента открытия и закрытия сделки.

И хотя с момента установления этих правил прошло немало времени (ведь сама концепция была сформулирована ещё в первой половине XX века), а сам рынок претерпел массу изменений, их фундаментальная основа остаётся верной.

Концепция трёх экранов базируется на приведённой выше теории Роберта Рея и состоит из следующих этапов:

- Прилив — использование экрана с более длинным периодом для определения сформировавшегося тренда,

- Волна — используется экран со средним периодом для определения торгового сигнала,

- Рябь — более низкий период для определения идеального момента заключения сделки.

Таймфреймы

Каждый экран использует подходящие для его целей индикаторы.

Нужно отметить, что сам Александр Элдер никогда не устанавливал особых правил распределения таймфреймов для трёх экранов и утверждал, что лучше всего, если каждый сам будет устанавливать для себя временные рамки исходя из торгуемого актива и ситуации на рынке. Но если говорить, о вариантах, которые пользуются наибольшей популярностью среди современных трейдеров, можно отметить следующие:

- Экран входа — 15-минутный график.

- Волна — 1-часовой график.

- Рыночный прилив — 4-часовой график.

- Вход на рынок — 4 часа.

- Волновой экран — 1 день.

- Прилив рынка — 1 неделя.

- Вход на рынок — 1 мин.

- Волновой экран — 15 мин.

- Экран приливов — 1 час.

Экран более длительного периода (прилив) использует индикатор Moving Average или MACD для определения текущего направления тренда. Экран со среднесрочным графиком (волна) для определения сигналов использует осциллятор. В краткосрочном графике (рябь) внимание сосредотачивается на пересечении цены и краткости MA для определения оптимальных точек входа.

Выбор таймфрейма выполняется в соответст

*Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Стратегия Три экрана Элдера Ссылка на основную публикацию

Источник: https://tradesmarter.ru/analitika/prs_strategiya-tri-ekrana-eldera_bb179.html

Книга ОСНОВЫ БИРЖЕВОЙ ТОРГОВЛИ. Автор

Система Трех Экранов разработана автором книги и использовалась для игры начиная с 1985 года. Она была впервые преложена публике в апреле 1986 года в статье в журнале Фьючерс.

Система Трех Экранов проверяет каждую сделку на трех тестах или трех экранах. Много сделок, которые сначала кажутся привлекательными, отвергаются тем или другим экраном. Те сделки, которые прошли все три экрана, хороши с большей вероятностью.

Три экрана объединяют методы отслеживания трендов и приемы игры против них. Они рассматривают все потенциальные сделки в нескольких временных масштабах. Три экрана – это больше, чем система игры, это метод и стиль действий.

Начинающие часто ищут волшебную палочку: единственный индикатор, позволяющий делать деньги. Если им везет некоторое время, они думают, что нашли царский путь к прибыли. Когда магия слабеет, новички отдают обратно прибыли и с процентами и отправляются на поиски следующего магического инструмента. Рынки слишком сложны, чтобы их можно было проанализировать единственным индикатором.

На одном и том же рынке разные индикаторы могут давать противоречивые сигналы. Указатели тренда растут во время подъемов и дают сигнал покупать, а осцилляторы указывают на сверхпокупку и дают сигнал продавать. Указатели тренда падают во время спадов и дают сигнал продавать, а осцилляторы указывают на сверхпродажу и дают сигнал покупать.

Индикаторы указатели тренда дают прибыль, пока рынок находится в движении, но дают ложные сигналы в коридоре цен.

Осцилляторы дают прибыль в коридоре цен, но дают преждевременные и опасные сигналы, когда рынок входит в тренд. Игроки говорят: “Тренд – это твой друг” и “Дайте вашей прибыли вырасти”.

Они так же говорят: “Покупай дешево, продавай дорого”. Но зачем продавать, если тренд идет вверх? И какая именно цена дорогая?

Некоторые игроки пытаются усреднить сигналы индикаторов указателей тренда и осцилляторами. Этот процесс легко подтасовать. Если вы используете больше указателей трендов, то исход будет одним, а если больше осцилляторов, то другим. Игрок всегда найдет такую группу индикаторов, которая скажет ему то, что он хочет услышать.

Система Трех Экранов объединяет индикаторы указатели тренда с осцилляторами. Она разработана так, чтобы отфильтровать их недостатки, но сохранить их сильные стороны.

Другая принципиальная дилемма вызывается тем, что тренд может идти вверх и вниз одновременно, в зависимости от того, на какие графики вы смотрите. Дневной график может показывать подъем, а недельный спад, и наоборот (см. 5.5). Игроку приходится работать с противоречивыми сигналами от графиков разных временных масштабов.

Чарльз Доу, автор знаменитой теории Доу, утверждал на рубеже столетий, что на рынке ценных бумаг есть три вида тренда.

Долгосрочный тренд длится несколько лет, среднесрочный длится несколько месяцев, а все, что короче, это незначительный тренд. Роберт Pea, великий технический аналитик рынка 1930-х, сравнил три вида тренда с приливом, волной и рябью.

Он верил, что игроки должны играть в направлении рыночного прилива, пользоваться волнами и игнорировать рябь.

Времена изменились, и рынки стали более неустойчивыми. Игрокам нужно более гибкое отношение к временным масштабам. Система Трех Экранов основана на том наблюдении, что каждый масштаб связан с более крупным и более мелким множителем пять (см. глава 5.5).

Каждый игрок должен решить, в каком временном масштабе он будет играть. Система Трех Экранов называет егосредниммасштабом. Длинныймасштаб на порядок длиннее.Короткиймасштаб на порядок короче.

Например, вы хотите играть в течение нескольких дней или недель. Тогда ваш средний масштаб должен быть выражен дневными графиками. На один порядок длиннее недельные графики и они будут длинным временным масштабом. Часовые графики на один порядок короче и они послужат коротким масштабом.

Игроки в течение дня, которые удерживают свои позиции менее часа, могут использовать тот же принцип. Для них 10-минутные графики будут средним масштабом, часовые графики будут длинным масштабом и 2-х минутные графики – коротким масштабом.

Система Трех Экранов требует, чтобы вы сначала изучили графики длинного масштаба. Это позволит вам играть только в направлении прилива: тренда на диаграмме длинного масштаба.

Волны, идущие против прилива, используются для выхода на рынок. Например, если недельный тренд идет вверх, то дневные минимумы дают шанс для покупки.

Если недельный тренд идет вниз, то дневные максимумы дают возможность для продажи.

Система Трех Экранов начинает с анализа графика крупного масштаба, на порядок более крупнее, чем тот, в котором вы хотите играть. Большинство игроков уделяют внимание только дневным графикам и все они смотрят на одни и те же данные за несколько месяцев. Если вы начнете рассматривать недельные данные, то ваше поле зрения будет в пять раз больше, чем у конкурентов.

Первый экран Системы Трех Экранов использует индикаторы указателей трендов для выявления долгосрочных трендов. Оригинальная система использует наклон недельной MACD-гистограммы (см. 4.3), чтобы найти рыночный прилив.

Наклон определяется соотношением между двумя соседними столбцами. Когда наклон вверх, это говорит о том, что власть у «быков» и следует играть на повышение.

Когда наклон вниз, это говорит о том, что власть у «медведей» и играть следует только на понижение (рис. 52).

Единственное движение недельной MACD-гистограммы вверх или вниз означает изменение тренда. Движения вверх снизу средней линии дают более сильные сигналы для покупки, чем расположенные над средней линией (см. главу 5.5). Движения вниз над средней линией дают более сильные сигналы к продаже, чем происходящие под средней линией.

Некоторые игроки определяют основные тренды при помощи других индикаторов. Стив Нотис написал статью в журнал Фьючерс о том, как он использовал систему направлений в первом экране системы трех экранов.

Даже еще более простой инструмент, такой, как 13-дневный экспоненциальный показатель среднего движения, может успешно работать в первом экране системы. Принцип остается тем же.

Вы можете использовать большинство указателей тренда, если сначала рассматриваете тренды на недельных графиках, а затем ищите на дневных графиках только те сделки, которые идут в направлении тренда.

Экран один: определите недельный тренд при помощи индикатора– указателя тренда и играйте только в его направлении.

У игрока три возможности: покупать, продавать и стоять в стороне. Первый экран Системы Трех Экранов отметает одну из этих возможностей. Он работает как датчик, позволяющий вам только покупать или стоять в стороне во время главных подъемов. Во время основных спадов он позволяет только продавать или стоять в стороне. Вы должны плыть вместе с приливом или вообще не входить в воду.

Рис. 53. Недельная MAC D-гистограмма: первый экран Системы Трех Экранов

Наклон MACD-гистограммы определяется соотношением между ее двумя соседними столбиками (см. врезку). Система Трех Экранов предписывает сначала рассматривать недельные графики, а затем дневные. Когда недельный тренд идет вверх, можно только играть на повышение или стоять в стороне. Когда недельный тренд идет вниз, можно только играть на понижение или стоять в стороне.

Недельная MACD-гистограмма дает сигнал к покупке, когда наклоняется вверх. Лучший сигнал к покупке дается тогда, когда этот индикатор идет вверх ниже средней линии. Когда MACD-гистограмма наклоняется вниз, это сигнал к продаже.

Лучший сигнал к продаже дается тогда, когда она наклоняется вниз над средней линией (см. глава 5.5). После того, как вы определили тренд по недельной MACD-гистограмме, переходите к дневным графикам и ищите возможность сыграть в ее направлении.

65

Источник: https://www.booklot.org/authors/elder-aleksandr/book/osnovyi-birjevoy-torgovli/content/427044-pervyiy-ekran-priliv-ryinka/

ВВЕДЕНИЕ

Вы можете быть свободным человеком. Вы можете жить и работать в любой точке мира. Вы можете освободить себя от рутины и ни перед кем не отчитываться.

Такова жизнь успешного игрока.

Многие стремятся к этому, но немногие достигают цели. Начинающий игрок смотрит на экран с биржевыми данными и видит, как перед ним проносятся миллионы долларов. Он включается в игру с надеждой на прибыль и… несёт потери.

Он вступает в неё ещё раз и… теряет ещё больше. Игроки проигрывают потому, что сама игра достаточно тяжёлая, а также от невежества или из-за недисциплинированности.

Если что-либо из описанного выше соответствует Вашей ситуации, то Вы – тот, для кого я написал эту книгу.

Как я начал играть на бирже

Летом 1976 года мне пришлось проехать на машине из Нью-Йорка в Калифорнию. В багажник моего старенького доджа я закинул несколько книг по психиатрии (в то время я был стажёром-психиатром первого года), несколько романов и издание в бумажной обложке книги Энджела «Как покупать акции».

Я совершенно не подозревал, что разлохматившаяся книжка в бумажной обложке, которую я взял взаймы у моего приятеля – юриста, в своё время полностью изменит течение моей жизни. Кстати, у моего приятеля было абсолютное обратное чутьё на деньги: все капиталовложения, с которыми он имел дело, немедленно шли прахом.

Но это совсем другая история.

Я зачитывался книгой Энджела в кемпингах по всей Америке, и закончил её на Тихоокеанском побережье в Ла Йолле. Я ничего не знал о бирже, но идея зарабатывать деньги «головой» захватила меня.

Я вырос в Советском Союзе в то время, когда он, по выражению бывшего Президента США, был «империей зла». Я ненавидел советскую систему и пытался вырваться, но эмиграция была запрещена.

Я поступил в институт в 16 лет, окончил медицинский в 22, прошёл стажировку и поступил врачом на судно.

Теперь у меня был шанс вырваться на свободу! Я сбежал с советского корабля в Абиджане, Берег Слоновой Кости.

Я бежал к американскому посольству по грязным пыльным улицам африканского портового города, преследуемый моими бывшими товарищами по команде. Бюрократы в посольстве сплоховали и почти выдали меня Советам.

Но я отчаянно сопротивлялся, и они поместили меня в «убежище», а затем посадили на самолёт до Нью-Йорка. В феврале 1974 года я приземлился в аэропорту имени Кеннеди, прибыв из Африки в летней одежде и с 25 долларами в кармане.

Я немного говорил по-английски и не знал ни души в этой стране.

Я не имел представления о том, что такое акции, боны, опционы, фьючерсы и, иногда, даже терялся при виде американских долларов в своём бумажнике. На моей бывшей родине за несколько долларов можно было легко купить себе три года в Сибири.

Чтение книги «Как покупать акции» открыло передо мной целый новый мир. По возвращении в Нью-Йорк я купил свою первую акцию, это была KinderCare. С тех самых пор я самозабвенно изучаю рынок, покупаю и продаю акции, опционы и, особенно в последнее время, фьючерсы.

Моя профессиональная карьера развивалась параллельно.

Я завершил стажировку по психиатрии в крупном университетском госпитале, учился в Нью-йоркском институте психиатрии, и работал обозревателем психиатрической литературы в самой крупной газете для психиатров в США.

В те дни я был поглощён игрой и заходил в свой психиатрический офис, через улицу от Карнеги Холл, только несколько раз в неделю вечером, когда торги прекращались. Мне нравилось заниматься психиатрией, но большую часть своего времени я проводил на бирже.

Обучение биржевой игре было длительным процессом со своими вдохновенными взлётами и болезненными падениями. Продвигаясь вперёд, или, если угодно, бродя кругами, я несколько раз налетал лбом на стену и обнулял свой биржевой счёт. Всякий раз я возвращался к работе в госпитале, собирал средства, читал, думал, выполнял дополнительные тесты и начинал игру снова.

Моя игра постепенно улучшалась, но прорыв произошёл тогда, когда я понял, что ключ к победе находится у меня в голове, а не внутри компьютера. Именно психиатрия дала мне понимание биржевой игры, которым я хочу поделиться с вами.

Вам действительно хочется успеха?

Вот уже 17 лет у меня есть друг, у которого полная жена. Она хорошо одевается, и сидит на диете всё время, сколько я её знаю.

Ока говорит, что хочет сбросить вес и не ест пироги и картофель, если её могут увидеть люди, но на кухне я часто видел, как она набрасывается на эту пищу с большой вилкой в руках.

Она говорит, что хочет быть стройной, но остаётся сегодня такой же полной, как и в тот день, когда я встретил её впервые. Почему?

Немедленное удовольствие от еды значит для неё больше, чем будущее удовольствие от улучшившегося здоровья и сниженного веса. Жена моего друга напоминает мне многих биржевых игроков, которые говорят, что стремятся к успеху, а сами продолжают совершать операции повинуясь минутному импульсу, стремясь к кратковременному наслаждению от волнующего участия в игре на бирже.

Люди обманывают сами себя и играют с самими собой в игры. Лгать другим достаточно плохо, но если вы врёте самому себе, то это безнадёжно. В магазинах полно хороших книг о диетах, а вокруг навалом тучных людей.

Эта книга научит вас, как анализировать рынок и как бороться с вашим собственным разумом. Я могу предоставить вам знания. И только вы можете добавить к ним желание.

1. Психология – ключевой момент

Вы можете основывать ваши действия на фундаментальном или же на техническом анализе. Вы можете заключать сделки согласно вашим догадкам об экономических или политических тенденциях, использовать «внутреннюю информацию» или просто надеяться на лучшее.

Источник: http://rubooks.net/book.php?book=6995&page=87

Будничный ФОРЕКС

Как и обещал, коротенько (минут на сорок 🙂 о системе трех экранов…

Система трех экранов

Система трех экранов разработана Александром Элдером (бывшим нашим соотечественником) и использовалась начиная с 1985 года. Она была впервые предложена публике в апреле 1986 года в статье в журнале Фьючерс. Система трех экранов проверяет каждую сделку на трех тестах или трех экранах. Много сделок, которые сначала кажутся привлекательными, отвергаются тем или другим экраном. Те сделки, которые прошли все три экрана, хороши с большей вероятностью. Три экрана объединяют методы отслеживания трендов и приемы игры против них. Они рассматривают все потенциальные сделки в нескольких временных масштабах. Три экрана — это больше, чем система игры, это метод и стиль действий.

Индикаторы-указатели тренда и осцилляторы

Начинающие часто ищут волшебную палочку: единственный индикатор, позволяющий делать деньги (ваш покорный слуга не исключение, был и в моей жизни такой период). Если им везет некоторое время, они думают, что нашли путь к гарантированной прибыли. Когда магия слабеет, новички отдают обратно прибыли и с процентами и отправляются на поиски следующего магического инструмента. Рынки слишком сложны, чтобы их можно было проанализировать единственным индикатором. На одном и том же рынке разные индикаторы могут давать противоречивые сигналы, как и одни и те же индикаторы могут давать противоречивые сигналы на разных рынках. Указатели тренда растут во время подъемов и дают сигнал покупать, а осцилляторы указывают на сверхпокупку и дают сигнал продавать. Указатели тренда падают во время спадов и дают сигнал продавать, а осцилляторы указывают на сверхпродажу и дают сигнал покупать. Индикаторы-указатели тренда дают прибыль, пока рынок находится в движении, но дают ложные сигналы в коридоре цен. Осцилляторы дают прибыль в коридоре цен, но дают преждевременные и опасные сигналы, когда рынок входит в тренд. Трейдеры говорят: “Тренд — это твой друг” и “Дайте вашей прибыли вырасти”. Они так же говорят: “Покупай дешево, продавай дорого”. Но зачем продавать, если тренд идет вверх? И какая именно цена дорогая? Некоторые трейдеры пытаются усреднить сигналы индикаторов-указателей тренда и осцилляторами. Если вы используете больше указателей трендов, то исход будет одним, а если больше осцилляторов, то другим. Трейдер всегда найдет такую группу индикаторов, которая скажет ему то, что он хочет услышать. Система трех экранов объединяет индикаторы-указатели тренда с осцилляторами. Она разработана так, чтобы отфильтровать их недостатки, но сохранить их сильные стороны.

Выбор временного масштаба: фактор пять

Другая принципиальная дилемма вызывается тем, что тренд может идти вверх и вниз одновременно, в зависимости от того, на какие графики вы смотрите. Дневной график может показывать подъем, а недельный спад, и наоборот. Трейдеру приходится работать с противоречивыми сигналами от графиков разных временных масштабов. Чарльз Доу, автор знаменитой теории Доу, утверждал, что существуют три вида тренда. Долгосрочный тренд длится несколько лет, среднесрочный длится несколько месяцев, а все, что короче, это незначительный тренд. Роберт Pea, великий технический аналитик рынка 1930-х, сравнил три вида тренда с приливом, волной и рябью. Он верил, что игроки должны играть в направлении рыночного прилива, пользоваться волнами и игнорировать рябь. Времена изменились, и рынки стали более неустойчивыми. Трейдерам нужно более гибкое отношение к временным масштабам. Система трех экранов основана на том наблюдении, что каждый масштаб связан с более крупным и более мелким масштабом множителем пять. Каждый трейдер должен решить, в каком временном масштабе он будет работать. Система трех экранов называет его средним масштабом. Длинный масштаб на порядок длиннее. Короткий масштаб на порядок короче. Например, вы хотите держать позицию в течение нескольких дней или недель. Тогда ваш средний масштаб должен быть выражен дневными графиками. На один порядок длиннее недельные графики и они будут длинным временным масштабом. Часовые графики на один порядок короче и они послужат коротким масштабом. Трейдеры, работающие в течение дня, которые удерживают свои позиции менее часа, могут использовать тот же принцип. Для них 10-минутные графики будут средним масштабом, часовые графики будут длинным масштабом и 2-х минутные графики — коротким масштабом. Система трех экранов требует, чтобы вы сначала изучили графики длинного масштаба. Это позволит вам играть только в направлении прилива: тренда на диаграмме длинного масштаба. Волны, идущие против прилива, используются для выхода на рынок. Например, если недельный тренд идет вверх, то дневные минимумы дают шанс для покупки. Если недельный тренд идет вниз, то дневные максимумы дают возможность для продажи.

Первый экран: прилив рынка

Система трех экранов начинает с анализа графика крупного масштаба, на порядок более крупнее, чем тот, в котором вы хотите играть. Многие трейдеры уделяют внимание только дневным графикам и все они смотрят на одни и те же данные за несколько месяцев. Если вы начнете рассматривать недельные данные, то ваше поле зрения будет в пять раз больше, чем у конкурентов. Первый экран системы трех экранов использует индикаторы указателей трендов для выявления долгосрочных трендов. Оригинальная система использует наклон недельной MACD-гистограммы, чтобы найти рыночный прилив. Наклон определяется соотношением между двумя соседними столбцами. Когда наклон вверх, это говорит о том, что власть у “быков” и следует играть на повышение. Когда наклон вниз, это говорит о том, что власть у “медведей” и играть следует только на понижение. Единственное движение недельной MACD-гистограммы вверх или вниз означает изменение тренда. Движения вверх снизу средней линии дают более сильные сигналы для покупки, чем расположенные над средней линией. Движения вниз над средней линией дают более сильные сигналы к продаже, чем происходящие под средней линией. Некоторые игроки определяют основные тренды при помощи других индикаторов. Стив Нотис написал статью в журнал Фьючерс о том, как он использовал систему направлений в первом экране системы трех экранов. Даже еще более простой инструмент, такой, как 13-дневный экспоненциальный показатель среднего движения, может успешно работать в первом экране системы. Принцип остается тем же. Дело вкуса, я предпочитаю MACD-гистограмму. Вы можете использовать большинство указателей тренда, если сначала рассматриваете тренды на недельных графиках, а затем ищите на дневных графиках только те сделки, которые идут в направлении тренда.

Экран № 1: определите недельный тренд при помощи индикатора — указателя тренда и играйте только в его направлении.

У игрока три возможности: покупать, продавать и стоять в стороне. Первый экран Системы Трех Экранов отметает одну из этих возможностей. Он работает как датчик, позволяющий вам только покупать или стоять в стороне во время главных подъемов. Во время основных спадов он позволяет только продавать или стоять в стороне. Вы должны плыть вместе с приливом или вообще не входить в воду.

Рис.1. Недельная MACD-гистограмма: первый экран Системы Трех Экранов

Наклон MACD-гистограммы определяется соотношением между ее двумя соседними столбиками (см. врезку). Система Трех Экранов предписывает сначала рассматривать недельные графики, а затем дневные.

Когда недельный тренд идет вверх, можно только играть на повышение или стоять в стороне. Когда недельный тренд идет вниз, можно только играть на понижение или стоять в стороне. Недельная MACD-гистограмма дает сигнал к покупке, когда наклоняется вверх.

Лучший сигнал к покупке дается тогда, когда этот индикатор идет вверх ниже средней линии. Когда MACD-гистограмма наклоняется вниз, это сигнал к продаже. Лучший сигнал к продаже дается тогда, когда она наклоняется вниз над средней линией.

После того, как вы определили тренд по недельной MACD-гистограмме, переходите к дневным графикам и ищите возможность сыграть в ее направлении.

Второй экран: волна рынка

Второй экран определяет волну, идущую против прилива. Когда недельный тренд направлен вверх, дневные спады дают основание для покупки. Когда недельный тренд идет вниз, дневные подъемы дают повод для продажи.

Второй экран строит осцилляторы по дневным графикам, чтобы найти отклонения от недельного тренда. Осцилляторы дают сигналы к покупке, когда рынок падает, и к продаже, когда рынок растет.

Второй экран системы позволяет вам прислушиваться только к тем сигналам, которые соответствуют недельному тренду.

Рис.2. Дневной индекс силы: второй экран Системы Трех Экранов

Одним из осцилляторов, которые могут работать во втором экране системы трех экранов, является 2-дневное ЕМА от индекса силы. Индекс силы указывает на возможность покупки, когда он падает ниже средней линии. Он показывает на возможность продажи, когда поднимается над средней линией. При восходящем недельном тренде отвечайте только на сигналы к покупке, даваемые осциллятором, и добавляйте к позициям, с которыми играете на повышение. При нисходящем недельном тренде отвечайте только на сигналы к продаже игрой на понижение. На правом краю графика недельный тренд двинулся вниз. Подождите подъема индекса силы для начала игры на понижение.

Экран № 2: постройте осциллятор по дневному графику. Во время недельного подъема используйте дневные спады для поиска возможностей купить, а во время недельных спадов используйте дневные подъемы цен для поиска возможностей продать. Когда недельный тренд идет вверх. Система трех экранов принимает от дневных осцилляторов только сигналы к покупке и игнорирует сигналы к продаже. Когда недельный тренд идет вниз. Система трех экранов принимает от дневных осцилляторов только сигналы к продаже и игнорирует их сигналы к покупке. Индекс силы и лучи Элдера хороши для использования в Системе трех экранов, но и стохастика и %R Вильямса работают хорошо. Когда недельная MACD-гистограмма растет, 2-дневное ЕМА от индекса силы дает сигнал к покупке, когда оно падает ниже средней линии, при условии, что оно не достигает минимума за несколько недель. Когда недельная MACD-гистограмма падает, индекс силы дает сигнал к продаже, когда он поднимается выше средней линии, при условии, что он не выше других максимумов за несколько последних недель (рис.2). При недельном восходящем тренде дневные лучи Элдера дают сигнал к покупке, когда сила “медведей” падает ниже средней линии и затем двигается назад к средней линии. Когда недельный тренд идет вниз, лучи Элдера рекомендуют продать, когда сила “быков” поднимается над средней линией, а потом поворачивает обратно. Стохастика дает сигнал тогда, когда его линии входят в область продажи или покупки. Когда недельная MACD-гистограмма растет, а стохастика падает ниже 30, он показывает область перепродажи и возможность купить. Когда недельная MACD-гистограмма падает, а стохастика поднимается выше 70, он показывает область сверхпокупки и возможность продать. Чтобы %R Вильямса работало в системе трех экранов, его временной интервал должен составлять 4 или 5 дней. Он интерпретируется аналогично стохастике. Индекс относительной силы (RSI) реагирует на изменение цен не так быстро, как другие осциляторы. Он помогает при анализе рынка в целом, но слишком медлителен для системы трех экранов.

Третий экран: дневной вход

Первый экран системы трех экранов определяет направление рыночного прилива по недельным графикам . Второй экран определяет волны, идущие против прилива, по дневным графикам. Третий экран определяет рябь, идущую по волнам в направлении прилива. Он использует движение цен в течение дня для определения точного момента выхода на рынок. Для третьего экрана не нужны графики или индикатор. Это методика выхода на рынок после того, как первый и второй экраны дали сигнал к покупке или продаже. Третий сигнал называется методом смещаемой покупки—остановки (Trailing Buy—Stop) во время восходящего тренда и методом смещаемого заказа на продажу—остановку (Trailing Sell—Stop) во время нисходящего тренда (рис.3). Когда недельный тренд идет вверх, а дневной вниз, смещаемая покупка—остановка улавливает прорывы вверх. Когда недельный тренд идет вниз, а дневной вверх, смещаемая продажа улавливает прорывы вниз.Резюме по Системе Трех Экранов

Когда недельный тренд идет вверх, а дневной осциллятор падает, это активирует смещаемый заказ на покупку. Поместите заказ на покупку на единицу выше максимума предыдущего дня. Если цены пойдут вверх, вы войдете в игру на повышение автоматически, как только цены превысят вчерашний максимум. Если цены продолжат падение, то ваша покупка—остановка не сработает.

На следующий день опустите ваш заказ до положения над максимумом предыдущего дня. Продолжайте понижать покупку—остановку каждый день, пока не войдете в игру или пока индикатор не изменится, и сигнал к покупке не пропадет. Когда недельный тренд идет вниз, ждите подъема дневного осциллятора, который активирует смещаемый заказ на продажу—остановку.

Поместите заказ на продажу на единицу ниже минимума прошлого дня. Как только рынок двинется вниз, вы автоматически начнете игру на понижение. Если же подъем продолжится, повышайте ваш заказ на продажу ежедневно.

Задача скользящей продажи—остановки в том, чтобы в середине дня поймать прорыв цен вниз против дневного восходящего тренда, но в направлении недельного нисходящего тренда.

Экран № 3: когда недельный тренд идет вверх, а дневной индикатор вниз, используйте смещаемый заказ на покупку. Когда недельный тренд идет вниз, а дневной индикатор вверх, используйте смещаемый заказ на продажу.

Рис.3. Скользящая покупка—остановка: третий экран Системы Трех Экранов

Недельная MACD-гистограмма повернула вверх в середине сентября. Когда первый экран показывает вверх, каждый спад на втором экране, в 2-дневном ЕМА от индекса силы, означает возможность купить.а. Индекс силы падает ниже средней линии. Поместите заказ на покупку на завтра на единицу выше максимума столбика а.b. Спад продолжается.

Понизьте заказ до положения на единицу выше максимума за день b.c. Куплено при открытии. Установите остановку в минимум черты b. Новый максимум индекса силы говорит о том, что подъем сильный и, вероятно, продолжится.d. Индекс силы падает ниже средней линии. Поместите заказ на покупку на максимуме столбика.е.

Куплено, когда цены поднялись выше максимума d. Поместите остановку в минимум столбика d.f. Индекс силы падает ниже средней линии. Поместите заказ на покупку на максимуме столбика.g. Спад продолжается. Переместите заказ в положение на единицу выше максимума столбика g.h. Куплено, когда цены поднялись выше максимума g.

Поместите остановку в минимум столбика g.i. Индекс силы падает ниже средней линии. Поместите заказ на покупку в максимуме столбика.j. Спад продолжается. Переместите заказ в положение на единицу выше максимума столбика j.k. Куплено при открытии. Поместите остановку в минимуме столбика j.

l.

При открытии цена на золото падает и активирует предохранительную остановку. Остановки важны, поскольку любой индикатор несовершенен.

Прекращение потерь

Для успешной игры важен правильный контроль за капиталом. Дисциплинированный игрок прекращает свои потери сразу же и превосходит неудачника, который продолжает ждать и надеяться. Система Трех Экранов требует установки очень жестких остановок. Если вы покупаете, поместите заказ на остановку потерь (Stop-loss) на тик ниже минимума текущего или предыдущего дня, смотря по тому, какой ниже. Если вы продаете, поместите предохранительную остановку потерь на единицу выше максимума текущего или предыдущего дня, смотря по тому, какой выше. Перенесите остановку в точку безубыточности, как только рынок двинется в вашу сторону. В дальнейшем перемещайте остановку так, чтобы защитить примерно 50 процентов ожидаемой прибыли.Причина использования столь жестких остановок в том, что Система Трех Экранов играет только в направлении рыночного прилива. Если сделка не дает прибыли быстро, это признак того, что под поверхностью рынка что-то принципиально меняется. В этом случае лучше быстро убежать. Первая потеря — лучшая потеря, она позволяет вам еще раз проанализировать рынок, стоя на обочине в безопасности. Консервативные игроки должны начать игру на повышение или понижение при первом сигнале Системы Трех Экранов к продаже или покупке и держаться, пока основной тренд не переменится или пока предохранительная остановка не выведет их из игры. Активные игроки могут использовать каждый новый сигнал от дневного осциллятора для того, чтобы удвоить их позиции. Позиционный игрок должен начать игру и держать позицию, пока недельный тренд не изменится. Краткосрочный игрок может извлекать прибыль по сигналам второго экрана. Например, если игрок играет на повышение и индекс силы становится положительным или стохастика повышается до 70 процентов, то он может продать, извлечь прибыль и присматривать следующую возможность купить. Система Трех Экранов объединяет разные временные масштабы и разные типы индикаторов. На долговременных графиках она использует указатели тренда, а на среднесрочных графиках работают краткосрочные осцилляторы. Для выхода на рынок при продаже или покупке она применяет специальную методику. Она так же использует жесткие правила управления капиталом.

Примерно вот в таком разрезе. Стоит напомнить, что эта система не может использоваться, когда рынок во флэте (в боковом тренде)(!). Об этом надо всегда помнить (по своему опыту знаю).

Источник: http://everyday-forex.blogspot.com/2009/10/