Валютный Своп (Swap) сделки на рынке Форекс – что это такое?

Многие начинающие трейдеры в начале своей торговой деятельности очень часто сталкиваются с многочисленными понятиями рынка, в числе которых и своп.

Для успешной торговли важно не только вовремя останавливаться, принимать взвешенные решения или же пользоваться выбранными стратегиями, но и уметь применять некоторые инструменты такие, как стоп лосс и тейк профит или Своп правильно. Последний рассмотрим немного подробней, чтобы знать, кода его лучше использовать, и для чего он может потребоваться.

Валютный своп

Для того чтобы добиться успеха на валютном рынке важно не только контролировать свои эмоции или следовать выбранной стратегии, но учиться пользоваться инструментами и оперировать основными терминами. Одним из них является своп сделка.

Трейдерам нередко приходится сталкиваться с таким понятием. Однако все новички относятся к нему по-разному. Для одних это еще один из способов получения еще большего дохода. Для других же это лишняя трата времени и источник лишних убытков.

Своп представляет собой термин, который применяется для обозначения операции, заключающейся в обмене финансовыми активами в торговой или же финансовой области. И не важно, что будет использовано в качестве такого актива: валюта или опцион.

Суть данного понятия заключается в том, что изначально заключается сделка по продаже или покупке какого-либо финансового инструмента, и затем происходит заключение так называемой контрсделки.

Такой вид контракта предусматривает обратную продажу или покупку этого же актива через оговоренный промежуток времени.

Стоит отметить, что при использовании Swap многих новичков пугает тот факт, что некоторые форекс брокеры взимают оплату-комиссию за проведение такой операции.

Положительный и отрицательный своп

На сегодняшний день своп подразделяется на следующие основные типы:

- положительный

- отрицательный

Теперь разберем каждый из них подробней. Положительный своп имеет место быть, когда учетная ставка выбранных для сделки валют по курсу Мирового банка до девяти вечера по Гринвичу стала ниже, чем до указанного ранее времени.

Отрицательный своп наблюдается при наличии обратной ситуации. Если ставка Мирового банка по выбранным валютным парам стала выше к девяти вечера по Гринвичу, то своп будет данного вида. Следует отметить, что и в том и в другом случае за перенос позиции через сутки начисляется комиссионный сбор.

Виды свопов

Своп операции широко применяются опытными трейдерами, которые стремятся к большим уровня заработка. Однако для того чтобы правильно использовать не только спред, но и данный инструмент, важно ознакомиться не только с тем, как он работает, но и какими видами представлен.

Следующие виды свопов:

- Процентный своп

- Валютный своп

- Своп на акции

- Кредитный дефолтный своп

Процентный своп (Interest Rate Swap)

Процентный своп представляет собой производный финансовый инструмент. Он используется, когда у обеих сторон по сделке имеется намерение произвести обмен процентными платежами на заранее оговоренную сумму. Это значит, что в указанное в соглашении время одна из сторон по сделке должна выплатить другой тот процент, который был указан в контракте на полученную сумму.

Одной из сторон такого соглашения может стать хедж фонд или хеджер. Такая мера требуется для управления активами и пассивами. Также свопы такого типа нередко применяются спекулянтами, желающими получать доход от изменения процентных ставок.

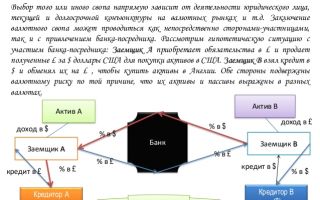

Валютный своп (Currency Swap)

Валютный своп представляет собой использование сразу двух противоположных конверсионных контрактов на одну и ту же сумму. Только при этом даты валютирования являются отличными друг от друга. Следует отметить, что такое понятие, как дата валютирования обозначает собой время, когда наступает период исполнения более близкого контракта.

Дата окончания свопа фиксируется, когда наступает время окончания выполнения обязательств по последней сделке. Если та из них, при которой происходит покупка валюты, идет впереди по дате, а затем происходит контракт по продаже, то своп получает название «купил-продал». Если же обратная ситуация, то своп получит название «продал-купил».

Своп на акции (Stock Swap)

Во время торговли на Форекс трейдеры могут пользоваться различными финансовыми инструментами, среди которых фьючерс или любой другой. Ценные бумаги в виде акций тоже нередко становятся средством получения прибыли путем купли продажи. В некоторых сделках приходится использовать своп на акции.

Данный вид свопа представляет собой тот тип, при котором обмениваемые платежные потоки зависят от доходности по некоторому индексу биржи и по определенной процентной ставке.

Кредитный дефолтный своп (CDS)

Своп контракт такого типа заключается в том, что заключается соглашение между покупателем по сделке и эмитентом, при котором первый делает регулярные взносы, а второй обязуется при появлении у покупателя долговых обязательств перед третьей стороной, выплатить ей сумму, способную погасить всю задолженность.

В этом случае покупателю передается своего рода ценная бумага, которая служит в качестве страховки предоставленного кредита. После наступления дефолта бумага передается эмитенту, который предоставляет ему деньги в размере суммы долга с процентами.

Теперь рассмотрим более подробно преимущества, страховку и недостатки такого вида свопа, который трейдеры чаще всего используют для того чтобы заработать на форекс.

Преимущества

У использования CDS имеется одно очень важное преимущество, которое заключается в том, что нет необходимости в создании резерва. У покупателя финансового актива имеется риск, что эмитент этого актива обанкротится, а поэтому покупка CDS за определенную стоимость позволяет компенсировать убытки. Покупатель отдает эмитенту долговые бумаги, а тот выдает ему сумму в размере кредита.

Такое хеджирование применяется многими участниками рынка. Когда у заемщика образуется дефолт, то банк создает резерв. Благодаря страхованию своих рисков у покупателя не будет необходимости привлекать средства из оборота.

Страховка

Путем использования данного вида свопа имеется возможность получить страховку от самых разных видов сделок. И не важно при этом, использует ли участник рынка для торговли бинарные опционы или прочие инструменты. Сегодня имеется возможность застраховать самые разные виды контрактов. Примером может служить и страховка на случай отсутствия поставки по договору.

Покупатель передает поставщику оборудования в качестве аванса 80 процентов от его стоимости. Оно по договору должно быть выгружено в пункте назначения через два месяца. Однако данный срок не является небольшим и существует риск, что покупатель просто потеряет свои деньги. В такой ситуации обычно выходом является использование CDS.

CDS в финансовый кризис

Своп на форекс это один из самых востребованных инструментов. И одним из самых наиболее используемых из них является своп CDS. Он является относительно новым на рынке, чем и привлекает к себе все большее внимание спекулянтов, которые надеялись воспользоваться получением прибыли без лишних на то вложений. Однако ситуация кардинально начала меняться в кризисное время 2008 года.

В Америке в это время банки, которые заключили соглашение на выполнение долговых обязательств, начали терпеть убытки и обанкротились. Правительство решило спасать самые крупные предприятия. В частности, страховая компания AIG была спасена за счет государственных средств.

В это время было выдано свопов на 400 миллиардов долларов. И одной только данной фирме нужно было перечислить более 22 миллиардов долларов.

Государство постаралось спасти спасти самый крупный банк JP Morgan путем сотрудничества с корпорациями, в руках которых находились влиятельные скупленные финансовые инструменты.

Сделки своп

Многие начинающие трейдеры считают своп контракт обычным инструментом, при использовании которого велика вероятность получения убытков. Однако многие смотрят на него сточки зрения получения прибыли.

У каждого современного валютного брокера имеется собственная таблица свопов. А трейдеры уже сами могут решать, пользоваться ли им таким видом инструмента или нет.

У них имеется возможность для каждой выбранной валюты найти подходящий своп.

Все операции по свопам на рынке Форекс производятся путем соблюдения определенных условий, которые получили название Спот. По каждой валютной паре на терминалах имеются объемы свопов, по которым можно заключать сделки.

Обзор рынка на MT4

На платформе MT4 указаны объемы свопов для каждой валютной пары. Чтобы узнать длинный и короткий размер свопа, откройте “Обзор рынка” – потом правой кнопкой мыши нажимаете на интересующий валютный инструмент и “Спецификация”:

После того, как вы нажмете “Спецификация”, откроется окно со подробной информацией относительно контракта выбранной вами пары валют. Как видно на скриншоте, вы имеете плавающий спред, размер контракта и многое другое. А рамочкой выделено то, что интересует вас в данный момент, а это “Своп длинных позиций” и “Своп коротких позиций”.

- Длинные позиции (long) – позиции по покупке

- Короткие позиции (short) – позиции по продаже

В контрактах столбики swap могут выглядеть так:

| EURUSD | -0.17 | -0.19 |

| GBRUSD | -0.15 | -0.37 |

| AUDUSD | 0.53 | -1.03 |

Или столбики swap могут выглядеть так:

| EURUSD | -0.340 pips | -0.183 pips |

| GBRUSD | -0.215 pips | -0.415 pips |

| AUDUSD | 0.6 pips | -1.099 pips |

Swap простыми словами

Объясню на простом примере, что такой своп. Например, один человек едет в Европу, а второй – в Россию. У первого человека есть рубли, а у второго – евро. Чтобы обеспечить себя финансово на время путешествия, люди договорились поменяться между собой двумя валютами. Поездки состоялись. Деньги не были потрачены.

Люди вновь встречаются и производят обратный обмен – один человек возвращает рубли другому, а второй – возвращает евро. Если за это время поменялись курсы валют или кто-то потратил часть денег, то кто-то из двух людей выиграл, а кто-то потерял в финансовом смысле, т.е. получил выгоду или невыгоду.

Такой прием часто применяется на профессиональном финансовом рынке.

Вывод

Своп представляет собой один из самых важных инструментов на рынке Форекс, которым должен оперировать любой трейдер. Для того чтобы зарабатывать на валютном рынке нужно не только знать правила, особенности и определиться с выбором стратегии, но правильно выбрать вид свопа, который предлагает брокер. Ведь он является неотъемлемым элементом торговли.

Подписывайтесь и всегда будьте в курсе последних новостей:

- Канал Телеграм (Инвестиции с Ganesa)

- вКонтакте

Источник: https://www.iqmonitor.ru/investicii/forex/all/svop.html

Своп на бирже — что это такое простыми словами?

Обычно с термином своп (swap) трейдер впервые сталкивается, когда открывает сделку с переносом на следующие сутки. В таком случае списывается небольшой дополнительный процент, в терминале MetaTrader расположенный в специальной графе рядом с прибылью.

Как правило, подобное списание несущественно для нескольких дней, но если держать позицию месяц или год, то своп будет серьёзно «бить» по прибыли. Интересно то, что есть пары, где такой перенос начисляется не в минус, а в плюс трейдеру.

Обо всех важных нюансах, связанных со свопами, я расскажу в данной статье.

Что такое своп на бирже простым языком?

Большинство источников при объяснении терминологии всё слишком усложняют, попробую сразу дать максимально простые определения.

Что такое своп на бирже форекс простыми словами?

Своп на бирже форекс (в оригинале swap — обмен) — это перенос сделки на следующие сутки. В терминале MetaTrader 4 это обычно выглядит так:

Причина, по которой есть своп — разница, при чём иногда существенная, в процентных ставках между странами. Например, если вы покупаете пару GBPUSD, то продаёте доллар США, а взамен получаете британский фунт. Поскольку торговля ведётся с плечом, то в одной валюте берётся кредит, а в другой открывается депозит. У представленных стран на момент написания абсолютно разные ставки ЦБ:

- – США — 2%;- Великобритания — 0,75%.

В итоге, мы берём кредит на доллары под 2%, а получаем фунты, которые вносим на депозит всего лишь под 0,75%. Не сложно догадаться, что такая сделка несёт убыток (0,75 — 2 = -1,25%), именно из-за этого с трейдера списывается swap.

Время расчёта и списания свопа на бирже — это начало следующего торгового дня (00:00 по терминальному времени), и неважно, трейдер открыл сделку в последнюю минуту или в самом начале предыдущего дня.

Почему своп на форекс фиксируют ежедневно, а не раз в неделю? Ответ кроется в самом механизме сделок на валютном рынке — спот (в оригинале «spot» — на месте). По условиям спот расчёт производится немедленно, а поставка валюты (товара) не позднее второго банковского дня. Чтобы избежать поставки, контрагенты перезаключают сделку, постоянно перенося день расчётов за счёт своп.

Ещё один интересный и важный факт — в среду ночью на четверг списывается своп в 3-хкратном размере, потому что поставка валюты переносится с пятницы на понедельник, т.е. сразу через три дня (по теме: расписание торговых сессий).

От чего зависит размер свопа на бирже форекс?

Единая формула для расчёта свопа по валюте представлена ниже.

Расчёт для примера в предыдущем разделе:

- – Покупаем 1 лот (т.е. 100 000 единиц) GBPUSD, цена пары при переносе — 1,28000, комиссия брокера — 0,25%.- SWAP = (100000 * (1,25 + 0,25) / 100) * 1,28 / 365 = 5,26 USD.

В результате, при переносе позиции спишут своп 5,26 USD.

Дополнительно swap можно проверить сразу в терминале MetaTrader в разделе «Спецификация». Достаточно нажать по интересующему инструменту правой клавишей мыши и выбрать нужный пункт.

Далее, ищем поля со свопами.

Формула для расчёта по CFD также зависит от спецификации контракта из условий договора. Пример для CFD на индексы.

Расчёты по CFD на STOXX50 (процент годовых или ставка по свопу у брокера на покупку = 3):

- – Покупаем 1 лот STOXX50 (10 контрактов) по 3427;- SWAP = 3 / 100 / 360 * 3427 * 1 * 10 = 2,7 USD.

В итоге, при переносе платим своп 2,7 USD.

Пример для CFD по фьючерсам.

Расчёты по сделке BRN (нефть):

- – Покупаем 1 лот BRN (100 баррелей) по 75, у брокера swap равен 3, что в пунктах = 3 * 0,01 = 0,03;- SWAP = 0,03 * 1 * 100 = 3 USD.

Как видите, есть существенная разница при подсчётах свопа на разных типах инструментов. Брать актуальные ставки для расчётов не имеет большого смысла, более верным будет посмотреть спецификацию инструментов на сайте брокера и вставить готовую цифру в формулу.

Carry трейдинг: положительный, отрицательный своп

Изучив предыдущие формулы, можно заметить, что величина свопа на бирже может быть, как отрицательной, так и положительной. На практике это значит, что перенос может быть «на руку» трейдеру, если он позволяет больше зарабатывать.

Суть кэрри трейдинга — длительное удержание позиций по валютным парам с положительным свопом. Такой метод позволяет одновременно зарабатывать на росте или падении цен, а также на разнице процентных ставок.

Тем не менее, это вовсе не означает, что можно покупать всё что вздумается с положительным swap и забыть об анализе рынка.

Вот несколько актуальных примеров пар с положительным свопом на момент написания статьи из спецификации Альпари:

- – USDZAR Short — 9,328 п.;- USDMXN Short — 10,534 п.

Единственная проблема, что у данных инструментов довольно большие спреды, которые снизят потенциальную прибыль. Есть и менее прибыльные варианты, но с низким спредом:

- – USDJPY Long — 0,512 п.;- USDCHF Long — 0,599 п.

С другой стороны, по всем указанным инструментам очень сложно ожидать тренд в сторону положительного свопа.

Чтобы пережить такие колебания, нужно либо удачно «читать» рынок и входить с коррекций, либо сидеть с очень маленькой позицией. Первое и без swap даст солидную прибыль, а второе — попросту даст совсем мало, что проще было бы вложить средства на банковский депозит. В качестве примера рассчитаем стоимость пункта, потенциальную прибыль и риски по продаже 1 лота USDZAR:

- – Примерная стоимость пункта = 1 пункт * Размер лота / Рыночную цену = 0,00001 * 100 000 / 14,2 = 0,07 USD.- Swap в пунктах из терминала составляет 93,29, т.е. 93,29 * 0,07 = 6,5 USD в день. За год это даст 365*6,5 = 2372,5 USD.- Средний спред у Альпари по USDZAR 127,2 пункта. Таким образом, сразу мы потеряем 127,2 * 0,07 = 8,9 USD.- За одну полугодовую волну USDZAR в среднем проходит по 200000 пунктов (как считали для 5-значных котировок), 0,07 * 200000 = 14000 USD потенциальной прибыли или убытка. И из этой волны 2372,5/2 = 1186,2 USD даст положительный своп — это около 8% от прибыли.

Лично мое отношение к кэрри трейдингу чисто скептическое. Да, это приятный бонус к сделке, которая длится, например, полгода, но основной профит ждать всё равно необходимо от спекуляций на ценах, потому что если просесть на 14000 USD, то своп будет лишь слабым утешением.

Таблица свопов на бирже форекс

Как уже упоминалось, все актуальные значения свопов можно посмотреть у обслуживающего вас форекс брокера на официальном сайте. В текущем разделе я приведу таблицу лишь с несколькими примерами по самым популярным долларовым парам. За основу взяты классические счета (classic, standard и т.д.), а значения свопа представлены в пунктах с официальных сайтов.

Данная таблица символизирует то, насколько сильно могут отличаться свопы на бирже у разных брокеров, и процентные ставки в странах тут играют последнюю роль. Если вам важен этот показатель, то стоит задуматься и уточнить все условия у разных форекс-компаний.

Своп рубль доллар (USDRUB)

Отдельно рассмотрим российскую валюту. В теории положительный биржевой своп по USDRUB должен быть довольно большим:

- – ставка в США — 2%;- ставка в РФ — 7,25%.

Посчитаем как это выйдет у различных брокеров при продаже 1 лота USDRUB:

Alpari (swap из терминала 1,19 п.). Цена за пункт = 0,001 * 100 000 / 67 = 1,49 USD. Своп = 1,49 * 1,19 = 1,77 USD.

Forex4you (swap из терминала 292,6 п.). Цена за пункт = 0,00001 * 100 000 / 67 = 0,01 USD. Своп = 0,01 * 292,6 = 2,62 USD.

Тем не менее, по вышеуказанной таблице видно, что не все брокеры предоставляют подобные условия. В том же Альпари своп по USDRUB несильно отличается от свопа по EURUSD.

Если взять в качестве примера ZAR, то в Южной Африке ставка — 6,5%, а своп гораздо больше, чем по рублю.

Всё так или иначе связано с комиссиями брокеров и их интересами, поэтому своп-стратегии по USDRUB в большинстве случаев не уместны.

Иные виды свопов на бирже

Трейдеры на фондовом рынке далеко не часто сталкиваются с понятием свопа, ведь у акций или фьючерсов нет процентных ставок, а активы реально поставляются в собственность.

Действительно, на бирже свопы не встретить, их относят к внебиржевому рынку, и здесь они являются самостоятельным инструментом.

На Московской бирже свопы есть только на валютной секции (подробнее в разделе «Важные нюансы»).

В теории есть множество различных вариаций свопов. Выделю только основные виды:

- 1. кредитные дефолтные;2. фондовые;3. процентные;4. валютные;5. товарные.

Расскажу кратко о каждом виде.

(оригинал «credit default swap» или «CDS») — это производный инструмент, предоставляющий страховку от дефолта. Иным словами, покупатель CDS платит премию продавцу в обмен на то, что если произойдёт дефолт, то ему выплатят всю сумму долга.

— это соглашения, в рамках которых производится обмен сериями процентных платежей между сторонами до истечения указанного срока. Фактически в рамках процентного свопа стороны обмениваются базами процентных платежей по долговым обязательствам, либо инвестициям, при этом не оказывая влияния на сумму займа или вложений.

Простой пример:

- – Василий платит кредит (1 000 000 рублей) по фиксированной ставке 10%;- Дмитрий платит кредит на аналогичную сумму по плавающей ставке от 8 до 12%;- Они решили поменяться условиями, и такая сделка будет процентным свопом.

На практике физические лица не имеют кредитов с подобной плавающей ставкой, но крупные организации вполне могут. Именно они и заинтересованы в сделках-swap.

является аналогом процентного свопа, единственная его особенность — он производится в разных валютах. Процентный своп может производиться только в одной валюте. По аналогии существуют товарные свопы, связанные с поставкой сырья, а также фондовые свопы, связанные с фондовыми индексами.

Ещё один интересный инструмент из этой серии свопцион — опцион, дающий право на заключение сделки «своп» в будущем.

Важные нюансы по работе со свопами на бирже

Единственное место, где трейдер сталкивается со свопами — это валютный рынок Московской или иной биржи. В отличие от forex, на российском рынке трейдер реально может получить средства в заказанной валюте на второй банковский день, т.е. будет выполнена поставка, а не своп (другие отличия фондового рынка от форекс смотрите здесь).

Здесь для этого есть «загадочные» префиксы:

- – TOM (USDRUB_TOM) — поставка производится на следующий банковский день.- TOD (USDRUB_TOD) — поставка производится сегодня.- TODTOM (USDRUB_TODTOM) — своп, чтобы продлить сделку без реальной поставки, т.е. конвертировать TOD в TOM.

Если вы купили, к примеру, USDRUB_TOM, то на следующий день она станет USDRUB_TOD, а по истечению торгового дня вы получите уже доллары США. Чтобы этого не происходило, нужно каждый день вручную покупать своп USDRUB_TODTOM.

В итоге, вне форекса свопы больше похожи на страховку, либо обмен процентными платежами. Биржевой трейдер обычно не сталкивается с данными инструментами, поскольку они продаются между компаниями и крупными банками. Исключение — валютная секция MOEX.

Источник: https://like-to-trade.ru/svop/

Что такое своп (SWAP) на бирже Форекс – простыми словами

Валютная биржа Forex открывает широкие возможности заработка в удалённом режиме, который требует наличия определённых знаний и умений.

Чтобы понять, что такое своп в трейдинге необходимо осознать, какие собственно процессы могут приносить прибыль.

Пользуйтесь с выгодой переносом открытых сделок по текущей ставке рефинансирования!

Компания AvaTrade – это эффективное обслуживание трейдерских операций круглые сутки!

Открыть демо-счетОткрыть Реальный счет

Рассмотрим простой пример – покупка самой популярной валютной пары EUR/USD. В этом случае мы продаём американский доллар и покупаем евро, делая ставку на первую валюту, то есть на евро, повышение стоимости которой и позволит нам получить доход.

И вот тут у новичка возникает сразу несколько вопросов. Как можно покупать валюты других стран, имея рабочий депозит в российских рублях? И у кого, собственно, приобретается и кому продаётся выбранная валюта? Ответом на все эти вопросы является биржевой инструмент под названием SWAP (своп).

Общее толкование понятия SWAP

В финансовом мире этим термином обозначают договорённость, позволяющую сторонам временно обменяться какими-нибудь активами или обязательствами. Чтобы определить понятие своп простыми словами достаточно представить себе двух людей, договорившихся на время отдать друг другу в пользование равноценные автомобили.

Соответственно такая операция подразделяется на два этапа. На первом этапе осуществляется первичный обмен активами или обязательствами, а на втором – возврат, он же закрытие сделки. В финансовом мире различают следующие свопы:

- валютные;

- акционные;

- процентные;

- свопы драгметаллов

Открыть демо-счетОткрыть Реальный счет

Что такое валютный своп

В случае покупки и продажи пары валют EUR/USD. при нажатии кнопки «Открыть ордер» осуществляются следующие операции:

- Взятие быстрого кредита в Центральном Банке США с уплатой процентов, установленных этим финансовым учреждением.

- Оперативный обмен американского доллара на евро в Центральном Европейском Банке.

Полученная сумма в евро остаётся на счетах ЦБ Европы с начислением процентов, как на обычные вклады. А теперь – ВНИМАНИЕ!

Разница между уплаченными и начисленными процентами носит название валютный своп, который в разных случаях может быть как положительным (в нашу пользу), так и отрицательным.

Если процентная кредитная ставка в банке США равна 0,5%, а депозитные начисления в Банке ЕС составляют 1%, то своп будет положительным (+0,5%). Это позволит нам получать небольшой доход при открытой валютной паре EUR/USD до тех пор, пока мы будем работать с этим тандемом.

С учётом вышесказанного можно сделать вывод, что своп на Форекс – это переменная величина, равная разнице в процентных ставках банков, продающих и обменивающих валютные пары.

Основная функция этого биржевого инструмента заключается в возможности продажи валюты другой страны при наличии кредита в другом иностранном банке.

Побочная возможность в случае удачных обстоятельств – пассивный заработок на разнице процентов.

Открыть демо-счетОткрыть Реальный счет

Что такое своп в трейдинге

Эта разница валют между ставками Центрального Банка может быть как положительной, так и отрицательной, а иногда – нулевой.

Если речь идёт о работе на одной валютной паре сроком до 3-х месяцев, то, как правило, потери или приобретения на свопе не ощущаются из-за колебаний валют, которые с лихвой компенсируют разницу в процентных ставках.

Своп начисляется в 00:00 часов по Гринвичу, либо в 2:00 по московскому времени. Поэтому данный показатель не интересует трейдеров, открывающих и закрывающих сделки внутри рабочего дня.

Что вам нужно знать о свопах биржи Форекс

- Учитывать своп имеет смысл, если ваша сделка открыта больше недели – только тогда данная разница может существенно повлиять на доход или убыток.

- Не стоит опасаться серьезных потерь на свопе, как бы долго не закрывалась сделка.

Любой минус будет незаметен в любом случае из-за большого кредитного плеча и существенных колебаний валютных котировок.

- Не следует оставлять выгодную сделку открытой на следующий биржевой день только из-за положительного свопа. Правила внутридневной торговли обязывают трейдера закрывать все позиции в течение дня.

В противном случае на вас могут быть наложены штрафные санкции.

Что такое счета без свопа

Открывать специальные безсвоповые счета следует только в случае торговли экзотическими валютными парами, например, денежными ресурсами стран третьего мира.

Такое решение также оправдано при нахождении на одной позиции более 3-х месяцев. Только в этих двух случаях своп может существенно повлиять на вашу прибыль или принести убыток. Чтобы открыть такой счёт при регистрации следует сделать пометку в соответствующей графе, иначе вам откроют обычный депозит.

В заключении стоит ещё раз напомнить, что такое своп простыми словами – это разница между кредитной и депозитной процентной ставкой банков двух стран – держателей валют из валютных пар.

Открыть демо-счетОткрыть Реальный счет

Источник: https://www.avatrade.ru/education/trading-for-beginners/chto-takoe-swap

Что такое своп на Форексе: простое и понятное объяснение

Здравствуйте, дорогие друзья! Внятно ответить на вопрос, что такое своп на Форексе и дать четкое описание методики его расчета может не каждый, даже самый матёрый, трейдер.

Для большинства swap остается незначительной суммой, которую брокер один раз в день списывает со счета. В то, как он рассчитывается и что из себя представляет, не все вникают.

Сегодня предлагаю этот пробел в знаниях восполнить и разобраться в том, как swap влияет на торговлю, от чего зависит его величина и стоит ли его учитывать при оценке эффективности стратегии.

Разбираемся с терминологией

Что касается термина swap, перевод этого слова на русский язык звучит как «разница процентных ставок» (вы встретитесь и с термином «ролловер», эти понятия – синонимы). Суть свопа разберем на конкретном примере сделок по валютной паре GBPUSD.

Нас интересуют процентные ставки по обеим валютам. О том, где их можно найти, поговорим чуть позже, пока что укажем лишь, что в Англии ставка составляет 0.75%, а в США – 2.25%. Теперь по свопу для длинных позиций:

- Когда заключается сделка на покупку, трейдер приобретает британский фунт за доллары;

- При этом долларов в нужном количестве у вас нет, ведется маржинальная торговля (с кредитным плечом), а значит, нужную сумму вам занимает брокер. Проценты по этому займу составляют 2.25%;

- На эту сумму в долларах вы покупаете фунты и по ним получаете 0.75%;

- Представьте себе, что это обычный банковский займ сроком на один день, и уже завтра вы продадите фунты и погасите кредит в долларах. Но из-за разницы в процентных ставках вам не будет хватать 0.75 – 2.25 = -1.5%. Это и будет величина свопа.

Представьте обратную ситуацию – короткую позицию по GBPUSD. В ней за счет той же разницы процентных ставок вы получите 1,5%. Ролловер – не обязательно убыток, все зависит от соотношения процентных ставок соответствующих валют. Брокеры приводят значение этого параметра в пунктах для удобства расчетов.

В формуле для расчета swap участвует и комиссия брокера, так что рекомендую вместо самостоятельного его подсчета использовать данные с сайта компании.

Порядок определения этой величины отличается для разных инструментов.

Для Форекс, CFD – статья о CFD контрактах расскажет подробнее об этом виде торговли, криптовалют, товарного рынка расчетные формулы отличаются.

На видео ниже подробно описывается механизм появления свопов в торговле.

к содержанию ↑

Порядок начисления

Фактически трейдеры, заключая сделки, не нуждаются в валюте, они просто проводят спекулятивные операции с валютными парами.

Поэтому каждый день вечером сделка закрывается и тут же брокер заключает ее за вас, при этом своп и начисляется.

Процедура эта происходит практически мгновенно, так что вы и вряд ли заметите перенос позиции, только вот небольшая сумма начисляется или списывается со счета.

Несмотря на то, что рынок Форекс работает с перерывом на выходные, swap взимается за все дни недели, в том числе и за перенос сделки через субботу и воскресенье. Так как на выходных брокеры отдыхают, то и своп списать нельзя, поэтому swap в тройном размере списывается при переносе сделки со среды на четверг.

Так происходит из-за того, что на Форекс расчеты по заключенным сделкам выполняются через 2 дня. Поэтому своп в 3-кратном размере начисляется в середине недели. По некоторым инструментам есть исключения, например, по USDTRY своп взимается в размере х3 при переносе сделки с четверга на пятницу.

Что касается времени начисления, то происходит это в 01:00 МСК.

к содержанию ↑

Где узнать величину свопов

Самостоятельно рассчитывать валютный своп не имеет смысла. Это справочная величина и она доступна как в торговом терминале, так и на сайтах компаний в описании торговых условий.

к содержанию ↑

Swap в торговом терминале

В окне терминала прямо под графиками с валютными парами по каждой открытой сделке показывается в том числе и своп. Если случайно закрыли это окно, вернуть его можно через вкладку Вид–Терминал или сочетанием клавиш Ctrl+T.

Также в терминале можно просмотреть подробные спецификации каждого инструмента. В окне Обзор рынка (левая часть терминала) жмем правой кнопкой мыши по интересующему инструменту и выбираем пункт Спецификация.

В открывшемся окне содержится не только информация по величине свопа, но и день, когда он начисляется в тройном размере.

Ту же информацию найдете и на сайте брокера.

к содержанию ↑

Своп на сайте брокера

Информация по свопам указывается в спецификациях контрактов. Приводится она на сайте в разделе с торговыми условиями, может быть и отдельный пункт Спецификация контрактов. Ниже приведу внешний вид этих разделов у разных брокеров.

Exness

По каждому доступному инструменту указывается спред, маржа для кредитного плеча, Stop Level и swap в пунктах, его значение уточняйте здесь. Есть и калькулятор для расчета свопа в зависимости от срока удержания сделки и прочих исходных условий.

Открыть счет у брокера Exness

FxPro

В разделе Комиссии и свопы содержится калькулятор, позволяющий оценить расходы на спред и своп при торговле.

Здесь же дается подробное пояснение по методике расчета этих величин, указывается комиссия брокера. Информация о swap приводится и в табличной форме.

По ссылке можете прочесть обзор выгодного брокера для трейдинга FxPro, компания вполне подходит для того, чтобы открыть здесь основной торговый счет.

Зарегистрироваться на FxPro

Alpari

Все стандартно, в таблице активы классифицированы по группам, и для каждой указывается своп для покупок и продаж, расписание торговли, спред.

Открываем счет в Alpari

Amarkets

Та же ситуация, что и у остальных брокеров. Правда, активы здесь все вместе, не совсем удобно выбирать нужный.

Регистрация Amarkets

Сравним swap по 4 валютным парам у этих брокеров:

| Exness | +0,050 | -0,160 | +0,360 | -0,560 | +0,270 | -0,550 |

| FxPro | -0,329 | -0,468 | +0,263 | -0,831 | +0,158 | -0,809 |

| Alpari | -0,161 | -0,134 | +0,309 | -0,656 | +0,204 | -0,62 |

| Amarkets | -0,061 | -0,184 | +0,407 | -0,692 | +0,3 | -0,62 |

Как видите, отличия в swap есть, на некоторых валютных парах он может разниться почти в 2 раза. Но в деньгах это настолько малые величины, что большинство трейдеров эту разницу не ощутит. Чтобы она начала сказываться на результатах, нужно работать с капиталом в десятки и сотни тысяч долларов.

Если хотите сравнить брокеров по ролловерам, пользуйтесь myfxbook.com. Во вкладке Brokers есть соответствующий пункт. Очень удобно, что это не просто таблица. В нее можно добавить любую валютную пару и выстраиваться результаты поиска по убыванию или по возрастанию. В пару кликов можно найти компанию с максимальным или минимальным свопом.

к содержанию ↑

Если вам нужно подобрать пару, по которой наименьший отрицательный своп или наибольший положительный, это удобно делать, сравнивая процентные ставки банков мира.

Выше мы уже разобрались, что ролловеры могут отличаться у разных брокеров по одним и тем же валютным парам из-за того, что комиссия отличается.

Но в целом, сравнивая ставки банков, удобно подбирать валютные пары, а потом уже проводить сравнение по брокерам.

Ниже приведу перечень ресурсов, на которых можно мониторить процентные ставки:

- fxstreet.com – в разделе с экономическим календарем есть ссылка Interest rates. Информация сгруппирована по регионам.

- На сайте Alpari в разделе с фундаментальным анализом страны сгруппированы по регионам. Помимо текущего значения ставки указывается и дата следующего заседания по поводу ее пересмотра и краткое описание, что ставка означает. Информация дается на русском языке.

- На global-rates.com есть небольшая таблица с отображением ставок стран мира. Указывается текущее и прошлое значения, а также дата последнего ее изменения. По каждой из них можно получить детальную информацию – как называется орган, занимающийся ее рассмотрением, графиком показана динамика изменения ставки в прошлом.

Информация по ставкам не секретная и найти ее можно и у других брокеров. Следите только за тем, чтобы данные обновлялись регулярно и соответствовали последним изменениям. Для русскоязычных трейдеров рекомендую пользоваться информацией от Альпари – реализовано все максимально удобно.

к содержанию ↑

Исламские счета – выгода от торговли без свопов

Своп – это простыми словами операция, имеющая в себе признаки ростовщичества. В исламе обмен валют не запрещен, но только при условии, что обмен происходит без разрыва во времени и в одинаковой пропорции, то есть ни одна из сторон не остается в должниках. С этой точки зрения ролловеры выступают вразрез с нормами этой религии.

Именно поэтому практически все брокеры предлагают клиентам так называемые исламские или бессвоповые счета.

По ним вместо ролловеров в конце дня со счета взимается фиксированная комиссия.

Сам термин «исламский счет» не значит, что работать с ними могут только мусульмане, независимо от вероисповедания вы можете отключить своп, если брокер это позволяет.

Из особенностей работы с этим счетом отмечу:

- Неплохую экономию средств, если позиции удерживаются долго;

- Потерю дополнительной прибыли, если работаете с парой, по которой swap положительный. Вместо прибыли вы получите убыток за счет комиссии.

У большинства брокеров услугу swap-free нужно подключать через личный кабинет или техническую поддержку. Не по всем счетам такая возможность доступна, например, у Amarkets услуга есть только по счетам Gold, Platinum.

Внимательно читайте торговые условия. Иногда предложения бывают выгоднее, чем по swap-free счетам. Например, у FxPro те, кто торгует на cTrader платят только комиссию в $4.5 за проторгованный лот, к тому же спред по мажорам тут от 0.4 пунктов.

Это действительно выгодно. Например, если сделка объемом 1 лот по EURUSD удерживается в течение 5 дней, то потери на свопах у FxPro составят $54 – порядка 5 пунктов. Если бы при тех же условиях работа велась в cTrader, то комиссия за счет торгового оборота составила бы $10.2.

Список лучших брокеров Форекс я уже составлял для вас, при открытии счета рекомендую уточнить, поддерживается ли бессвоповая торговля.

к содержанию ↑

Рекомендации для торговли на долгосроке

Тем, кто работает с удержанием позиции от месяца и более, рекомендую торговать на исламских счетах. Исключение – кэрри-трейдеры и те, кто планирует торговать по парам с нулевым или небольшим положительным свопом.

Если работаете на мажорах и сделки удерживаете максимум несколько дней, то свопом можно пренебречь. Обычно при таком сроке жизни сделки цели превышают 100-150 пунктов, потеря 4-5 пипсов за счет ролловера – ничтожная по сравнению с профитом величина.

Если ваша торговля – нечто среднее, на счете есть как сделки со сроком удержания в пару недель, так и более быстрые сделки, присмотритесь к предложениям с улучшенными свопами. Например, у Amarkets для Platinum счетов отрицательные ролловеры уменьшены на 30%, а положительные — на треть увеличены.

к содержанию ↑

Карри-трейдинг – заработок на свопах с гарантией

Стратегия заработка на свопах в теории беспроигрышная. Коротко опишу суть:

- Нам нужны 2 надежных брокера. Один из них должен поддерживать исламские счета. У другого подбираем валютную пару с максимальным положительным свопом. Заводим счета у них, здесь находится инструкция по открытию реального счета, если раньше этого не делали, рекомендую ознакомиться с ней;

- Открываем разнонаправленные сделки по выбранному инструменту. Лот один и тот же, стопы не ставим, равно как и ТР;

- В итоге каждый день получаем небольшой профит за счет положительного свопа, а за счет замка из разнонаправленных сделок не теряем деньги на движении графика.

Схема выглядит идеальной, но есть нюансы:

- Нужны большие деньги, чтобы заработать ощутимый профит;

- Своп – величина непостоянная, может уменьшиться, прибыль по ТС также снизится;

- Помимо немалых затрат на депозиты нужна резервная сумма для доливки по тому счету, на котором будет накапливаться убыток за счет движения графика.

Что касается пар, то подбирать нужно те, по которым положительный своп максимален. На мажорах такого не бывает, поэтому внимание обращаем на экзотические валютные пары. Неплохо для карри-трейдинга подходят валюты, пережившие девальвацию: центробанки вынуждены повышать ставки, чтобы замедлить падение.

Ниже приведу несколько пар со свопом в долларах для лота 1,0 (брокер Exness):

- EURTRY – по коротким позициям при ролловере получать будете $7.15;

- USDTRY – $6.92 в сутки;

- USDCHF – $4.85;

- EURUSD – $5.97;

- EURAUD – $3.48.

На графике выше показаны валютные пары по привлекательности с точки зрения карри трейдинга. Хотя у брокеров свопы отличаются, можете использовать его как ориентир.

Здесь же показаны некоторые брокеры по уровню выплат. Как видите, Альпари и Exness неплохо смотрятся в общем рейтинге. Если капитал позволяет – присмотритесь к этой стратегии внимательнее. Изучите спреды, на сайтах Exness, FxPro есть калькуляторы для их расчета, так что сложностей не будет.

к содержанию ↑

Выводы

Ролловер – это не обман со стороны брокера и не попытка нажиться на вашей доверчивости. Списание этой суммы – необходимость, обусловленная спецификой торгов на Форекс и других финансовых рынках. При интрадей торговле и сроках удержания сделки в несколько дней им можно пренебречь.

Всерьез задумываться о влиянии свопов я рекомендую только тем, кто работает на долгосроке и карри трейдерам. Остальным советую просто запомнить, что такое ролловер, где его можно узнать и на этом успокоиться.

Если остались вопросы – задавайте их в комментариях. Обязательно подписывайтесь на обновления моего блога, так вы всегда будете в курсе выхода новых материалов. Я же на этом с вами прощаюсь. Всего хорошего и до скорой встречи!

Источник: https://guide-investor.com/foreks/swap/

Что такое валютный своп на Форексе

Торговля и инвестирование на Форекс подразумевает знание определенных терминов и понятий. Я уже писал статьи про основные понятия форекса, такие, как кредитное плечо, маржин колл и стоп аут, стоп лосс и тейк профит и трейлинг стоп.

В этой статье поговорим о том, что такое валютный своп, и его особенностях. В конце статьи я поделюсь одной простой инвестиционной идеей, прибыльность которой как раз зависит от величины свопа и текущего состояния рынка.

В настоящий момент на рынке есть хорошие предпосылки для заработка таким способом, но обо всем по порядку.

Своп на форексе — что это такое?

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инветпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Подробнее

Что же такое «валютный своп?». Своп на Форексе — это финансовая операция по переносу открытых позиций через ночь. Своп может быть как положительным (начисление комиссии), так и отрицательным (списание комиссии). В торговом терминале своп отображается в отдельной графе. Результат закрытой сделки на форексе всегда складывается из суммы значений в графе «своп» и «прибыль».

С понятием «своп» чаще всего сталкиваются те трейдеры, которые работают по среднесрочным и долгосрочным стратегиям. По сделкам внутри одного дня своп не начисляется. Определяется своп процентными ставками по кредитам центральных банков по национальным валютам. Поговорим об этом чуть подробнее.

Как формируется Своп у сделок

Своп на форексе формируется следующим образом:

1) Каждый будний день в 21:00 по Гринвичу (час ночи по Москве) осуществляется перерасчет открытых позиций вне зависимости от того, когда именно сделка была открыта. Иными словами, в будни в 21:00 происходит закрытие всех сделок, а затем их повторное открытие с учетом изменения обменного курса валют;

2) По каждой сделке есть валюта депозита (средства трейдера) и валюта кредита (покупаемая валюта), по валютной паре начисляется своп исходя из текущих кредитных ставок (в РФ наз. ставка рефинансирования) национальных банков соответствующих валют. Ниже привожу актуальные ставки по кредитам крупнейших ЦБ.

Исходя из значений процентных ставок, приведенных в таблице, можно сделать вывод, что минимальный своп начисляется по самым попсовым парам (евродоллар, фунтдоллар и др.), т.к. в этих странах самые низкие процентные ставки.

Т.к. процентные ставки рассчитываются в годовом выражении, стало быть, начисление свопов должно происходить ежедневно. Однако валютный рынок форекс не работает по выходным, поэтому в ночь со среды на четверг начисляется тройной своп. Эту важную особенность следует учитывать при торговле большими объёмами.

Рекомендую прочитать также: Знакомство с брокером Гранд Капитал

3) Несмотря на то, что большинство брокеров говорит, что они зарабатывают только на спредах (комиссия с торгового оборота трейдера, подробнее об этом в следующих статьях), в объем свопа все равно закладывается комиссия брокерской компании. Отчасти поэтому у разных брокеров разные значения свопов.

Положительный или отрицательный своп у сделок?

Допустим, мы открываем длинную позицию (buy), например, по паре фунтдоллар. По сути, мы покупаем фунты за доллары. Раз мы покупаем фунты, значит, мы получаем начисление процентной ставки и, соответственно, при продаже доллара вычитаем ставку по кредиту.

Выполняем простейшее действие 0,5%-0,25%=0,25% и получаем положительный результат, т.о., открывая длинную позицию по паре gbpusd, своп будет положительный. При противоположном открытии вычисление будет выглядеть наоборот 0,25-0,5=-0,25%, т.о., своп будет отрицательным.

Бессвоповые счета Swap-free

Своп (особенно отрицательный) важно учитывать, если вы планируете держать открытые позиции более 2-3 недель, т.к. за это время набегает цифра, которая может влиять на результат сделки. Поэтому если вы планируете держать открытые сделки более месяца, то возможно лучшим решением будет обратить внимание на так называемые бессвоповые счета (swap-free).

Бессвоповые счета сейчас есть практически у каждого брокера, т.к. подобные счета востребованы у достаточно большого количества трейдеров. В частности, недавно закрывшиеся ПАММ счета Galaxy на Форекс-Тренде были бессвоповыми.

Сложно представить, какая сумма бы накопилась в качестве свопа на протяжении торговой жизни счета Галактики, если среднее количество открытых сделок, по моим наблюдениям, было около 600.

При инвестировании в ПАММ счета подобного типа важно учитывать риски возможного увеличения плавающей просадки до уровня стоп аута, при котором сделки будут принудительно закрыты.

Отсутствие свопа на торговых счетах трейдеров брокерские компании обычно компенсируют дополнительными комиссиями при открытии сделок. Поэтому, открывая такой счет, следует сравнить торговые условия, возможно, для вашей торговой стратегии счет swap-free будет не самым выгодным.

Валютный своп — сколько?

В этой статье я не буду вдаваться в подробности расчета свопов, т.к. это совершенно не пригодится в торговле. В силу описанных выше обстоятельств значения свопов у каждого брокера разные, и их можно посмотреть, зайдя в раздел «спецификация контрактов» на официальном сайте брокерской компании. Например, у компании Альпари их можно посмотреть здесь, у Афорекса здесь.

Рекомендую прочитать также: AvaTrade: быть “как все” сегодня недостаточно

При выборе брокера важно оценивать не только авторитет и отзывы о компании, но и сравнивать торговые условия и размеры свопов по самой используемой паре. Для примера приведу спецификацию контрактов Альпари.

Размер свопов в таблице указан в пунктах и рассчитывается индивидуально для каждой пары. Свопы для сделок, открытых на покупку (buy), показаны в столбике Long, соответственно, на продажу (sell) Short.

Если перед значением стоит знак минус, то своп отрицательный. Уже из данного скрина видно, что самый большой положительный своп начисляется по паре еврорубль.

На этой ноте перехожу к обещанной инвестиционной идее.

Инвестиционная идея

В последнее время рубль пробивает исторические минимумы. Основными двигателями инфляции служат дешевеющая нефть, сложная обстановка на Украине и экономические санкции других государств в отношении России.

По оценкам экспертов данная ситуация не может продолжаться вечно, а значит котировки рубля должны откатиться хотя бы до отметки 36 рублей.

Эту теорию отчасти подтверждает технический анализ графика котировок пары долларрубль.

Собственно, инвестиционная идея заключается в том, чтобы дождаться и поймать этот откат. Причем ждать откат в данной ситуации не менее выгодно, чем его поймать. Открывая сделку на продажу по паре usd

ub, мы будем ежедневно получать положительный своп. Разложу варианты в зависимости от размера депозита.

| депозит | лот | залог(маржа) | своп в сутки | прибыль (курс 36,00р.) |

| от 100$ | 0,01 | 10$ | +0,2$ | 63,5$ |

| от 1000$ | 0,1 | 100$ | +2$ | 635$ |

| от 5000$ | 0,5 | 500$ | +10,11$ | 3175$ |

Расчет конечной прибыли произведен калькулятором для трейдеров от Альпари, исходя из показателей текущих котировок (38.44374) и спреда (комиссии). Указанную в таблице лотность лучше не завышать, т.к.

в противном случае риски не дождаться разворота повышаются (цена может доходить до 39,5-40 руб). Подобную схему можно использовать и в паре ЕвроРубль, в которой своп еще больше.

Лично мне ближе долларовая пара, поэтому привел в пример именно ее.

Время от времени я использую подобную схему, и она доказала свою эффективность. Последний месяц, правда, был не столь удачным, т.к. пара доллар рубль значительно подросла. Поэтому при использовании этой схемы все же лучше дождаться окончания восходящего тренда. Также напомню тем кто захочет применить мою схему, о рисках.

Я всего лишь поделился способом, который буду использовать сам, и не могу нести ответственность за чьи-либо результаты. Помните, что на форексе нет никаких гарантий. Если хочется попробовать, но не уверены, заходите только по минималке. Если даже схема не сработает (доллар перескочит 40 руб.

), получите базовые знания и торговый опыт.

Рекомендую прочитать также: Dukascopy: обзор швейцарского брокера

Для тех, кто хочет попробовать данную схему, вот небольшая инструкция (для новичков):

1) Открываем торговый счет (тип standard.mt4) здесь. Я торгую через брокера Альпари (только по руб. парам), т.к. у него самые большие свопы по рублевым парам. К слову сказать, многие брокеры из моего инвестиционного портфеля вообще не поддерживают рублевые пары.

2) Пополняем счет на необходимую сумму. Я пополнял с webmoney (комиссия 0,8%). Далее скачиваем торговый терминал MetaTrader 4 (скачать можно в разделе торговые платформы).

3) Устанавливаем и запускаем терминал. Далее заходим в ФайлПодключиться к торговому счету. Вводим логин и пароль, полученные при регистрации.

4) В окошке «обзор рынка» правой кнопкой мыши вызываем контекстное меню и кликаем на «Показать все символы». Далее находим пару usd/rub и также правой кнопкой мыши вызываем меню и кликаем «Новый ордер».

5) В открывшемся окне «Ордер» проставляем лотность (по таблице). Можно также выставить стоп лосс на уровень 39.5-40 рублей. Нажимаем розовую кнопку sell.

6) Для того, чтобы закрыть сделку и зафиксировать профит, в самом низу терминала во вкладке «Торговля» находим открытую сделку и нажимаем на крестик в столбике «Прибыль».

Возвращаясь к свопам

В заключение хочется сказать, что своп — это неотъемлемая часть торговли на валютном рынке форекс. Надеюсь, что после прочтения статьи ленивые инвесторы станут на один шаг ближе к пониманию торговых процессов на форексе. В продолжение темы торговли рекомендую ознакомиться с моим обзором книг о форексе.

Если вы знаете интересные схемы использования свопов или просто есть, что добавить к статье — пишите в комментариях.

Всем профита!

Источник: https://smfanton.ru/forex/chto-takoe-svop-u-sdelki.html