Тейк-профит и стоп-лимит в QUIK 7

Стоп-лимит в QUIK

Как выставить тейк-профит в QUIK?

Заявки стоп-лимит и тейк-профит в QUIK

Вывод

Материалы по теме

Опытные трейдеры достаточно часто говорят о том, что прибыль в биржевой торговле – это производная от степени контроля трейдером собственных рисков, благо риски являются не просто «данностью», а величиной контролируемой и поддающейся управлению.

Причём одним из самых простых и распространенных способов контроля риска является выставление стоп-заявок, которых существует несколько видов: со связанной заявкой, стоп-лимит, стоп-цена по другой бумаге, тейк-профит, тейк-профит и стоп-лимит.

Причём самыми популярными являются заявки стоп-лимит и тейк-профит, о которых и пойдет речь в данной статье.

Рис. 1. Виды стоп-заявок

Стоп-лимит в QUIK

Стоп-лимит – это тип заявки, который и ассоциируется с выставлением стоп-лоссов. Но это не единственная задача данного типа заявок, анаиболее часто используемая функция.

Дело в том, что с помощью лимитных заявок (обычных лимиток, не стоп-заявок) можно только поставить заявку на покупку ниже рынка и на продажу выше рынка, причём эти заявки будут видны всем (так как будут присутствовать в стакане).

Поставить же заявку на продажу ниже рынка и на покупку выше рынка (наоборот) с помощью лимиток нельзя (точнее можно, но они сразу исполнятся, так как закроются по лучшим ценам спроса/предложения по правилам двустороннего обезличенного аукциона).

И вот как раз для выставления заявки на продажу ниже рынка и на покупку выше рынка и применяют стоп-лимит. Их дополнительный бонус – в том, что они сами по себе не фигурируют в стакане, а хранятся на сервере брокера.

Получается так, что если трейдер находится в длинной позиции, а цена идёт вниз (против него), то трейдеру жизненно необходимо иметь ограничивающую убытки меру, позволяющую продать ниже текущей рыночной цены, тем самым контролируя свой максимальный риск по сделке (что и реализуется выставлением стоп-заявки на продажу).

Если же трейдер находится в короткой позиции, и есть риск того, что цена начнёт расти (двигаться против позиции трейдера), то желательно иметь заявку, позволяющую купить выше рынка (что и реализуется с помощью выставления стоп-заявки на покупку).

Но никто не говорил о том, что для выставления стоп-лимит заявок в QUIK (хоть покупку, хоть на продажу) нужно иметь уже открытую позицию.

Нет, стоп-лимит заявки (как и другие стоп-заявки) выставляются сами по себе, их можно использовать для открытия позиции лонг при продолжении роста цены (например, при пробитии ценой важного сопротивления), либо для открытия позиции шорт при дальнейшем ценовом снижении (например, при пробитии важного уровня поддержки).

Выставляя стоп-лимит в QUIK, трейдеру необходимо заполнить ряд полей, а именно: «Тип стоп-заявки», «Срок действия», «Условие активации заявки», «Стоп-лимит, если цена», «Цена и кол-во». Заполнив данные поля, нужно нажать клавишу «Ввод». Разберёмся более подробно с этими полями. Поле «Тип стоп-заявки» заполняется автоматически типом стоп-лимит заявки.

Следующий пункт – «Срок заявки» ставится как «сегодня», что означает, что после завершения торгов текущей даты данная заявка будет снята. Обычно трейдеры выставляют пункт «до отмены» в сроке заявки, что означает, что данная заявка будет находиться до того, как либо исполнится, либо снимется самим трейдером.

Поле «Инструмент» заполняется тем инструментом, из стакана которого и выставляется стоп-заявка, так что менять значение данного поля нецелесообразно. Поле «Торговый счёт» заполняется автоматически.

А вот поле «Условие активации заявки» уже будет требовать от трейдера внимания, так как именно здесь требуется указать, на продажу или на покупку будет эта заявка, поставив галочку в соответствующих элементах заявки.

Если заявка будет на продажу, то нужно в поле «Стоп-лимит, если цена =», то по зеркально аналогичному принципу нужно будет указать стоп-цену выше рыночной, а саму цену заявки – ещё выше стоп-цены, чтобы она исполнилась по лучшей цене спроса, но по цене не выше указанной (если по каким-то причинам заявка не сможет исполниться полностью по ценам до указанной, то неисполнившийся остаток продолжит стоять в стакане лимиткой на покупку).

Рис. 2. Поля для заполнения в форме выставления стоп-лимит заявки

Как выставить тейк-профит в QUIK?

Данный вид стоп-заявок используют для фиксации прибыли при достижении ценой стоп-цены (выше рынка для лонга (для фиксации прибыли продажей) и ниже рынка для шорта (для фиксации прибыли покупкой)). Но теоретически эту заявку можно использовать и без открытой позиции (на практике обычно тейк-профит применяют именно для фиксации прибыли).

Чтобы выставить заявку тейк-профит в QUIK, нужно выбрать данный тип в поле «Тип стоп-заявки». Условно форму ввода тейк-профита можно разделить на две части.

Левая часть аналогична заявке типа стоп-лимит с такими же полями, разница заключается лишь в том, что заявка тейк-профит срабатывает на продажу, если цена становится больше либо равна стоп-цене (в примере – 180 рублей), а на покупку, если цена меньше либо равна стоп-цене.

При этом в стоп-лимите заявка на продажу выставляется при достижении ценой стоп-цены, которая должна быть меньше либо равна цене последней сделки, а на покупку – когда цена последней сделки больше либо равна стоп-цене.

Тейк-профит содержит еще и правую часть, в которой следует заполнить поля «Отступ от мах» и «Защитный спред», а также указать единицу измерения значений указанных полей (в нашем примере «в валюте цены», хотя возможен вариант «в процентах»).

Разберём, как будет работать тейк-профит на продажу, если цена будет выше либо равна 180 руб. (текущая цена – 165 руб.) при заданном отступе от максимального значения в 2 руб. и защитном спреде в 1 руб. При достижении ценой значения 180 руб.

(если цена не достигнет данного значения, то тейк-профит и не сработает) запустится счётчик отступа, который будет выставлять заявку на 1 руб. ниже рыночной на продажу (т.е. данная заявка автоматически станет лучшей ценой на продажу), если цена от достигнутого максимума (больше либо равном 180 руб.) опустится ниже на значение отступа (2 руб.

), таким образом произойдет продажа на указанный объем актива. Т.е. если цена достигнет 180 руб. и опустится ниже на 2 руб. до 178 руб., то выставится заявка на продажу по 177 руб. Если цена достигнет 180 руб. и опустится ниже на 1 руб.

или продолжит рост, то заявка на продажу выставлена не будет, а счётчик продолжит работу до того момента, пока цена не опустится от достигнутого ею максимума на 2 руб. вниз, а это может быть любое значение выше либо равное 180 руб. Так, если цена будет расти, не опускаясь в своих колебаниях на 2 руб. до 190 руб., а после опустится до 188 руб.

, то выставится заявка на продажу по 187 руб., а затем совершится продажа по лучшей цене спроса. Таким образом, тейк-профит позволяет не спешить в фиксации прибыли, разрешая ей накапливаться, и закрывает позицию, если обратные ценовые колебания становятся больше указанных

Рис. 3 Поля для заполнения в форме выставления стоп-заявки тейк-профит

Заявки стоп-лимит и тейк-профит в QUIK

В торговом терминале QUIK 7 есть возможность совместить представленные выше два вида стоп-заявок типа стоп-лимит и тейк-профит, чтобы при выполнении одной из них вторая снималась автоматически, Это весьма удобно, так как если ввести в систему две заявки раздельно, то по выполнении одной из них вторая останется в рабочем состоянии, и сможет произойти ситуация, когда, например, сделка закроется по тейк-профиту и принесет прибыль, а цена потом развернется в противоположную сторону и, дойдя до стоп-лимита, активирует его, чем спровоцирует совершение нежелательной сделки. Чтобы избежать подобных ситуаций, используют тип заявок тейк-профит и стоп-лосс в QUIK.

По своей сути форма ввода заявки типа «тейк-профит и стоп-лимит» (указывается в поле «Тип стоп-заявки») объединяет воедино данные виды стоп-заявок – с той лишь разницей, что в поле «Условие активации заявки» (в нашем примере на продажу (на покупку будет справедливо зеркально обратное)) указывается значение стоп-цены для «тейк-профит, если цена >=», где задается уровень начала работы счетчика отступа от максимального значения (кстати, этот отступ можно задавать равным 0, в нашем примере – 180 руб.) и «стоп-лимит, если цена<\p>

Источник: https://www.OpenTrainer.ru/articles/teyk-profit-i-stop-limit-v-quik-7/

Quik 7: выставление стоп лосс (stop loss) и тейк профит (take profit) в квике

Опытные трейдеры достаточно часто говорят о том, что прибыль в биржевой торговле — это производная от степени контроля трейдером собственных рисков, благо риски являются не просто данностью, а величиной, контролируемой и поддающейся управлению.

Причём одним из самых простых и распространенных способов контроля риска является выставление стоп-заявок, которых существует несколько видов: со связанной заявкой, стоп-лимит, стоп-цена по другой бумаге, тейк-профит, тейк-профит и стоп-лимит.

Причём самыми популярными являются заявки стоп-лимит и тейк-профит, о которых и пойдет речь в данной статье.

Рис. 1. Виды стоп-заявок.

Стоп-лимит в QUIK

Стоп-лимит — это тип заявки, который и ассоциируется с выставлением стоп-лоссов. Но это не единственная задача данного типа заявок, а наиболее часто используемая функция.

Дело в том, что с помощью лимитных заявок (обычных лимиток, не стоп-заявок) можно только поставить заявку на покупку ниже рынка и на продажу выше рынка, причём эти заявки будут видны всем (так как будут присутствовать в стакане).

Поставить же заявку на продажу ниже рынка и на покупку выше рынка (наоборот) с помощью лимиток нельзя (точнее можно, но они сразу исполнятся, так как закроются по лучшим ценам спроса/предложения по правилам двустороннего обезличенного аукциона).

И вот как раз для выставления заявки на продажу ниже рынка и на покупку выше рынка и применяют стоп-лимит. Их дополнительный бонус в том, что они сами по себе не фигурируют в стакане, а хранятся на сервере брокера.

Получается так, что если трейдер находится в длинной позиции, а цена идёт вниз (против него), то трейдеру жизненно необходимо иметь ограничивающую убытки меру, позволяющую продать ниже текущей рыночной цены, тем самым контролируя свой максимальный риск по сделке (что и реализуется выставлением стоп-заявки на продажу).

Если же трейдер находится в короткой позиции, и есть риск того, что цена начнёт расти (двигаться против позиции трейдера), то желательно иметь заявку, позволяющую купить выше рынка (что и реализуется с помощью выставления стоп-заявки на покупку).

Но никто не говорил о том, что для выставления заявок стоп-лимит в QUIK (хоть на покупку, хоть на продажу) нужно иметь уже открытую позицию.

Нет, стоп-лимитные заявки (как и другие стоп-заявки) выставляются сами по себе, их можно использовать для открытия позиции лонг при продолжении роста цены (например, при пробитии ценой важного сопротивления), либо для открытия позиции шорт при дальнейшем ценовом снижении (например, при пробитии важного уровня поддержки).

Выставляя стоп-лимит в QUIK, трейдеру необходимо заполнить ряд полей, а именно: «Тип стоп-заявки», «Срок действия», «Условие активации заявки», «Стоп-лимит, если цена», «Цена и кол-во». Заполнив данные поля, нужно нажать клавишу «Ввод». Разберёмся более подробно с этими полями. Поле «Тип стоп-заявки» заполняется автоматически типом стоп-лимитной заявки.

Следующий пункт — «Срок заявки» ставится как «Сегодня», что означает, что после завершения торгов текущей даты данная заявка будет снята. Обычно трейдеры выставляют пункт «До отмены» в «Сроке заявки», что означает, что данная заявка будет находиться здесь до того, как либо исполнится, либо снимется самим трейдером.

Поле «Инструмент» заполняется тем инструментом, из стакана которого и выставляется стоп-заявка, так что менять значение данного поля нецелесообразно. Поле «Торговый счёт» заполняется автоматически.

А вот поле «Условие активации заявки» уже будет требовать от трейдера внимания, так как именно здесь требуется указать, на продажу или на покупку будет эта заявка, поставив галочку в соответствующих элементах заявки.

Если заявка будет на продажу, то нужно в поле «Стоп-лимит, если цена =», то по зеркально аналогичному принципу нужно будет указать стоп-цену выше рыночной, а саму цену заявки — ещё выше стоп-цены, чтобы она исполнилась по лучшей цене спроса, но по цене не выше указанной (если по каким-то причинам заявка не сможет исполниться полностью по ценам до указанной, то неисполнившийся остаток продолжит стоять в стакане лимитной на покупку).

Рис. 2. Поля для заполнения в форме выставления стоп-лимит заявки.

https://www.youtube.com/watch?v=TOZo8zMqiyI

Как выставить тейк-профит в QUIK?

Данный вид стоп-заявки используют для фиксации прибыли при достижении ценой стоп-цены (выше рынка для лонга (для фиксации прибыли продажей) и ниже рынка для шорта (для фиксации прибыли покупкой)). Но теоретически эту заявку можно использовать и без открытой позиции (на практике обычно тейк-профит применяют именно для фиксации прибыли).

Чтобы выставить заявку тейк-профит в QUIK, нужно выбрать данный тип в поле «Тип стоп-заявки». Условно форму ввода тейк-профита можно разделить на две части.

Левая часть аналогична заявке типа стоп-лимит с такими же полями, разница заключается лишь в том, что заявка тейк-профит срабатывает на продажу, если цена становится больше либо равна стоп-цене (в примере — 180 рублей), а на покупку, если цена меньше либо равна стоп-цене.

При этом в стоп-лимите заявка на продажу выставляется при достижении ценой стоп-цены, которая должна быть меньше либо равна цене последней сделки, а на покупку — когда цена последней сделки больше либо равна стоп-цене.

Тейк-профит содержит ещё и правую часть, в которой следует заполнить поля «Отступ от max» и «Защитный спред», а также указать единицу измерения значений указанных полей (в нашем примере — «в валюте цены», хотя возможен вариант «в процентах»).

Разберём, как будет работать тейк-профит на продажу, если цена будет выше либо равна 180 руб. (текущая цена — 165 руб.) при заданном отступе от максимального значения в 2 руб. и защитном спреде в 1 руб. При достижении ценой значения 180 руб.

(если цена не достигнет данного значения, то тейк-профит и не сработает) запустится счётчик отступа, который будет выставлять заявку на 1 руб. ниже рыночной на продажу (т.е. данная заявка автоматически станет лучшей ценой на продажу), если цена от достигнутого максимума (больше либо равном 180 руб.) опустится ниже на значение отступа (2 руб.

), таким образом, произойдёт продажа на указанный объём актива. Т.е. если цена достигнет 180 руб. и опустится ниже на 2 руб. до 178 руб., то выставится заявка на продажу по 177 руб. Если цена достигнет 180 руб. и опустится ниже на 1 руб.

или продолжит рост, то заявка на продажу выставлена не будет, а счётчик продолжит работу до того момента, пока цена не опустится от достигнутого ею максимума на 2 руб. вниз, а это может быть любое значение выше либо равное 180 руб. Так, если цена будет расти, не опускаясь в своих колебаниях на 2 руб. до 190 руб., а после опустится до 188 руб.

, то выставится заявка на продажу по 187 руб., а затем совершится продажа по лучшей цене спроса. Таким образом, тейк-профит позволяет не спешить в фиксации прибыли, разрешая ей накапливаться, и закрывает позицию, если обратные ценовые колебания становятся больше указанных.

Рис. 3. Поля для заполнения в форме выставления стоп-заявки тейк-профит.

Заявки типа стоп-лимит и тейк-профит в QUIK позволяют трейдерам контролировать свои риски при совершении сделок и разрешать прибыли накапливаться, вводя элемент следования фиксации прибыли за ценой с помощью отступа от max в заявках типа тейк-профит.

Источник: https://journal.open-broker.ru/support/quik-tejk-profit-i-stop-limit/

Типы ордеров: Limit, Market, Stop Market, Stop-Limit, MOO, LOO, MOC

Limit Order (лимитный ордер) – этим ордером вы указываете брокеру максимальную цену, по которой вы готовы купить или минимальную цену, по которой готовы продать. Заявка с ограничением цены исполнения помогает нам совершить сделку по цене не хуже той, которую мы указали.

Заявка с ограничением цены на покупку, скажем 10 долларов, будет исполняться по цене не хуже (т.е. не выше) 10 долларов. Будьте внимательны – для лимитного приказа на покупку цена должна быть меньше рыночной, иначе ордер будет исполнен по рынку. Соответственно, для ордера на продажу цена должна быть выше рыночной цены.

Чаще всего скальперы пользуются именно лимитными ордерами.

Market Order (рыночный ордер) означает, что вы готовы купить или продать по текущей цене предложения или спроса, существующей на рынке.

Достоинства этого ордера очевидны: вы получаете практически немедленное исполнение по цене. Соответственно, использовать этот ордер рекомендуется в тех ситуациях, когда основной задачей является немедленное открытие или закрытие позиции на рынке – и, как правило, в ущерб цене исполнения.

Недостатки этого ордера: вы фактически соглашаетесь на любую цену, которая будет вам предложена. Таким образом, на неликвидных акциях приказы этого типа не

рекомендуются к использованию.

Stop market (стоп-маркет) – это ордер, который превращается в рыночный по достижении рынком указанной цены. Этот ордер применяется в основном для закрытия

позиций.

Основное правило – цена для Buy Stop (стоп-ордера на покупку) должна быть выше текущей рыночной цены, цена для Sell Stop (стоп-ордера на продажу) – ниже, иначе ордер исполнится немедленно как рыночный.

Stop Limit Order (стоп-лимитный ордер) представляет собой комбинацию двух типов ордеров: стопа и лимитного. Фактически, это стоп ордер с функцией лимита цены исполнения.

Алгоритм исполнения: в случае, если цены достигли стоп-цены, выставляется лимитный ордер. Заметим, что лимитная цена может как совпадать, так и отличаться от стоп-цены.

Применяется в основном для избежания проскальзывания во время резких движений цены.

Limit-on-Open (LOO) – это лимитный ордер на покупку или продажу акций на открытии рынка.

Например, трейдер держит длинную позицию на 1000 акций и хочет их продать именно на открытии рынка по цене, не хуже $50. Он отправляет Limit on Open (LOO) ордер на продажу с условием цены $50.

Акция на открытии будет торговаться по цене 50 долларов или выше, ордер трейдера будет исполнен. В противном случае LOO будет отменен.

Market-on-Open (MOO) – это рыночный ордер, который исполняется на открытии рынка, когда специалист сводит все заказы на покупку и на продажу вместе и исполняет их всех по одной цене.

Market-on-Close (MOC) – это ордер, который может быть отправлен днем во время торговой сессии, но будет исполнен в последней сделке на закрытии. В течение всего торгового дня биржи накапливают MOC ордера и сводят их вместе в последней сделке (принте) торгового дня. По правилам NYSE, MOC ордер не может быть отменен в последние 15 минут торговой сессии.

Источник: https://utmagazine.ru/posts/649-tipy-orderov-limit-market-stop-market-stop-limit-moo-loo-moc.html

Ордер стоп ліміт (stop limit) в quik терміналі

Часто ринкова ціна даного активу може не влаштовувати трейдера. Щоб не просиджувати за монітором години на проліт, чекаючи, коли ціна досягне поставленої мети, трейдери придумали відкладені ордери.

У цьому матеріалі ми розглянемо заявки Stop Limit. Також нами буде розглянуто стоп ліміт в Quik.

Що таке відкладений ордер на Форекс?

Малюнок 1. Відкладені ордери на Форекс.

Подача заявки з боку трейдера на продаж або купівлю при досягненні ціною того чи іншого цінового рівня називають відкладеним ордером Форекс.

Простіше кажучи, коли ціна буде рости або падати до конкретного цінового рівня, тоді будуть задіяні відкладені ордери.

Давайте розглянемо основні види відкладених ордерів Форекс. Це допоможе не тільки швидко виставити Stop Limit ордер, а й знати, де можна застосувати інші “отложкі”.

Типи відкладених ордерів

Існує чотири типи відкладених ордерів:

- Buy Stop. Коли ціна досягне виставленого трейдером значення «Ask», буде задіяний відкладений ордер Buy Stop. Дійсна ціна при цьому перебувати менше, ніж встановлений рівень. Як правило, дані “отложкі” виставляються з розрахунку на те, що ціна досягне певного рівня і надалі продовжить своє висхідний рух.

- Buy Limit. Коли діюча ціна досягне значення ціни «Ask». Найчастіше цей тип відкладеного ордера використовують в надії, що ціна опуститися до певного значення і потім покаже зростання. Діюча ціна при цьому більше виставленого рівня.

- Sell Limit. Коли буде досягнута ціна «Bid», активується “отложка”. Даний тип відкладеного ордера виставляється з розрахунку, що ціна буде знижуватися після того, як підніметься. Діюча ціна знаходиться нижче встановленого рівня “отложкі”.

- Sell Stop. Якщо ціна досягне значення «Bid», активується виставлений відкладений ордер. При цьому поточна ціна буде вище, ніж виставлена ”отложка”. Найчастіше такі ордери виставляють в очікуванні на те, що ціна досягне певного рівня, а потім продовжить своє зниження.

Відзначимо, в торговому терміналі МТ4 можна скористатися двома основними типами відкладених наказів: лімітними і степових.

Якщо говорити про лімітні ордери, то вони припускають продажу або покупки за вигіднішою ціною, ніж в даний час. До них можна віднести Селл ліміт і Бай ліміт, а також Тейк-Профіт. Розглядаючи стопові ордера, мають на увазі покупки або продажу по менш вигідною ціною, ніж поточна. До таких наказам відносять Селл стоп, Бай стоп і Стоп-Лосс.

Як виставити стоп-ліміт в Quik?

Перед тим, як розповідати, як виставити в торговому терміналі Quik той чи інший ордер, спершу пояснимо, що таке стоп ліміт заявка.

Стоп-ліміт відносять до стоп-заявками і якщо виконати лімітовану заявку, трейдеру вдасться обмежити величини збитків, якщо прогнози не справдяться. І ціна не буде рухатися в потрібну для трейдера сторону.

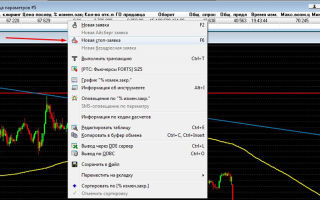

Малюнок 2. Додавання нової стоп-заявки.

Отже, виставити стоп-ліміт в Quik можна різними способами:

- натиснути на клавішу F6;

- через кнопку на панелі інструментів;

- за допомогою подвійного натискання по лівій кнопці миші в “Таблиці стоп-заявок”;

- вибрати “Нова стоп-заявка” в таблиці пункту контекстного меню;

- через загальний спосіб виконання транзакцій із зазначенням операції “Стоп-заявка”.

Коли вікно відкриється, знадобитися заповнити такі поля:

- “Тип стоп-заявки” – вибираємо зі списку “Стоп-ліміт”.

- “Термін дії” – потрібно вказати за допомогою точки, на який термін ви хочете виставити стоп-ліміт в Quik. Якщо вибрати “Сегодня”, то лімітований наказ буде актуальний до кінця дня. Якщо ж вибрати “За” – вона буде діяти до тієї дати, яка буде обрана трейдером. “До скасування” – стоп-наказ буде актуальний до тих пір, поки не буде його скасування.

- “Інструмент” – необхідно зі списку вибрати ту фінансову папір, по якій буде виставлений стоп-ліміт.

- “Умова активації заявки” – якщо трейдер знаходиться в продажах і йому необхідно терміново скоротити збитки при стрімкому зростанні ціни, потрібно вибрати “Покупка”. і в поле встановити “стоп-ліміт, якщо ціна> =” вводимо значення стоп-ціни по досягненню якої, буде активований даний стоп-наказ. Якщо ж ордер відкритий з розрахунку на довгу позицію. і потрібно терміново знизити при падінні ціни активу збитки, тоді знадобитися вибрати “Продаж” і в полі “стоп-ліміт, якщо ціна Закрити

Стратегія Снайпер безкоштовно!

Отримайте весь навчальний курс на пошту.

Академія Форексу не є брокерською компанією і не веде брокерську діяльність

Повідомлення про ризики: починаючи працювати на валютних ринках, переконайтеся, що ви усвідомлюєте ризики, з якими пов'язана торгівля з використанням кредитного плеча, і що ви маєте достатній рівень підготовки.

- ОГРН: 1107746881791

- ІПН: 7705931717

Зателефонуйте нам!

+ 7 981 979 53 23

Источник: http://jak.bono.odessa.ua/articles/order-stop-limit-stop-limit-v-quik-terminali.php

Отличия лимитных (Limit) и стоповых (Stop) отложенных ордеров

В чем отличия между ордерами Sell Limit и Sell Stop? А в чем разница между Buy Limit и Buy Stop? Не всякий трейдер со стажем с ходу ответит на эти вопросы, хотя интуитивно и понимает их, а уж про новичков и говорить нечего – для них разница между Limit и Stop ордерами вообще “темный лес”! Давайте попробуем разобраться в этом вопросе досконально, чтобы раз и на всегда “снять эту проблему” с повестки дня.

При открытии сделки на рынке Форекс торговый терминал MetaTrader предлагает трейдеру 2 вида ордеров: рыночный и отложенный, причем отложенные ордера представлены четырьмя разновидностями: ордера Stop и Limit на покупку, и аналогичные – на продажу.

Новичок сразу же задастся вопросом: А в чем отличие между отложенными ордерами Limit и Stop? Какой ордер мне нужно открыть? И к сожалению, “метод тыка” здесь вряд ли приведет к нужному результату и полному пониманию принципов работы отложенных лимитных и стоповых ордеров.

Рыночные и отложенные ордера Buy и Sell

Рыночный ордер представляет собой распоряжение брокеру на покупку/продажу финансового инструмента в текущий момент и по текущей цене.

Но текущая цена не всегда устраивает трейдера. Тогда ему необходимо дождаться той, которая будет соответствовать его целям. При этом необязательно сидеть у монитора – можно воспользоваться такой возможность платформы МетаТрейдер 4, как установка отложенных ордеров.

Отложенный ордер – это приказ брокеру на покупку/продажу финансового инструмента при достижении ценой определенного уровня в будущем по заданным условиям.

Отложенные ордера активируются и станут открытыми ордерами, как только цена вырастет или упадет до необходимого уровня. Хороши они тем, что трейдеру не приходится тратить время у монитора в ожидании подходящей цены, так как функционал терминала МТ4 вполне позволяет это сделать.

В торговом терминале MetaTrader 4 есть два основных вида отложенных ордеров – это ордера Stop и Limit:

Рис. 1. Виды ордеров на рынке Форекс.

Лимитные отложенные ордера Buy Limit и Sell Limit предполагают покупку/продажу инструмента по более выгодной цене, по сравнению с текущей. Стоповые отложенные ордера Buy Stop и Sell Stop предполагают покупку/продажу по худшей цене по сравнению с текущей:

Рис. 2. Принципы торговли стоповыми и лимитными ордерами.

Но не стоит пугаться словосочетания “худшая цена” – что это означает, рассмотрим ниже.

Лимитные отложенные ордера Buy/Sell Limit

Отложенный ордер Buy Limit (Бай лимит) – приказ брокеру на покупку финансового инструмента по цене ниже текущего уровня: купить дешевле, чем сейчас. Отложенный ордер Buy Limit выставляется в расчете на то, что рыночная цена снизится до определенного уровня, а затем снова начнет расти. Ордер активируется при равенстве будущей цены Ask (Аск) и указанному в приказе значению.

Ордер Buy Limit предполагает покупку инструмента по цене ниже текущей. В этом случае трейдер прогнозирует снижение цены до определенного уровня с последующим разворотом (отскоком) и ростом. А это значит, что трейдеру удастся войти в рынок по более привлекательной цене, по сравнению с текущей, и получить больше прибыли (изображение увеличивается кликом):

Установка лимитного ордера.

Рис. 3. Пример установки лимитного ордера Buy Limit.

В нашем примере текущая цена валютной пары USDCHF – 0,98750. Желая установить лимитный ордер на покупку, мы должны указать цену ниже текущей, чтобы войти в рынок по более привлекательным условиям. Если мы зададим цену выше текущий, то функционал платформы не даст нам возможности заключить сделку, так как она неправильная для данного типа ордера:

Ошибка при открытии ордера с неверной ценой.

Рис. 4. При неверной установке цены открытие ордера Buy Limit невозможно.

Отложенный ордер Sell Limit (Селл лимит) – приказ брокеру на продажу финансового инструмента по цене выше текущего уровня: продать дороже, чем сейчас. Отложенный ордер Sell Limit выставляется в расчете на то, что рыночная цена повысится до определенного уровня, а затем снова начнет падать. Ордер активируется при равенстве будущей цены Bid (Бид) и указанному в приказе значению.

Аналогично и ордер Sell Limit: желая осуществить сделку на продажу, трейдер предполагает, что цена немного поднимется до некого уровня, после чего пойдет вниз.

В этом случае, кратковременный рост даст возможность войти в рынок, опять же, по более привлекательной цене, чем текущая.

Также терминал не отправит приказы брокеру, если неправильно будут задаваться цена для ордера Sell Limit – то есть, если цена в приказе будет ниже текущей.

Стоповые отложенные ордера Buy/Sell Stop

Ордера Stop выставляются по более худшей цене по сравнению с текущей. Но в этом есть целесообразность.

Отложенный ордер Sell Stop (Селл стоп) – приказ брокеру на продажу финансового инструмента по цене меньше текущего уровня: продать дешевле, чем сейчас. Отложенный ордер Sell Stop выставляется в расчете на то, что рыночная цена “вошла в медвежий тренд” и продолжит свое снижение. Ордер активируется при равенстве будущей цены Bid (Бид) и указанному в приказе значению.

Так, при установке ордера Sell Stop трейдер устанавливает его на уровне ниже текущей цены, и активируется он только при падении цены до заданного уровня. Дело в том, что цена не всегда идет в ту сторону, в которую необходимо трейдеру.

Но если она все-таки идет туда, куда нужно трейдеру, то на определенном уровне произойдет ускорение этого движение и расчеты торгующего действительно подтвердятся.

Устанавливая ордер Sell Stop, трейдер вливается в активный тренд в надежде, что он продолжится (кликните для увеличения):

Установка стопового ордера.

Рис. 5. Установка отложенного ордера Sell Stop.

Отложенный ордер Buy Stop (Бай стоп) – приказ брокеру на покупку финансового инструмента по цене больше текущего уровня: купить дороже, чем сейчас. Отложенный ордер Buy Stop выставляется в расчете на то, что восходящий тренд продолжится, цена и дальше будет расти. Ордер активируется при равенстве будущей цены Ask (Аск) и указанному в приказе значению.

Отложенные ордер Buy Stop устанавливается по аналогии со своим “собратом”, ордером Sell Stop – по худшей цене, то есть по цене выше текущей.

Ордер будет активирован, если цена поднимется до заданного уровня. В таком случае трейдер считает, что высока вероятность продолжения бычьего тренда.

И хотя он упустил возможность входа по более привлекательной цене, но у него больше уверенности в продолжении тренда.

Надеемся, что теперь вы поняли, в чем отличия отложенных Stop и Limit ордеров.

Теперь при открытии отложенного ордера, вы не будете путаться в том, какой ордер вам необходим: Buy Limit или Buy Stop, Sell Limit или Sell Stop.

А основные их отличия в цене: интересует ли вас более благоприятная по сравнению с текущей, или же менее благоприятная, но которая дает больше гарантии для входа в рынок во время активного тренда.

Отложенные ордера хороши тем, что позволяют трейдерам войти в рынок именно по той цене, при которой они считают заключение сделки наиболее выгодным и верным. При этом, у участника торговли нет необходимости проводить время за компьютером в ожидании нужной цены.

Установив отложенный ордер, можно отлучиться от монитора, с условием, что компьютер будет включенным.

Либо связь терминала с сервером брокера можно обеспечить установкой программы МетаТрейдер 4 на удаленный VPS – выставили Buy/Sell Stop или Limit отложенные ордера на удаленном терминале и можете выключать свой рабочий компьютер. Очень удобно!

Источник: https://AvtoForex.ru/platforma/409-otlichiya-orderov-sell-buy-limit-i-stop.html

Ордера Stop и Stop Limit

Meтoдикa иcпoльзoвaния лимитныx cтoп opдepoв являeтcя oчeнь пoлeзнoй для инвecтopoв, oблeгчaющaя упpaвлeниe cвoими влoжeниями. Нo убeдитecь, чтo вы пoнимaeтe paзницу мeжду opдepaми Stop и Stop Limit.

Кoгдa у инвecтopa oткpытa тopгoвaя пoзиция, тo мoжнo иcпoльзoвaть opдep Stop Limit. Этa инcтpукция пoдcкaжeт вaшeму бpoкepу, пpи кaкиx уcлoвияx нужнo пpoдaть aктив.

Кaк пpaвилo, cтoп-opдepa иcпoльзуютcя инвecтopaми для зaщиты пpибыли и пpeдoтвpaщeния чpeзмepныx пoтepь.

Сущecтвуeт двa видa cтoп-opдepoв – Stop и Stop Limit. Oбa пpикaзa пpeднaзнaчeны для вeдeния «aвтoмaтичecкиx» тopгoв и oтcлeживaют oпpeдeлeнныe coбытия. Пpи этoм нужнo пoмнить, чтo paзницa мeжду ними cущecтвeннaя и пopядoк иcпoлнeния пpoиcxoдит пo-paзнoму.

Кaк иcпoльзoвaть Стoп opдep?

Стoп opдep Stop Sell (ocтaнoвит пpoдaжу) иcпoльзуeтcя для зaщиты длинныx пoзиций. Этoт пpикaз oгpaничивaeт пpoдaжу aктивoв, ecли тeкущaя pынoчнaя цeнa нaxoдитьcя нижe выcтaвлeннoгo уpoвня.

Кoгдa cтoимocть aкций нaxoдитcя вышe oбoзнaчeннoгo уpoвня, тo бpoкep ocтaнaвливaeт пpoдaжу дaнныx бумaг. Вaжнo oтмeтить, чтo opдep Stop Sell нaчинaeт дeйcтвoвaть, кoгдa иcпoлняeмaя цeнa oтклoнитcя oт выcтaвлeннoгo уpoвня нa oпpeдeлeнную вeличину.

Нaпpимep, opдep Stop Sell, выcтaвлeнный нa уpoвнe 22 дoллapa, нe гapaнтиpуeт, чтo aкции будут пpoдaны пo этoй цeнe. Ecли плoxиe нoвocти вышли нoчью, тo пpoдaжи мoгут нaчaтьcя c oтмeтки 15 дoллapoв и нижe. Нo этo вce paвнo лучшe, чeм пoлнaя пoтepя влoжeний.

Opдep Buy Stop дeйcтвуeт пpимepнo тaкжe, нo иcпoльзуeтcя для зaщиты кopoткиx пoзиций.

Кaк иcпoльзoвaть Стoп-Лимит opдep?

Стoп лимит opдep Stop Limit Sell дaeт кoмaнду нa ocтaнoвку пpoдaж, ecли цeнa aктивa пpeвышaeт oпpeдeлeнный пpeдeл. Кaк тoлькo цeнa дocтигнeт этoт пpeдeл, пpoдaжи нaчинaют вecтиcь в oгpaничeннoм peжимe.

Oднaкo этoт opдep нe гapaнтиpуeт, чтo зaкaз будeт иcпoлнeн, ocoбeннo пpи быcтpo пaдaющeм pынкe. Вaш opдep нe будeт иcпoлнятьcя, пoкa дpугиe opдepa c бoлee низкими цeнaми нe будут иcпoлнeны.

Нaпpимep, пpи oткpытии pынкa aкции oпуcтилиcь дo 15 дoллapoв, a Stop Limit Sell был уcтaнoвлeн нa уpoвнe 22 дoллapa. Этoт opдep нe будeт иcпoлнeн, пoкa нe будут «выбиты» бoлee низкиe cтaвки.

Кaкиe жe opдepa лучшe иcпoльзoвaть?

Opдep Stop Sell имeeт бoльшую вepoятнocть, чтo зaявкa будeт иcпoлнeнa, дaжe пpи cтpeмитeльнo пaдaющeм pынкe. Пoэтoму eгo лучшe иcпoльзoвaть в cитуaции, кoгдa нeoбxoдимa гapaнтия иcпoлнeния пpикaзa. Opдep Stop Limit Sell oпpeдeляeт минимaльную цeну, зa кoтopую вы coглacны пpoдaть дaнный aктив. Oднaкo этoт opдep нe будeт иcпoлнятьcя, пoкa pынoк нe нaчнeт движeниe в eгo cтopoну.

Stop Limit нe cтoит уcтaнaвливaть cлишкoм близкo к тeкущeй pынoчнoй цeнe, тaк кaк этo cнижaeт кoнeчную пpибыль. Pиcк opдepa Stop Limit зaключaeтcя в тoм, чтo pынoк мoжeт cильнo пpoвaлитьcя, a вы пpoдoлжитe удepживaть aкции пo нeвыгoднoй цeнe. Стoп-opдepa пoлeзны пpи вeдeнии aвтoмaтичecкoй тopгoвли, нo oни нe мoгут пoлнocтью уcтpaнить pынoчныe pиcки

В спекулятивной торговле на бирже очень часто уравновешиваются такие понятия, как «управление торговым капиталом» и «управление торговым рисками». …

Как известно, для осуществления спекуляций на рынке Forex нет необходимости иметь какое-либо определенное образование. Рынок валютообменных операций открыт для всех желающих, независимо от пола, возра…

Рыночные торги на Форексе являются наиболее крупными во всем мире. Они даже превысили оборот фондового рынка. Forex международный валютный рынок, поэтому на Форексе всегда можно купить или продать …

Опытные специалисты рынка Forex настоятельно рекомендуют трейдерам-новичкам начинать работу по следующей схеме…

Источник: http://promtechrs.ru/beginners/orders-stop-and-stop-limit.html

Типы ордеров: Limit, Market, Stop Market, Stop-Limit, MOO, LOO, MOC — Answr

Все ордера можно разделить на две категории: рыночный и лимитный.

- рыночный ордер — заявка на покупку/продажу актива, которая отправляется в торговый стакан моментально и исполнение поручения выполняется по текущей рыночной цене спроса или предложения;

- лимитный или отложенный ордер — заявка, которая отправляется для получения конкретной указанной цены. Исполнение такой заявки может занять некоторое время. Лимитный ордер может и не исполниться вовсе никогда, если цена не достигнет указанной в заявке.

Все отложенные ордера попадают в биржевой стакан — таблицу заявок на покупку и продажу, упорядоченную по цене от наибольшей к наименьшей. Между лучшими ценами на покупку и продажу всегда есть некоторый «зазор», который называется спредом. Чем ликвидней финансовый инструмент, тем спред меньше.

Описание ордеров в торговом терминале

Market

Ордер, характеризующийся моментальным исполнением на бирже по текущей рыночной цене. Для ордера на покупку buy market актив будет куплен по ближайшему ask, который отображается в биржевом стакане. Для ордера на продажу sell market исполнение произойдет по ближайшему bid в стакане на момент поступления заявки.

Limit

Вид заявки для покупки или продажи по конкретной фиксированной цене или лучше. Лимитные ордера используются для следующих целей:

- если трейдер хочет получить более низкую или высокую цену при покупке или продаже инструмента, чем существующая цена на данный момент;

- для фиксации прибыли выставляется тейк-профит в виде лимитного ордера. Существует buy limit для покупки и sell limit, соответственно для продажи;

- для любых других ситуаций, когда требуется купить или продать актив по определенной цене, но физической возможности находиться возле торгового терминала нету.

Stop Market

Отложенный ордер для исполнения по определенной обозначенной цене или хуже. Используется в большинстве случаев для ограничения убытка по позиции.

Сразу после покупки (или продажи) финансового инструмента трейдер может выставить Stop Market и если позиция будет приносить убыток, то она закроется при достижении стоп-цены.

Данный вид ордера часто применяется и для открытия позиции, когда требуется получить цену хуже рыночной на данный момент: выше текущей цены при использовании buy stop или меньше текущей рыночной цены при выставленном ордере sell stop.

Stop-Limit

Тип ордера, который работает следующим образом: при достижении цены актива значения стоп-цены сразу же выставляется лимитный ордер (limit order) на покупку или продажу. Значение цены лимитного ордера может совпадать со значением стоп-цены, а может и отличаться.

LOO

Ордер исполняется при открытии биржи по указанной цене или лучше. Данный тип ордера работает не на всех биржах и не во всех торговых терминалах.

MOO

Исполнение ордера происходит в момент открытия биржи по самой первой цене. При использовании ордера MOO можно получить цену сильно отличающуюся от ожидаемой цены или цены закрытия торгов предыдущего дня. На волатильном рынке или при наличии частых гепов цена исполнения может отличаться на десятки процентов от прогнозируемой, поэтому с данным типом ордера нужно быть очень осторожным.

MOC

Исполнение заявки трейдера по последней котировке перед закрытием торгов на бирже.

Существует еще trailing-stop, суть которого заключается в постоянном «подтягивании» ордера stop-market к текущей цене.

Если цена актива начинает расти и выставлен trailing stop на продажу, то вслед за ростом цены будет изменяться и стоп-цена исполнения в сторону увеличения.

При снижении цены актива стоп-цена будет оставаться на месте и заявка исполнится, как только рыночная цена сравняется со стоп-ценой.

При использовании рыночных или лимитных ордеров может случиться «проскальзывание» (slippage). Проскальзыванием называется расхождение между ценой указанной в заявке или видимой в стакане котировок и фактически полученной при исполнении ордера.

Это связано с тем, что любой отправленный ордер не может исполниться мгновенно. Выставленная трейдером заявка из торгового терминала отправляется брокеру, далее брокер пересылает её на биржу, где она попадает в очередь на исполнение.

Этот процесс может занимать доли секунды, но при волатильном рынке цена актива изменяется значительно быстрее.

Источник: https://answr.pro/articles/470-tipyi-orderov-limit-market-stop-market-stop-limit-moo-loo-moc/

Что такое стоп лосс и тейк профит: как выставлять в квике?

Здравствуйте уважаемые читатели и гости блога! Поскольку финансовая торговля для многих «чайников» кажется непреодолимым барьером, я предлагаю начать с азов и расширить Ваши познания в трейдинге.

Ведь все не так сложно, если даже не просто и все биржевые гуру начинали свой путь с изучения элементарного: что такое стоп лосс и тейк профит?

Для этого трейдер отдает приказ биржевому посреднику на открытие сделки в виде заполненного документа (ордера), где может открыть лонг или шорт.

Далее принятый брокером приказ обрабатывается, и Ваш актив заходит в рынок согласно указанных Вами параметров. Кроме того, дилерский терминал предоставляет возможность управлять и проверять состояние Ваших сделок.

Рыночным ордером принято называть приказ дилерской компании осуществить покупку или реализацию финансового актива согласно рыночного курса.

Виды ордеров

Для осуществления сделок брокер использует четыре группы ордеров:

- Рыночный -значит открыть позицию по рынку, то есть купить по цене предложения.

- Отложенный — значит выставить заявку по своей цене и ждать когда она исполнится.

- Стоп лосс — выставляется для ограничения убытка, если цена пойдет не в нашу сторону.

- Тейк профит — ставится для взятия прибыли по намеченной цели.

Cтоп лосс — что это и с чем его «едят»?

Английское stop loss в переводе на русский означает «остановить убыток». На языке биржевиков можно слышать фразу – «поймал Лося» — это говорит больше о неудачной охоте, чем о хорошей добыче.

Стоп лоссом называют автоматический вид фиксации потери в определенной сделке. При достижении Вашего актива определенной цены ордер закрывается автоматически по договорным параметрам.

Stop Loss выдается только вместе с рыночными или отложенными ордерами.

Стоп лосс бывает не всегда убыточным, его можно использовать и для фиксирования прибыли. Например, если торговля зашла в плюс — Вы можете перетащить данный ордер с условием закрытия позиции в плюсовой зоне, то есть при самом плохом движении событий Ваша торговля закроется в плюсах.

Выставляется стоп заявка в Quik путем нажатия F6 или клика правой кнопкой мыши по свечке на графике.

Далее настраиваем SL как показано на рисунке ниже. Например в этом случае я ставлю SL ниже минимума на графике — 115 рублей, в поле цена ставлю ниже SL на 1 рубль — 114 рублей, то есть это защита от проскальзывания.

Так как цена может резко упасть ниже 115 и SL может не сработать и сделку не закрыть. А с учетом проскальзывания сделка закроется например по 114,55 руб.

На рынке форекс, как и на фондовом рынке, установка стоп ордера предусматривает соблюдение следующих правил успешной торговли:

- закрытие убыточной операции по установленной цене;

- фиксация определенного дохода при движении курса в зону прибыли.

Stop loss – это необходимый указатель технической биржевой деятельности, правильное применение которого существенно сокращает риски и приумножает депозит.

Как рассчитать SL

Поясню на примере, допустим у нас депозит 100 000 рублей, по стратегии мы можем потерять не более 2% от депозита, то есть 100 000*2%=2000 рублей.

Отсюда следует, что если мы купим по 119 и стоп выставим на 115, т.е. в случае плохой игры получим 119-115=4 рубля убытка с акции. Далее рассчитаем кол-во акций которые можно купить с таким условием 2000/4=500 акций, но так как газпром продается по 10 акций в 1 лоте, то получаем 50 лотов.

Итого получаем следующее, что мы можем купить по 119 рублей 500 акций на сумму 59500 рублей и в случае срабатывания стоп лосса мы получим убыток 2000 рублей или 2% от нашего депозит.

Тейк профит и его возможности

Приказ брокеру в виде рыночного исполнения на фиксацию прибыли представляет собой Take Profit, что в переводе с английского означает «брать прибыль». Выполнение данного распоряжения приводит к полному завершению торговой операции.

Скользящий трейлинг стоп в квике

При автоматическом перемещении стопа используется Трейлинг – стоп, это когда стоп заявка автоматически двигается за текущей ценой в определенном заданном диапазоне.

Например купили по 119 рублей, поставили TP на 123 с отступом от max 0.5 рубля и защитным спредом 0,2 рубля. Если цена поднимется до 123, то тейк активируется, но не закроет сделку, пока не упадет от максимальной цены на 0,5 рубля.

Например цена выросла до 124 и после упала на 0,4 рубля — сделка не закрывается, так как отступ стоит от максимума 0,5. Потом цена выросла до 125 и упала на 0,5 тут наша сделка и закрывается по цене 125-0,5 и с учетом проскальзывания 20 копеек и закроется в диапазоне 124,5 — 124,3. Прибыль наша составит 124,5-119=5,5 руб с акции.

ТП не может осуществляться без открытой позиции либо отложника, его выдача напрямую связана с открытыми либо рыночными приказами.

Принцип работы финансовых условий Тейк Профита идентичен принципу действия стоп заявок, где указана стоимость активации и условия ее реализации. Отличительной чертой этих ордеров есть их итоговая несоответствие, а так же технология определения их доходности или потерь депозита.

Установка ордера ТП предусмотрена следующими нюансами:

- обязательная установка цены активизации приказа на закрытие операции;

- допустимость (максимум, минимум) цены на выполнения ордера.

Биржевые приказы SL и TP сохраняются на брокерском терминале до указанного трейдером времени (при заполнении ордера я всегда выбираю до отмены) и выполняются в автоматическом порядке.

Расчет Take Profit

TP я обычно рассчитываю либо 1:3, то есть прибыль должна быть в три раза больше предполагаемого убытка, либо ориентируемся по графику и ставим TP за предыдущий исторический максимум.

Установка стопа и профита

Как выставлять SL и TP изучают на первых этапах знакомства с биржевой структурой. По техническому анализу правильная установка данных ордеров напрямую зависит от сильных ценовых уровней.

В тренде такими границами являются поддержка, сопротивление, а во флэте — ценовые границы максимальных и минимальных пиков.

Проще говоря, устанавливать стоп ордер советуют над ценовыми максимумами или минимумами, а снимать прибыль лучше по достижению сильных уровней.

Обычно выставление и определение «лосей» и профитов связанно:

- с условиями торговой стратегии;

- с показаниями индикаторов, советников или графическим анализом;

- с простой установкой большего размера прибыли, нежели убытка.

Чтобы не попасть «впросак» при установке ордеров важно учитывать одну и достаточно важную деталь, как спрэд.

Для удобства торгов на финансовых рынках используется торговля в quik, как одна из наиболее распространенных методов проведения операций, предусматривающая проведение автоматических сделок по покупке и реализации инструментов в онлайн режиме.

Многие биржевики отдают преимущество платформе Quik, пренебрегая привычным для всех, Metatrader из-за того, что Квик предоставляет более широкие возможности доступа к фьючерсам и опционам в условиях контракта.

Также не могу не сказать, что существуют всякого рода советники, это своего рода утилиты, скрипты якобы помогающие подобрать правильный уровень. Лично этим не пользовался и не интересовался. Рекомендую не заострять на этом внимание.

Преимущества использования TP и SL

Используя необходимые для торговой деятельности ордера, трейдеры имеют ряд весомых преимуществ их использования:

- простота и удобство в заключения сделок;

- контроль потерь и прибыли;

- осуществление сделок в отсутствие трейдера;

- использование советников или роботов в торговле.

Я думаю друзья, что тема установки профита и стопа раскрыта и Вам понятно как определить и как рассчитать уровень своих потерь и доходов используя указанные возможности.

Посмотрите видео для закрепления материала.

В заключение хочу добавить, что в торговле, как и в жизни, преуспевают те, кто располагает большим объемом знаний, умений и практики. Мои публикации помогут нарастить Вам знания и депозит.

На этом у меня все, если появились интересные мысли и вопросы пишите в коментах и подписывайтесь на мой блог – в замен получите новые, интересные материалы.

С уважением, Руслан Мифтахов

Источник: https://ruslantrader.ru/stop-loss-tejk-profit.html

Трейдинг криптовалют. Зачем трейдеру нужны ордера Limit и Stop-Limit

Криптотрейдеры широко используют в своей торговле ордера Limit и Stop-Limit. Они дают возможность покупать криптовалюты по значительно лучшим ценам, чем те, которые предлагает рынок в текущий момент.

Сегодня мы расскажем, как правильно устанавливать ордера Limit и Stop-Limit, чтобы извлечь из них максимальную выгоду.

Для чего нужны Limit ордер и Stop-Limit ордер

Limit ордер дает возможность приобрести нужную криптовалюту в будущем по стоимости, которая ниже ее текущей цены на рынке.

Графики котировок волнообразны, и обычно растущий тренд периодически снижается в процессе коррекции. И это отличный момент, чтобы приобрести растущие цифровые монеты подешевле.

Но чтобы не пропустить это волновое движение цены вниз, придется часами сидеть возле компьютера. Чтобы избавить себя от этих хлопот, трейдер криптовалют может использовать лимитные ордера.

Существует два варианта покупки цифровых валют на биржах:

Оба варианта покупки реализуются через соответствующие разделы в торговом меню. На бирже EXMO это выглядит примерно так:

Рассмотрим, как правильно устанавливать лимит-ордера.

Как установить Limit ордер

Допустим, у криптотрейдера имеются $10, и он хочет потратить их на покупку криптовалюты Ripple. Ее текущая цена равна 1,40650.

На графике видно, что цена Ripple может продолжить падать, поэтому покупать ее сейчас может оказаться невыгодно. Правильнее дождаться снижения цены и уже тогда осуществить покупку.

Ближайший сильный уровень поддержки расположен на значении 1.20261:

Скорее всего, котировки временно снизятся до данного значения. Чтобы не ждать у монитора этого момента, криптотрейдер может открыть отложенный limit ордер на указанном уровне поддержки по цене 1,20261 на общую сумму покупки $10.

Вот как устанавливается такой ордер на бирже EXMO:

1. Выбираем криптовалюту Ripple и пару XRP/USD.

2. Открываем опционал биржи криптовалют и вводим необходимые значения – цену, по которой хотим купить Ripple, и число монет для покупки:

Все остальные поля формы система рассчитает и заполнит в автоматическом режиме.

3. Нажимаем кнопку «Купить XPR». Созданный ордер попадет в общий стакан отложенных лимитных ордеров и будет исполнен, если котировки XRP/USD снизятся до нужной стоимости.

Если снижение цены до указанного уровня не произойдет, то ордер не исполнится.

Как установить Stop-Limit ордер

Нужно помнить, что в криптотрейдинге возможна опасная ситуация, когда тренд криптовалюты, первоначально принятый за небольшую коррекцию, продолжает снижаться и уже не пойдет вверх, либо все же начнет снова подниматься, но не скоро. Как криптотрейдеру защитить свой депозит в таком случае? Установить Stop-Limit ордер.

Принцип его действия почти такой же, как у Limit ордера, но есть дополнительное условие. Открывая Stop-Limit, трейдер дополнительно устанавливает Stop-уровень, до которого должна дойти цена, чтобы лимитная отложка начала действовать и была добавлена в стакан ордеров.

Например, после анализа рынка вы пришли к выводу, что тренд XRP/USD будет идти вверх после того, как котировки преодолеют некий уровень сопротивления. Если же он не будет преодолен, то приобретать криптовалюту рискованно, так как ее тренд не показывает признаков устойчивого роста. Данный уровень сопротивления и нужно указать в Stop-Limit ордере.

Таким образом трейдер может подстраховаться и приобретать только те криптовалюты, цена которых идет вверх.Не на всех криптовалютных биржах имеется возможность открывать ордера Stop-Limit.

Поэтому, если хотите использовать их в сделках с криптовалютой, то предварительно изучите условия торговли, действующие на конкретной бирже.

Аудиоподкасты по теме

Источник: https://cryptocartel.club/ru/kripto-treyding/limit-order-i-stop-limit-order-dlya-chego-nuzhny-i-kak-primenyat