Как прибыльно торговать опционами

Многие дейтрейдеры, которые торгуют фьючерсами, торгуют также и опционами – на тех же рынках или на других. Опционы подобны фьючерсам в том, что они часто основываются на тех же базовых инструментах и имеют сходные спецификации контрактов.

Но торгуются опционы совершенно иначе. Доступны опционы на фьючерсы, на индексы акций и на отдельные акции.

Их можно торговать отдельно, используя различные стратегии, или совместно с фьючерсными контрактами или акциями, используя их в качестве своеобразной страховки в торговле.

Опционные контракты

На рынке опционов торговля производится опционными контрактами. Минимальной единицей торговли является один контракт. В опционных контрактах оговариваются такие параметры, как тип опциона, дата истечения или исполнения, размер тика и стоимость тика. Например, спецификация опционного контракта для ZG (золото, 100 тройских унций) выглядит следующим образом:

– Символ (IB / графики Sierra): ZG (OZG / OZP)

– Биржа: ECBOT

– Валюта: доллар США

– Мультипликатор/Стоимость контракта: 100$

– Размер тика/Минимальное изменение цены: 0.1

– Стоимость тика/Минимальное значение цены: 10$

– Ценовые интервалы страйка или исполнения: 5$, 10$ и 25$

– Стиль исполнения: Американский

– Поставка: Фьючерсный контракт

Обратите внимание, что опционные контракты имеют на три входных параметра больше, чем фьючерсные: дополнительно присутствуют цена страйка, стиль исполнения и метод поставки.

Спецификация контракта составляется для одного контракта, поэтому приведенная выше стоимость тика – это стоимость на один контракт.

Если сделка выполняется по более чем одному контракту, то стоимость тика соответственно увеличивается. Например, сделка, совершаемая с тремя опционными контрактами ZG, будет иметь эквивалентную стоимость тика в размере 3х10$ = 30$. Это значит, что при каждом изменении цены на 0.1 прибыль или убыток в сделке будут меняться на 30$.

Опционы Call и Put

Доступны опционы двух видов – Call и Put, в зависимости от того, дают ли они право на покупку или на продажу.

Опционы Call дают их держателям право купить базовый актив, а опционы Put дают право продать базовый актив.

Право на покупку или продажу возникает только когда опцион исполняется, что может произойти в дату истечения (европейские опционы) или в любое время до даты истечения (американские опционы).

Подобно фьючерсам, опционы можно торговать в обоих направлениях (вверх и вниз). Если трейдер полагает, что цена пойдет вверх, он покупает опцион Call, а если считает, что цена будет снижаться – покупает опцион Put. Существуют также стратегии торговли опционами, предполагающие покупку опционов Call и Put одновременно. В этом случае трейдеру безразлично, в каком направлении пойдет цена.

Лонг и шорт

На рынке опционов, как и на рынке фьючерсов, термины лонг и шорт означают покупку и продажу одного или нескольких контрактов. Но в отличие от фьючерсов, они не означают направление торговли.

Например, если мы открываем сделку по фьючерсам путем покупки контракта, такая сделка считается входом в лонг, и трейдер заинтересован в росте цены.

В случае опционов, покупка контракта Put также будет считаться открытием позиции в лонг, хотя трейдер будет заинтересован в снижении цены. Поясним это следующим образом:

Фьючерсы

– Тип входа: Покупка

– Направление: Вверх

– Тип сделки: Лонг

– Тип входа: Продажа

– Направление: Вниз

– Тип сделки: Шорт

Опционы

– Тип входа: Call

– Направление: Вверх

– Тип сделки: Лонг

– Тип входа: Put

– Направление: Вниз

– Тип сделки: Лонг

Важным моментом является то, что сделка на рынке опционов, открытая путем покупки Call или Put, является лонговой, независимо от того, в каком направлении трейдер ожидает движение цены (вверх для Call и вниз для Put).

Риск ограниченный или неограниченный

Сделки по опционам могут открываться в лонг или в шорт и иметь два вида соотношения риска к прибыли. Соотношение риска к прибыли в лонговых и шортовых сделках с опционами выглядит так:

Сделка в лонг

– Тип входа: Покупка Call или Put

– Потенциал прибыли: Не ограничен

– Потенциал риска: Ограничен опционной премией

Сделка в шорт

– Тип входа: Продажа Call или Put

– Потенциал прибыли: Ограничен опционной премией

– Потенциал риска: Не ограничен

Как видим, опционная сделка в лонг имеет неограниченный потенциал прибыли и ограниченный риск, а опционная сделка в шорт – ограниченный потенциал прибыли и неограниченный риск. Однако этот анализ рисков не является полным. В реальности, опционные сделки в шорт имеют риск не больше, чем сделки по отдельным акциям (на самом деле, этот риск меньше, чем при покупке и удержании акций).

Опционная премия

Когда трейдер покупает опционный контракт (Call или Put), он получает права, предоставляемые ему этим контрактом. За эти права он платит разовую комиссию тому, кто продает данный опционный контракт.

Эта комиссия называется опционной премией. Ее размер зависит от конкретного инструмента, а в пределах одного инструмента – от того, когда рассчитывается премия.

Опционная премия вычисляется на основании трех основных критериев:

– Наличие прибыли. Если в опционе уже есть прибыль, его премия увеличивается, поскольку эта прибыль будет сразу же доступна покупателю опциона. Если опцион безубыточный или убыточный, дополнительной стоимости в премии не возникает. Поэтому безубыточные или убыточные опционы всегда имеют премию меньшего размера, чем опционы, которые уже находятся в прибыли.

– Временная ценность. Все опционные контракты имеют дату истечения, после которой они утрачивают стоимость.

Чем больше времени осталось до даты истечения, тем больше у данного опциона есть времени, чтобы войти в прибыльную зону, поэтому его премия будет иметь дополнительную временную ценность.

Чем меньше времени осталось до даты истечения, тем меньше у данного опциона есть времени, чтобы войти в прибыльную зону, поэтому его премия будет либо иметь меньшую дополнительную временную ценность, либо не иметь ее вовсе.

– Волатильность. Если опцион очень волатилен (т.е. при большом дневном диапазоне цены), премия будет выше, потому что такой опцион может принести его покупателю больше прибыли. И наоборот, если опцион не волатилен (т.е.

дневной диапазон цены маленький), то премия будет меньше.

Волатильность опциона вычисляется на основании долгосрочного диапазона цены, недавнего диапазона цены и ожидаемого диапазона цены до даты истечения, с использованием различных моделей волатильности цены.

Стоимость опционов на фьючерсы вычисляется в соответствии с их мультипликатором (или стоимостью контракта), а опционов на акции – группами по 100 акций.

Например, опцион ZI (Серебро, 5000 тройских унций) имеет мультипликатор 5000, поэтому его премию нужно умножить на 5000, чтобы получить его реальную наличную стоимость.

А опцион по акции CSCO рассчитывается за 100 акций, поэтому его премию нужно умножить на 100, чтобы получить реальную наличную стоимость.

Вход и выход из сделки

В опционную сделку в лонг можно войти, купив опционный контракт и уплатив продавцу опциона сумму премии. Если после этого рынок пойдет в желаемом направлении, опционный контракт станет прибыльным. Реализовать прибыль такого контракта можно двумя способами.

Первый – продать контракт (как и в случае фьючерсного контракта) и получить прибыль в виде разницы между ценами покупки и продажи. Продажа опционного контракта является безопасным способом выхода из сделки в лонг, потому что продается контракт, который реально есть на руках у его держателя.

Второй способ выхода из сделки – исполнить опцион и получить поставку базового фьючерсного контракта, который затем можно продать, реализовав прибыль.

Предпочтительным вариантом выхода является продажа контракта, поскольку это проще, чем исполнение, и, теоретически, более прибыльно, потому что в опционе может еще оставаться какая-то временная прибыль.

Будьте в курсе всех важных событий United Traders — подписывайтесь на наш телеграм-канал

Источник: https://utmagazine.ru/posts/15130-kak-pribylno-torgovat-opcionami

Вся правда о бинарных опционах: заработок или развод торговля на финансовом рынке

Categories: Торговля | Published by: Екатерина Суворова

01/03/2019

Многие успешные трейдеры зарабатывают на биржевой торговле уже на протяжении десятка лет и получают тысячи долларов прибыли в месяц. Тем не менее, скептицизм по поводу этого вида деятельности у большинства россиян остается.

Они до сих пор не понимают, что такое торговля бинарными опционами – правда или ложь. Самое время поставить точку в этом споре и развеять все мифы, которые в большом количестве появляются вокруг брокеров и трейдеров.

Именно этим мы и займемся прямо сейчас.

Правдивая и ложная информация о торговле опционами

Основная проблема, с которой сталкиваются новички в этом виде деятельности, заключается не в отсутствии необходимой информации, а в ее слишком большом количестве. В интернете можно найти сотни ресурсов, посвященных трейдингу. Причем отзывы о торговле весьма противоречивы.

Большинство новичков, которые не разобрались, правда или ложь бинарные опционы, поспешили начать работу, «слили» свой депозит и рассказывают о своих неудачах направо и налево.

Они нашли на сайтах брокеров рекламные слоганы о том, что заработать на бирже может каждый желающий.

И забыли прочесть информацию о том, что для получения стабильного дохода необходимо долго и тщательно изучать способы и инструменты технического или фундаментального анализа.

В сообщениях на специализированных форумах можно найти и позитивные комментарии. Люди говорят о том, что благодаря брокерам они стали весьма состоятельными. Является ли это правдой о бинарных опционах? Ведь их тут же обвиняют в том, что они пишут по заказу компаний-посредников.

Специалисты нашего сайта выбрали несколько наиболее устоявшихся мифов и тезисов, касающихся этого вопроса. Далее мы рассмотрим каждый из них подробнее.

Брокеры не выводят сделки трейдеров на биржу

Новички, которые имеют лишь поверхностные знания о биржевой торговле где-то когда-то слышали, что цена актива формируется на основе действий всех участников рынка. И они считают, что брокеры должны делать так же, влияя на мировой рынок акций, валюты или сырьевых товаров.

В действительности такого не происходит. Трейдер фактически не приобретает и не продает какие либо активы. По своей сути опцион представляет собой прогноз на дальнейшее изменение цены. И оформления биржевых контрактов здесь не требуется изначатльно.

Компании-посредники выполняют свою посредническую функцию только для самых крупных клиентов. Сделки на маленькие суммы оформляются на «внутренней кухне». Однако это не значит, что компании каким-то образом влияют на результат. Ведь он зависит от котировок актива, а они поставляются всемирно известными фирмами и не могут быть фальсифицированы.

Источник: https://bestbinary.ru/vsja-pravda-o-binarnyh-opcionah-zarabotok-ili/

Торговля опционами. Стратегии, плюсы и риски торговли опционами

Торговля опционами начинающим частным инвесторам кажется чем-то сложным и непонятным. На самом деле, всё довольно просто и прозрачно. Да, действительно, до начала Великой Депрессии опционы никак не регулировались и были крайне непростым инструментом в финансовых отношениях. Однако сегодня это инструмент регулируемого рынка, который к тому же позволяет страховать риски.

Наверняка вы слышали или даже сами говорили в недавнем 2014 году: “Вот бы переместиться в прошлое и купить доллары по 30 рублей!” В этот самый момент вы мечтали не машине времени, а об опционе. Давайте немного пофантазируем, абстрагируясь от фондового рынка.

Допустим, 12 января 2014 года вы вышли с новогодних каникул и решили, что за год вы накопите 100 000 рублей и обратите их в доллары. Вы пошли к абстрактному агенту и договорились, что 12 декабря 2014 года он вам продаст доллары по курсу на 12 января — 33,21 руб. за $1.

А вы ему за это дадите 5% от суммы сделки. Наступило 12 декабря, курс 54,79 руб. за $1. А вы покупаете по 33,21 руб. и богатеете на глазах. Отдаёте 5% печальному продавцу и получаете свой доход. Опцион call исполнен. (Конечно, если ваш агент вам продал базисный товар.

А если не продал, вы теряете премию, которую уплатили ему за опцион и остаётесь без долларов по 33).

Опцион сам по себе является производной ценной бумагой (бумага на бумагу или актив), то есть это биржевая сделка, под которой понимается право купить (call) либо продать (pull) по фиксированной цене базисный актив. Обратите внимание на два нюанса:

- продать или купить актив можно или до указанной даты, или же непосредственно в оговоренный день;

- опцион — это право, а не обязанность. То есть вы можете отказаться купить или продать актив, заплатив при этом только обозначенную комиссию. Это очень удобно, если рынок развернулся не в том направлении, в каком нужно вам.

Опционы бывают двух типов: опцион Call — опцион на покупку, который даёт покупателю опциона право купить базовый актив, и опцион Put — опцион на продажу, который дает право покупателю опциона продать базовый актив.

Стратегии торговли опционами

Стратегии торговли опционами обуславливаются потребностями и возможностями каждого конкретного инвестора. Опционы можно покупать и продавать — как и любые ценные и производные ценные бумаги.

Работая с опционами, вы страхуете риски, получаете фиксированный доход, можете извлекать прибыль не только на фоне роста рынка, но и на фоне падения или даже стагнации.

И, как и для других активов, для опционов существуют стратегии торговли.

Кроме перечисленных, оптимальных для начинающих стратегий, есть более сложные стратегии, когда инвестор одновременно покупает и продаёт опционы (от двух и более), играя на повышении или на понижении цены базисного актива.

Какие плюсы в торговле опционами?

Опцион – сложный инструмент фондового рынка, который имеет множество преимуществ и несколько недостатков. Конечно, основное преимущество – это работа инструмента не с ценой, а с волатильностью. В целом, выделяют несколько главных плюса в торговле опционами:

Есть ли риски в опционной торговле?

Безрисковых инструментов на фондовом рынке не бывает, касается это и опционов. Их риски, в основном, связаны с неправильным прогнозом движения рынка – в таком случае, инвестор теряет деньги на премии. Кроме того, сумма дохода по опционам может просто-напросто не перекрыть потери от сделок с акциями, однако это не значит, что нужно пренебрегать этим видом страхования рисков.

Опционы довольно сложны в обращении и, хоть и не требуют аналитики цен, предъявляют особые требования к опыту, знаниям и терпению инвесторов. Это инструмент не для горячих голов, вступивших в бой за высокую доходность.

Опционы требовательны ко времени исполнения, что в целом снижает вероятность заработать неопытному инвестору — но тут на помощь приходит брокер, который совершает сделки от имени и за счёт клиента, используя свои знания, экспертизу и инсайды.

В целом, риски для опционной торговли стоит оценивать детально для каждой стратегии.

Например, для приведённых нами:

- Продажа опционов Call с покрытием — вы рискуете тем, что цена актива, которым вы владеете, может упасть. Покупатель не захочет закрывать такую сделку, откажется от контракта, и вы останетесь с резко обесценившимся активом, который планировали продать дороже.

- Покупка опционов Call и покупка опционов Put — если вы неверно проанализировали информацию и ошиблись в прогнозе движения тренда, вы потеряете уплаченную за опцион премию.

- Покупка защитных опционов Put — здесь самый заметный риск — это непокрытые прибылью от опциона потерь от снижения стоимости актива.

В случае, если вы как инвестор предпочли работать с группой опционов, необходимо просчитывать как отдельные для каждого инструмента риски, так и возможный кумулятивный риск.

Поэтому, если вы только начинаете путь инвестора на фондовом рынке, обязательно включите опционы в свой инвестиционный портфель, но перед этим заручитесь поддержкой профессионального брокера. Кстати, работа с брокером – тоже неплохой способ снизить риски.

К началу

Источник: https://broker.ru/articles/2017/11/3/torgovlya-opcionami

Что такое опционы

Опцион — это контракт, дающий покупателю право, но не обязательство, купить или продать указанный актив по определенной цене или до определенной даты. Как и акции или облигации, опцион — это ценная бумага. Кроме того, это юридически обязывающий стороны договор со строго определенными условиями и свойствами.

Идею опциона легко объяснить на примере. Скажем, вы хотите приобрести дом и нашли интересный вариант. К сожалению, вам не хватает средств, и недостающая сумма появится только через три месяца. В этом случае вы можете договориться с владельцем о следующей сделке: в течение трех месяцев вы вправе купить дом за 200 тыс. долларов и за эту возможность платите владельцу 3 тыс. долларов.

Теперь рассмотрим две ситуации, которые могут возникнуть после заключения такого соглашения.

- Оказалось, что в этом доме вырос Элвис Пресли! В результате рыночная стоимость дома взлетает до миллиона долларов. Поскольку владелец продал вам опцион, он обязан уступить дом за обещанные $200 000. В этом случае вы можете получить прибыль в размере $797 000 ($1 000 000 – $200 000 – $3 000).

- Вы приехали осмотреть дом повнимательней и обнаружили, что в стенах полно асбеста, в хозяйской спальне регулярно появляется призрак Генриха VII, а в подвале забаррикадировалось крысиное семейство. И если раньше вам казалось, что это дом мечты, теперь вы и думать о нем не хотите.

Но вы не покупали дом, вы приобрели опцион, следовательно, покупать вы не обязаны. Правда, стоимость опциона ($3 000) вы потеряли.

На этом примере хорошо видны два важных момента. Во-первых, приобретая опцион, вы получаете право, но не обязанность. Вы всегда можете просто подождать до срока окончания опциона, после чего выкинуть его на помойку.

Когда это произойдет, вы потеряете 100% средств, потраченных на его покупку. Во-вторых, опцион — это контракт на базовый актив. Опцион можно назвать производным финансовым инструментом или деривативом — поскольку его ценность носит опосредованный характер.

В нашем примере базовым активом является дом, но обычно это акция или биржевой индекс.

Колл и пут

- Колл дает приобретателю право на покупку актива по определенной цене в течение определенного периода времени.

Это похоже на длинную позицию в акциях: покупатель колла надеется, что до истечения срока действия опциона стоимость акций заметно вырастет.

- Пут дает держателю право продать актив по определенной цене в течение определенного периода времени.

Пут похож на короткую позицию: в данном случае покупатель надеется, что до истечения срока опциона цена акции упадет.

Участники рынка опционов

В зависимости от вида позиции, участников рынка опционов можно разделить на четыре типа:

- Покупатели коллов

- Продавцы коллов

- Покупатели путов

- Продавцы путов

Покупателя опциона обычно называют держателем или холдером, а продавца — райтером.

Между продавцом и покупателем есть существенная разница:

Держатели опционов обоих типов (пут и колл) не обязаны покупать или продавать актив. У них есть право это сделать, если они захотят.

А вот райтеры опционов обязаны покупать или продавать — они дали обещание, и должны его выполнить, если этого захочет противоположная сторона.

Не переживайте, если вам кажется, что все это немного запутано — так и есть. Поэтому мы будем рассматривать опционы с точки зрения покупателя — продажа опционов сложнее и гораздо более рискованна. На данный момент нам достаточно понимать, что опцион — это договор, у которого есть две стороны.

Словарь

Чтобы торговать опционами, важно знать терминологию, принятую на этом рынке.

Цена, по которой базовый актив может быть куплен или продан, называется ценой исполнения опциона. Чтобы получить прибыль, цена акции должна быть выше цены исполнения (в случае с колл-опционами) или ниже (для пут-опционов). И сделка должна произойти до срока реализации опциона.

Опционы, которыми торгуют на крупных опционных биржах, например на Чикагской опционной бирже (CBOE), называются котируемыми. У них фиксированная цена исполнения и дата истечения. Каждый котируемый опцион — это 100 акций той или иной компании (еще он называется «контракт»).

Про колл-опцион, цена базового актива которого выше цены исполнения, говорят, что он «в деньгах». (Соответственно, для пут-опциона, это, наоборот, ситуация, когда цена акций ниже цены исполнения опциона.) Сумма, на которую опцион «в деньгах», называется «внутренней стоимостью».

Общая стоимость опциона называется премией. Она определяется такими факторами, как цена акций, цена исполнения опциона, время, оставшееся до истечения срока действия (временная стоимость) и волатильность.

Источник: https://ru.ihodl.com/academy/options/chto-takoe-opciony/

Что такое опцион ? Виды и как с его помощью происходит торговля

Добрый день, дорогие посетители блога StopTake.ru ! Многие начинающие биржевую торговлю задаются вопросом «Что такое опцион ?», и сегодня мы с вами познакомимся с самым сложным и одновременно с самым интересным биржевым инструментом.

В чем же состоит уникальность опциона ? в его нелинейности

Если при работе с акциями, фьючерсами, валютными парами прибыль или убыток по позиции изменяются пропорционально движению цены. То в случае с опционами это зависимость не линейна. С опционами можно зарабатывать даже в том случае, когда цена практически не меняется.

Для открытия позиции по валютной паре, акции или фьючерсу нам достаточно знать в каком направлении будет двигаться цена, вверх или вниз. Этого бывает достаточно для открытия позиции.

В случае с опционами нам нужно будет знать больше о будущем. Куда будет двигаться цена, будет ли сильное движение или ограниченное. И самое главное, нам нужно правильно спрогнозировать изменение волатильности.

Будет она увеличиваться или будет падать.

Еще один момент, на Московской бирже торгуются только опционы на фьючерсы. После исполнения опционного контракта на счету появляется позиция по фьючерсу.

Поэтому до начала работы с опционами, очень важно хорошо разобраться с тем как работает фьючерс. Как рассчитывается риск по фьючерсной позиции, и как образуются прибыль или убытки.

И так давайте рассмотрим далее, что же такое опцион и что он из себя представляет.

Страховка как опцион

Удобнее всего объяснить схему работы опциона, если мы сравним его со страховкой. Рассмотрим пример: вы покупаете страховку КАСКО на свой автомобиль. Как это происходит, вы приходите в страховую компанию, и платите некоторую сумму за страховку. Страховка действует обычно год.

Соответственно если во время действия страховки происходит какое-то страховое событие, страховая компания вам выплачивает определенную сумму денег. В том случае если за время действии страховки ничего не происходит с вашим автомобилем, то прошествии года та страховая премия, которую вы заплатили в самом начале, она сгорает. Т.е.

остается у страховой компании и вы эти деньги, по сути, теряете.

То же самое происходит и с опционом. Т.е. человек, который приобретает опцион, платит продавцу данного опциона премию, во время совершения сделки. Цену опциона. И соответственно это премия стоимость опциона это и есть тот максимальный убыток, который может получить покупатель опциона. Одновременно с этим прибыль по опциону не ограничена.

И в том случае если на рынке происходит ожидаемое событие рост или снижение цены. В зависимости, какой опционный контракт к исполнению в этом случае покупатель может предъявить. Вот тогда он может реализовать заложенную там прибыль. Т.е. покупатель опциона сам решает предъявлять опционный контракт к исполнению или не предъявлять.

В случае если исполнение опциона не выгодно, опцион просто сгорает и фиксируется убыток равный первоначально уплаченной сумме. В том же случае если движение происходит, покупатель может получить заложенную в опционе прибыль. В данном случае как раз и кроется эффект не линейности. Т.е. у покупателя есть право, но не обязанность совершить сделку с базовым активом.

А вот у продавца опциона обязательство исполнить требование покупателя.

Разновидности опционов

Есть две разновидности опционов: опционы с правом на покупку (опционы Call) и опционы с правом на продажу (опционы Put). Опционы Call покупаются, если покупатель опциона рассчитывает на рост цены. Опционы Put покупаются, в том случае если покупатель рассчитывает на падение цены.

Базовым активом опциона Call и опциона Put на Московской Бирже являются фьючерсы. Базовом активом фьючерсов может быть различные биржевые инструменты акции, индексы, есть опционы на фьючерсы валюты, опционы на нефть, на золото.

Причем при открытии, длинной позиции по опционам, когда вы покупаете их, гарантированное обеспечение меньше. В том случае если вы открываете, короткую позицию по опциону, т.е. продаете его.

В этом случае гарантийное обеспечение, намного больше.

Актуальное значение гарантийного обеспечения по тому или иному опциону нужно смотреть на сайте биржи, в спецификации контракта. В каждом опционе заложена цена, по который покупатель может исполнить этот опцион.

Это цена называется Страйк цена или просто Страйк. Страйк мы произвольно назначать не можем. Линейку Страйков устанавливает биржа. Когда мы, открываем позицию по опционам.

Нам приходиться выбирать опцион с определенным Страйком, из линейки, которую дает биржа.

Опцион Call

Теперь поговорим подробнее, что из себя предоставляет опцион Call. У покупателя опциона Call есть право купить подлежащий актив по цене Страйк в определенную дату в будущем, у продавца соответственно обязательство продать этот актив покупателю по его требованию.

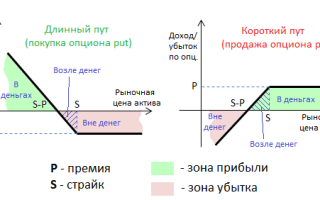

Когда мы говорим, про какие-то опционные позиции, мы всегда отображаем эту опционную позицию в графическом виде. Т.е. строим так называемый график профит/лосс (прибыль/убыток).

Это график где по вертикали откладывается прибыль или убыток, а по горизонтали откладывается изменение базового актива.

Пример покупки опциона Call

Таким образом, мы на графике отслеживаем, как будет изменяться стоимость нашей опционной позиции при различных вариантах изменения базового актива. Например, покупатель купил опцион Call со Страйком 100 за 10 рублей.

То в этом случае, если цена фьючерса будет расти и достигнет уровня 10 рублей, только тогда в этот момент покупатель выйдет в точку безубыточности. Т.е. в этот момент стоимость его позиции будет равняться нулю, ведь в этот время он отработает те 10 рублей, которые он вложил, при покупке опциона.

И только если цена будет двигаться, выше 10 рублей, вот тогда покупатель опциона начнет получать прибыль. И если к дате исполнения опциона цена фьючерса достигнет к примеру 20 рублей, в этот момент покупатель опциона может предъявить его к исполнению. В этом случае его прибыль составит 20 рублей.

20 рублей это разница между ценой базового актива в момент исполнения и ценой Страйк. Но из этих 20 вычитаем 10 рублей. Стоимость опциона, которая была уплачена покупателем. Т.е. итоговый результат 10 рублей.

Пример продажи опциона Call

Соответственно для продавца опциона Call график профит лосс выглядит так, как показано пунктирной линией. Т.е. продавец опциона Call зарабатывает, если цена базового актива снижается и максимальная прибыль продавца равна первоначально полученной премии за опцион.

Продавец заработать не может. В том же случае если цена на базовый актив начинает расти, то продавец получает убыток. И если вдруг цена продолжает двигаться вверх, то убыток может оказаться существенным. Дело в том, что продавцами опционов, как правило, являются профессиональные участники рынка.

Крупный игрок

Крупные инвестиционные компании. Такие профессиональные участники никогда не открывают не покрытые позиции. Непокрытой называется позиция, когда вы просто продаете опцион и эту ситуацию ничем не защищаете. Т.е. ситуация с неограниченным убытком. Как правило, профессиональные участники защищают неограниченные убытки.

Они могут это сделать либо покупкой с другими страйками, либо покупкой фьючерсов и т.д. Поэтому у продавца опциона достаточно сложная позиция и этой позиции проданные опционы являются лишь частью. Убыток по этой позиции, скорее всего, будет фиксирован. Продавать не покрытые опционы это самое опасное занятие.

Такая стратегия с большой долей вероятности, скорее всего, закончится обнулением депозита.

Опцион Put

Теперь поговорим об опционе Put. Что же это такое? У покупателя опциона Put есть право продать актив по цене Страйк. У продавца обязательства купить. Т.е. покупатель опциона Put зарабатывает, если цена на базовый актив падает. Убыток ограничен первоначально уплаченной премии. Прибыль неограниченна и может быть любой. У продавца опциона обратная ситуация.

Продавец зарабатывает, если цена растет или стоит на месте. В этом случае он получает прибыль равную первоначально полученной премии. В том же случае если цена начинает падать, продавец получает убыток и этот убыток не ограничен. Данный убыток нужно контролировать и хеджировать различными способами. Покупкой опционов с другими страйками или фьючерсной позицией.

Пример покупки опциона PUTПример продажи опциона PUT

Вот дорогие друзья, сегодня мы с Вами рассмотрели, что такое опционы. Узнали, какие они бывают и как с помощью них производить торговлю. И самое главное, что мы теперь знаем что нужно обязательно всегда страховать свои сделки. Удачных вам торгов!

Источник: https://StopTake.ru/binarnye-optsiony/chto-takoe-optsion-vidy-i-kak-s-ego-pomoschyu-proishodit-torgovlya/

Что такое опционы – их сущность и основные параметры

В данной статье речь пойдет о реальных биржевых опционах – инструментах высшей квалификации российского биржевого рынка (не путать с бинарными опционам, которые в России по сути являются лохотроном). Настоящие опционы торгуются в срочной секции Московской Биржи. По-другому данную секцию называют срочный рынок ФОРТС (FORTS).

Итак, что такое опционы – это уникальные в своем роде инструменты, в которых жестких обязательств для покупателя опциона нет! ПОКУПАТЕЛЬ опциона платит определенную цену за опцион, а взамен получает право, не обязательство, а именно ПРАВО, которое он может использовать или нет по своему усмотрению. Это право, которое получает покупатель опциона, открывает для него колоссальные возможности в виде построения разнообразных стратегий (спекуляция, арбитраж, хеджирование), подробнее об этих стратегиях мы поговорим ниже.

Но опцион можно еще и продавать… Что такое опционы для ПРОДАВЦА? Это инструменты, по которым уже появляются некоторые обязательства, причем обязательства у продавца возникают только в том случае, если покупатель решит воспользоваться своим правом, т.е. его обязательства зависят от решения покупателя.

Возникает вопрос: какой смысл вообще продавать опцион, если у продавца возникают только обязательства? А смысл в том, что продавец в момент продажи опциона получает некую гарантированную сумму денег, которая точно останется у него в кармане независимо от того, станет ли покупатель исполнять свое право или нет. Эта «некая сумма» называется опционной премией (или ценой), поэтому продавая опцион, продавец получает эту самую премию и по большому счету надеется на то, что покупатель не станет реализовывать свое право. Т.е. премия по опциону это и будет конечный заработок продавца (он же максимально возможный доход).

Если же покупатель решит воспользоваться своим правом, то финансовый результат продавца будет отрицательным. Поэтому продавец опциона всегда рискует, что тот минусовой результат, который получится при исполнении обязательства, превысит прибыль, которую он заработал в виде опционной премии. Следовательно, риски у продавцов данных инструментов всегда намного больше, чем у покупателей.

Покупатель рискует только конечной заплаченной премией, при этом заработать он может абсолютно любые деньги, в зависимости от того, насколько выгодно будет реализовывать сделку, право на которую он получил.

Значит, у покупателя риски всегда ограничены, закрыты, а возможная прибыль – нет. У продавца же всегда ограничена прибыль, а возможные убытки – нет. Далее мы рассмотрим, что такое опционы с точки зрения его параметров, т.е.

какими параметрами обладают данные инструменты.

Главные параметры опционов

Что такое опционы на акции или что такое опционы на товары? В ответах кроется смысл данного параметра.

По своей сути опцион представляет собой срочный контракт с конкретными условиями, главным среди которых является собственно предмет самой сделки.

Таким «предметом» сделки могут являться абсолютно любые биржевые инструменты: акции, облигации, нефть, золото, фьючерсы, индексы и т.д. Базовый актив – это именно тот инструмент, тот «предмет сделки», который лежит в основе контракта.

Страйк это цена базового актива, по которой в будущем осуществляется исполнение опциона. Для чего она нужна? Дело в том, что биржевые опционы строго стандартизированы, поэтому в день исполнения совершить сделку по любой цене нельзя.

Биржа изначально «разбивает» цену на части, по которой в дату экспирации и проводится сделка с базовым активом. Например, опцион на фьючерс на индекс РТС разбит на части через каждые 2500 пунктов, т.е. есть опционы со страйком 70000п., дальше – 72500п., еще дальше 75000п. и т.д.

Если вы купили опцион на продажу со страйком 75000п., то в день исполнения вы получаете право продать фьючерс на индекс РТС по цене 75000п.

Премия по опциону по сути является его ценой, подробнее об этом параметре читайте в статье «Опционная премия».

Датой экспирации называется день, в который опционный контракт исполняется или прекращает свое существование. Ввиду того, что биржа стандартизирует все условия опционных контрактов, этот день известен заранее, т.е. покупая или продавая опцион, трейдер заранее знает, когда наступит день «икс» или день, когда между покупателем и продавцом будут учтены взаимные обязательства.

Волатильность по опциону это НЕ то же самое, что и волатильность обычного линейного инструмента (такого, как акции или фьючерсы). Волатильность опциона это другое понятие, которое раскрывает сразу несколько граней опционного трейдинга, а именно:

- показывает основную меру рыночного риска;

- является универсальным выражением опционной премии;

- отражает скорость и величину изменения цены базового актива;

- является следствием спроса и предложения на данный опционный контракт.

Подробнее про волатильность опционов читайте в соответствующей статье.

Греки это специфические коэффициенты, предназначенные для оценки параметров опционных сделок. Существует 4 таких коэффициента: Тетта, Дельта, Вега и Гамма. Подробнее о том, для чего и как они используются, читайте здесь.

Что такое опционы колл и пут?

Опцион может давать право как купить базовый актив, так и продать его. Это совершенно разные инструменты, они не зеркальны, и даже имеют разные названия: контракт на покупку носит название колл (call), контракт на продажу – пут (put). По соответствующим ссылкам данные темы раскрыты полностью.

В чем главные преимущества опционов?

Итак, что такое опционы – это инструменты, которые дают ПОКУПАТЕЛЮ некоторое право на совершение сделки с базовым активом в дату экспирации по цене страйк, а ПРОДАВЦА обязывают это право реализовать, в том случае, если покупатель решит исполнить опцион (за данное обязательство покупатель в момент покупки опциона платит продавцу опционную премию). Значит, риск покупателя всегда ограничен размером уплаченной премии, а возможный доход может быть очень большим. У продавца обратная ситуация, у него размером полученной премии ограничен доход, а возможный убыток может быть бесконечно большим.

Получается, главное преимущество опционов (с точки зрения покупателя) заключается в том, что риск зафиксировать убыток на определенном ценовом уровне – он как бы есть, но при этом отсутствуют стоп-приказы в их классическом исполнении.

Почему это важно? Когда трейдер ставит классический стоп-приказ, то может попасть в ситуацию, в которой стопы могут «сносить» (в данном случае цену преднамеренно двигают к месту скопления стоп-приказов, выбивая людей из позиций).

А после того, как стопы «пробиты», цена возвращается к прежним уровням, но трейдер уже остается без позиции и открыть сделку снова психологически очень сложно, т.к.

, во-первых, человек уже напуган непредсказуемым поведением цены, а во-вторых, цена ушла с тех уровней, на которых было изначальное открытие позиции. Опцион же априори исключает возможность «выбивания» по стопам.

Вторым значимым преимуществом для покупателя является то, что когда рынок достигает уровня, по которому купленный опцион приносит убыток, трейдер не обязан фиксировать этот самый убыток (если еще не наступила дата экспирации).

К дате экспирации цена может вернуться в «зону прибыли», в результате чего опцион экспирируется в плюс. Т.е. как бы сильно ни падала цена, пока срок действия опциона не истек, никто и ничто не в силах этот опцион принудительно закрыть. Таким образом, покупатель опциона полностью защищен, т.е.

он может либо потерять размер опционной премии, либо заработать – других вариантов у него нет.

Что такое опционы для продавца? Какие преимущества получает человек, который продает данный контракт? О продаже опционов читайте отдельную статью, там все подробно расписано.

Опционные стратегии

По большому счету, с опционами можно совершать три типа операций:

Что такое опционы?

Подведем итог. Итак, реальные биржевые опционы торгуются на МосБирже в секции ФОРТС (фьючерсы и опционы РТС). Бинарные опционы – это разводилово, которое ничего общего (кроме названия) с биржевыми опционами не имеют.

Опционный контракт имеет некоторый набор параметров, каждый из которых дает более ясную картину относительно вопроса – что такое опционы.

Данные инструменты дают массу возможностей для покупателя, при этом у продавца имеются обязанности по отношению к праву покупателя.

Почему же данные инструменты настолько интересны? Все просто, они дают возможность сконструировать абсолютно любые предположения о рынке… Вы не знаете, как поведет себя рынок, но уверены что он не выйдет за определенные рамки – на этом можно заработать! Вы не знаете, в какую именно сторону будет движение, но точно уверены в его появлении – на этом тоже можно заработать и т.д. Скажу больше, опционы позволяют сконструировать такие позиции, при которых трейдер может заработать не только при росте или падении, но и при боковом рынке, т.е. при любом состоянии рынка. Поэтому, что такое опционы – это, по сути, высший пилотаж трейдинга.

Источник: http://stock-list.ru/chto-takoe-opciony.html

Что такое бинарные опционы и торговля ими

Добрый день, дорогие друзья.

Сегодня хочется затронуть такой набравший популярность вид заработка как торговля бинарными опционами. Уверен, что многие из вас о нем слышали, но давайте более подробно разберемся что они из себя представляют и можно ли на них зарабатывать.

Бинарные опционы появились не так давно и за короткое время стали очень популярными, по сути это способ внебиржевой торговли всевозможными активами. В качестве активов используются сырьевые товары, акции компаний, валютные пар и различные индексы.

Можно сказать, что это одна из вариаций торговли всем известного рынка Форекс, но более простой и выгодный метод.

Впервые бинарные опционы появились с началом кризиса 2008 года и стали активно развиваться, однако, российские трейдеры смогли торговать бинарными опционами лишь с начала 2011 года.

С момента их первого появления и до сегодняшнего дня, это очень популярный метод торговли, его используют как начинающие трейдеры, так и профессионалы.

Что собой представляет торговля бинарными опционами

Для получения прибыли с использованием данного метода торговли необходимо точно спрогнозировать поведение того или иного актива, в том случае если прогноз окажется удачным, трейдер сможет заработать. Для того чтобы точнее понять принцип разберем процесс торговли и получения прибыли на конкретном примере.

Перед началом торгов у актива имеется определенная цена, как только начинаются торги в зависимости от спроса и предложения, различных политических и экономических факторов цена актива начинает меняться. Задача трейдера состоит в том, чтобы определить в какую сторону начнет двигаться цена, будет ли актив расти или снижаться в стоимости.

Трейдер делает ставку и указывает предполагаемое движение котировок, теперь все что ему остается дождаться экспирации (времени исполнения взятых обязательств).

В том случае если прогноз трейдера окажется успешным он сможет получить прибыль в размере от 60% до 90% от депозита. Если же выбранное направление окажется неверным с его счета будет списана сумма сделки.

Процесс торговли не представляет особого труда, все достаточно просто и понятно.

Основные термины, используемые в бинарных опционах

Кто такие брокер и трейдера на бинарных опционах? Трейдерами являются участники торгов, которые определяют направление движения, и проводят сделки.

- Брокерами являются компании, которые предоставляют специальную платформу для торговли, ведут счета, регистрируют сделки, предоставляют использовать те или иные активы для торговли (товары и индексы, акции и валютные пары).

- Инвестиционная сумма — это количество денежных средств, вкладываемых в покупку опциона, именно ее отчисляют с вашего депозита для осуществления сделки, и именно от этой суммы будет рассчитываться ваша прибыть.

- Депозит – это сумма средств вносимых на счет брокера, только пополнив депозит, вы сможете начать торговлю.

- Базовый актив – это основной торговый инструмент, то чем вы торгуете, к ним относятся: валютные пары, различные индексы, акции компаний и сырьевые товары.

- Сall опцион (колл опцион) — если вы прогнозируете что цена на индекс (акцию и т.д.) через некоторое время повысится и окажется больше стоимости покупки вы пользуетесь именно этим инструментом. При этом неважно насколько вырастет цена актива.

- Рut (пут) опцион — данный инструмент покупают в обратном случае, если по вашему прогнозу цена на актив снизится.

- Страйк цена — стоимость актива в момент покупки, эту цену сравнивают с ценой на момент экспирации опциона, после чего определяют верность прогноза.

- In the money (в деньгах) — это означает что сделка трейдера прибыльна как до так и после экспирации.

Источник: https://vremyadeneg.com/chto-takoe-binarnye-optsiony-i-torgovlya-imi.html

Опцион это. Что такое опцион простыми словами

Опцион — это контракт, дающий право купить или продать определенный актив по заранее оговоренной цене. В статье читайте, что такое опционы простыми словами, какие есть виды опционов и где они применяются.

О чем эта статья:

- Что такое опцион

- Пример опциона

- Виды опционов

- Применение

Что такое опцион простым языком

Опцион – это особый вид контрактов. В нем продавец договаривается с покупателем о продаже определенного актива по заранее оговоренной стоимости. Покупатель имеет право выкупить актив по этой цене. Именно право, а не обязанность — он может и не совершать сделку.

Цена актива, оговоренная в договоре, называется страйк (англ. strike price). Она может отличаться от рыночной цены, которая сложилась на актив. Такую цену называют спот (англ. spot price).

Цена опциона

За возможность заключить подобный договор покупатель выплачивает продавцу некоторую сумму — премию. Цена опциона — это и есть эта премия. В идеале премия должна быть такого размера, чтобы продавец и покупатель ничего не заработали и не потеряли.

Традиционно продавцов называют грантор (англ. grantor) или райтер (англ. writer), а покупателя тейкер (англ. taker) или держатель (англ. holder).

Исполнение условий договора может происходить в определенный установленный день, который оговорен в договоре, такой опцион считается европейским. Если погашение может быть произведено на протяжении всего времени до установленного дня, его называют американским. Кстати, ценные бумаги именно американского типа обращаются на российских биржах.

Что должно быть указано в опционе

В каждом контракте должны указываются следующие параметры договора:

- стиль — американский или английский

- количество базисного актива, подлежащего поставке при погашении;

- дата, когда истекает действие контракта;

- день погашения при исполнении опциона;

- ценовые параметры — премия, расчетная цена, интервалы цен, возможность изменения цены;

- ограничения и другие необходимые сведения.

Опцион-колл и опцион-пут

Традиционно различают «опцион колл» и «опцион пут». Опцион-колл происходит от английского Call option. Еще его называют опционом на покупку или опционом покупателя. Продавец продает актив, а покупатель получает возможность его купить.

Опцион-пут, (англ. put option), это опцион на продажу. В нем покупатель получает возможность выставить на продажу актив, а продавец обязуется этот актив выкупить.

Особенность данного дериватива заключается в том, что в нем одна сторона получает возможность выполнить сделку, а вторая сторона — обязана выполнить сделку. За это второй стороне и выплачивают премию.

Есть еще три термина, которыми оперируют при работе с опционами, они касаются доходности:

- In the money — «при деньгах». Это значит, что реализация актива по договору принесет прибыль.

- At the money — «при своих». Реализация актива не принесет ни прибыли, ни убытков.

Источник: https://fd.ru/articles/159068-optsion

Что такое опцион простыми словами, виды, как работают Call и Put опционы

Заработок на Форекс и других финансовых рынках, работающих в сети интернет, сегодня набирает все больше оборотов. И неудивительно: это довольно выгодное и прибыльное дело, при помощи которого можно обеспечить себе неплохие доходы. Однако прежде чем начинать зарабатывать деньги таким образом, необходимо знать, что такое опцион.

Говоря не финансовыми терминами, опцион – это контракт, который заключается между двумя инвесторами на Форекс или другой финансовой бирже, либо же одним инвестором и самой биржей.

Такая предварительная договоренность используется каждой из сторон для приумножения капитала в дальнейшем, а также с целью продажи или приобретения определенного актива по стоимости, утвержденной заранее в установленные сроки.

Дадим определение еще нескольким связанным понятиям: страйк, экспирация, премия опциона. Под страйком понимается цена приобретения опциона, которая заранее устанавливается при заключении контракта.

Эскпирация опциона – срок его окончания, по истечению которого исполняются условия или нет.

Премия или залог опциона – это плата за возможность осуществить сделку по контракту в указанное время и по фиксированной цене.

к оглавлению ↑

Понятия премии и маржи

Многих новичков на финансовых биржах интересует один вопрос: что такое премия опциона? Ответ прост: это его стоимость. Она бывает внешней и внутренней. Когда срок действия договора подходит к концу, внешняя стоимость БО исчерпывает себя, вследствие чего остается только одна – внутренняя.

Если речь идет о том, что опцион находится в деньгах, то это подразумевает тот факт, что после того как его держатель реализует свое право на него, он получит хорошую прибыль. При этом важно помнить, что для каждого вида опциона действуют разные правила.

Так, если речь идет об Call option, находящемся «в деньгах», то это сулит его держателю прибыль. В случае с опционом пут эта схема действует с точностью до наоборот.

Что такое маржа? Если премия по БО подразумевает плату держателя, которую он вносит за получение контракта, то маржа – это гарантии, которые представляет подписчик, подтверждая, тем самым, свою готовность выполнить все требования, прописанные в спецификации.

Маржа зачастую составляет определенный процент от стоимости самого опциона (10-25%). Однако денежные средства в этом случае не списываются с баланса подписчика, а только временно блокируются. Как только происходит экспирация БО, блокировка снимается.

Существуют различные типы опционов, которые отличаются друг от друга спецификой своего функционирования (опционы пут и колл), а также способом исполнения (американский опцион, европейский и бермудский опцион).

к оглавлению ↑

Виды по направлению сделок

Опционы по действию могут быть такими:

- Опцион колл (call). С его помощью человек, играющий на бирже Форекс, может совершить необходимо приобретение по цене, установленной ранее, даже если покупка осуществляется через длительный период времени. При этом текущие котировки валюты не играют в этом вопросе никакой роли.

- Опцион put (пут) – возможность совершать продажу через определенный период времени по фиксированным расценкам. Это один из самых популярных и известных способов приумножения капитала, позволяющий абсолютно прозрачно вести рыночные отношения на финансовых биржах. Больше информации о том, что такое опцион пут, можно найти в разделе, представленном ниже.

Опцион колл имеет смысл покупать в случае, если мы предполагаем рост индекса, например с 400 пунктов до 800. Приобретая данный опцион мы получаем возможность зафиксировать цену и выгодно купить за 400 пунктов, когда цена на рынке будет уже 800.

Что касается продажи опциона call, то это уместно делать тогда, когда есть уверенность в том, что не будет роста индекса. В таком случае вы получите залог опциона, т.к. контрагенту будет не выгодно его исполнить.

Если опцион call приобретается, когда мы уверены в росте индекса, то с опционом put дела обстоят наоброт, когда предполагается падение. На текущий момент цена 800 пунктов, а предполагаемый падения цены – страйк 400. Это приведет к тому, что на момент, когда индекс упадет в стоимости до 400, контрагент обязан его выкупить за 800.

Продавать опцион пут следует, если вы не предполагаете падения цены индекса. В этом случает контрагент не затребует исполнения опциона и вы получите сумму залога.

к оглавлению ↑

Виды опционов по способу исполнения

- Американский опцион – это заключение договора между двумя лицами, на основе которого один из компаньонов может совершить покупку или продажу на протяжении определенного периода времени (который также обговаривается заблаговременно).

Реализация услуги, прописанной в заключенном договоре, может произойти в любой удобный для клиента момент: главное, чтобы процедура была выполнена в срок.

- Европейский БО. Между двумя лицами заключается контракт, где обязательно указывается дата совершения операции. Если в установленный день она не производится, разговор считается расторгнутым.

- Бермудский опцион представляет собой довольно специфическую схему выполнения процедуры по купле-продаже на Форекс. Выполнить условия составленного контракта можно только в установленные спецификацией дни.

Опционы на заключение договора могут использоваться, как при помощи финансовой биржи, или клиринговых компаний, так и без них, то есть непосредственно между покупателем и продавцом. Такие договора заключаются на свободных условиях, ответственность за соблюдение которых ложится непосредственно на компаньонов.

Если же опцион на покупку или продажу подразумевает составление договора в рамках валютной биржи, тогда обе стороны должны сначала ознакомиться со спецификой работы на ней и правилами составления контракта, и только потом переходить к переговорам.

Новичкам может показаться, что это все весьма запутано и сложно, однако это только в первый раз. Если есть желание работать и зарабатывать хорошие деньги, то во всем можно разобраться. К тому же финансовые опционы являются своеобразными страховыми гарантиями безопасности вложений в случае обвала на валютных рынках.

Опцион эмитента является ценной бумагой, которая закрепляет право своего владельца на ее конвертацию в акцию эмитента. Однако не стоит путать его с варрантом, поскольку варрант дает право на покупку акций, а опцион – только на их конвертацию.

Подводя итог, следует подчеркнуть, что опцион на продажу или покупку – это контракт, который дает право, но не обязывает человека продавать или покупать актив или другую ценность по цене, которая предварительно была обговорена и зафиксирована.

к оглавлению ↑

Как работают опционы

Рассмотрим пример, как происходит сделка с опционами на практике.

У нас есть компания «Яблоко», акциями которой вы заинтересовались, но сейчас не хотите покупать, а планируете это сделать через 6 месяцев. Вы предполагаете, что акции этой компании через пол года вырастут, но не 100% уверены, чтобы совершить сделку по покупке прямо сейчас.

Вы покупаете опцион, по которому контрагент через 6 месяцев продаст вам эти акции по фиксированной цене, оговоренной и установленной в данный момент в контракте. Заключая сделку сейчас, вы оплачиваете только залог (гарантийное обеспечение).

Через 6 месяцев вы смотрите на котировки акций этой компании, если они выросли, вам выгодно купить их. Если же акции упали в цене, то вы вправе ничего не покупать. В этом случае контрагент получает залог опциона.

Таким образом, ваши риски сводятся только к потере гарантийного обеспечения в случае, если акции не оправдали ваших ожиданий и не выросли в цене.

к оглавлению ↑

Кратко об особенностях Put option

Однако, несмотря на то, что опционов существует огромное множество, самым популярным из них считается put опцион. Именно поэтому его необходимо рассмотреть более детально.

Данный контракт имеет свои особенности и подвиды, два из которых были рассмотрены ранее (американский и европейский).

Чем выгодна покупка и продажа опционов пут? Специалисты утверждают, что данный тип БО выгоден в том случае, когда цена на рынке значительно ниже, чем та, которую предлагает исполнитель.

Только в таком случае владелец опциона сможет выгодно продать свои акции, получив при этом довольно высокую прибыль.

Помимо этого, такое приобретение помогает надежно застраховаться от резкого снижения цен на финансовом рынке. Если же рыночная цена повысится, либо останется прежней, то убыток держателя опциона пут будет небольшим, и будет отвечать стоимости самого БО.

Чтобы научиться управлять процессом купли-продажи бинарных опционов на финансовых рынках, вам понадобится немного времени и выдержки. Только это поможет вам зарабатывать неплохие денежные средства, не рискуя при этом своим материальным положением и личными активами.

С уважением, Виктория – блог inetsovety.ru

Источник: http://inetsovety.ru/optsion/