NDD (No Dealing Desk) счета, что это такое?

11.07.2017

Автор: AcademyFX

Торговля на рынке Форекс на половину зависит от профессиональных навыков трейдера, а за вторую половину – это качество предоставления сервиса от брокера.

Главными составляющими качественного торгового процесса являются минимизация спредов, большая скорость исполнения ордеров, а также оперативные пополнения и вывод депозита.

Поэтому действительно профессиональные Форекс-брокеры систематически повышают технологичность торгового процесса.

Среди высокотехнологических сервисов в последнее время набирает популярность система NDD. Трейдеры ежедневно открывают тысячи счетов NDD. В данном материале мы рассмотрим, почему она так востребована среди участников рынка Forex.

Что такое система NDD?

Non Dealing Desk система (NDD) у брокера – это торговля без участия брокера. Эта технология трейдинга заключается в том, что клиентские заявки автоматически выводятся на открытый рынок. Там же они находят своё исполнение, непосредственно у поставщика ликвидности, а не внутри дилингового центра (Forex-брокера).

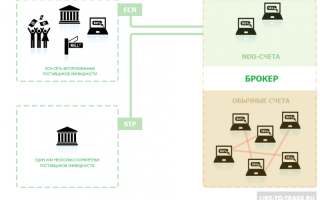

Сравнение счетов у ДЦ с NDD.

Таким образом, трейдер может сам контролировать участие брокера в трейдинге. Если клиент захочет открыть торговый счет NDD, то он сможет торговать всеми валютными парами и даже банковскими металлами (золото, серебро, платина).

Если говорить о торговой платформе, то счет NDD может быть открыт в рамках всем известной площадки МТ4. Все транзакции обрабатываются сквозным методом (STP).

Иными словами поданные заявки поступают напрямую к банкам, которые заключили контракт с брокерским домом. Чем больше банков являются партнерами брокера, тем благодаря рыночной конкуренции условия исполнения сделок будет выгоднее.

Автоматически определяется лучшая цена. А какую же выгоду получает Форекс-брокер? За каждую сделку он получает комиссионные.

Чтобы открыть NDD-счёт, трейдеру достаточно внести на депозит $500. Однако есть много NDD-брокеров, у которых установлен более высокий порог входа.

О возможностях ndd

Исключи посредничество, технология NDD на порядок уменьшает сроки исполнения любых ордеров. Они исполняться менее чем за секунду.

Трейдинг в рамках No Dealing Desk может часто сужать спреды, порой их значение колеблется до нуля. Это можно отследить посредством систем репортинга, которые служат для предоставления подробных отчетов по спредообразованию.

Главное преимущество NDD заключается в том, что пополнение депозита проводится мгновенно, прибыль выводится без задержек автоматически.

Чтобы осуществить автоматическую торговлю, понадобиться устранить реквоты (повторные запросы, когда на рынке наблюдается молниеносное изменение котировок). Поэтому при обработке торговых приказов на No Dealing Desk задействуется Market Execution исключительно по текущей цене. При этом игнорируется какое-либо изменение в рамках обработки торгового ордера.

С одной стороны это хорошо, но, если посмотреть на это преимущество с другого ракурса, то это не совсем выгодно, так как цена сделки может оказаться менее выгодной в заявке.

Но если провести сравнительную параллель с более медленной торговлей (обычным торговым счётом), то данная вероятность является небольшой. Также свою роль в прибыльном трейдинге играет проскальзывание цены.

Когда участники рынка проявляют высокую активность, то NDD-брокеры нивелируют эти самые проскальзывания к очень малым величинам.

Кто предоставляет ликвидность для Forex?

Для рынка Форекс основными поставщиками ликвидности являются десять мировых банков-маркетмейкеров. Среди них (HSBC, Barclays, Bank of America, Deutsche Bank, Citi, UBS и др.).

В силу наличия крупных поставщиков ликвидности, которые конкурируют между собой, а также автоматизация трейдинга позволяет сделкам:

- Осуществлять прямой выход на межбанк.

- Сохранять высокую скорость исполнения торговых приказов даже в условиях больших объемов.

- Проводить полностью анонимные запросы при отправке поставщиков рыночных цен.

- Снижать спреды.

- Расширять возможности той или иной торговой стратегии.

Важно: предоставляя возможность торговли на счете NDD, биржи получают доход на больших объемах и высокой частоте открытия торговых ордеров. Поэтому система сама заинтересована в том, чтобы её участники получали, а не теряли прибыль.

Сор временем технология NDD на Форекс станет не преимуществом, а нормой. Кстати, в рамках NDD, работают управляемые счета. Это лишь добавляет привлекательности данному типу счетов.

Заключение

Если Вы заинтересованы в уменьшении спреда, быстром исполнении торговых ордеров с минимальным проскальзыванием цены, а также качественных поставщиках ликвидности, тогда выбирайте брокеров, предоставляющих возможность открыть счёт NDD.

Источник: https://academyfx.ru/article/blogi/2679-ndd-no-dealing-desk

Торговый счет NDD в “Форексе”. Список надежных NDD “Форекс”-брокеров :

Валютный рынок предоставляет множество возможностей по извлечению прибыли. Есть разные типы счетов, на которых трейдеры могут увеличивать свой капитал. Одними из них являются появившиеся недавно NDD-счета. Торговые условия, которые они предоставляют, привлекают все больше людей. Что такое NDD-счета и в чем успех их растущей популярности, расскажет эта статья.

В чем заключается опасность работы через дилерский центр

Основная масса трейдеров в своей работе на “Форекс” пользуется услугами дилерских центров. Эти компании выступают посредниками между участниками валютного рынка. Как и любой посредник, за свою работу они берут комиссию.

Однако, понимая, что 95 % людей, желающих торговать на “Форекс”, терпят неудачу, дилинговые центры проводят сделки, не выводя их на межбанк. Таким образом, вся прибыль от слива депозита достается брокеру.

Подобный метод заработка дилерских центров делает их заинтересованными в потере денег клиентами. Некоторые ДЦ используют вовсе мошеннические схемы для заработка. Например, популярные клиентские терминалы МТ 4, МТ 5 могут корректировать графики движения валютной пары по желанию брокера.

Кроме того, брокер может отменять прибыльные сделки, передвигать лимитные ордера. Частым способом мошенничества является сбивание стопов. В этом случае работники ДЦ, зная ценовые зоны, где трейдеры выставляют стоп-приказы, искусственно изменяют котировки.

Тем самым закрывают прибыльные сделки с убытком, а также открывают сделки, приводящие к убытку.

Почему NDD пользуется популярностью

Конечно, не все дилинговые центры этим грешат, тем не менее популярность рынка “Форекс” стала падать среди простых трейдеров. Многие стали уходить с валютных рынков на товарно-сырьевые биржи, где торги проходят более прозрачно.

Сейчас возможности брокера играть против трейдера значительно сократились. Потому что NDD-счета – это новый подход к торговле. NDD (Non Dealing Desk) переводится как “без участия дилера”. Это значит, что сделка не остается внутри дилерского центра, а выводится на межбанк, где находит своего контрагента. То есть покупатель находит продавца, а продавец покупателя.

Как осуществляются сделки на NDD-счетах

Технология NDD заключается в том, чтобы заявки на сделку выводить напрямую на участников межбанковских валютных торгов. Для этого система выводит трейдера напрямую на поставщиков ликвидности. Ликвидность в этом случае обеспечивают крупнейшие банки мира, такие как HSBC, Deutsche Bank, Citi, UBS, Barclays, Bank of America.

Для работы на NDD-счетах используются обычные терминалы Metatrader, с которых можно осуществлять сделки по основным валютным парам, металлам (серебро, золото).

Брокер, предоставляющий услуги вывода сделки на межбанк, использует систему сквозной обработки транзакций (STP). Уровень брокера можно оценивать в этом случае по количеству его банков-партнеров. Чем их больше, тем более выгодные условия можно получить для совершения сделок. А сам брокер за вывод сделки получает комиссионные отчисления.

Какие преимущества дает технология NDD

Технология NDD-счетов имеет множество плюсов:

- Брокер заинтересован не в сливе депозита трейдера, а наоборот, в его успешной работе. Именно поэтому многие брокеры устанавливают высокий порог (около 500 долларов/34 000 руб.) для открытия NDD-счета на “Форекс”. Им выгодно, чтобы сделки проходили по более высоким объемам и совершались как можно чаще. От этого зависит их прибыль.

- Другим положительным моментом технологии является высокая скорость открытия ордеров. Это происходит, потому что в сделках исключается звено – посредник. Часто ордер открывается быстрее 1 секунды.

- Низкий или отсутствующий спред. При работе на обычных счетах спред формируется как разница между ценой котировки и ценой, по которой брокер соглашается открыть торговый ордер. Разница может составлять от 2 до 30 и выше пунктов, в зависимости от ликвидности валютной пары. При работе с NDD-счетами спред часто сужается до 0 пунктов, что очень важно при работе со скальперскими стратегиями.

- Отсутствие реквот. Реквотами называют повторные запросы брокера в момент закрытия сделки. Часто бывает, что, закрывая позицию, брокер сообщает, что цена изменилась, и спрашивает, готовы ли вы закрыть ордер по другой цене. Как правило, эта цена менее выгодная для трейдера. Это явление часто происходит в момент выхода важных экономических новостей, когда валюта имеет большую волатильность.

Все же проскальзывания в момент совершения сделок возможны. Однако по причине большой скорости обработки заявок они сводятся к минимуму. Даже возможна обратная ситуация, когда заявка будет отработана по более выгодной цене для трейдера.

Для чего нужен центовый счет NDD

Не многие профессиональные трейдеры пользуются центовыми счетами. Как правило, они ограничены максимальным размером депозита (1000 долларов/68 000 руб.). Поэтому сделки с большой лотностью на них невозможны. Тогда для чего используются центовые счета? В первую очередь они существуют для:

- Привлечения новичков в трейдинге. Человеку, не имеющему опыта, разумнее открывать счет, на котором невозможен слив большого депозита.

- Отрабатывания новых стратегий опытными игроками.

- Привлечения новых клиентов дилерскими центрами. На этих счетах можно посмотреть, насколько хорошо брокер выполняет условия договора, проверить, насколько котировки, предоставляемые брокером, соответствуют котировкам других поставщиков, проверить, как служба поддержки решает конфликтные ситуации.

- Тестирования работы советников – программ, которые автоматически торгуют по заданным алгоритмам.

Некоторые дилерские компании, например, Forex4you, RoboForex, ForexClub, Instaforex предлагают своим клиентам центовый NDD-счет, с депозитом от 1 доллара. На этом счете также доступны основные инструменты: валютные пары, сырьевые активы.

В отличие от обычного центового счета с фиксированным спредом, CENT NDD-счет имеет плавающий спред от 0,1 пункта, который может расширяться в ночное время и периоды низкой ликвидности. Кроме спреда, за открытие сделки придется отдать комиссию. Она составляет 10 долларов (680 руб.

) при открытии сделки объемом в 1 лот.

Разновидности NDD

Торговые счета NDD имеют два частных случая – это ECN-счета и STP-счета. Эти две разновидности похожи друг на друга. Они обе обеспечивают совершение сделок без участия дилинговой компании. Однако между ними есть одно существенное отличие.

Если на ECN-счетах в сделках присутствует несколько участников (трейдеры, желающие продать, трейдеры, желающие купить, банки – поставщики ликвидности), то приказ на покупку или продажу валютной пары на STP-счете поступает напрямую в банк. Это обстоятельство предъявляет более высокие требования к величине депозита.

Стоит ли переходить на STP-счета

Из всех разновидностей торговых счетов быстрее всего исполняются заявки по технологии STP (Straight Through Processing). Это связано как с работой напрямую с банком, так и с тем, что банки постоянно совершенствуют оборудование.

Также плюсом STP является защита от манипуляций с котировками и величиной спреда.

При всех своих преимуществах STP-счета имеют недостатки в виде большого размера депозита и маленького плеча, которое ограничено соотношением 1:200.

Последним недостатком является отсутствие среди инструментов фьючерсных контрактов. Это связано с тем, что фьючерсы – это производные от реальных инструментов, поэтому подобные контракты торгуются на площадках дилинговых центров. Тогда как сделки по технологии STP осуществляются внутри банков.

Источник: https://BusinessMan.ru/torgovyiy-schet-ndd-v-forekse-spisok-nadejnyih-ndd-foreks–brokerov.html

Non Dealing Desk (NDD)

NDD (Non-Dealing Desk) – прогрессивная система исполнения ордеров, предоставляющая трейдерам максимум преимуществ.

Благодаря внедрению разработанной «First Derivatives» технологии торговли Delta Flow™, в которой используется модель Прямого банковского доступа (DBA), международная клиентская база FOREX CLUB подключается непосредственно к самому «сердцу» рынка иностранной валюты, в результате чего обеспечивается наилучшее качество исполнения сделок, спредов и ценообразования.

Здесь вы сможете почитать официальный пресс-релиз об историческом сотрудничестве FOREX CLUB и First Derivatives.

При использовании NDD (Non-Dealing Desk) заявки клиентов исполняются автоматически на основании выбора лучших цен от конкурирующих между собой поставщиков ликвидности.

А ликвидность для FOREX CLUB предоставляют более 10 ведущих мировых банков – маркетмейкеров, среди которых Barclays, Citibank, Credit Swiss, Commerzbank, GS, HSBC Bank, J.P. Morgan, Morgan Stanley, UBS Bank, Nomura Bank и Lucid Markets.

В случае использования NDD брокер имеет возможность автоматически управлять рисками и моментально хеджировать клиентские позиции и отложенные ордера превышающие рисковые параметры установленные брокером, и выводить их сразу на одного из вышеуказанных поставщиков ликвидности показывающий лучшую цену на момент заключение сделки. С учетом возможности автоматического хеджирования, брокер не заинтересован в том, чтобы действовать против интересов клиента или каким-либо образом ограничивать его торговые стратегии.

Благодаря использованию конкурирующих источников ликвидности, а также вследствие автоматического исполнения сделок, NDD предполагает:

- Прямой вывод сделок на межбанковский рынок. Низкие плавающие спрэды, соответствующие текущим рыночным ценам.

- Высокая скорость исполнения сделок, в том числе при больших объемах.

- Анонимность запросов, поступающих поставщикам ликвидности: они не знают, где расположены limit- и stop-ордера клиентов и не могут повлиять на их исполнение.

- Отсутствие ограничений по стратегиям торговли: возможности скальпинга, комфортная торговля на новостях (спреды немного расширяются на короткое время, но быстро становятся нормальными), приветствуется использование любых автоматических торговых советников.

FOREX CLUB, как и другие брокеры, работающие по модели NDD, не формирует котировки самостоятельно, а выбирает лучшие цены «бид» и «аск» из потока котировок поступающих от межбанковских маркет-мейкер провайдеров ликвидности.

В нашем случае, мы выбираем лучшие цены с помощью агрегатора компании First Derivative и лишь прибавляем небольшую комиссию (обычно менее одного пункта) к предлагаемым маркет-мейкерами ценам покупки и продажи.

Учитывая тот факт, что у разных брокеров разный список маркет-мейкеров, с которыми они работают, котировки, которые предоставляются клиенту в моменте у одного брокера, могут незначительно отличаться от котировок другого брокера, оставаясь при этом рыночными.

Поэтому Вы всегда, независимо от рыночных условий и интересов брокера, торгуете по справедливым ценам.

Работая по модели NDD, FOREX CLUB зарабатывает тогда, когда клиенты торгуют большими объемами и чаще совершают сделки. А это значит, что мы заинтересованы в прибыльности Вашей торговли. Ведь хороший результат будет побуждать Вас совершать сделки и в дальнейшем.

Условия торговли

Источник: https://www.fxclub.org/ndd/

Non Dealing Desk (Нон Дилинг Деск), прогрессивная система исполнения ордеров на Форекс. Особенности и преимущества

Non Dealing Desk (в дальнейшем NDD) — прогрессивная система исполнения ордеров представляет собой некую технологию автоматического выполнения торговых приказов.

Non Dealing Desk (иначе, Нон Дилинг Деск), особенности использования прогрессивной системы исполнения ордеров

Особенность использования Non Dealing Desk в том, что текущие заявки приходящие от участников рынка исполняются автоматически, т.е.

без какого-либо участия дилеров по самым лучшим доступным на данный момент ценам, которые поступают одновременно от нескольких маркет-мейкеров.

Причем брокер в этом случае в роли второй стороны сделок не выступает, а дает возможность трейдерам иметь прямой доступ к межбанковским ликвидностям.

Non Dealing Desk, торговая, прогрессивная система по исполнению ордеров, является торговлей без создания каких-либо внутренних площадок.

Нон Дилинг Деск — перспективный способом торговли на Forex, но для возможности действовать на HDD счетах необходимо в торговую деятельность инвестировать не меньше 1.000 $.

РЕКОМЕНДУЕМ: ТОП 2 ЛУЧШИХ БРОКЕРА

Сертификат: ЦРОФР | Лицензия: FinaCom | Брокер не требующий верификации! |

Также особенности применения системы Non Dealing Desk в том, что технологии дилинга, в которых агенты выводят сделки на межбанковские рынки, осуществляются через снабженцев ликвидности по самым выгодным ценам. Еще прогрессивная NDD система работает с «Market Execution».

Другими словами, так как данная система является автоматической, то, соответственно, ордера трейдеров должны исполняться немедленно, без какого-либо вмешательства брокеров. По этой причине на торговых счетах в Non Dealing Desk и применяют «Market Execution», при этом все сделки открываются по текущим рыночным ценам при полном отсутствии реквоты.

Преимущества торговли с Non Dealing Desk, прогрессивной системе исполнения ордеров рынка Форекс

Преимущества системы NDD, заключаются в возможности торговать практически без риска, ну а сама прибыльность проводимых операций напрямую зависит от успешности и навыков трейдеров.

Такая прогрессивная система может быть применена для абсолютно всех видов традиционных депозитов при присоединении с помощью «bridge» к провайдеру ликвидности. Данная система предусматривает использование цен выставленных конкурирующими производителями ликвидности, поэтому заказчики все время приобретают только наименьший из всех возможных спредов.

Поскольку Нон Дилинг Деск на рынке работает с очень высокой скоростью, а также автоматически, то трейдеры, использующие ее технологии, на момент исполнения ордеров получают наилучшие (из предлагаемых) котировки на рынке, существующие на данный момент.

Целесообразность использования NonDealingDesk технологий заключаются еще и в том, что торговые сделки открываются в независимости от того произошло или нет изменение цены в момент срабатывания ордеров.

По этой причине трейдеры применяющие данные технологии должны понимать, что можно получить цену не ту, что ожидали (худшую, чем была указана в торговом ордере), т.е. цену с проскальзыванием.

Но при этом, если позиция будет смещена с положительным проскальзыванием – цена для трейдеров может быть открыта и в лучшем направлении.

При использовании прогрессивной NDD системы, брокеры заключают договора с целым рядом различных банков, выступающих основными поставщиками ликвидности, и чем крупнее эти банки, к примеру, HSBC Bank,Barclays, Lucid Markets, Commerzbank,UBS Bank, Morgan Stanley,Citibank, и больше их количество, тем будет ниже размер спреда, а заявки на рынке будут исполняться гораздо быстрее. Поэтому очень важно работать с брокерскими компаниями крупного размера, ведь именно они могут обеспечить наилучшие условия трейдинга.

Применение ECN (коммуникационных сетей) в торговле по прогрессивной системе исполнения ордеров рынка Non Dealing Desk

Преимущества использования технологий Non Dealing Desk заключаются в частности в применении ECN (электронные коммуникационные торговые сети).

Электронные торговые сети представляют собой объединения всех крупных участников торгующих на рынке Форекс (Integral либо Currenex).

Прогрессивная система торговли NDD, по исполнению ордеров при этом предусматривает два варианта осуществления торговли:

Первый – Strеight Through Processing, (сокр. STP) предоставляющий доступ на Форекс посредством крупных финансовых компаний либо банков-посредников, имеющих непосредственный доступ к валютному рынку.

Брокеры, подключенные к ECN, в автоматическом режиме получают лучшие котировки и осуществляют их передачу по технологии STP по системе NDD трейдерам насквозь без каких-либо изменений. Эти брокеры, как вы уже поняли, на само формирование котировок влияния не оказывают, а получают свои доходы на комиссии от каждой проведенной торговой сделки.

Второй – Electronic Communiсations Network (сокр. ECN). Данный вариант предусматривает создание собственных торговых площадок, которые не являются дилинговыми столами, так как вместо брокеров встречными участниками по торговым сделкам здесь будут выступать другие трейдеры и крупные коммерческие банки.

Видео: Форекс торговля по ECN – что это?

Следует отметить, что иногда условия работы по данным вариантам торговли STP и ECN могут друг от друга отличаться.

Вы можете выбрать любой для себя вариант, но здесь следует особое внимание обратить на то, по какому варианту исполнения ордеров применяет ваш брокер, т.е. по какой системе работают именно ваши категории счетов. Зачастую компании, рекламирующие себя как брокеры ECN, могут открывать счета по системе NDD, в особенности при торговле на микро счетах Форекс.

Преимущества использования ECN с Non Dealing Desk заключаются в возможности прямого доступа к межбанковскому рынку Форекс, где вам предоставляется право напрямую вести торги с другими клиентами. А все текущие ордера будут отображены непосредственно на ECN-рынке Форекс, где их смогут видеть все участвующие в торгах, размещающие в свою очередь личные ордера.

При этом, при совпадении встречных ордеров (продажа-покупка) заключается сделка.

Все ордера, которые вводятся в ECN по прогрессивной системе NDD (take-profit, stop-orders, limit-orders) поступают в так называемый стакан заявок (единая книга заявок), который является базой данных.

Наиболее крупные и известные ECN NDD-системы на сегодня – это «Currenex», «Inc», «Atriax», «Hotspot FX» и «FX Alliance».

Исполнение прогрессивной NDD системы c использованием спреда

Известно, что целый ряд брокерских компаний при использовании Non Dealing Desk технологий не берут комиссий, а закладывают свое вознаграждение непосредственно в спред.

Получается, что прогрессивная NDD система все же имеет место вмешательства брокеров.

Но при этом оно так минимально и незначительно, а спред все равно корректируется автоматически, что не может вызвать каких-либо задержек в исполнении.

При этом брокеры от провайдеров ликвидности получают наилучшие котировки, прибавляют к спреду незначительную часть и после этого транслируют трейдерам уже скорректированные котировки. В таких случаях трейдеры получают от брокеров исполнение ордеров без комиссий.

Использование плавающих и фиксированных спредов в NDD — прогрессивной системе исполнения ордеров

Как правило, когда применяется технология NDD используют плавающий спред. А вот реальный спред на межбанковских рынках измеряется с большой точностью, т.е. после запятой находится целых пять знаков. Другими словами трейдеры использующие Non Dealing Desk технологии могут получить спред размером менее одного пункта.

Плавающие спреды с исполнением на Non Dealing Desk на рынке Форекс в своем подавляющем большинстве более выгодны для трейдеров, нежели фиксированные спреды. Но, как известно, на неликвидных рынках спреды способны расширяться.

Зачастую такое случается, когда выходят неожиданные новости в результате смещения заявок в какую-либо из сторон.

При возникновении таких ситуаций (проскальзывание, расширение спреда) трейдеры могут войти в сделку по невыгодной для них цене.

Во избежание таких казусов некоторые из брокеров создают наNon Dealing Desk специальные торговые счета, используемые с фиксированным спредом. Данный подход и есть гарантия защиты в процессе торговли от возникновения больших издержек при неожиданном и резком расширении спреда.

Автоматическое управление рисками при использовании прогрессивной системы Non Dealing Desk на Форекс

Прогрессивная система NDD предусматривает возможность брокерами автоматически управлять возникающими рисками и практически моментально осуществлять хеджирование клиентских позиций и отложенных ордеров, которые превышают установленные брокером рисковые параметры, а также сразу выводить их на какого-либо из поставщиков ликвидности с лучшими на момент заключения сделки ценами.

Преимущества торговли с Non Dealing Desk здесь в том, что брокеры не заинтересованы в действиях направленных на ограничение торговых стратегий клиентов и ущемления их интересов.

Немаловажный фактор при использовании Non Dealing Desk — абсолютное отсутствие каких-либо ограничений по торговым стратегиям, трейдеры могут свободно воспользоваться скальпингом, комфортной торговлей на новостях, применять любые автоматические торговые советники.

И наконец, особенностью Non Dealing Desk является анонимность запросов, которые поступают к поставщикам ликвидности. Другими словами они не могут знать, где расположены stop- и limit-ордера клиентов, что не дает им возможности повлиять на ход их исполнения.

РЕКОМЕНДУЕМ ПОСМОТРЕТЬ:

Источник: http://InfoFx.ru/osobennosti-torgovli/non-dealing-desk-non-diling-desk-progressivnaya-sistema-ispolneniya-orderov-na-foreks-osobennosti-i-preimushhestva/

Формат торговли NDD и DD и типы счетов STP и ECN

В статье Какой тип счета выбрать для торговли на Форекс? мы уже рассматривали, какие счета существуют у большинства популярных брокеров Форекс, давали рекомендации по поводу открытия того или иного типа счета с учетом возможностей и целей трейдера. В рамках этой статьи мы более детально продолжим рассмотрение счетов STP, ECN, и такие форматы торговли, как DD и NDD, которые, по большому счету, так же относятся к вопросу о выборе счета.

Формат торговли NDD и DD

В последнее время все чаще наиболее продвинутыми и “шагающими в ногу со временем” брокерами Форекс предоставляется доступ к формату торговли NDD.

Сокращение NDD является аббревиатурой от Non Dealing Desk, что с английского языка переводится как Без Стола Дилинга, а если воспользоваться наиболее близким по смыслу значением этой фразы, то мы получим перевод торговля без участия брокера.

И сразу становиться более понятным предназначение этих счетов – при торговле NDD сделки трейдера выводятся напрямую на рынок, минуя брокера.

А в чем же меркантильный интерес дилинговых центров? – спросите Вы? Да, за обработку ордеров NDD брокеры не взимают плату в виде части спреда, как это делается при обработке ордеров на других типов счетов. Они поступают проще – за то, что ваш приказ отправляется на рынок напрямую, берется какая-то фиксированная комиссия, которая зависит от объема ордера, валютной пары и из личных соображений по вопросам “той самой меркантильности”, которая у каждого ДЦ всегда своя.

Соответственно, торговля DD-способом предполагает обработку ордеров внутри дилингового центра, и не всегда внутренние котировки брокера совпадают с рыночными котировками. Именно этот момент иногда играет против клиентов ДЦ и в пользу самих брокеров.

В интернете можно найти кучу примеров, когда недобросовестные кухни, а иногда и солидные конторы, дорисовывают на графиках различные хвосты и выбросы, которых и в помине нет на реальных рыночных котировках.

Таким способом “выбиваются” наиболее “вкусные” для брокеров сделки трейдеров, принося существенный дополнительный доход (помимо части прибыли за спред) дилинговым центрам.

Вы должны четко понимать этот момент и учитывать его в свой торговле – если у Вас часто выбивает сделки непонятными “хвостами”, которых нет, например, на онлайн графиках Форекс, это повод для расставания с конторой, у которой вы торгуете.

Еще один повод для беспокойства – это ничем не оправданное увеличение спреда до “заоблачных” величин – я видел реальные примеры, когда спред по паре EURUSD на спокойном рынке достигал… 60 пунктов! И всего лишь – большой депозит у клиента (и как следствие – приличные суммы в открытых ордерах) и Dealing Desk счет. Клиента нагло “сливали”, а он даже не подозревал об этом – некому было подсказать.

Брокер, предоставляющий доступ к NDD-торговле, является более надежным, так как такая возможность предполагает наличие ряда лицензий, которые обычным “кухням” никто не выдаст. Однако основной недостаток NDD торговли – высокие ограничения по минимальному депозиту, не каждому участнику рынка окажется посильным.

Впрочем, есть брокеры, которые минимально занижают порог для регистрации NDD – счета. Например, одним из таких брокеров является компания Forex4you, где доступна торговля на счете Cent NDD при внесении на депозит всего 1 доллара, а на классическом счете Classic NDD минимальный депозит составляет всего 100 долларов.

Для счетов NDD характерно рыночное исполнение ордеров Market Execution. При данном типе исполнения цена заключения сделки может быть лучше или хуже указанной трейдером, однако сделка будет исполнена в любом случае, как только ордер “выйдет на рынок”.

В зависимости от загрузки серверов дилингового центра и активности рынка, этот процесс может занять определенное время и есть вероятность, что цена измениться в лучшую или в худшую для трейдера сторону. Для Instant Execution свойственно исполнение ордера строго по заданной цене, но если будут реквоты, то приказ на исполнение ордера нужно будет подтвердить по новой цене.

Более подробно узнать о типах исполнения ордеров Market Execution и Instant Execution, а так же о реквотах можно в материале Что такое реквоты на Форекс?.

Из всего вышесказанного можно сделать следующий вывод – в зависимости от типа исполнения ордеров следует выбирать счет с учетом используемой стратегии.

К примеру, для стратегий, в которых важен вход именно по заданной цене, нужно открывать счет с исполнением Instant Execution, а для скальпинговой стратегии скорей подойдет счет с исполнением Market Execution.

Эти же соображения касаются и работы советников – в зависимости от стратегии торговли советника нужно открывать и соответствующий тип счета.

Типы счетов STP и ECN

Сокращение STP (Straight Through Processing) дословно переводится как Прямо Сквозь Обработку, а смысловой перевод этого выражения будет выглядеть, как Сквозная непрерывная обработка.

В этой модели обработки ордеров дилинговый центр является посредником между трейдером и провайдером ликвидности (обычно, банком).

Приказы клиентов со счетов STP автоматом переправляются к банку, при этом ДЦ может получать комиссионные от банка и + часть спреда от открытой сделки.

Торговля по счету STP подразумевает прямое обращение трейдера к банку – партнеру дилингового центра. Чем больше банков – партнеров у брокера, тем выгоднее для клиентов. Так, все поставщики ликвидности, будучи конкурентами, стараются предложить наиболее выгодные условия исполнения ордеров. И тот банк, чья цена более выгодная, и сможет обработать сделку.

Брокеры имеют договоренность с банками о четком исполнении ордеров по рыночной цене. При этом стоп приказы на рынок не отправляются, а сделки закрываются банками встречным ордером клиента. Преимущества торговли по счету STP заключаются в получении клиентами брокеров наиболее выгодных условий при открытии ордеров.

ДЦ же зарабатывает на комиссионных от закрытых сделок, поэтому им нет смысла специально сливать депозиты свои клиентов.

Сокращение ECN – это аббревиатура от выражения Electronic Communication Network, что в переводе означает Электронная Коммуникационная Сеть. Главная задача такой сети – обеспечить связь между её участниками. Применительно к рынку Форекс и счетам ECN это понятие обозначает обеспечение доставки заявок в стакан биржи или дилингового центра.

Тип счетов ECN мы подробно рассматривали в рамках материала Какой тип счета выбрать для торговли на Форекс? (ссылка на статью – в самом начале этой публикации). Напомним, что его отличительной чертой является плавающий и невысокий спред. Все операции сразу выводятся на рынок, минуя банки.

И если при других типах счетов, ордера клиентов выводятся на рынок от имени дилингового центра, то при ECN-счетах они выводятся напрямую, и получается, что частное лицо, так или иначе, влияет на динамику рынка.

Трейдер получает лучшую цену, при этом он видит другие предложения по торгуемому инструменту в стакане цен.

Подводя итог теме о типах счетах Форекс, трейдерам, настроенным на серьезную торговлю, можно посоветовать сделать выбор в пользу счетов ECN с типом торговли NDD.

Этот формат обеспечивает более высокие гарантии честности дилинговых центров, да и для клиентов несет больше преимуществ – исполнение ордеров по лучшей цене и более прозрачные условия их выполнения.

Что же касается брокеров Форекс, то такие типы счетов можно открыть у брокеров Форекс4ю, Альпари или РобоФорекс. Впрочем, именно эти компании всегда занимали лидирующее положение в сфере предоставления брокерских услуг на рынке Форекс.

Источник: https://AvtoForex.ru/registracija/244-vybor-tipa-scheta-foreks-i-formata-torgovli.html

Основные виды форекс-брокеров

Здравствуйте, дорогие читатели!

Большинство начинающих трейдеров, приходя на рынок, стараются как можно быстрее начать торговать и в лучшем случае применять на практике какие-нибудь методы анализа графиков, но чаще всего эта торговля носит бессистемный, порой хаотичный характер, своего рода торговля ради торговли. При этом, такие трейдеры совершенно не понимают, а порой и вовсе не знают базовых основ того, как функционирует тот самый рынок, на котором они собираются торговать.

Понимание механизмов функционирования и регулирования рыночных процессов очень важно для становления трейдера. В этой статье я хотел бы поговорить об основах валютного рынка Форекс и рассказать о том, каких видов бывают форекс брокеры, а если точнее, о том, как они работают, и какие бизнес-модели существуют.

Чтобы разобраться во всех хитросплетениях схем работ форекс-брокеров, нам необходимо будет ввести в обиход одно (для кого-то новое) очень важное понятие — контрагент.

На любом финансовом рынке совершаются сделки. А у каждой сделки есть 2 стороны — продавец и покупатель. Если, например, я захочу купить акции какой-нибудь компании, то с противоположной стороны должен быть продавец, который эти акции захочет мне продать.

Приведу примитивный пример: допустим, я хочу купить несколько килограммов огурцов. Для этого мне надо прийти на продуктовый рынок и найти продавца огурцов.

Так вот этот самый продавец этих огурцов будет выступать моим контрагентом, а продуктовый рынок будет играть роль посредника между нами, т. е. сводить покупателя и продавца, но ни в коем случае не участвовать в сделке. За это «сводничество» рынок имеет комиссию.

Конечно, данный пример чересчур примитивен, но он прекрасно иллюстрирует модель работы абсолютно любого финансового рынка.

Ну вот, теперь с чувством выполненного долга, мы можем перейти к изучению заявленной темы статьи.

к оглавлению ↑

Виды (классификация) форекс-брокеров

Всех форекс-брокеров, осуществляющих свою деятельность в России и СНГ, можно разделить на несколько групп (категорий), в соответствии с их моделью ведения бизнеса:

- Дилинговые центры (Dealing Desk (DD) — брокеры)

- No Dealing Desk (NDD) — брокеры

- Брокеры, имеющие смешанную бизнес-модель

В свою очередь NDD-брокеров можно разделить на 2 подгруппы:

- Straight Through Processing (STP) или сквозная (потоковая) обработка транзакций

- Electronic Communications Network (ENC) или электронная телекоммуникационная сеть

Возможно сейчас эти группы и подгруппы — это «темный лес», но дочитав статью до конца, Вы будете полностью разбираться во всех этих хитросплетениях.

к оглавлению ↑

Как работают дилинговые центры (Dealing Desk (DD))?

Особенность работы дилинговых центров (ДЦ) заключается в том, что они являются market maker-ами (маркет-мейкерами). Это означает, что контрагентом для трейдера будет выступать непосредственно сам дилинговый центр.

Соответственно, если трейдер совершает какую-нибудь сделку, например, покупает евро, то дилинговый центр обязан либо найти продавца среди своих клиентов, либо самому встать на сторону продавца, тем самым предоставить ликвидность.

Также мы четко видим, что на лицо конфликт интересов, так как наш контрагент (и по совместительству брокер) будет зарабатывать еще и в том случае, если позиция трейдера уйдет в минус.

А так как дилинговый центр является «создателем рынка», то он же и поставляет котировки, и исполняет ордера трейдеров, и, ко всему прочему, у него есть прямой доступ ко всем позициям трейдеров. Т. е. ДЦ видит, где трейдеры открывают сделки, где собираются закрываться, где стоят их тейк-профиты и стоп-лоссы.

В общем, вся инсайдерская информация, на которой можно неплохо заработать. Все эти знания открывают дилинговому центру очень широкие возможности для мошенничества и отъема средств у трейдеров.

Естественно, важно понимать, что никакие сделки трейдеров дилинговый центр не выводит на межбанковский рынок. Все крутится внутри того небольшого замкнутого «мирка», который создает данный вид форекс-брокера. Именно поэтому дилинговые центры трйдеры называют «кухней».

Как определить брокера, работающего по модели Dealing Desk?

Какие же черты присущи дилинговому центру?

- На счетах, работающих по модели ДЦ, спреды всегда фиксированные и чаще всего, довольно велики. Хотя в современных реалиях, и у ДЦ-шных счетов спреды довольно небольшие.

- Наличие центовых счетов и отсутствие минимального лимита на счете. Если брокер дает возможность открыть центовый счет или счет размером от 1 $, или даже вообще без депозитные счета — это однозначно дилинговый центр. На профессиональных счетах, торгующих через банк или другого поставщика ликвидности, такие условия неприемлемы.

- Большие кредитные плечи. Уверен, что Вы не раз видели компании, которые предлагают торговать с плечом 1:500, 1:1000, 1:100 000 000 000. Такие плечи может дать только маркет-мейкер, уверенный в своих силах.

- В ДЦ запрещены некоторые виды трейдинга, например, скальпинг.

- Ммм… не знаю, как правильно назвать, но в некоторых ДЦ есть такая штука, как запрет модификации открытой сделки, когда цена подходит на расстояние 10 (или другое количество) пунктов. Так, например, если до тейк-профита осталось 10 пунктов, то дилинговый центр не позволит его модифицировать (закрыть по рынку или изменить значение тейк-профита).

Как определить манипуляции со стороны дилингового центра?

- Так как ДЦ является поставщиком котировок (другими словами, он дает такие котировки, какие посчитает нужными), то эти самые котировки будут серьезно отличаться от котировок, которые предоставляют другие форекс-брокеры. Просто сравните котировки, транслируемые «нашим дилинговым центром», с котировками, предоставляемыми другими брокерами. Котировки «нашего брокера» не должны существенно отличаться от котировок других брокеров (отличие в 2−3 пункта не являются существенными).

- Сравните графики нескольких крупных форекс-брокеров. Они также не должны принципиально отличаться. Для наглядности приведу скриншот графика валютной пары EURUSD, сделанный в 2-х он-лайн сервисах — Tradingview и Freesdtockchatrs:

Обратите внимание, что свечки выглядят практически идентично, а цена совпадает вплоть до 5-й цифры после запятой.

- Проскальзывание цены на рынке. Вообще, в проскальзывании нет ничего удивительного и сверхъестественного. Оно было, есть и будет. Это норма. НО! у плохого брокера проскальзывание всегда носит односторонний порядок, причем, всегда не в пользу трейдера.

- Время исполнения ордеров и реквоты. Иногда бывает так, что хочешь открыть (закрыть) сделку, но не можешь, потому что в терминале постоянно появляется сообщения вида: «Получены новые цены — принять или отклонить?». И в результате твой рыночный ордер открывают или закрывают совершенно не по тем ценам, на которые рассчитывал. В целом, это тоже нормально. Но такие сообщения, у добросовестного брокера, могут появляться только на «бешеном» рынке, например, во время выхода каких-нибудь важных новостей (процентная ставка, нон-фарм, выступления глав ЦБ и пр.).

- Вывод средств. Нечистые на руку компании, всегда будут препятствовать выводу средств с торгового счета. То менеджеры будут затягивать рассмотрение заявки, то технические трудности у банка, то звезды не так выстроились на небе,. в общем, причины всегда найдутся. У добросовестного форекс-брокера сроки ввода/вывода средств регламентированы и всегда строго выполняются. Я даже слышал о таких компания, которые запрещают клиентам выводить их собственные деньги со счетов до тех пор, пока не проторгуешь определенный объем лотов. Это полный бред и явный факт мошенничества! Хотя о каком законе можно говорить, если компания будет зарегистрирована на каких-нибудь островах в тихом океане?..

Ну вот, с дилинговыми центрами разобрались и теперь можем перейти ко второй группе форекс-брокеров.

к оглавлению ↑

Как работают NDD-брокеры (No Dealing Desk)?

NDD-брокеры — это классические посредники. Они не выступают контрагентом для своих клиентов, а только передают заявки клиентов в так называемые «пулы ликвидности» (что это за такие пулы напишу ниже).

Знакомство с этой группой брокеров, мы начнем с STP (Straight Through Processing). Суть работы STP-брокеров состоит в том, что они заключают соглашение с одним или несколькими крупными банками, и эти банки выступают контрагентом трейдеров, предоставляя необходимый объем ликвидности. При такой схеме брокер зарабатывает на спреде, накидывая на банковских спред свою комиссию.

В свою очередь ECN-брокеры взаимодействуют не с одним или несколькими банками, а с ECN-провайдерам, например, такими как Currenex, Integral, LMAX, FXAll, Hotspot и др.

Эти провайдеры предоставляют брокеру доступ в электронную коммуникационную сеть (собственно говоря, откуда и пошло название), где, наряду с брокером крутятся различные банки, хэдж-фонды, другие брокеры, компании и, конечно же, частные трейдеры.

Принципиальную схему работы ECN-брокера можно изобразить следующим образом:

Как видите, брокер не участвует в сведении ордеров, а лишь транслирует их через свои сервера в информационную сеть через ECN-провайдеров.

Отличительные признаки ECN-брокеров

- Отсутствие фиксированных спредов.

- Практически полностью отсутствуют реквоты, так как трейдер всегда получает рыночную цену.

- Мгновенное исполнение ордеров благодаря колоссальной ликвидности.

- Доступ к информации по открытым позициям других участников рынка.

- Отсутствие больших кредитных плеч.

- Отсутствие центовых счетов как таковых и ограничения на минимальную сумму на депозите.

Помимо, двух вышеперечисленных схем работы, существуют и другие более сложные и запутанные бизнес-модели. Приведу пример такой модели, взятый мною с сайта форекс-брокера Альпари:

В данном случае мы видим, что компания частично выступает маркет-мейкером, находя ликвидность внутри компании за счет других своих клиентов. Что является одной из особенностей работы дилингового центра. А остаточная совокупная позиция, которую не удалось перекрыть, выводится на ECN. Подобные модели будут работать только у крупных компаний с большим количеством клиентских счетов.

Для чего вводятся такие сложные схемы? Все очень просто: для того, чтобы привлечь как можно больше клиентов. Ведь на валютный рынок приходят много трейдеров. У них разные цели, разные суммы на счетах и разные профессиональные навыки. Кто-то только-только пробует свои силы в трейдинге, и не готов выложить пару тысяч долларов для ECN-счета, а кто-то хочет большего, чем простой центовый счет.

Dealing Desk-брокеры — это зло?

После всего того, что я написал выше, у Вас, дорогой читатель, может сложиться впечатление, что все форекс-брокеры, работающие по модели дилингового центра — это мошенники и аферисты. На самом деле не все так однозначно.

Сейчас большинство крупных компаний работает по нескольким схемам, предлагая как счета по схеме дилингового центра, так и с выходом на пулы ликвидности. DD-счета, в силу своей доступности, подойдут для начинающих трейдеров.

С их помощью можно полностью прочувствовать торговлю, получить необходимые знания и опыт для дальнейшего профессионального развития.

Профессиональным трейдерам с крупными депозитами (от 10.000 $) я бы рекомендовал отказаться от внебиржевого рынка Forex, переходить на биржевой рынок и торговлю валютными фьючерсами. Например, на Чикагскую товарную биржу CME.

Заключение

В этой статье я постарался максимально доступно и подробно рассказать Вам о том, каких видов бывают форекс-брокеры и по каким бизнес-моделям они работают. Рассказал об особенностях и нюанс работы, а точнее обслуживания своих клиентов.

Прошу заметить, что я не делаю никаких выводов, не ставлю оценок и, уж, тем более никого не рекламирую, подсовывая свои партнерские ссылки. В одной из следующих статей (ссылка на эту самую статью) я более подробно расскажу Вам, как выбрать надежного форекс-брокера.

А на этом у меня все. Не забудьте подписаться на обновления блога.

Спасибо за внимание. Успехов в торговле!

С уважением, Вадим Атрощенко

Источник: https://av-finance.ru/foreks/vidyi-foreks-brokerov.html

Что такое ECN, STP, NDD и что такое «Кухня»?

На вводных лекциях, на первых занятиях обучающих курсов в Центре инвестиционных технологий «Москва», начинающие инвесторы и трейдеры часто задают вопросы о том что такое ECN, STP, в чем разница между DD и NDD, что за «кухни» существуют на рынке и как вообще выбрать надежного брокера, не попавшись на приманку мошенников, населивших в последние годы интернет.

В данной статье мы попробуем дать ответы хотя бы на часть этих вопросов.

Так что же такое ECN, STP, NDD-счета, и что такое «Кухня»?

Во всемирной сети существует масса предложений от брокеров и дилинговых центров, предлагающих счета типа ECN, NDD с обработкой запросов по технологии STP.

Многие начинающие инвесторы и трейдеры, принимая такие предложения, часто не понимают что это и нужно ли это им. Постараемся разобраться, что обозначают эти аббревиатуры и кому они нужны, да и нужны ли вообще.

До подробного рассмотрения этих вопросов нужно прояснить смысл ещё двух понятий. При обслуживании клиентов, брокеры и дилинговые центры предлагают исполнение ордеров по типам Instant Execution и Market Execution. Рассмотрим каждый из них отдельно.

Исполнение ордера по типу Instant Execution

Перевод слов «Instant Execution» звучит как «немедленное исполнение». Многие трейдеры считают такой тип исполнения ордера мгновенным, как это рекламируют брокеры. Однако время, за которое исполняется такой ордер, а по другому скорость исполнения ордера, тут ни при чем.

Если говорить о скорости исполнения ордера, то тип исполнения ордера не определяет время его исполнения. Скорость исполнения ордера по такому типу целиком и полностью зависит от механизма, выбранного дилинговым центром. Попросту говоря, заключение сделки происходит следующим образом:

сделка открывается по той котировке, которую трейдер видит в терминале при нажатии на кнопку Buy или Sell, либо не открывается вовсе.

Как это происходит в жизни? Вы полагаете открыть сделку на покупку, нажимаете в терминале кнопку Buy, видя при этом котировку 1.5000.

Ваша заявка встает в очередь на обработку, ведь Вы не единственный клиент брокера и масса клиентов подала заявку раньше Вас.

Если за время, когда очередь дошла до Вашей заявки, котировка не изменилась, то брокер откроет сделку по заявленной Вами цене (котировке).

Если котировки уже изменились и ушли вниз, предположим к 1.4995, то брокер купит контракт по цене 1,4995, а Вам его продаст по запрашиваемой цене 1.5000. Тогда все довольны. Ведь Вы получили сделку, по нужной цене, а брокер исполнил заявку и заработал.

Проблемы возникнут, если котировки изменятся в обратную сторону, т. е. уйдут вверх.

Вы отправили брокеру заявку на покупку по цене 1.5000, а на момент исполнения заявки котировки выросли до 1.5005. В таком случае брокеру не выгодно покупать по более высокой цене, с тем чтобы Вам продать по цене запроса. Он попросту не исполнит ордер, вернет Вам ответ о том, что котировки изменились и предложит выбрать другую цену. Такое сообщение брокера называется «Реквот».

В системе исполнения ордеров по типу Instant Execution «реквоты» самый главный недостаток. Ведь если цена меняется быстро, что не является редким случаем на финансовых рынках, то от расчетного ценового уровня открыть сделку возможности скорее всего не представится. Конечно существуют отложенные ордера, но это тема другой статьи.

Исполнение ордера по типу Market Execution

В переводе «Market Execution» означает «рыночное исполнение». Такой тип исполнения ордера обладает своими преимуществами и недостатками.

Выбирая исполнение ордеров по данному типу Вы должны понимать, что брокер обязательно выполнит Вашу заявку и это преимущество.

Но не по той цене, что Вы видите в терминале, а по цене, что будет на рынке после обработки заявки, т. е. на момент исполнения ордера. Это недостаток.

Тип исполнения Market Execution также абсолютно ничего не говорит о скорости исполнения ордера, хотя может работать быстрее чем Instant Execution.

Рассмотрим выше приведенный пример с покупкой по цене 1.5000, инструмент разумеется тот же.

Вы отдаете приказ брокеру на исполнение ордера, он встает в очередь на обработку и пока до него очередь доходит, котировки меняются. Причем без разницы, в какую сторону.

Если на момент исполнения ордера котировки снизятся к 1.4995, Вы получите сделку по этой цене, что более выгодно — Вы купили дешевле чем рассчитывали. Если цена вырастет, скажем к 1.

5005, ордер будет исполнен по этой цене, менее выгодной для Вас. Но если, скажем на новостях, котировки улетели к 1.6000, что являлось вашей целью по фиксации прибыли, то и ордер откроется именно по этой цене.

Тут Вы вряд ли заработаете, скорее наоборот.

Иначе говоря, бич исполнения ордера по типу Market Executionэто быстрое изменение цены. Здесь, в отличии от Instant Execution, реквотов не будет, а значит не будет возможности подумать нужна ли Вам сделка по новой, изменившейся цене. Ордер исполнится по существующей в данный момент на рынке котировке, очень часто не самой выгодной для Вас.

Что такое NDD – Non-Dealing Desk

Трейдер заключая сделку, отдает приказ брокеру, то в свою очередь может исполнить его вручную или автоматически перенаправить на контрагента.

При исполнении вручную контрагентом выступает сам брокер или дилинговый центр. Сделки внутри дилингового центра перекрываются полностью или частично за счет сделок других трейдеров. То есть один трейдер купил, второй продал.

В итоге сделки обеих трейдеров компенсируют друг друга. Когда количество продавцов больше чем покупателей или наоборот, дилинг формируя совокупную позицию, выводит её на контрагента. Таким образом хеджирутся риски брокера.

Здесь интерес брокера заключен в клиринге внутри самой компании.

Другой вариант – это перенаправление приказа на поставщиков ликвидности в автоматическом режиме. У брокера обычно несколько таких поставщиков. Тогда текущая котировка будет лучшей из всех имеющихся в потоке котировок, транслируемых каждым из поставщиков. В таких условиях торговля проводится без вмешательства брокера и называется

NDD – Non-Dealing Desk. Такие сделки возможны при исполнении ордера по типу Market Execution.

Выгода такого метода работы брокера для инвестора или трейдера очевидна. Ведь брокер здесь зарабатывает только на комиссии, значит ему выгодно, чтобы клиент совершал сделки чаще и как можно большим объёмом. А значит ограничений в объемах сделок и их количестве не будет.

Другим преимуществом преимуществом является прозрачность. Брокеру нет выгоды от манипуляций котировками, а значит очевидно, что и делать он этого не будет.

STP – технология сквозной обработки транзакций

Технология STP означает полную автоматизацию исполнения ордеров (транзакций).

Так же как и в случае NDD, котировки берутся от поставщиков, брокер зарабатывает на части спреда или на комиссии, но чаще и на том и на другом.

Преимущества по сравнению с брокерским дилингом такие же, как и на NDD. Брокера интересует большое количество клиентов, а значит большие объёмы сделок и большим количеством.

Но самое важное в том, что брокер не заинтересован в потере клиентом своего депозита. Ведь нет клиентских средств, нет и прибыли прибыли брокеру. В компаниях, использующих STP/ NDD, клиента скорее всего будут оберегать от опрометчивых шагов на рынке, закрепив за ним персонального менеджера или консультанта.

ECN – Electronic Communication Network

ECN — электронная коммуникационная сеть, разработана для биржевой торговли. Её цель заключается в соединении поставщиков ликвидности и трейдеров, при минимальном количестве посредников.

Сеть представляет собой список выставляемых трейдерами ордеров и систему автоматического их исполнения, в случае соответствия заявленного в ордере инструмента, объёма и цены, спросу либо предложению на рынке. По сути – это некая «книга заявок и предложений».

В ECN-сети ордер, выставленный трейдером, поступает прямо на рынок, минуя обработку ордера брокером. Брокер здесь лишь транслирует его по своим каналам связи. В случае с дилингом, ордер попадает на рынок от имени брокера.

Использование ECN дает трейдеру те же возможности, которые имеет сам брокер.

Разумеется существуют детали, связанные с различным объемом капитала, но одно совершенно точно – заявка каждого трейдера влияет на весь рынок внутри сети ECN.

Сегодня самые крупные ECN-сети это Currenex, Integral, Atriax, FX Alliance. Рассмотрим первую из списка.

Currenex

Создана в 1999 г., является первой независимой ECN-сетью. ECN Currenex даёт возможность заключать форвардные, спот и своп сделки.

Регистрация ECN Currenex могут государственные (включая ЦБ) и не государственные банки, организации, управляющие финансовыми средствами, прочие финансовые институты, удовлетворяющие требованиям сети.

В сети Currenex проводят операции около 40-ка крупнейших мировых банков, среди которых JP Morgan Chase & Co, Barclays Capital, Morgan Stanley, UBS, Goldman Sachs, Deutsche Bank, Merrill Lynch и многие другие, являющиеся маркет-мейкерами.

Кроме них в ECN входят и другие участники – крупные корпорации, среди которых Ericsson, Compaq, Autodesk, Intel, прочие.

Однако наряду с означенными существуют и так называемые «кроссинговые сети» или уже упомянутый выше внутренний клиринг. Брокеры, использующие данные методы работы, на сленге трейдеров получили уничижительное название «Кухни».

Кроссинговая сеть подразумевает работу трейдера внутри своего брокера или объединения брокеров-партнеров. При такой организации обмена клиентских заявок брокер ищет для каждой сделки контрагента внутри себя, т. е.

другого трейдера, открывшего противоположную сделку или у брокеров-партнёров. В этой сети есть кажущееся преимущество, заключающееся в низких комиссиях и как следствие более выгодных торговых условиях.

Однако все сделки происходят без внешней публикации, и может случиться, так что большой объём сделки не создаст повышенной волатильности, что не свойственно реальному рынку.

Внутренний клиринг или «Кухня»

При таком варианте работы брокера, операции происходят внутри брокера. Система подразумевает минимальные операционные траты или их отсутствие, которые преподносятся трейдеру как самые выгодные условия торговли с минимальной комиссией.

Схема работы «Кухни», котоую часто используют Форекс-брокеры, проста. Сделки трейдеров перекрываются внутри брокера. Ведь часть трейдеров покупает, а часть продаёт. Здесь работает схема «взаимозачета».

Однако ситуация может развернуться так, что ордеров на покупку или продажу окажется больше противоположных. В таком случае брокер использует два основных способа, первый из которых – стать контрагентом самому, приняв риск на себя.

Второй – искать внешнего контрагента. В первом случае, когда брокер сам становится контрагентом, появляется конфликт интересов – если трейдер зарабатывает, то брокер теряет и наоборот, потеря трейдера становится прибылью брокера.

Сегодня не счесть мифов, рассказов, мнений по этому поводу. Только ленивый не пишет о мошенничестве брокеров и нарушении ими закона. Между тем пока это только мифы и домыслы, свойственные обычно не очень грамотным и малоопытным новичкам.

Сам же метод внутреннего клиринга, за счёт собственных средств, является довольно часто используемым брокерами механизмом обслуживания клиентов. Нельзя отрицать и наличие настоящих мошенников в брокерской среде, особенн в уже указанном сегменте – Forex (Форекс).

Но это тема отдельной статьи.

Надеемся, что данный релиз ответил на некоторые вопросы, развеял страхи непонимания, пополнил багаж знаний наших читателей.

Отметим, что в Центре инвестиционных технологий «Москва» можно узнать не только о методах анализа рынка, диверсификации рисков, управлении инвестиционным портфелем, правилах и методах торговли финансовыми активами, но и о многом другом.

Мы всегда рады видеть старых знакомых и приветствовать новых слушателей на лекциях, профи-курсах, консультациях, практических занятиях в Центре инвестиционных технологий “Москва”.

Дмитрий Стукалов

Источник: http://cit-moscow.ru/articles/chto-takoe-ECN-STP-NDD-scheta-i-chto-takoe-kuhnya