Теория Доу

Сегодня мы с вами рассмотрим, на чем основываются принципы технического анализы рынка. С развитием информационных технологий все большее количество людей выбирают для себя способ заработка на бирже.

Теория Чарльза Доу – целый комплекс исследований, результатом которых стали выявленные закономерности изменений в цене, что и стало базой технического анализа, познать который невозможно без изучения постулатов данной теории.

Чарльза Доу

Теория Доу включает целый ряд публикаций, где автор применяет концепцию к особенностям фондовых рынков. В центре внимания стоит цена. Именно этот фактор дает возможность получить информацию об изменениях на рынке, влияющие на условия спроса и предложений.

Изучив фактические данные, я могу вам уверенно сказать, что на сегодняшний день эту теорию можно применять к любым активам, принципы будут работать, а вы сможете понять ключевые особенности тренда, его модели и фаз.

Основы теории Доу помогают найти тренд на самом начальном этапе развития и взять по максимуму с выбранного рынка. Автор утверждал, что практически все акции напрямую зависят от внутренних трендов рынка и соответствуют им.

Первоначальная идея Доу – настоящий прорыв того времени, который ассоциировался с революцией.

Эксперты не хотели принимать тот факт, что для грамотного и точного анализа графиков необходимы только ясный ум и сами графики.

Современные последователи смогли адаптировать принципы и основные понятия, тезисы теории для нашего населения. Главной целью является постоянное наблюдение за передвижением и изменением индексов.

История развития теории

Теория начала зарождаться еще в конце 19 века. Ее автором стал Чарльз Доу – популярный журналист и один из владельцев компании «Dow Jones & Co». Широкую известность Чарльз Доу получил после создания индекса Доу Джонса, который до сих пор является главным индикатором мировой экономики.

Чарльз Доу не имел экономического образования, он происходил из семьи простого фермера. Уже работая в качестве редактора и журналиста, Доу начал анализировать экономические ситуации прошлого, которые имели влияние и связь с настоящим. Мелкими шагами Чарльз шел к большой цели, даже не предполагая, насколько важны его любительские исследования.

Первые шаги к успеху Чарльз проделал, опубликовав несколько статей в журнале «Wall Street». Автор анализировал ценовую политику и колебания фондового рынка, не применяя свои утверждения в других отраслях.

К сожалению, широкую известность теория приобрела уже после смерти Доу. Уже по прошествии нескольких лет ученые Гамильтон, Нельсон, Ри, Шефер изучили и доработали записи Чарльза и выпустили ряд сборников, которые были названы «Теория Доу».

Лично у меня труды Доу вызывают огромное восхищение и становятся подтверждением того, что человеческий разум и возможности не имеют границ. Эта легендарная работа является целой экономической стратегией, которая может привести лишь к минимальным рискам.

Суть теории

Теория Доу имеет главную отличительную особенность – ее автор рассматривал целый комплекс факторов, влияющих на колебания цен фондовых рынков.

Он обращал внимание не только на технические и экономические стороны, но и анализировал эмоциональное состояние людей, принимающих участие в торгах на бирже, это помогало сложить правильный психологический портрет человека и отследить целое звено действий.

Практически все утверждения, исследования и анализы Чарльза крутятся вокруг цены. Базовая концепция теории Доу — раннее выявление малейшего колебания рынка, что уже много лет позволяет миллионам человек зарабатывать на бирже.

Крайне важно определить концепцию внутреннего рынка тренда. Специально для составления грамотной оценки положения рынка и его текущего состояния автор разработал два индекса.

Первый – известный по всему миру Индекс Доу-Джонса (второго соучредителя компании), он формировался из расчета акций в 12 масштабных компаниях.

Второй – Индекс железных дорог Доу-Джонса составлялся также на основе 12 предприятий, но имел особенность – для оценки использовались транспортные компании, именно поэтому в настоящее время его модернизировали и изменили название, теперь это просто транспортный индекс.

Современные технологии не стоят на месте и многое за человека способен сделать компьютер, выполнив необходимые расчеты. Доу, за неимением таких обширных возможностей, заострял свое внимание на мельчайших деталях, которые переросли в целый ряд постулатов.

Постулаты теории

Базовая концепция теории доу включает в себя 6 главных постулатов. Именно их изучением занимаются начинающие экономисты прежде, чем они решаться отправиться на Уолл Стрит. Самыми известными утверждениями ученого стали:

- «Цена учитывает все». Речь не идет о ситуациях, которые человек не может предугадать заблаговременно. Но, Доу выделил, что цена включает в себя настрой участника, данные об экономическом состоянии представленных компаний, степень вероятности возникновения риска повышенной опасности и уровень процентной ставки. Именно полагаясь на этот аспект ученый разработал основные индексы, позволяющие оценить практически что угодно. Суть разработанных индексов заключена в том, что при подробном рассмотрении акций компаний, реализующихся в одинаковых областях, можно выявить многие закономерности и избежать ошибок в будущем.

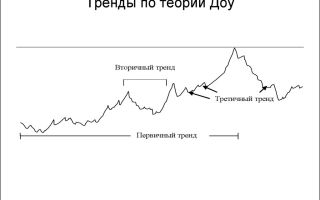

- «Рынок трех трендов». Состояние рынка никогда не выбирает прямую траекторию движения. Цена постоянно колеблется, повышаясь и понижаясь то и дело. При изучении этих расчетов Доу смог определить основные тренды, которым соответствует колебание и скачки цен. Самым важным является определение исходного тренда, который и является первой точкой опоры. Его длительность может составлять от 10 месяцев до 3 лет. При работе важно производить регулярный мониторинг, плавно переходя на вторичный и заключительный тренды.

- «Три фазы тренда». Доу рассматривал три этапа образования трендов. Первый этап характеризовался консолидацией цен. Именно этот момент именовался временем нерешительности, граничащий с истощением. Если свежий подход начинает развиваться, то подходит следующий этап, который называют фазой участия, — основной период, играющий ключевую роль в изменении цены. Стадия пресыщения наступает в самом конце, когда более ловкие и умные участники торга сразу же покидают свою позицию при первом же подозрении на фиаско. В этот момент цена может вырасти инерционно, к этому не всегда нужны предпосылки.

- «Биржевые индексы должны быть согласованы». Очень часто участники фондовых торгов принимают горячие решения, когда видят сигналы, поступающие от различных агрегированных показателей. Чарльз Доу утверждает, что такие знаки следует учитывать только в том случае, если между ними не нашлось противоречий.

- «Тренд должен быть подтвержден объемом торгов». Уверенность в развитии трендов дает четкое сопоставление динамики ценовой политики и процента осуществленных сделок на бирже. Если же на самом деле формируется тренд, то эти две составляющих будут взаимосвязаны и продвинуться по одной траектории.

- «Тренд действует до тех пор, пока нет четкого сигнала о его развороте». Смысл заключается в том, что на бирже абсолютно неуместные гадания на тему того, когда же тренды начнут разворачиваться. Ошибочно, многие участники систематически теряют крупные суммы из-за отсутствия терпения и силы воли. Принципы теории Доу заключаются и в ожидании четкого сигнала, который обязательно наступает.

Теория Доу и Джонса не позволяет четко выявить максимальную величину задержки с взаимным подтверждением нескольких индексов. Важно отметить: если сигналы стоят одинаковый промежуток времени, то повышается вероятность изменений трендов.

Современные специалисты сделали замечание Теории Чарльза Доу, которое свидетельствует о том, что практически все сигналы сильно запаздывают, отстают почти на 30% от индексного пинка, впадины.

Несмотря на критику некоторых ученых, Теория Чарльза Доу –целая кладезь полезных знаний, постулатов и принципов. Это огромный труд, работа, проделанная великим человеком, который методом проб и ошибок, миллионов исследований, смог разработать целый механизм, комплекс подсказок и направлений, которыми пользуется человечество и в 21 веке.

Источник: http://surzhyk.info/teoriya-dou/

Глава1. Определение тренда в торговой системе Masterforex-V

Самый простой способ стабильно зарабатывать на Форексе – торговать по тренду. У того, кто пользуется принципом «The Trend is Your Friend», большинство сделок приносят прибыль, а количество ошибок сведено к минимуму.

Но чтобы деньги сами текли на ваш счет, нужно еще правильно определить общее направление тенденции. Куда идет цена – это ПЕРВИЧНЫЙ вопрос. Не ответив на него, мы не сможем решить: покупать или продавать.

Содержание главы

Тем временем у каждого, кто занят реальной торговлей и пытается анализировать сложные зигзагообразные кривые графиков, возникает еще два важных практических вопроса:

- Где найти четкое определение бычьего или медвежьего тренда?

- Если суть решения проблемы настолько проста (торгуй по тренду и ни о чем не беспокойся), то почему большинство трейдеров продолжают «проигрывать» депозиты с завидным постоянством?

В книге 1. Главе 11. «Где искать тренды на рынке Форекс или отрезки безошибочного взятия трейдером прибыли» говорится о том хаосе, который царит в головах трейдеров. Он виден и в многочисленных обсуждениях на форумах, касающихся темы применения классической теории на практике.

К примеру, в таких спорах можно заметить попытки буквального переноса выводов теоретиков, в том числе и классиков прошлого, на современный валютный рынок и применение их без какой бы то ни было поправки на существующие условия. В результате:

- одни слепо следуют определению Чарльза Доу: Трендом называется направленное движение цен, при котором каждый последующий максимум выше/ниже предыдущего и каждый последующий минимум выше/ниже предыдущего. При этом они даже мысли не допускают, что такое определение может оказаться устаревшим для современного рынка;

- другие берут на вооружение утверждение Эрика Наймана: Жестких, раз и навсегда утвержденных правил нет. В результате прекращаются даже попытки определить текущую тенденцию на рынке, и ордера трейдер начинает открывать куда попало.

Согласитесь, и первая, и вторая точка зрения вредна для человека, желающего совершать осознанные операции на Форексе и стабильно получать прибыль.

Классическое определение тренда Чарльза Доу и современность

Чарльз Доу дал классическое определение тренда еще в 30-е годы прошлого века. Но до сих пор оно перекочевывает из учебника в учебник, нанося трейдерам рынка Форекс непоправимый вред.

Не многие из них задумываются над тем, почему определение Чарльза Доу не отображает реалии современного тренда. Действительно ли каждый последующий максимум окажется выше/ниже предыдущего и каждый последующий минимум выше/ниже предыдущего?

А ведь отсюда и логика расстановки стопов.

Используя «подушку безопасности» по Биллу Вильямсу, о которой также упоминается почти во всех учебниках, трейдеры устанавливают их всего на несколько пунктов выше/ниже предполагаемой вершины или дна.

В результате происходит автоматическое преждевременное закрытие позиций. Хорошо еще, если речь идет о недоборе прибыли, а не о фиксировании убытков в потенциально прибыльных сделках.

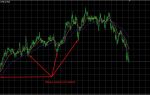

Вот как классический прием установления стоп-лоссов приводит к сбитию позиций на Форексе:

Рис. 1. Установка стопов по теории Чарльза Доу

Однако на реальных торгах мы можем увидеть совершенно иную картину, когда при сохраняющейся тенденции максимумы и минимумы формируются не так, как об этом писал Доу. Что будет с депозитом трейдера, если он попытается применить классическую теорию в этом случае:

Рис. 2. Движение котировок по тренду, при котором слепое следование советам Чарльза Доу и Билла Вильямса приведет к убыткам

Определение тренда MasterForex-V

С точки зрения торговой системы MasterForex-V:

Тренд – это направленное движение цены между двумя фигурами разворота в противоположные стороны. Движение на каждом направлении зигзагообразно: после каждой волны импульса следует волна отката. Соотношение импульса и коррекции между собой и показывает направление тренда:

- в бычьем тренде длина восходящего импульса длиннее коррекционной медвежьей волны;

- в медвежьем течении длина медвежьего импульса длиннее коррекционной восходящей волны;

- в боковом движении длина импульса и коррекции одинаковы.

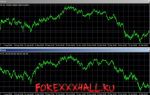

Рис. 3. Движение котировок по восходящему тренду согласно определению торговой системы MasterForex-V

И вот реальный пример торгов валютной парой USD/CAD, когда разворотная фигура «голова и плечи» привела к смене восходящего тренда на нисходящий. Как и следует по системе MasterForex-V, здесь:

- импульс вниз ДЛИННЕЕ, чем коррекция вверх;

- медвежий тренд на w1 по валютной паре USD/CAD продолжается до тех пор, пока не появится фигура разворота в обратную сторону.

Рис. 4. Смена направления после появления фигуры «голова и плечи»

А на этом графике w1 по валютной паре USD/CAD видно, что медвежья тенденция продолжается в 2003-2006 годах, поскольку фигура разворота так и не сформировалась.

Рис. 5. Медвежий тренд неизменен, так как нет фигуры разворота

В книге 2 «Технический анализ в торговой системе MasterForex-V» вы найдете подробные описания каждого элемента курса. Сейчас же остановимся лишь на отдельных из них.

Тренд продолжается до тех пор, пока нет явных признаков его разворота

Поэтому настолько важными являются фигуры разворота. Каждая направленная тенденция начинается с одной такой фигуры и заканчивается другой. Расстояние между ними – это участок, на котором развивается тот или иной ТРЕНД. Для применения на практике трейдер должен запомнить, что:

- тенденция роста котировок начинается от одной из фигур разворота ПРЕДЫДУЩЕГО медвежьего тренда;

- продолжение движения цены по бычьему направлению также подтверждается одним из соответствующих паттернов (см в кн. 2 «Фигуры продолжения тренда»). Такие модели являются разновидностями отката, позволяющими открывать сделки по тренду;

- окончание роста цен сопровождается появлением следующей разворотной модели.

Классические фигуры разворота тренда можно разделить две категории

- Модели, в которых не происходит пробитие очередного уровня сопротивления или поддержки (соответственно, на бычьем и медвежьем направлениях):

- двойная вершина;

- тройная вершина;

- двойное дно;

- тройное дно.

(Рисунки классических паттернов взяты из книг Мэрфи, Швагера, Элдера, Луки, Наймана).

Рис. 6. Тройная вершинаРис. 7. Тройное дноРис. 8.

Тройные «вершина» и «дно» приводят к смене направления тренда

- Модели разворота, в которых происходит ложное пробитие очередного уровня сопротивления или поддержки:

- голова и плечи;

- перевернутая голова и плечи;

- шип.

Рис. 9. Голова и плечиРис. 10. Перевернутая голова и плечиРис. 11. Шип

Классические фигуры продолжения тренда

Их суть в основном сводится к правилам зигзагообразного движения котировок:

- После импульса ПО следует откат ПРОТИВ него.

- Длина у импульса всегда больше, чем у коррекции (аксиома волнового анализа Эллиотта).

- Модели продолжения направленя – это ВАРИАЦИИ волн коррекции Эллиотта. Поэтому каждая из этих фигур ПРОДОЛЖЕНИЯ обладает теми же свойствами, что и коррекция (откат), после которой следует очередная волна в рамках существующей тенденции. Среди этих паттернов можно назвать:

- гэп (Gaps);

- четырехугольник;

- треугольник;

- флаг;

- вымпел;

- клин.

Например, в модели «бычьего флага» восходящий импульс ДЛИННЕЕ, чем откат книзу:

Рис. 12. Бычий флагРис. 13. Бычий вымпелРис. 14. Бычий клинРис. 15. Гэп (Gaps)

В модели «четырехугольник» волна импульса и коррекции РАВНЫ друг другу:

Рис. 16. ЧетырехугольникРис. 17. Фигуры «Четырехугольников» указывают на продолжение движения

На следующем графике мы можем видеть несколько паттернов продолжения в рамках одного восходящего тренда. Во всех случаях бычья волна превращается в импульс, а медвежья – в коррекцию, подтверждающую будущий рост цены.

Рис.18. Многочисленные фигуры продолжения восходящего курса

Общие выводы о тренде из торговой системы MasterForex-V

- Тренд – это направленное движение цены между двумя фигурами разворота в противоположные стороны.

- Движение зигзагообразно. После каждой волны импульса следует волна отката. Это соотношение импульса и коррекции между собой и показывает направление курса.

- Классические фигуры продолжения характера – это модели коррекции (отката), после окончания каждой из которых следует очередная волна роста/падения в заданном направлении.

Еще раз рассмотрим пример, приведенный в начале главы.

По классическим канонам курс должен развернуться, поскольку, как видно на графике, цена опустилась ниже предыдущего минимума (1.9647). Но рост продолжается!

Рис. 19. Пример продолжения тенденции вопреки теории Доу

Здесь мы можем сделать два важных вывода:

- Тенденция вовсе не обязательно сменится на противоположную, если будет нарушено правило Чарльза Доу о том, что вершины и нижние точки откатов должны быть ВЫШЕ предыдущих.

- Вместо установления стоп-лоссов лучше использовать метод локка-замка (см. книгу 1). Убежденным сторонникам ограничения потерь стоп-приказами мы зададим несколько вопросов: «Вы уверены, что в этой точке тренд РАЗВЕРНЕТСЯ? Если есть сомнения, зачем ставите стоп? Если уверены, почему сразу же одновременно со стопом не открываете ордер в противоположную сторону? Как вы думаете, сколько трейдеров в мире, кроме вас, в этой точке ТАК ЖЕ, как вы, установили стоп-лосс? Вы уверены, что у Организатора игры Форекс не будет соблазна одним движением сбить их у всех трейдеров мира, после чего снова продолжить ПРЕЖНИЙ тренд?».

Данный пример взят из реальных торгов 01.12.2006 года. Он заставляет задуматься еще над несколькими вопросами:

- ЗАЧЕМ трейдеров всего мира учат устанавливать стоп-лоссы в ОДНИХ и тех же точках?

- ЗАЧЕМ устаревшие теории Чарльза Доу и других классиков технического анализа печатаются миллионными тиражами для ВСЕХ форекс-трейдеров?

- Почему доля проигравших трейдеров примерно одинакова во всем мире (97-99%)?

Как минимум постарайтесь понять, ГДЕ и ПОЧЕМУ эти трейдеры-неудачники проигрывают свои депозиты. А также попытайтесь определить СВОЮ линию открытия и закрытия сделок. Чтобы вам сопутствовала удача, подробно изучите главы о фигурах разворота и продолжения тренда и внимательно разберите:

- нюансы каждого отката (коррекции);

- нюансы каждой разворотной модели;

- неточности и недомолвки в трудах классиков технического анализа.

Подсказка из торговой системы MasterForex-V

На графике видно, что в середине восходящей тенденции мог произойти разворот. Но цена не продолжила падать, поскольку наметившаяся фигура «голова и плечи» так и не сформировалась полностью. В противном случае сценарий развивался бы по вариантам «А» или «Б»: котировки начали бы снижаться по модели разворота.

Рис 20.Фигура разворота не сформировалась: цены продолжили расти

Как берут профит по тренду слушатели Академии Masterforex-V?

На закрытом форуме Академии Masterforex-V мы даем в режиме онлайн тренды от н4/н8, которые

- продолжаются и по которым можно еще открывать сделки после отката а-в-с (по ним только пипсовка, скальпинг с обязательной установкой тейк-профита (take profit);

- заканчиваются… по этим трендам необходимо находиться “вне рынка”, т.к. скоро начнется флет (“боковой тренд”). Станет ли он обычной коррекцией старшего таймфрема или перерастет в сену тренда заранее не знает никто;

- тренды, которые зарождаются или вот вот могут начаться… это самые перспективные участки получения профита для трейдеров форекс, фондовых и товарных бирж и крипторынка.

Пример расчетов бычьего тренда по AUDJPY с закрытого форума Академии Masterforex-V:

- дивергенция АО Зотика;

- пробитие НК (наклонного канала) МФ волны н8;

- закрепление НАД сильным уровнем скопления ордеров на 79.08;

- открытие сделок на buy по AUDJPY от 79.80 с целями 80.34 / 81.57 / 82.31/ 83.03 (крупные скопления ордеров), т.е. 50 / 170 / 250 или 340 пунктов профита.

Примечание: скопления ордеров по кроссам (AUDJPY, GBPCHF, EURJPY, EURGBP, GBPJPY, NZDCHF и др.) даются лишь в Академии МФ)

Рис 21.Пример расчетов бычьего тренда по AUDJPY с закрытого форума Академии Masterforex-V

Согласитесь, легче торговать по тренду на форексе или крипторынке, видя

- такие сильные уровни скопления скопления ордеров;

- авторский индикатор Академии МФ АО Зотика;

- подсказки старших товарищей и многое иное, что мы не переносим в открытый доступ по одной только причине: нам не хочется, чтобы “рынок учел” ряд наших авторских инструментов из 30-ти, пересечение которых и дает сильные сигналы при работе по тренду.

Хотите стать частью закрытого сообщества профессиональных трейдеров MasterForex-V и на практике применять эти знания?

Читать далее:

Глава 2. Уровни сопротивления и поддержки в торговой системе Masterforex-V>>

Глава 3. Действительный и ложный прорыв уровня сопротивления и поддержки. Отскок от технического уровня.>>

Глава 4. Технические уровни форекс от агентства Доу Джонс (Dow Jones)>>

Глава 5. Точка разворота валютных пар – пивот Pivot Points>>

Глава 6. Трендовые каналы, как инструмент анализа рынка форекс>>

Глава 7. Открытие сделок при работе с использованием трендовых каналов>>

Глава 8. Наклонные каналы в торговой системе Masterforex-V>>

Глава 9. Классические фигуры технического анализа – разворот тренда>>

Глава 10. Классические фигуры технического анализа – разворот тренда (окончание)>>

Глава 11. Технический анализ – фигуры продолжения тренда – прямоугольник>>

Глава 12. Фигуры продолжения тренда – гэп (Gaps)>>

Глава 13. Фигуры продолжения тренда – флаг, вымпел, клин>>

Глава 14. Модели теханализа форекса – треугольники>>

Глава 15. СИММЕТРИЧНЫЙ ТРЕУГОЛЬНИК- закономерности и ловушки>>

Глава 16. ВОСХОДЯЩИЙ И НИСХОДЯЩИЙ ТРЕУГОЛЬНИКИ – секреты сильных сигналов открытия сделок>>

Глава 17. Расширяющийся треугольник – неразрешенные проблемы классиков теханализа форекса>>

Глава 18. Работа трейдера на новостях: ошибки и неразгаданные загадки классического анализа>>

Книга 1. Секреты мастерства от профессионального трейдера (или что Билл Вильямс, Александр Элдер, Эрик Найман и др. не рассказали о Форексе / Forex трейдерам) >>

Книга 2. Точки открытия и закрытия сделок на рынке Форекс / Forex (базовый курс)>>

Источник: http://www.MasterForex-v.org/mf_books/book2/section1/chapter1.html

Теория Доу. Часть 3

Из статей Доу и Гамильтона, Рей выделил 4 отдельных теоремы, которые направлены на определение тренда, сигналы покупки и продажи, объем, и торговые диапазоны.

Первые две считались самыми важными и служат, чтобы определить основной тренд как бычий или медвежий. Вторые две теоремы, имея дело с объемом и торговым диапазоном, не рассматривались Гамильтоном как средства определения основного тренда.

Объем рассматривался как подтверждающая статистика, а торговый диапазон для определения периодов накопления и распределения.

Первый шаг в определении основного тренда заключается в определении индивидуальных трендов Промышленного индекса Доу Джонса (DJIA) и Транспортного индекса Доу Джонса (DJTA). Гамильтон использовал анализ пика и спада, чтобы установить идентичность тренда.

Повышающийся тренд определяется ценами, которые формируют ряд повышающихся пиков и повышающихся спадов (более высокие максимумы и более высокие минимумы).

Напротив, понижающийся тренд определен ценами, которые формируют ряд из снижающихся пиков и снижающихся спадов (более низкие максимумы и более низкие минимумы).

Как только тренд определен, он признается действующим, пока не доказано обратное. Нисходящий тренд считается действительным, пока формируются более низкие минимумы и по следующие восстановления не превосходят предыдущих максимумов. Ниже показан график Транспортного индекса Доу Джонса в 1992г.

Даже при том, что Гамильтон и Доу не сделали специальных ссылок на трендовые линии, линия была проведена, чтобы подчеркнуть нисходящую траекторию тренда. Начиная с пика в феврале, ряд более низких минимумов и более низких максимумов сформировали нисходящий тренд.

Было вторичное движение в апреле и мае (зеленый круг), но мартовский максимум не был превзойден.

Транспортный индекс Доу Джонса продолжался вниз до дня спада с большим объемом (красная стрелка). Как описывалось во 2 части данной статьи, дни с большим объемом сигнализируют о том, что намечается возможное изменение.

День спада с большим объемом сам по себе еще не является сигналом на покупку, а скорее показывает необходимость контролировать ценовую активность немного пристальнее. После этого дня с большим объемом, Индекс опустился снова и затем продвинулся выше 1250, создавая более высокий минимум (зеленая стрелка).

Даже после формирования более высокого минимума, все еще слишком рано признать изменение тренда. Изменение тренда не подтверждено, пока предыдущий максимум при восстановлении не был превзойден (синяя стрелка).

Напротив, восходящий тренд считается действующим, пока формируются более высокие максимумы и последующее снижение выше предыдущих минимумов. Ниже показан график цен закрытия для Промышленного индекса Доу Джонса. Восходящий тренд начался с минимума октября 1998г.

и Индекс за по следующие 11 месяцев сформировал ряд более высоких максимумов и более высоких спадов. Дважды в декабре 1998г. (красный круг) и июне 1999г.

(синие стрелки), надежность повышающего тренда была под вопросом, но повышающийся тренд превалировал до конца сентября (движения цен в декабре 1998г. будут рассмотрены ниже).

Были более низкие максимумы в июне 1999г., но никогда не было более низких спадов, чтобы подтвердить эти более низкие максимумы и поддержка устояла. Те медведи, кто продавали в июне, должны были выжидать еще два исторических максимума в июле и августе.

Изменение тренда произошло 23 сентября, когда июньские минимумы были преодолены. Некоторые трейдеры, возможно, решили, что тренд изменился, когда был нарушен минимум конца августа.

Это может действительно иметь место, но стоит отметить, что снижения июня представляли более убедительную область поддержки. Имейте в виду, что теория Доу не является наукой и Гамильтон подчеркивал это много раз.

Теория Доу предназначена, чтобы представить понимание и о сновные принципы для начала внимательного изучения рыночных движений и ценовой активности.

Глядя на линейный график выше (Индекс DJIA 1998/1999 ежедневное закрытие на semi-log шкале), может быть трудно различить действительное изменение тренда и простую коррекцию. Например: было ли гарантировано изменение тренда, когда декабрьский минимум преодолел ноябрьский? (красный круг).

После ноябрьского пика, был сформирован более низкий максимум в декабре, и затем ноябрьский спад был преодолен. Для устранения ложных сигналов, Гамильтон предложил исключать движения меньше 3%. Это не является твердым правилом, но идею стоит отметить.

С возросшей подвижностью сегодняшних рынков возникает необходимость сглаживать дневные колебания и избегать ложных сигналов.

Гамильтона и Доу интересовали большие движения и они были склонны использовать недельные графики для установления коррекционных максимумов и минимумов. Однако, на сегодняшних высокоподвижных рынках, недельные графики не могут отобразить все детали, требующиеся инвесторам.

Одно из возможных решений состоит в том, чтобы применять короткую скользящую среднюю к ценовому фрагменту. Хотя и не упоминавшаяся Гамильтоном и Доу, 5-дневная скользящая средняя может применяться для сглаживания ценового ряда и позволить учесть детали.

На графике ниже (Индекс DJIA 1998/1999 дневное закрытие 5 EMA) используется 5-дневная экспоненциальная скользящая средняя, чтобы сгладить ценовой фрагмент. Заметьте, что ноябрьский коррекционный низ теперь кажется совсем несущественным.

Также, сентябрьский коррекционный пик (красная стрелка) все еще просматривается.

Средние должны подтверждать.

Когда теория Доу развивалась на смене столетия, железные дороги были жизненно необходимыми коммуникациями в экономике. Гамильтон часто утверждал, что активность Транспортного индекса начинается раньше Промышленного индекса.

Он приписывал это факту, что прежде, чем начнется экономическая деятельность, сырье должно быть перемещено от поставщиков к производителям. Прежде, чем “Дженерал Моторс” сможет увеличить производство, должно будет транспортироваться больше стали.

Поэтому, увеличение активности среди железнодорожных акций предвещало увеличение деловой деятельности для промышленных акций.

Почему Транспортный? Нет сомнений, что сегодняшняя экономика сильно отличается, и структура Транспортного индекса изменилась в пользу авиалиний. Однако, все еще остается определенная надежность в использовании Транспортного индекса для подтверждения движения в Промышленном индексе.

Транспортные акции намного более зависимы от макроэкономической среды, чем средние акции и скорее всего предвосхищают экономический рост. – Бизнес авиалиний является циклическим, и доходы сильно восприимчивы к экономическим изменениям.

– Авиакомпании обычно имеют задолженность выше среднего уровня и являются более уязвимыми к изменениям процентнойставки.

– Большую часть расходов формируют энергетические и трудовые затраты.

Чтобы отражать вышеперечисленные риски, акции авиалиний традиционно продаются значительно ниже рыночных показателей. Если отношение цена/доход для S&P 500 равняется 28, то в среднем для авиалиний только 8-10.

Даже при том, что мы, возможно, вступаем в “новую экономику” большинство видов бизнеса будет так или иначе затрагиваться изменениями в экономической активности, процентных ставках, энергетических и трудовых затратах.

Авиакомпании, неся большее бремя, все еще, вероятно, действуют как опережающий индикатор общей экономической обстановки.

Однако, одно замечание следует добавить. Возможно, наибольшее опасение для авиалиний состоит в том, что люди прекратят летать в самолетах. Деловые перелеты составляют большую часть доходов авиалиний, особенно доходы с высокой прибылью.

С развитием Интернета и сетей коммуникаций, потребность в деловых поездках может в будущем значительно снизиться. “Federal Express” уже испытывает снижение количества отправляемой деловой корреспонденции.

Это может в конечном итоге отразиться на бизнесе авиалиний.

Как Индексы подтверждают Гамильтон и Доу подчеркивали, чтобы для основного тренда сигналы покупки или продажи были действительными, и Промышленный и Транспортный индексы должны подтвердить друг друга.

Если один индекс показывает новый максимум или новый минимум, то другой, для сигнала по теории Доу, должен вскоре последовать ему, чтобы считаться действительным. Объединяя основные принципы, установленные для определения тренда с теоремой о подтверждении, сейчас возможно классифицировать основной тренд рынка.

График выше показывает множество сигналов, которые возникли в течение 7-и месячного периода в 1998г.1. В апреле, и Промышленный и Транспортный индексы показали новые небывалые максимумы (синяя линия). Основной тренд был уже бычьим, но это подтверждение укрепляло надежность бычьего тренда.2.

В июле, проблемы начали появляться, когда Транспортный индекс не подтвердил новый максимум установленный Промышленным индексом. Это служило предупреждающим сигналом, но не меняло тренда. Помните, тренд является действующим, пока не доказано обратное.

3. 31 июля Транспортный индекс показал новый минимум. Два дня спустя, Промышленный индекс показал новый минимум и подтвердил изменение тренда с бычьего на медвежий (красная линия). После этого сигнала, оба индекса продолжили показывать новые минимумы.

4. В октябре Промышленный индекс сформировал более высокое значение при спаде, в то время как Транспортный индекс показал новый минимум.

Это было другим неподтверждением и служило предупреждением, чтобы быть начеку на случай возможного изменения тренда.5.

После более высокого спада, Промышленный индекс позже в том месяце показал более высокий максимум.Это фактически изменило тренд Индекса с понижающегося на повышающийся.

6. Это не подтверждалось до начала ноября, когда Транспортный индекс прошел выше своего предыдущего коррекционного максимума. Однако, в то же самое время Промышленный индекс также продвинулся выше, и о сновной тренд изменился с медвежьего на бычий.

Объем

Важность объема упоминалась во 2 части на графике, отображающем дно для Индекса DJIA в апреля 1997г. Рей помечает, что, в то время когда Гамильтон анализировал статистику объема, ценовая активность являлась окончательным определяющим фактором. Объем более важен при подтверждени и силы движений и может также помочь определить потенциальные развороты.

Подтверждение объема

Гамильтон думал, что объем должен возрастать в направлении основного тренда. При основном бычьем рынке, объем должен быть больше на продвижениях, чем во время спадов. Не только объем должен снижаться при спадах, но и вовлеченность участников должна также уменьшаться.

Как полагал Гамильтон, рынок должен стать “унылым и узким” на коррекциях, “узким” означает, что число снижений не должно невероятно расширяться. для основного медвежьего рынка верно является противоположное. Объем должен возрастать на снижениях и снижаться во время восстановлений. Восстановительное движение должно также быть узким и отражать низкую вовлеченность участников более широкого рынка.

Анализируя восстановление и коррекцию, можно оценить силу основного тренда.

Объем и развороты

Гамильтон отметил, что уровни большого объема могут быть показателями надвигающегося разворота. После дня сбольшим объемом, длинное продвижение может сигнализировать, что тренд собирается измениться или скоро может сформироваться коррекционный пик. В своих комментариях относительно 25 июня 1999г. на StockCharts.

com, Рекс Таказуги обсуждает корреляцию между объемом и пиками рынка. Даже хотя его анализ показывает время задержки между пиками объема и рыночными разворотами, связь все еще существует. Анализ Таказуги показывает, что с 1900г. было 14 циклов, и объем достигал максимумов в среднем на 5.6 месяцев раньше рынка.

Он также обращает внимание, что самый последний пик объема был достигнут в апреле 1999г.

Торговые диапазоны

В своих комментариях, Гамильтон много раз за эти годы обращался к “линиям”. “Линиями” называются горизонтальные линии, которые формируют торговые диапазоны.

Торговые диапазоны образуются, когда Индексы находятся в боковом движении в течение определенного периода времени и позволяют провести горизонтальные линии, соединяющие вершины и основания.

Эти торговые диапазоны показывают или накопление или распределение, но фактически невозможно сказать, когда произойдет прорыв верней или нижней стороны. Если бы был прорыв верхней стороны, то торговый диапазон рассматривался бы областью накопления.

Если бы был прорыв нижней стороны, то торговый диапазон рассматривался бы областью распределения. Гамильтон считал торговый диапазон нейтральным, пока не произошел прорыв. Он также предостерегал против попытки предвосхищать прорыв.

Применение Теории Доу Марк Халберт из Нью-Йорк Таймс 6 сентября 1998г. отметил исследование, которое было опубликовано в Финансовом журнале Стефаном Брауном из Нью -Йоркского университета и Вильямом Готсманом и Алоком Кумаром из Йельского университета.

Они разработали нейронную сеть, которая включала правила для определения основного тренда. Система теории Доу была сравнена со стратегией “покупать – и – держать” для периода с 1929г. по сентябрь 1998г. Когда система определяла основной тренд как бычий, в гипотетическом индексном фонде открывались длинные позиции.

Когда система сообщала о медвежьем основном тренде, акции продавались, и деньги помещались в инструменты с фиксированной доходностью. При изъятии денег из акций после медвежьих сигналов, риск изменчивости портфеля значительно уменьшался. Это является очень важным аспектом системы теории Доу и портфельного управления.

За несколько прошлых лет, концепция риска в акциях снизилась, но факт того, что акции несут больше риска, чем бонды остается.

За 70-летний период система теории Доу оказалась выгодней стратегии “покупать – и – держать” примерно на 2 % в год. Кроме того, портфель нес значительно меньше риска. Если сравнить такой показатель, как доход по отношению к риску, то превосходство системы увеличилось бы еще больше.

За прошлые 18 лет, система теории Доу была менее эффективна примерно на 2.6 % в год. Однако, если рассчитать доход по отношению к риску, то система теории Доу за прошлые 18 лет оказывается эффективней стратегии “покупать – и – держать”. Имейте в виду, что 18 лет не является долгосрочным периодом в истории рынка.

Система теории Доу оказалась менее эффективной на бычьем рынке и более выигрышной во время медвежьего рынка.

Критика теории Доу Во-первых, критика теории Доу заключается в том, что она действительно не является теорией. Ни Доу, ни Гамильтон не написали соответствующие академические бумаги, выделяя теорию и проверяя теоремы. Идеи Доу и Гамильтона выдвигались посредством их статей в “Wall StreetJournal”.

Роберт Рей соединил теорию вместе, детально изучив эти статьи. Во-вторых, теория Доу критикуется за слишком поздние сигналы. Тренд не меняется с медвежьего на бычий, пока предыдущий максимум при восстановлении не будет преодолен.

Многие трейдеры чувствуют, что это просто слишком поздно и упускает большую часть движения. Доу и Гамильтон стремились поймать сердцевину движения и вступать в течение второй волны. Даже если это и будет позиция, где произойдет большая часть движения, то все равно будет пропущена первая волна и часть второй волны.

А, если необходимо ждать подтверждения от другого Индекса, то это будет еще позже.

В-третьих, так как используются Индексы DJIA и DJTA, теория Доу критикуется как устарелая и больше не отражающая экономику достаточно точно. Это может быть справедливым замечанием, но как говорилось выше, Индекс DJTA является одним из наиболее экономически чувствительных индексов.

Фондовая биржа всегда рассматривалась как барометр экономического роста. Чтобы, по крайней мере, удержать промышленные акции на уровне, к Индексу были добавлены “Home Depot”, “Intel”, “Microsoft” и “SBC Corp”, заменив с 1 ноября 1999г. “Chevron”,”Goodyear”, “Sears and Union Carbide”.

Цель Доу и Гамильтона состояла в том, чтобы определить основной тренд и поймать большие движения. Они понимали, что рынок подвержен влиянию эмоций и склонен к чрезмерным коррекциям как вверх, так и вниз.

Помня это, они концентрировались на определении и следовании: определяйте тренд и затем следуйте за ним. Тренд является действующим пока не доказано обратное. Тренд заканчивается, когда это доказано. Теория Доу помогает инвесторам идентифицировать факты, а не делать предположения или прогнозы.

Может быть опасно, когда инвесторы и трейдеры начинают предполагать. Предсказание рынка является трудной, если не невозможной, игрой. Гамильтон охотно признавал, что теория Доу не является безошибочной.

В то же время теория Доу может помочь сформировать основу для анализа и является отправной точкой для инвесторов и трейдеров для развития основных принципов анализа, которые будут им удобны и понятны.

Чтение рынков является эмпирической наукой. Где также будут встречаться исключения к теоремам, выдвинутым Гамильтоном и Доу. Они полагали, что успех на рынках требует серьезного изучения и анализа, что чревато успехами и неудачами.

Успех – большая вещь, но не стоит становиться слишком самодовольным. Неудачи, в то время как являются болезненными, должны рассматриваться как получение опыта. Технический анализ является искусством и глаз становится более острым с практикой.

Изучайте успехи и неудачи с прицелом на будущее.

Артур Хилл www.stockcharts.com

Источник: https://www.ForexTimes.ru/foreks-stati/teoriya-dou-chast-3