Эквити и его использование в торговле на Форекс

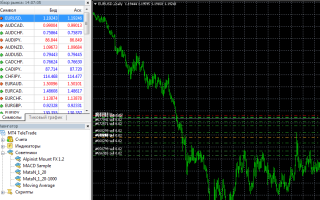

Если вы торгуете через платформу МетаТрейдер 4, можете посмотреть эквити в верху терминала – зайдите во вкладку «Активы». Во время торговли баланс можно посмотреть на вкладке «Торговля», это послужит ориентиром для дальнейших действий.

Если есть желание мониторить эквити в режиме реального времени, можно поставить соответствующий индикатор для его отображения. Для чего это надо? Если вы ведете мультиторговлю с одновременным наблюдением нескольких графиков, реагировать на сильные скачки equity надо как можно быстрей.

Польза данного показателя важна при тестировании и создании как торговых стратегий, так и роботов. График изменения эквити станет хорошим показателем качества исследуемой системы. Он позволяет рассмотреть просадки, оценить риски и прибыльность стратегии.

Колебания equity при тесте стратегий

Исследовав схему изменения эквити, можно делать выводы о качестве торговой стратегии, насколько она прибыльна, какой уровень устойчивости.

Не забывайте, что кривая эквити в идеале должна быть прямой растущей линией, без скачков.

Да, но учтите, что такая картина свидетельствует об огромных рисках, присутствующих в вашей ТС. Кривая эквити является как бы отражением используемой стратегии. Если кривая линейная, значит, ТС будет устойчива при любых изменениях рыночной ситуации, как следствие, вы не подвергаете свой депозит высокому риску. Потому что лучше много небольших и частых прибыльных сделок, чем редкие крупные.

С помощью кривой эквити можно выявить момент, когда лучше прекратить работу по данной системе – это скривление графика вниз, сигнализирующее о предстоящем уменьшении торгового счета.

Индикатор

Equity-индикатор предоставит информацию о состоянии вашего депозита. Также можно рассмотреть данные за выбранный промежуток времени. Другими словами, можно наблюдать эффективность вашей деятельности на валютном рынке. С помощью индикатора можно увидеть эквити по разным валютным парам и рассчитывать эффективность ТС.

Ряд параметров данного индикатора позволяет анализировать эффективность торговых операций за выбранный промежуток времени:

- Only Trade – характеризует начальный баланс, пополнение счета и снятие средств.

- Show Info – характеризует восстановление с учетом просадок.

- File_Write – дает возможность подключения дополнительного программного обеспечения для анализа equity.

При необходимости, можно активировать опцию, при которой будут учитываться только те ордера, которые вы считаете важными.

Источник: https://investment-school.ru/equity-what-is-it-on-forex/

Где найти бесплатные сигналы и аналитику от Trading Central

Большую часть времени трейдера занимает анализ рынка и поиск качественных торговых сигналов.

Проблема состоит в том, что сложно постоянно держать руку на пульсе, особенно если торговля осуществляется сразу несколькими инструментами.

Помочь в этом может сторонняя аналитика, однако чтобы использовать её, инвестору необходимо быть уверенным в её качестве и надёжности.

Ниже вы узнаете, что представляет собой аналитика Trading Central и где с ней можно ознакомиться, как она проводится и стоит ли использовать её в торговле.

Что такое аналитика от Trading Central

Trading Central — это консалтинговая фирма, работающая в сфере технического анализа финансового рынка. Функционирующая в данной отрасли уже 20 лет, организация имеет широчайший охват территории. В её распоряжении есть офисы в США, Франции, Великобритании, Канаде, Китае и на Кипре.

Она проводит мониторинг огромного количества инструментов в разных секциях рынка, от валютной до фондовой.

Trading Central дает сигналы и аналитику по разным инструментам, получаемых различными способами – от мониторинга графических фигур и уровней, до анализа значений достаточно большого количества индикаторов.

Где находить прогнозы и сигналы Trading Central

Сигналы Trading Central являются платной услугой для пользователей, однако положительным моментом является то, что некоторые брокеры имеют договорённости с организацией, по которым учётная запись у этих посредников даёт трейдеру возможность бесплатно ознакомиться с информацией, публикуемой Trading Central.

Самым удобным вариантом просмотра аналитики, я считаю реализовано у брокера Libertex (более 20 лет работы). Если вы откроете эту страницу, то ниже платформы можно будет просматривать сигналы, аналитику и данные Trading Central:

Если открыть нужную вам новость, то вы увидите полный отчет по инструменту, сроки предполагаемой аналитики, данные и прогнозы:

Именно на Libertex использовать сигналы Trading Central от удобнее всего. Так как вам не нужно переключаться между платформой, вашим настроенным графиком с индикаторами и показателями сделок — всё находится на одном экране и очень удобно следить за всем.

Второй, более сложный способ — это подключение сигналов в платформу MetaTrader у брокера Альпари, который также работает более 20 лет, но в отличии от Libertex не предлагает торговать акциями, ETF и многими другими активами. Альпари — это исключительно Форекс брокер.

Для того чтобы подключить аналитику, необходимо скачать на сайте Трейдинг Сентрал специальный плагин для MT4, установить его:

Как проводится аналитика Trading Central

Значительная часть сигналов рынка обнаруживается системами Trading Central в автоматическом режиме, однако формирование прогнозов невозможно без команды профессиональных аналитиков.

Для формирования своих прогнозов и сигналов специалисты компании используют полный перечень сигналов технического анализа. В этом им помогает построение коридоров и уровней сопротивления, использование цифровых и графических индикаторов различных классов, чтение графиков и распознавание свечных формаций.

Как правило, сигналы на вход от аналитиков Trading Central следуют на коррекциях от тренда.

Например, если технический анализ даёт сигнал на покупку по тренду, то точка входа, как правило, определяется во время коррекции, когда цена опустится перед возвратом в восходящий тренд – за счёт этого прогнозы Trading Central становятсяболее точными.

Необходимо отметить важный момент: аналитика Trading Central строится исключительно на техническом анализе, поэтому ожидать увидеть на сайте компании разбор отчётности эмитентов не стоит – фундаментальный анализ не входит в компетенцию специалистов данной консалтинговой фирмы.

Однако это не значит, что качество представляемой трейдерам аналитической информации будет низким – Trading Central является одним из лидеров в области консультационных услуг по техническому анализу на финансовом рынке.

Стоит ли использовать аналитику и прогнозы от Trading Central

В целом, вопрос доверия к той или иной компании каждый трейдер решает для себя самостоятельно, однако в данном случае необходимо отметить несколько важных моментов.

Trading Central – организация, история которой насчитывает более чем два десятилетия работы на рынке консалтинговых услуг, являющаяся одной из центральных фигур в сфере предоставления пользователям информации по техническому анализу.

Организация имеет отделения в Париже, Нью-Йорке, Лондоне, Оттаве, Гонконге и других столицах мирового трейдинга.

Также фирма имеет несколько сотен партнёров среди различных финансовых компаний и брокеров, а также более 60 миллионов частных пользователей.

Как правило, подписку на информационные материалы от Trading Central в среде форекс-брокеров имеют лишь достаточно крупные и надёжные компании, заботящиеся о своих клиентах.

Кроме того, многолетний опыт, большое разнообразие инструментов и объём предоставляемой информации также говорит в пользу того, что случайные данные Trading Central не публикует.

Более того, организацией разработан специальный плагин для торговых платформ Metatrader 4 и 5, позволяющий получать аналитику компании прямо в свой терминал в режиме реального времени. Данный факт также можно считать серьёзным показателем, недоступным различным фирмам-однодневкам и поставщикам некачественных данных.

Рекомендованные для вас статьи:

Разумеется, качество предоставляемых прогнозов каждому трейдеру необходимо будет оценить самостоятельно, однако объективные причины позволяют судить о том, что стоит, как минимум, ознакомиться с аналитикой Trading Central и не сбрасывать её со счетов, не протестировав.

Вместо вывода

Trading Central – это консалтинговая компания, работающая в сфере предоставления пользователям информации по техническому анализу уже более 20 лет. Аналитикой данной фирмы пользуются многие крупные компании и брокеры, а также большое количество индивидуальных инвесторов по всему миру.

Основанные на техническом анализе котировок и рыночных индикаторов, прогнозы Trading Central могут оказаться достаточно полезными как для начинающих трейдеров, так и для достаточно опытных инвесторов, поскольку помогают экономить время на анализ отдельных сигналов и видеть рыночную ситуацию шире, чем может это делать один человек.

Источник: https://equity.today/prognozy-trading-central.html

Типы анализа рынка в трейдинге на рынке форекс

Существуют два типа анализа рынка форекс, которые вам нужно знать: технический анализ и фундаментальный анализ. Чтобы преуспеть в трейдинге, важно разбираться в обоих типах анализа. Это поможет вам создать свой собственный стиль торговли.

Что такое технический анализ?

Технический анализ – это анализ ценовых движений в прошлом для прогнозирования будущих изменений цены. Это очень эффективный метод анализа. На финансовых рынках движение цены периодически повторяется и подчиняется определенным закономерностям. Это происходит потому, что движение цены зависит от действий людей, а люди всегда действуют по определенным шаблонам.

Посмотрим на график ниже.

Вы можете видеть, что всякий раз, когда цена приближается к уровню 1.0626, она резко отскакивает от него. Это означает, что вы можете рассмотреть возможность продажи USD/CAD в следующий раз, когда цена достигнет уровня 1.0626.

Технический анализ – наиболее распространенный способ торговли на форекс. Он работает как самоисполняющееся пророчество. Если сотни тысяч трейдеров используют один и тот же тип анализа рынка, они будут торговать одинаково. Тот факт, что все трейдеры торгуют одинаково, заставляет цену двигаться в одном направлении.

Два раза подряд направление цены в валютной паре USD/CAD резко изменилось на уровне 1.0626. В следующий раз, когда цена достигает 1.0626, тысячи трейдеров будут открывать позиции на отскок от уровня, потому что они ожидают разворота.

В этом типе анализа учитываются:

Вы должны знать, что технический анализ не так прост, как кажется. Ваши прогнозы не всегда будут правильны. Обучение техническому анализу требует времени и постоянной практики.

Что такое фундаментальный анализ?

Фундаментальный анализ рассматривает экономические факторы каждой отдельной страны. Экономические новости часто оказывают большое влияние на цену. Это могут быть: инфляция, торговый баланс, ВВП, уровень безработицы и изменение процентных ставок центральными банками.

Фундаментальный анализ использует экономические данные для прогнозирования движений валютах пар.

Путем интерпретации экономических данных вы можете оценивать силу экономики для стран, валютами которых вы торгуете.

Например, если в Еврозоне выходят сильные экономические данные, а в США слабые, вы можете рассматривать, что евро вырастет против доллара, и будете открывать длинные позиции по паре EUR/USD.

Как правило, трейдеры, которые торгуют по фундаментальному анализу, будут удерживать свои сделки в течение недель или даже месяцев. Экономические факторы обычно не вызывают немедленных всплесков в стоимости валют.

Одним из наиболее важных экономических показателей фундаментального анализа являются процентные ставки. Страны с высокими процентными ставками привлекают больше иностранных инвестиций. Если вам нужно было выбирать между процентной ставкой 0,5% или 5%, вы, очевидно, выберете 5%, чтобы вложить свои деньги.

В течение более длительных периодов времени высокие процентные ставки влияют на стоимость валюты. Так что если у США будет процентная ставка 2.25%, а у Европы будет процентная ставка 0%, доллар США может повыситься в стоимости по отношению к евро. Это означает, что фундаментальные трейдеры будут рассматривать преимущественно короткие позиции в паре EUR/USD.

Анализ настроения рынка

Анализ настроения рынка – это еще один своеобразный типа анализа, который показывает, как трейдеры будут реагировать на те или иные новости. К примеру, когда происходят важные события, такие как Брексит или выборы в США, они имеют огромное влияние на рынок. Однако не сами по себе, а потому, что трейдеры будут торговать на основании того как по их мнению эти события отразятся на рынке.

Какой тип анализа лучше: технический или фундаментальный?

Теперь вы имеете представление об обоих типах анализа. Закономерный вопрос: какой из них работает лучше? Ни один из них!

Каждый из этих типов анализа имеет свои сильные и слабые стороны. Игнорирование фундаментального анализа часто приводит к тому, что новостные события резко меняют движение цены, когда вы этого не ждете.

Без использования технического анализа вы не сможете находить лучшие точки входа на графиках и отмечать уровни, на которых происходит наибольшая активность трейдеров, и цена часто разворачивается.

Поэтому вам нужно найти баланс между двумя типами анализа рынка.

В прошлом на протяжении длительного периода времени фундаментальный анализ был единственным методом анализа рынка.

Но потом эта ситуация изменилась, поскольку появление компьютеров позволило упростить вычисления, и технический анализ начал становиться все более популярным для большинства трейдеров.

Многие крупные инвестиционные фонды используют компьютерное моделирование, чтобы определить точки входа и выхода. Все большая часть операций на финансовых рынках совершается с помощью автоматизированных торговых систем.

Это означает, что многие из крупнейших игроков на рынке принимают свои торговые решения на основании компьютерных алгоритмов.

Фактически, по некоторым оценкам, компьютеризированная торговля представляет сегодня до 70% объема на всех биржах.

Нравится вам это или нет, но сейчас движения цены подчинено в основном техническим факторам, и только отчасти фундаментальным. Рынки постояно меняются, и вам нужно изменять ваши торговые стратегии в соответствии с ними.

Моя торговля на форекс

Моя торговая стратегия на форекс основана на прайс экшен. Прайс экшен – это один из видов технического анализа. Однако я все равно слежу за новостями и каждый день проверяю экономический календарь. Я не торгую, когда на рынке возникает неопределенность или когда происходят важные события.

Источник: https://traderblog.net/tipy-analiza-rynka-v-trejdinge-na-rynke-foreks/

Metatrader: доступные средства Equity в торговом терминале

Если вы торгуете на Форексе, то обязательно сталкивались с понятием Equity (эквити).

Не важно, начинающий вы трейдер или проходите обучение торговле на Форексе, для грамотного управления капиталом, да и просто для открытия и поддержания открытых позиций на рынке необходимо понимать, как рассчитать и проанализировать эквити своего торгового счета. В этой статье мы разберемся с тем, как это делается.

Что такое Equity

Начнем с того, что Equity (эквити) (по-русски — «средства») — это величина, которая показывает количество средств на вашем торговом счете в текущий момент времени.

Стоит отметить, что понятие эквити используют не только в трейдинге, и фактически оно означает чистый капитал минус долговые обязательства.

Размер эквити вы можете увидеть в своем торговом терминале. Если для интернет-трейдинга вы используете MetaTrader 4, то на панели инструментов необходимо нажать иконку терминала (1), после чего таблица терминала откроется внизу программы. В терминале выберите вкладку «Торговля» (Trade), а в ней в нижней строке вам доступны финансовые показатели вашего счета, включая Equity (2).

Если вы пользуетесь русскоязычными настройками MetaTrader 4, то в нижней строке этот показатель будет указан как «Средства».

Скачать торговый терминал Metatrader 4

Если для торговли вы используете MetaTrader5, то проверить состояние Equity можно следующим образом. В меню торгового терминала выберите «Вид» (1), затем «Инструменты» (2), и у вас внизу программы откроется уже знакомое вам окно терминала, где во вкладке «торговля» вы найдете Equity («Средства») вашего счета.

Как рассчитывается Equity

Разобравшись с тем, где узнать Equity, давайте рассмотрим, как считается этот показатель и что означает его текущее значение.

Equity автоматически рассчитывается в торговом терминале следующим образом: к общему балансу (1) добавляется плавающая прибыль(2) и отнимается размер плавающего убытка (3).

Или, если проще, Equity (Средства) — это баланс с учетом финансового результата по открытым на данный момент сделкам. Финансовый результат по открытым сделкам, в свою очередь, автоматически считается в терминале по формуле плавающая прибыль минус плавающий убыток и отображается в итоге графы «Прибыль» (Profit).

Что такое общий баланс счета? Это сумма ваших средств, которые вы положили на свой счет или которые остались на данный момент после совершения сделок.

Плавающая прибыль — это сумма прибыли по открытым сделкам за вычетом комиссии брокера по этому инструменту (спреда) (4) и вычетом свопов (5).

Плавающий убыток — это сумма убытка по открытым позициям за вычетом комиссии брокера по этому инструменту (спреда) (4) и вычетом свопов (5).

Допустим, на вашем торговом счете $500 и открыты три сделки. Финансовый результат по одной +$50, по второй +$150, а по третьей -$100. Ваш Equity в таком случае равен 500+50+150-100=$600. Однако вручную считать Equity нет необходимости, так как торговый терминал делает это автоматически.

Теперь мы видим, что фактически Equity — это количество средств, которые будут на вашем счете, если вы закроете все открытые позиции.

Открыть торговый счет в Gerchik & Co

Стоит отметить, что если на балансе торгового счета есть открытые позиции, то плавающая прибыль и плавающий убыток будут постоянно изменяться в зависимости от текущей рыночной цены торговых инструментов, по которым у вас открыты сделки. А это значит, что и размер Equity будет постоянно меняться.

Логично, что чем больше ваша плавающая прибыль и чем меньше плавающих убытков, тем больше размер вашего Equity. В случае если открытых позиций на данный момент нет, то Equity счета будет фиксированным, так как ни плавающей прибыли, ни плавающих убытков нет.

Стоит отметить, что Equity — это общая сумма средств на счету, которая может использоваться как для открытия новых позиций так и для поддержания существующих.

Однако случается, что средства на счету (Equity) есть, а при открытии сделки в торговом терминале появляется сообщение о том, что недостаточно средств для открытия сделки.

Это происходит потому, что оставшиеся деньги используются для поддержания уже открытых сделок, а для новых сделок средств не осталось. Между тем сумма свободных для открытия новых позиций средств отображается там же в терминале в графе Free margin («Свободно» / «Свободная маржа»).

Рассчитывается свободная маржа по формуле Equity минус Margin (залог или маржа). При этом сумма залога — это деньги, которые резервируются на счете при открытии сделок и необходимы для их поддержания. Когда сделка закрывается, маржа возвращается в Equity.

В случае если свободная маржа заканчивается, происходит Margin Call (маржин колл) — принудительное закрытие открытых сделок, так как свободных средств для их поддержания не осталось.

Источник: https://portal.gerchikco.com/chto-takoe-equity-i-kak-ego-rasschitat/

Азы ведения торгового процесса на рынке Форекс. Ознакомительная информация для начинающих трейдеров Форекс. ЧАСТЬ 3

перейти к части 2

На фоне всего этого возникает вполне логичный вопрос относительно того почему брокер занимается благотворительностью? Для того чтобы полностью разобраться в данном вопросе необходимо более подробно ознакомится с механизмом осуществления сделок в условиях валютного рынка.

Механизм осуществления сделок по спекуляции на Форексе. В первую очередь необходимо для себя запомнить что для того чтобы деятельность была продуктивной и правильной трейдеру необходимо изучить основы данного рода занятия.

С помощью имеющихся знаний трейдер создает свою торговую систему.

Что это такое? Это своего рода список правил, следуя которым трейдер делает прогноз рынка, расставляет основные акценты, определяет что лучше сделать в данный момент продать или же наоборот приобрести.

Топ список надежных брокеров Форекс

Сделку условно можно разделить на две составляющие части. Изначально необходимо приобрести валюту, а затем ее реализовать. Процедура приобретения называется «открытие позиции», реализация – «закрытие позиции».

К примеру анализируя состояние системы трейдер приходит к выводу что в валютной паре USDCHF франк станет дешевле.

Исходя из всех данных полученных от системы удалось определить что совершать покупку стоит в момент когда котировка достигнет значения 1,7860 значение дошло до данного числа, трейдер имеет на собственном счету тысяча долларов, трейдер применяя кредитное плечо которое в свою очередь равно 100 000 $.

Таким образом у него есть возможность приобрести лот равный 100000 долларов. Приобретается позиция. Можно подвести итоги что было куплено 100000 долларов против швейцарского франка курс которого равен 1,7860.

Далее остановим свое внимание на том что же именно происходит в этот момент. Здесь в процессе берут участие два игрока, а точнее брокерская компания, а также трейдер. В момент заключения сделки трейдер со своей стороны обязывается перечислить брокерской компании 178600 франков.

Что касается самого брокера то он в свою очередь также обязывается перечислить своему партнеру 10000 долларов. Здесь хочется обратить внимание на одну не маловажную деталь – никакого перечисления денежных средств в данный момент не проводиться, идет обмен обязательствами.

Если говорить простыми словами, то есть лишь договоренность что деньги будут перечисляться но некоторое время спустя.

Далее рассмотрим завершенные сделки. Чтобы упростить ситуацию будем считать, что стоимость изменилась лишь на один пункт.

Примем, что за определенный промежуток времени доллар в сравнении с франком стал дороже на 1 пункт. Это означает, что значение котировки измениться и будет иметь следующий вид USDCHF = 1,7861.

Трейдер проводит закрытие позиции, а в этот момент открывается противоположная сделка.

| Начните торговать на Форекс с проверенными брокерами, перечисленными ниже |

Трейдер приобрел у брокерской компании 100000$. На данный период времени он реализовывает их согласно текущего курса, а точнее 1,7861. Таким образом идет противоположный обмен обязательствами. Здесь снова нет никакого перевода денежных средств.

В процессе открытия позиции брокерская компания со своей стороны должна дать трейдеру 100000$. Если же осуществляется закрытие, то здесь наоборот трейдер должен вернуть брокеру эту же сумму. Идет полное взаимопогашение, взаимовычеты и все в расчете.

Далее рассмотрим ситуацию с франками. В момент открытия позиции трейдер взял на себя обязательства дать 178600 франков, в момент закрытия уже брокер должен перечислить но не 178600, а уже 178610, поскольку было поднятие на 1 пункт.

В результате всех взаимовычетов, брокерская компания перечисляет на счет трейдера 10 швейцарских франков. Не будет лишним напоминание о том что все расчеты осуществляются исключительно в $.

В переводе получается что трейдер заработал 5,6 доллара.

Стоит обратить внимание на тот не маловажный момент, что доход имеет прямую зависимость от величины лота! Итак рассчитаем.

Будем считать что трейдер во время заключения сделки приобрел лот равный не 100000, а лишь 10000.

Таким образом он взял на себя обязательства перечислить брокеру не как в первом случае 178600, а только 17 860 франков. Далее идет закрытие, взаимовычеты и так далее.

После всех операций брокер перечисляет всего лишь 56 центов. Думаю не стоит отдельно просчитывать сумму дохода при покупке 200000, 300000 и больше. Здесь все ясно.

Выше в статье мы рассмотрели те ситуации когда трейдеру удалось правильно спрогнозировать рынок и получить доход. Но вот какой будет ситуация если прогноз оказался не верным и валюта стала наоборот дорожать.

В том случае если изменение котировки произошло в другую сторону и опустилась к примеру на один пункт, то осталось бы 17859 франков. После закрытия и всех взаимовычетов оказалось бы что трейдер остался в убытке и потерял 5,6 доллара.

Эта сумма снимается с залогового счета, а на депозите остается 994,40. Здесь становится ясно для чего именно трейдеру необходим депозит. Именно с него снимаются все убытки и точно также на него зачисляется доход.

На первый взгляд кажется, что операции проводятся с очень большими суммами, а по сути как доход так и убыток не существенный.

Можно еще долго рассматривать различные примеры валютных пар и операций с ними.

Думаю стоит ответить на один очень важный вопрос который в первую очередь волнует большую половину трейдеров, это то сколько получиться заработать? Ежедневно цифры изменяются по разному, но вот если опять возвращаться к выше рассматриваемому франку, то на протяжении дня изменение котировок в среднем равны 120 пунктам. Таким образом в целом можно получить доход около 700 долларов.

| Начните торговать на Форекс с проверенными брокерами, перечисленными ниже |

Те кто настаивает на том, что заработать много на рынке Форекс не возможно, не совсем правы, поскольку это реально, но чтобы это сделать нужно обладать многими навыками, знаниями и конечно же удачей.

Трейдер должен научится правильно делать прогнозы. Нужно понимать когда стоит покупать и продавать. Для всего этого нужно создать свою торговую систему.

А чтобы это сделать необходимо предварительно досконально изучить технический, а также фундаментальный анализ. Так что милости просим.

ТОП БРОКЕРОВ ФОРЕКС

Источник: https://forexareal.ru/azy-vedeniya-torgovogo-processa-3.html

Что такое спред в трейдинге и его значимость на бирже форекс

Разница в цене различных активов, будь то валюта, акции или драгоценные металлы, является единственным и неповторимым источником заработка на биржах.

Именно на колебании цен трейдеры зарабатывают серьёзные деньги, используя различные статистические инструменты и информационные каналы для точного инвестиционного прогнозирования. При этом заработать можно как на повышении, так и на понижении стоимости объекта торговли.

В любом случае в таких операциях будет участвовать такое важное понятие как спред (англ. «spread») – разница между лучшей ценой покупки и продажи актива в данный момент.

Начинающим и опытным трейдерам предлагаются оптимальные условия для заключения сделок!

Минимальный спрэд и низкая комиссия – ключевые преимущества брокерской платформы AvaTrade!

Открыть демо-счетОткрыть Реальный счет

Что такое спред простыми словами

Для того, чтобы понять что такое спрэд на бирже, достаточно представить себе любую торговую операцию – например, покупку одежды с дальнейшей перепродажей. Разница между изначально уплаченной ценой и полученными в ходе спекуляции деньгами в обиходе называется прибылью или доходом. Спрэд является аналогом этой разницы, а доход в этом случае получают брокеры.

На валютном рынке сделки совершаются далеко не на всех позициях. Поэтому для оценки конкретных торгов используется понятие спред, которое, по сути, отражает ликвидность данного рынка.

Чем больше разница между ценой покупки (ask) и продажи (bid) валюты, тем ниже ликвидность рынка. В том смысле, что продать данную позицию быстро с выгодой будет весьма затруднительно.

По аналогии с приведённым примером – если вы слишком высоко «задерёте» цену перепродаваемого пальто, то реализовать этот товар будет достаточно сложно.

Что такое спред в трейдинге

Спрэд на бирже Форекс – это разница в покупке и продаже каждой валюты из валютной пары. По сути, это прямой изначальный убыток трейдера, который должен покрываться в процессе дальнейших торгов.

Приведём пример на популярной паре EURUSD c текущей котировкой 1.2668/1.2672. Из разницы стоимости этих валют видно, что спрэд в данном случае для одного лота составляет 4 пункта, то есть $40. Поэтому при открытии ордера, например, на 4 лота, ваш «минус» составит $160.

Чтобы компенсировать этот убыток необходимо, чтобы котировки валютной пары изменились в вашу пользу, как минимум, на 4 пункта. И только дальнейший прогресс будет приносить вам чистый доход.

Поэтому спрэд на бирже Forex иногда сравнивают с неизбежной обязательной комиссией, которая является основным доходом крупных брокерских компаний и частных брокеров.

Открыть демо-счетОткрыть Реальный счет

В отличие от валютных бирж на фондовых рынках всегда устанавливается максимально допустимое значение спрэда, по достижении которого торги завершаются.

Какими бывают спрэды на Форекс

На валютном рынке Forex спред выступает в следующих формах:

- фиксированный сбор, представляющий собой постоянную величину вне зависимости от колебаний курса валют. В некоторых случаях используется расширяемый спред, который может увеличиваться брокером в ручном режиме в зависимости от инвестиционных, экономических и финансовых прогнозов;

- плавающий спред – указывается брокером в пределах нижней границы и может колебаться под влиянием изменения стоимости валют в широком диапазоне в сторону увеличения.

В большинстве случаев на Форексе применяется плавающий спрэд, который в экстренных ситуациях может достигать 50 и более пунктов. Средний диапазон этого параметра при спокойном рынке – от 2-х до 5-ти пунктов.

Какие факторы влияют на величину спреда

- Ликвидность (популярность) валютной пары. В самых востребованных тандемах размер спреда обычно не превышает 3-5 пунктов, а при торговле редкими валютами, например, канадским долларом или шведской кроной этот показатель может достигать 50-ти пунктов и выше.

- Текущая ситуация на рынке, которая в свою очередь зависит от экономических и политических факторов в разных странах и в мировом сообществе в целом. Любая «горячая» новость, способная повлиять на курсы ведущих валют существенно влияет на размер спреда.

- Наличие партнёрских программ, участники которых получают вознаграждение именно за счёт спреда. К слову, стремительный рост партнёрок в этом сегменте способствует увеличению размера этого сбора, который является неизбежной «головной болью» любого трейдера.

Открыть демо-счетОткрыть Реальный счет

Заключение

Учитывая и отлеживая величину спрэда в трейдинге, вы сможете более точно рассчитывать прибыльность каждой сделки.

Этот параметр также активно используется для оценки волатильности, которая позволяет делать точные прогнозы о наиболее выгодных ставках.

Но самое главное – размер спреда является одним из важных критериев при выборе брокерской компании, на платформе которой вы будете работать на бирже Форекс.

Источник: https://www.avatrade.ru/education/trading-for-beginners/chto-takoe-spred

Что такое торговля на Форексе? Основные принципы Форекс

Если вы когда-нибудь ездили в другую страну, вам, вероятно, нужно было обменять ваши деньги на другую валюту. В этом случае, вы уже участвовали в торговле на Форексе. Слово “Форекс” – это сокращение от слов foreign exchange, т.е. “обмен иностранной валюты”. Его также называют “FX” и обмен валют.

О торговле на форексе в двух словах

Как вы понимаете, торговля на Форексе – это немного больше, чем просто обмен валюты для отпуска. Компании используют различные валюты для покупки товаров в других странах. Чтобы купить эти товары, им надо сначала получить местную валюту, точно так же, как и нам, когда мы едем в отпуск. Разница только в том, что эти компании обменивают деньги в огромных объемах.

В условиях обмена валют по всему миру, обменные курсы постоянно меняются. Вот как это работает:

Торговля валютами похожа на обмен денег в отпуске

Когда валюты обменивают, каждая имеет определенную цену: обменный курс. Как и в случае с любым другим товаром, цена на валюту обусловлена законом спроса и предложения.

Если на определенную валюту имеется высокий спрос – например, многие люди или компании захотят поменять валюту своей страны на евро – и стоимость евро вырастет, а обменный курс к другим валютам изменится. Вы можете использовать этот принцип и получить прибыль. Для примера, давайте вспомним про поездку в отпуск.

Скажем, вы живете в Европе и едете в отпуск в Соединенные Штаты. Вам надо обменять евро на доллары США. При обмене вы получаете $1.40 за один евро. Вы меняете €500, следовательно, вам выдают $700.

Через две недели вы направляетесь домой, но у вас остались $250. Раз доллары вам больше не нужны, вы меняете их назад на евро.

При этом вы замечаете, что цена евро к доллару изменилась – теперь обменный курс составляет $1.30 за один евро, поэтому вы получаете около €190. Если бы обменный курс остался на уровне в $1.40, вы бы получили только €180. Таким образом, вы получили прибыль.

Успешная торговля – это использование обменного курса для получения прибыли

Вот еще более понятный способ объяснения этого принципа на том же примере:

Скажем, вы обменяли свои €500 на доллары США и получили $700, но вы не потратили ни одного доллара и вернулись с $700 в кошельке. После изменения обменного курса с $1.40 на $1.30, вы получаете назад €538.5 вместо €500. И вы заработали €38.

5 просто сохранив свои деньги в долларах, пока обменный курс поменялся. По сути, именно так и происходит торговля на валютном рынке.

Мы покупаем определенную сумму валюты, держим ее, пока не изменится обменный курс, а затем обмениваем назад по изменившемуся курсу, получая доход от операции.

Торговля, которая подходит вашему стилю жизни

Использование обменного пункта валют для небольшого пополнения вашего бюджета за счет валюты, оставшейся после отпуска, – это не самый практичный вид торговли на Форексе. К счастью, для этого существует более простой путь: посредством онлайновых учреждений по обмену валют, называемых “брокерами”.

Это означает, что вы можете обменивать валюты в режиме онлайн и зарабатывать деньги благодаря постоянно меняющимся обменным курсам. Как в примере с поездкой в отпуск, вы можете покупать различные валюты и получать прибыль при изменении обменного курса между валютами – это и есть торговля на рынке Форекс.

Онлайновая торговля на Форексе имеет много преимуществ:

- Вы можете совершать транзакции из своего дома или любого другого места, где имеется подключение к Интернету.

- Форекс никогда не спит. Он работает круглосуточно по рабочим дням и может подойти к вашему ритму жизни.

- Вам не надо иметь кучу денег, чтобы начать торговать. Для совершения сделок достаточно иметь всего $150 и постепенно увеличивать размер вашего счета.

Торговля на Форексе не сделает вас богатым за одну ночь, но может обеспечить постоянный доход, наряду с обычной работой. Она может даже стать вашим бизнесом, в зависимости от количества времени, которое вы готовы вложить в это дело.

Разумеется, вам придется приложить определенные усилия ради этого, но как раз для этого и существует tradimo – помочь вам освоить торговлю в том объеме, который подходит к вашему личному стилю жизни, и помочь вам найти свой путь на рынке Форекс.

| Minimum Deposit | $100 |

| Average Spread | 2,2 pips |

| Regulation | CySEC, FSB |

| Founded | 2010 |

Why

Get 12-month Premium Membership for free. Deposit and send us an email to premium@tradimo.com to claim your free Premium Membership.

| Minimum Deposit | $200 |

| Average Spread | 3 pips |

| Regulation | FCA |

| Founded | 2008 |

Why

Get 12-month Premium Membership for free. Deposit and send us an email to premium@tradimo.com to claim your free Premium Membership.

Источник: https://learn.tradimo.com/torgovlya-na-foreks-vvodnyi-kurs/chto-takoe-foreks-i-torgovlya-na-foreks

С чего начать торговлю на бирже: руководство для чайников

Фраза «он сколотил состояние на бирже» воплощена во многих современных кинофильмах и художественных произведениях. Биржевая торговля действительно может стать одним из путей к обогащению, если вы возьмете на себя смелость ею заняться. Однако, помимо смелости, потребуется целый ряд других личностных качеств и серьезная подготовка.

Прежде чем вы начнете купаться в деньгах и славе, придется разобраться в основных биржевых понятиях и правилах торговли. Как будут разворачиваться события дальше, зависит от вашей настойчивости и желания учиться.

Понятие биржи и биржевой торговли

Сегодня биржа является неотъемлемым звеном рыночных механизмов, юридическим лицом, обеспечивающим работу рынка различных финансовых инструментов (товаров, валют, ценных бумаг и др.).

Торги осуществляются с определенной регулярностью и в строго определенном месте: на реальной (в крупных финансовых и промышленных центрах) или на виртуальной площадке.

Торговля на бирже предусматривает унификацию требований к условиям заключаемых сделок и качеству товара. Торги ведутся на основе встречных предложений сторон.

К основным задачам биржи можно отнести организацию и упорядочивание рынков валют, товаров и капитала, упрощение торговых процессов, выравнивание спроса и предложения с целью стабилизации цен и защиты интересов продавцов и покупателей от неблагоприятных ценовых изменений.

Первая биржа начала работу в XV веке во Фландрии (Бельгии), в городе Брюгге. На центральной площади города проводились вексельные торги. Рядом с местом ярмарки располагался дом известной семьи ван дер Бюрс. На гербе семейства изображался кошелек. Эти торги в итоге получили название Borsa, а впоследствии это слово превратилось в привычную «биржу».

Торги на бирже отличаются гласностью, открытостью и свободным ценообразованием. Операции осуществляются без государственного вмешательства, но в соответствии с требованиями законодательства. Основной источник дохода подобных структур — комиссионные сборы со сделок.

Биржевая торговля акциями или другим товаром предоставляет участникам сделок широкие возможности для заработка. Получать стабильный доход могут как опытные игроки, так и начинающие трейдеры.

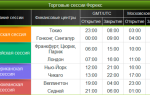

К числу крупнейших отечественных и зарубежных торговых площадок можно отнести Чикагскую, Токийскую и Сиднейскую товарные биржи, Нью-Йоркскую хлопковую, Лондонскую биржу металлов, Европейскую опционную (Амстердам), Немецкую срочную (Франкфурт) и Сингапурскую валютную биржи, Европейско-американскую NYSE–Euronext и Московскую фондовую биржи.

Каждый ли сможет стать гуру в сфере торговли на бирже?

Зачастую решение стать трейдером бывает продиктовано кажущейся простотой этой профессии и верой в рекламные обещания. Однако многих ждут не только горькое разочарование, но и значительные финансовые потери. Конечно, у игрока рынка никто не потребует диплом вуза и не заставит проходить конкурсный отбор, но это не означает, что можно обойтись без подготовки.

Так с чего же начать работу? В первую очередь, с получения необходимых знаний.

Успешный трейдинг невозможен без понимания рынка, без умения проводить технический и фундаментальный анализ, ведь именно от подобных знаний зависит способность трейдера построить прибыльную стратегию.

Нужно уметь управлять капиталом и создавать собственную торговую систему, а также по мере необходимости оптимизировать ее. Кроме того, важно правильно выбрать биржевого брокера и научиться пользоваться ПО торгового терминала.

Кроме знания основ торговли, необходимо обладать целым рядом личностных качеств. Трейдер должен быть эмоционально устойчивым, независимым, дисциплинированным, умеющим работать в команде и быстро принимать решения, готовым идти на риск. От него требуются математические способности, социальные и коммуникативные навыки.

Постижение основ и правил торговли на бирже

Чтение специализированной литературы по биржевой тематике обычно начинают с мировых и отечественных бестселлеров. Это, например, А. Элдер «Как играть и выигрывать на бирже», Э. Найман «Малая Энциклопедия Трейдера», Э. Лефевр «Воспоминания биржевого спекулянта», Д.

Швагер «Биржевые маги», М. Ковел «Черепахи-трейдеры», Б. Стинбарджер «Самоучитель трейдера. Психология, техника, тактика и стратегия», Л.Коннорс и Л.

Рашки «Секреты биржевой торговли» и многие другие книги публицистического характера, помогающие прежде всего проникнуть в атмосферу и психологию ведения торгов.

Получить необходимую информацию, а также задать вопросы более опытным коллегам можно на многочисленных специализированных ресурсах. Лучшими библиотеками для трейдеров можно назвать fxmail.ru, trader-lib.ru, biblio-trade.com. Посвящены этой тематике и сайты:

- russian-trader.com — «Русский трейдер»;

- i-Trading.ru — портал с бесплатными и платными обучающими материалами;

- elitetrader.ru — «ЭлитТрейдер»;

- megafx.ru — сайт по стратегиям Форекса;

- strategy4you.ru — еще один ресурс по стратегиям;

- mql4.com/ru — торговые системы и тестирование торговых стратегий в MetaTrader;

- 2stocks.ru/2.0 — все для начинающего инвестора;

- investopedia.com — комплексный англоязычный ресурс.

Пообщаться с единомышленниками можно на форуме для трейдеров (forum.plan.ru), а изучить список коллег — на Бирже трейдеров (b-traders.ru). Чтобы торговля была успешной, важно быть в курсе всех финансовых новостей. Получать информацию о текущих событиях можно на новостных порталах ru.reuters.com, vedomosti.

ru, quote.rbc.ru и rbcdaily.ru или в установленном торговом терминале MetaTrader 4 или 5, где в ленте автоматически транслируются наиболее значимые события, публикуемые в авторитетных источниках. Подборку наиболее актуальных новостей и аналитики, а также полезной литературы по трейдингу можно получить на сайте mafn.

ru.

И наконец, следует привыкать искать информацию из первых рук, то есть на сайтах Центробанка РФ (cbr.ru), ЕЦБ (www.ecb.europa.eu), ФРС США (federalreserve.gov), а также на порталах ведущих мировых бирж и финансовых информационно-аналитических агентств.

Выбор площадки для торговли на бирже

С чего начать торговлю на бирже, когда базовые знания получены? В первую очередь нужно определиться с типом торговой площадки. Она может быть товарной, валютной или фондовой.

Товарная биржа представляет собой оптовый рынок товаров, работающий по принципу свободной конкуренции.

Здесь можно приобрести массовую взаимозаменяемую продукцию стандартного качества: энергетическое и промышленное сырье, металлы, текстиль, зерно и продукты переработки, продукцию животноводства, пищевкусовые товары.

Такие торговые площадки бывают универсальными и специализированными, то есть работающими только с определенными видами товаров.

Валютная биржа — это площадка, на которой осуществляется купля и продажа национальных валют (согласно их котировкам) с целью перераспределения валюты между разными отраслями экономики, а также для установления рыночного курса валют.

Фондовая биржа регулирует работу рынка ценных бумаг. Она обеспечивает удобную площадку для купли-продажи ценных бумаг, установку равновесной цены, посредничество при переводе финансовых средств. В рамках этой площадки осуществляется решение споров. Всем игрокам гарантируется выполнение сделок.

У начинающих трейдеров популярностью пользуется торговля на фондовых и валютных биржах, а также на международном валютном рынке Форекс.

С 2014 года в Российской Федерации отменено разделение бирж на фондовые, валютные и товарные. Их деятельность регулируется Федеральным законом «Об организованных торгах» и другими нормативно-правовыми актами.

Обучение торговле

Технологии эффективной торговли предусматривают наличие специальных знаний у игрока.

Чтобы их получить, начинающему трейдеру необходимо пройти обучение, во время которого он узнает, как анализировать рынок и эффективно управлять капиталом, а также использовать индикаторы технического анализа и выбирать тип управления. Кроме того, он должен сформировать собственную манеру игры, положенную в основу первоначальной стратегии.

Для этого ему нужно ориентироваться в классических торговых стратегиях («японские свечи», «скальпинг», «скользящие средние» и др.), знать и понимать стратегии, которые используются в течение одной сессии или приносят максимальный доход в пунктах. Оптимальным решением для новичков, очевидно, являются простые стратегии.

Существует несколько распространенных вариантов обучения биржевой торговле. Наиболее выгодным с финансовой точки зрения является самостоятельное обучение. К счастью, сейчас в Сети можно найти много достойной литературы и даже бесплатные обучающие видеокурсы.

Но основные недостатки такого метода — отсутствие практики во время обучения и невозможность уточнить те моменты, которые остались не понятыми. Подходить к началу торгов нужно с разработанной торговой стратегией, но самостоятельное обучение в этом не поможет.

Частично решить эти проблемы помогают краткосрочные дистанционные или очные курсы, которые позволяют получить базовые знания о биржевой торговле. Для более углубленного изучения вопроса можно выбрать длительные курсы, на которых слушатели изучают все нюансы биржевого дела.

Цена обучения зависит от продолжительности курсов, репутации компании, которая их проводит, количества времени, уделяемого практической части обучения. При этом многие брокеры проводят краткосрочные курсы для новичков совершенно бесплатно, так как заинтересованы в расширении клиентской базы и увеличении количества «историй успеха».

Предлагают бесплатное обучение FxClubAcademy, «АЛОР+» (краткие курсы), «1000%» (вебинары). На сайте «Финам» можно найти множество очных и дистанционных учебных курсов и семинаров для трейдеров с разным уровнем подготовки.

Многие курсы, особенно для новичков, являются совершенно бесплатными.

Есть и платные программы, например, стоимость пятидневного курса «Уровень «Начинающий» — хит! Для оптимального старта» составляет 3000 рублей, а трехдневного практического курса «Практический трейдинг с Сергеем Погудиным» — 5000 рублей.

Специалисты ресурса Finister предлагают клиентам обучающие программы в формате скайп-конференций. Курс включает от 6 до 15 занятий, стоимость — 150–350 долларов в зависимости от темы и продолжительности обучения. Учебные центры БКС и Mtrading предлагают широкий выбор бесплатных и платных очных и виртуальных курсов.

Изучить правила торговли помогает Московская биржа, которая представляет на своем сайте список обучающих курсов и семинаров, проводимых авторитетными компаниями в различных городах страны.

Выбор брокера и открытие счета

Чтобы осуществлять торговые операции на бирже, необходимо найти подходящего именно вам брокера. Брокерская компания ведет депозитарий и учет клиентских операций, перечисляет в налоговую службу подоходные налоги, предоставляет своим клиентам кредитное плечо и аналитические данные.

При выборе брокера следует обратить внимание на такие критерии:

- Размер минимального депозита . Он важен для тех игроков, которые хотят в начале своего карьерного пути торговать скромными суммами.

- Размер комиссии . Он особенно важен для тех, кто отдает предпочтение не долгим инвестициям, а частым сделкам. Чаще всего у российских брокеров комиссия составляет от 0,04 до 0,1%. Некоторые брокеры устанавливают фиксированную плату за обслуживание депозитов или право пользования торговым терминалом.

- Предоставляемые терминалы . Некоторые брокеры предоставляют своим трейдерам торговые терминалы (программы с различным количеством доступных функционалов), на которых можно работать только с одного компьютера, хотя многие опытные трейдеры считают, что именно с таких терминалов удобнее всего совершать сделки. Другие брокеры предоставляют своим клиентам возможность доступа к удобным браузерным web-интерфейсам.

- Легкость вывода средств . Чем крупнее брокер, тем больше у него свободных средств и тем быстрее удастся получить свои деньги. В среднем их вывод занимает от нескольких дней до нескольких недель, хотя бывают исключения — период выведения измеряется часами.

- Наличие промо-кампаний и акций . На него следует обращать внимание тем, кто собирается играть на понижение или «с плечом».

- Надежность брокера . Опытные игроки рекомендуют выбирать брокеров, предоставляющих возможность хеджирования (страхования) сделок.

Торговля на бирже через брокера начинается с открытия счета. Многим эта процедура кажется сложной, но на самом деле она сродни открытию счета в банке и справиться с ней сможет каждый.

Трейдеру необходимо прийти в офис брокера, взяв с собой паспорт гражданина РФ, документ, который подтверждает адрес пребывания гражданина (если он отличается от адреса регистрации), а также необходимые денежные средства для депозита (обычно порядка 22000 рублей).

Сотрудники брокерской компании оформляют все документы, клиент вносит деньги в кассу и получает копии бумаг, а также логин и пароль для входа в торговую программу. Все эти операции могут быть проделаны удаленно, если трейдер и брокер находятся в разных городах.

Как видно из всего вышесказанного, торговля на московской или любой другой бирже может приносить серьезные доходы только тем трейдерам, которые грамотно выстраивают торговые стратегии и сотрудничают с надежными брокерами.

Биржевые торги — это сложный процесс, требующий специальных знаний и особых психологических качеств. Обучение трейдера не заканчивается никогда, ему нужно все время совершенствовать свое мастерство, осваивая новые нюансы игры.

Предупреждение : предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Источник: https://www.pravda.ru/navigator/s-chego-nachat-torgovlju-na-birzhe.html